SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Давление на акции Полюса оказывают слабые прогнозы на 2024 год - Freedom Finance Global

- 01 марта 2024, 12:25

- |

Полюс опубликовал отчетность по МСФО за второе полугодие и весь 2023-й ТСС в. Большинство финансовых показателей продемонстрировали сильные результаты и высокие темпы роста, но ценные бумаги компании оказались под давлением и подешевели на 0,48%, опустившись ниже 11 тыс. рублей за штуку.

Из представленной отчетности следует, что выручка повысилась на 28% г/г, до $5,436 млрд, это стало возможным в свете увеличения общего объема реализации золота на 20,02% г/г за счет наращивания объемов производства на рудниках «Олимпиада» и «Благодатное». Всего же в прошлом году добыча золота поднялась на 14% г/г, до 2902 тыс. унций. Скорректированная EBITDA выросла на 50,5%, до $3,889 млрд, на фоне положительной динамики объемов продаж и снижения общих денежных затрат (ТСС). В 2023-м ТСС удалось уменьшить до $389 на унцию, а капитальные затраты сократить на 7,06% г/г.

( Читать дальше )

Из представленной отчетности следует, что выручка повысилась на 28% г/г, до $5,436 млрд, это стало возможным в свете увеличения общего объема реализации золота на 20,02% г/г за счет наращивания объемов производства на рудниках «Олимпиада» и «Благодатное». Всего же в прошлом году добыча золота поднялась на 14% г/г, до 2902 тыс. унций. Скорректированная EBITDA выросла на 50,5%, до $3,889 млрд, на фоне положительной динамики объемов продаж и снижения общих денежных затрат (ТСС). В 2023-м ТСС удалось уменьшить до $389 на унцию, а капитальные затраты сократить на 7,06% г/г.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Опубликованные финансовые результаты Полюса за 2 полугодие сильные - Атон

- 01 марта 2024, 11:07

- |

Полюс опубликовал финансовые результаты за 2-е полугодие 2023, EBITDA выше консенсуса на 6%

Выручка «Полюса» за 2-е полугодие 2023 выросла на 27% г/г (+28% п/п) до $3 050 млн в основном благодаря улучшению операционных результатов (продажи золота +17% г/г до 1 647 тыс. унций), а также росту средней цены реализации аффинированного золота. EBITDA укрепилась до $2 202 млн (+63% г/г, +31% п/п), а рентабельность EBITDA составила 72% (+16 п.п. г/г) за счет снижения общих денежных затрат (TTC) (-34% г/г до $380 за унцию). Чистый долг увеличился до $7 339 млн (с $1 688 млн по состоянию на конец 1-го полугодия 2023) из-за программы приобретения акций, объявленной 10 июля 2023, соотношение чистый долг/EBITDA выросло до 1,9x (против 0,6x в 1-м полугодии 2023). Капзатраты компании во 2-м полугодии 2023 составили $640 млн (+60% п/п, -13% г/г), отражая их рост практически на всех бизнес-единицах группы. «Полюс» прогнозирует, что в 2024 году производство составит 2,7-2,8 млн унций, при этом снижение будет в основном обусловлено снижением содержания золота в перерабатываемой на Олимпиаде руде. TCC, согласно прогнозу компании, составят $450-500 на унцию (против $389 на унцию в 2023), а капзатраты — $1,55-1,7 млрд (против $1.0 млрд в 2023).

( Читать дальше )

Выручка «Полюса» за 2-е полугодие 2023 выросла на 27% г/г (+28% п/п) до $3 050 млн в основном благодаря улучшению операционных результатов (продажи золота +17% г/г до 1 647 тыс. унций), а также росту средней цены реализации аффинированного золота. EBITDA укрепилась до $2 202 млн (+63% г/г, +31% п/п), а рентабельность EBITDA составила 72% (+16 п.п. г/г) за счет снижения общих денежных затрат (TTC) (-34% г/г до $380 за унцию). Чистый долг увеличился до $7 339 млн (с $1 688 млн по состоянию на конец 1-го полугодия 2023) из-за программы приобретения акций, объявленной 10 июля 2023, соотношение чистый долг/EBITDA выросло до 1,9x (против 0,6x в 1-м полугодии 2023). Капзатраты компании во 2-м полугодии 2023 составили $640 млн (+60% п/п, -13% г/г), отражая их рост практически на всех бизнес-единицах группы. «Полюс» прогнозирует, что в 2024 году производство составит 2,7-2,8 млн унций, при этом снижение будет в основном обусловлено снижением содержания золота в перерабатываемой на Олимпиаде руде. TCC, согласно прогнозу компании, составят $450-500 на унцию (против $389 на унцию в 2023), а капзатраты — $1,55-1,7 млрд (против $1.0 млрд в 2023).

( Читать дальше )

Новости рынков |Полюс продемонстрирует рост выручки за 2 полугодие 2023 года на 27% - Мир инвестиций

- 26 февраля 2024, 13:03

- |

Полюс на этой неделе может опубликовать операционные и финансовые результаты за 2023 г. (26 февраля–1 марта).

Алиев Ахмед

«БКС Мир инвестиций»

( Читать дальше )

Мы полагаем, что компания продемонстрирует рост выручки за 2П23 на 27% г/г в основном за счет восстановления продаж и в меньшей степени за счет роста цен на золото (+13% г/г и +1% п/п). По нашим расчетам, рост продаж привел к увеличению EBITDA на 24% п/п, при этом рост на 55% г/г по большей части связан с ослаблением рубля к доллару США (+53% г/г).Чуйко Кирилл

Алиев Ахмед

«БКС Мир инвестиций»

( Читать дальше )

Новости рынков |Полюс - ожидаемо высокие результаты, но пока без дивидендов - Синара

- 29 августа 2023, 19:31

- |

Полюс опубликовал хорошие результаты по МСФО за 1П23, которые превысили консенсус-прогноз и наши ожидания в плане прибыли на 4–6%. Компания увеличила выпуск золота на 36% г/г благодаря восстановлению добычи на Олимпиаде и Благодатном. EBITDA и скорректированная чистая прибыль выросли на 39% и 33% г/г до $1,7 и $1,1 млрд соответственно. Чистый долг снизился на 26% п/п до $1,7 млрд, без учета выкупа 30% акций, который был завершен в июле этого года.

ИБ «Синара»

Как и ожидалось, Полюс обошел вниманием вопрос промежуточных дивидендов, который совет директоров, возможно, обсудит в сентябре или октябре. Стоит также отметить, что теперь общие денежные затраты за весь 2023 г. менеджмент прогнозирует в диапазоне $475–525 на унцию против прежней оценки в $500–550, при этом прогноз капзатрат в $1,3–1,4 млрд остался неизменным. Мы по-прежнему считаем акции компании привлекательными.Смолин Дмитрий

ИБ «Синара»

Новости рынков |Акции Полюса по-прежнему привлекательны - Синара

- 28 августа 2023, 14:09

- |

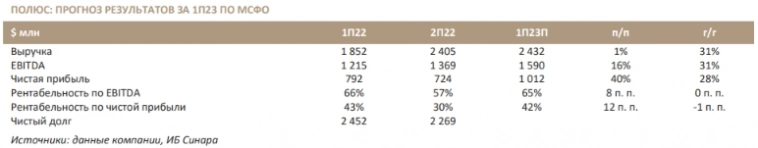

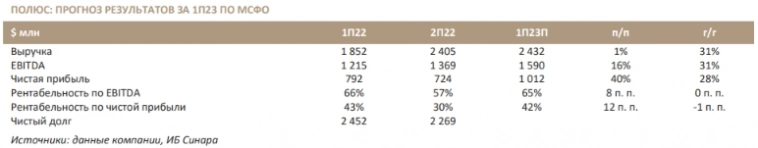

Завтра (29 августа) Полюс планирует опубликовать отчетность за 1П23 по МСФО, а также производственные результаты. Показатели ожидаются сильные: благодаря росту производства и продаж золота выручка и прибыль превысят, по нашей оценке, показатели годичной давности на 25–30%. Кроме того, прогнозируем восстановление рентабельности по EBITDA до 65% (против 57% в 2П22) ввиду ослабления рубля и нормализации денежных затрат на «Олимпиаде».

ИБ «Синара»

Мы полагаем, компания подтвердит свой годовой прогноз добычи золота на уровне 2,8–2,9 млн унций (+15% г/г), что станет для нее рекордным объемом. Насколько мы понимаем, Полюс не объявит промежуточные дивиденды вместе с результатами, так как совет директоров рассмотрит, скорее всего, этот вопрос в сентябре или октябре. Мы по-прежнему считаем акции Полюса привлекательными и подтверждаем по ним целевую цену в 13 500 руб. за штуку.Смолин Дмитрий

ИБ «Синара»

Новости рынков |Дивиденды Полюса по итогам 2023 года могут быть на уровне 691 рубль на акцию, с доходностью 6,5% - Велес Капитал

- 17 мая 2023, 20:33

- |

Акции Полюса удвоились с минимумов осени 2022 г. Этому поспособствовал рост цены золота более чем на 20%, а также информация об успешном налаживании прямого экспорта золота в неподсанкционные страны. В результате санкций потребовалось находить новых поставщиков оборудования и менять логистические цепочки, что привело к росту как операционных, так и капитальных издержек. В свою очередь, рост издержек оказал давление на рентабельность, которая снизилась с 70% до 60%, однако мы прогнозируем восстановление рентабельности EBITDA до 65% в 2023 г. и до 68% в 2024 г.

По итогам года компания незначительно нарастила долг, но долговая нагрузка сохраняется на умеренном уровне c соотношением чистый долг/EBITDA 0,9X. Высокая доходность ОФЗ в 10,5% и требуемая рыночная премия привели к росту WACC до 15,3%, поэтому, несмотря на стабильные текущие результаты и оптимистичный прогноз производства и продаж, справедливая оценка компании значительно ниже докризисных значений. На данный момент мы считаем цену акций Полюса близкой к справедливой и даем рекомендацию «Держать» с целевой ценой на уровне 9 814 руб.

( Читать дальше )

По итогам года компания незначительно нарастила долг, но долговая нагрузка сохраняется на умеренном уровне c соотношением чистый долг/EBITDA 0,9X. Высокая доходность ОФЗ в 10,5% и требуемая рыночная премия привели к росту WACC до 15,3%, поэтому, несмотря на стабильные текущие результаты и оптимистичный прогноз производства и продаж, справедливая оценка компании значительно ниже докризисных значений. На данный момент мы считаем цену акций Полюса близкой к справедливой и даем рекомендацию «Держать» с целевой ценой на уровне 9 814 руб.

( Читать дальше )

Новости рынков |Юаневая облигация Полюса: по-прежнему без альтернатив - Финам

- 27 апреля 2023, 21:01

- |

Сегмент российских облигаций, номинированных в китайской валюте, постепенно развивается: появляются новые эмитенты, растет количество выпусков. Однако сравнительно длинные бумаги остаются в дефиците. Так, выпусков с погашением/офертой через 3 года и более на текущий момент насчитывается всего три: Быстроденьги 002P-01 (погашение 03.06.2026), Полюс ПБО-02 (24.08.2027) и Металлоинвест 001P-02 (10.09.2027).

Внимание к этим бумагам обусловлено не только тем, что они позволяют зафиксировать доходность на длительный срок. Дело в том, что «дружественный» характер юаня как валюты отнюдь не снимает с повестки необходимость учета вопросов налогообложения. Отечественному инвестору стоит учитывать, что ослабление рубля создает дополнительную налогооблагаемую базу и оказывает негативное влияние на уровень ожидаемой отдачи от инвестирования в инвалютные инструменты. И как раз сравнительно длинные облигации позволяют застраховаться от этого риска. Речь идет о том, что такие облигации позволяют претендовать на налоговую льготу: при удержании ценной бумаги в портфеле более трех лет инвестор имеет право подать на налоговый вычет в размере до 3 млн руб. в год за каждый полный год по истечении трех лет. Отметим, что данная льгота распространяется и на доход, полученный от валютной переоценки бумаги.

( Читать дальше )

Внимание к этим бумагам обусловлено не только тем, что они позволяют зафиксировать доходность на длительный срок. Дело в том, что «дружественный» характер юаня как валюты отнюдь не снимает с повестки необходимость учета вопросов налогообложения. Отечественному инвестору стоит учитывать, что ослабление рубля создает дополнительную налогооблагаемую базу и оказывает негативное влияние на уровень ожидаемой отдачи от инвестирования в инвалютные инструменты. И как раз сравнительно длинные облигации позволяют застраховаться от этого риска. Речь идет о том, что такие облигации позволяют претендовать на налоговую льготу: при удержании ценной бумаги в портфеле более трех лет инвестор имеет право подать на налоговый вычет в размере до 3 млн руб. в год за каждый полный год по истечении трех лет. Отметим, что данная льгота распространяется и на доход, полученный от валютной переоценки бумаги.

( Читать дальше )

Новости рынков |Ожидаемое восстановление цен на золото во 2 полугодии должно оказать положительное влияние на акции Полюса - Атон

- 22 февраля 2023, 10:51

- |

Полюс опубликовал операционные результаты за 2П22

Во 2П22 общее производство золота составило 1 474 тыс. унц. (+1% г/г и +38% п/п в основном за счет сезонных факторов) из-за роста производства на всех действующих активах. Объемы добытой руды увеличились на 2% г/г и 21% п/п до 34 184 тыс. т за счет роста объемов на Олимпиаде и Благодатном. Объемы переработанной руды остались неизменными г/г и увеличились на 3% п/п до 24 542 тыс. т преимущественно за счет сезонного роста объемов кучного выщелачивания на Куранахе, тогда как коэффициент извлечения остался неизменным относительно 1П22 на уровне 81.8%.

Во 2П22 общее производство золота составило 1 474 тыс. унц. (+1% г/г и +38% п/п в основном за счет сезонных факторов) из-за роста производства на всех действующих активах. Объемы добытой руды увеличились на 2% г/г и 21% п/п до 34 184 тыс. т за счет роста объемов на Олимпиаде и Благодатном. Объемы переработанной руды остались неизменными г/г и увеличились на 3% п/п до 24 542 тыс. т преимущественно за счет сезонного роста объемов кучного выщелачивания на Куранахе, тогда как коэффициент извлечения остался неизменным относительно 1П22 на уровне 81.8%.

Производство золота Полюса в 2022 году упало на 6% г/г до 2.5 млн унц. (с 2.7 млн унц. в 2021). Компания прогнозирует, что в 2023 году производство золота составит 2.8-2.9 млн унц. (+10-14% г/г) преимущественно за счет повышения содержаний в переработке на Олимпиаде. Финансовые результаты за 2022 год ожидаются в марте 2023. У нас нет официального рейтинга по Полюсу, но мы ожидаем восстановления цен на золото во 2П23, что, наряду с ослаблением рубля, должно оказать положительное влияние на акции компании.Атон

Новости рынков |Акции Полюса недооценены к иностранным аналогам - АК БАРС Финанс

- 08 июля 2022, 18:41

- |

«Полюс» — крупнейший производитель золота в России и одна из 5 ведущих глобальных золотодобывающих компаний. Доказанные и вероятные запасы по международной классификации являются крупнейшими в мире, составляют 104 миллиона унций.

Компания недооценена к иностранным аналогам с точки зрения соотношения капитализации к запасам. Учитывая роль золота в мировой экономике и финансах, это делает вложения в бумаги Полюса актуальным вариантом хеджирования средне- и долгосрочных инфляционных и кредитных рисков безотносительно кратко- и среднесрочных шоков. Мы полагаем, что глобальный спрос на драгоценные металлы и камни останется стабильно высоким. Консервативные прогнозы Союза золотопромышленников РФ отражают ожидания ситуации, когда производство золота будет отставать от прироста мирового ВВП.

( Читать дальше )

Компания недооценена к иностранным аналогам с точки зрения соотношения капитализации к запасам. Учитывая роль золота в мировой экономике и финансах, это делает вложения в бумаги Полюса актуальным вариантом хеджирования средне- и долгосрочных инфляционных и кредитных рисков безотносительно кратко- и среднесрочных шоков. Мы полагаем, что глобальный спрос на драгоценные металлы и камни останется стабильно высоким. Консервативные прогнозы Союза золотопромышленников РФ отражают ожидания ситуации, когда производство золота будет отставать от прироста мирового ВВП.

( Читать дальше )

Новости рынков |Полюс продемонстрировал устойчивость своей бизнес-модели - Промсвязьбанк

- 02 марта 2022, 14:09

- |

Снижение выручки произошло во многом из-за снижения производства золота на фоне падение содержания золота на Олимпиаде. Однако, представленная отчетность вновь продемонстрировала устойчивость бизнес-модели компании. Полюс смог выполнить ранее озвученный производственный план в 2,7 млн унций по итогам года. общие денежные затраты (TCC) оказались ниже прогноза в 425–450 долл./унц. Полюс подтвердил, как и обещал ранее, свою готовность к возвращению органического роста: компания планирует добыть 2,8 млн унций золота в 2022 году (+4% г/г). Менеджмент сообщил, что дивиденд за второе полугодие может составить 4,03 долл./акцию.

Принимая во внимание высокую степень экономической и рыночной неопределенности, наша целевая цена по акциям Полюса на этот год находится на пересмотре.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс