SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Утверждение новой дивполитики Лукойла ослабило роль обратного выкупа акций - Sberbank CIB

- 29 января 2020, 14:01

- |

Совет директоров «ЛУКОЙЛа» утвердил отчет об итогах предъявления акционерами заявлений о продаже принадлежащих им акций компании.

Заявление компании в целом соответствует нашим ожиданиям. Мы полагаем, что увеличение доли акций в свободном обращении на 3 п. п. до 56% будет позитивным явлением и, на наш взгляд, может повысить вес акций в индексах.

Заявление компании в целом соответствует нашим ожиданиям. Мы полагаем, что увеличение доли акций в свободном обращении на 3 п. п. до 56% будет позитивным явлением и, на наш взгляд, может повысить вес акций в индексах.

Утверждение новой дивидендной политики увязало выплату дивидендов с генерацией свободных денежных потоков, что значительно ослабило роль обратного выкупа акций. Мы полагаем, что в ближайшие несколько кварталов подобные публичные оферты будут маловероятными.Sberbank CIB

- комментировать

- Комментарии ( 0 )

Новости рынков |Дивидендная доходность акций Лукойла по итогам 2019 года будет близка к 7,7% - Атон

- 29 января 2020, 10:35

- |

Лукойл отчитался о результатах программы обратного выкупа

Вчера совет директоров ЛУКОЙЛа утвердил Отчет об итогах предъявления акционерами Компании заявлений о продаже принадлежащих им акций в рамках публичной оферты. ЛУКОЙЛ получил заявления о продаже 22.1 млн акций, 98.3% из которых поступило от LUKOIL SECURITIES LIMITED. Акции будут приобретены и оплачены до 7 февраля. Вслед за приобретением группа погасит акции на сумму около $1.9 млрд, и уставный капитал ЛУКОЙЛа, таким образом, уменьшится до 692.9 млн обыкновенных акций.

Вчера совет директоров ЛУКОЙЛа утвердил Отчет об итогах предъявления акционерами Компании заявлений о продаже принадлежащих им акций в рамках публичной оферты. ЛУКОЙЛ получил заявления о продаже 22.1 млн акций, 98.3% из которых поступило от LUKOIL SECURITIES LIMITED. Акции будут приобретены и оплачены до 7 февраля. Вслед за приобретением группа погасит акции на сумму около $1.9 млрд, и уставный капитал ЛУКОЙЛа, таким образом, уменьшится до 692.9 млн обыкновенных акций.

Выкупы были важной составляющей инвестиционного профиля ЛУКОЙЛа. Однако после того как группа в прошлом году приняла новую дивидендную политику, она обозначила, что смещает фокус на выплату дивидендов (мы ожидаем, что дивидендная доходность по итогам за 2019 год будет близка к 7.7% против 4.5% годом ранее). Несмотря на то, что у группы есть действующая программа обратного выкупа на сумму до $3 млрд до 30 декабря 2022, она будет проводиться медленнее, чем предыдущая, и при условии наличия благоприятных условий на рынке.Атон

Новости рынков |Лукойл остается фаворитом нефтегазового сектора - Финам

- 16 января 2020, 18:06

- |

Эмитенты нефтегазового сектора фактически завершают переход к более активной дивидендной политике, которые будут поддерживать акции в дальнейшем. Госкомпании выходят на параметры выплаты в 50% от чистой прибыли, а частный сегмент идет вслед за металлургами и переходит на выплату всего денежного потока.

ГК «Финам»

Другой перспективной бумагой сектора могут стать обыкновенные акции «Сургутнефтегаза». К концу 2019 года они прибаыили 87,8% без видимых причин. На наш взгляд, период сюрпризов только начинается – это колоссально недооцененная компания.

Акции «ЛУКОЙЛА» остаются фаворитами, в прошлом году они прибавили в цене 23,5%. В конце года компания внесла изменения в дивидендную политику – это был приятный сюрприз. Теперь «ЛУКОЙЛ» будет распределять на дивиденды не менее 100% от скорректированного свободного денежного потока компании. Наш прогноз на 2020 год соответствует 7200 рублям на обыкновенную бумагу.Калачев Алексей

ГК «Финам»

Другой перспективной бумагой сектора могут стать обыкновенные акции «Сургутнефтегаза». К концу 2019 года они прибаыили 87,8% без видимых причин. На наш взгляд, период сюрпризов только начинается – это колоссально недооцененная компания.

Новости рынков |Рынок акций продолжает расти на наплыве ликвидности - Invest Heroes

- 16 января 2020, 13:49

- |

Top of mind. Crowding. Ощущение, что за акции с ДД>8-9% идет драка. В облигациях такая история уже не один месяц. Прошлый год на рынке США показывает, что на подобном притоке ликвидности рынок растет, хоть это и кажется невероятным, а наиболее востребованные активы разгоняются до немыслимых цен. Я этому не сопротивляюсь и не открываю шорты

Пампы. Большое кол-во новичков на рынке создает немыслимые ранее разгоны котировок в бумагах, где как не было, так и нет никакой инвестиционной истории, т.к. в них мажоритарный акционер плевал на остальных и никогда не зайдут профессиональные управляющие. Соответственно, 100 физиков прибежали, продали дороже следующей сотне эти последние будут сидеть до нового хайпа или котировка будет съеживаться.

Рынок акций РФ. Рынок акций продолжает расти на наплыве ликвидности. Сейчас для многих пенсионных фондов стало очевидным покупать дивдоходность 7-8% в голубых фишках против 6% в ОФЗ. Это выгодно даже с учетом налогов. Я полагаю, тут ситуация не изменится, поэтому стратегия «покупки доходности» остается актуальной.

( Читать дальше )

Пампы. Большое кол-во новичков на рынке создает немыслимые ранее разгоны котировок в бумагах, где как не было, так и нет никакой инвестиционной истории, т.к. в них мажоритарный акционер плевал на остальных и никогда не зайдут профессиональные управляющие. Соответственно, 100 физиков прибежали, продали дороже следующей сотне эти последние будут сидеть до нового хайпа или котировка будет съеживаться.

Рынок акций РФ. Рынок акций продолжает расти на наплыве ликвидности. Сейчас для многих пенсионных фондов стало очевидным покупать дивдоходность 7-8% в голубых фишках против 6% в ОФЗ. Это выгодно даже с учетом налогов. Я полагаю, тут ситуация не изменится, поэтому стратегия «покупки доходности» остается актуальной.

( Читать дальше )

Новости рынков |В 1 квартале 2020 года Brent не сможет превысить $67-68 надолго. Газпром оценен справедливо - Invest Heroes

- 18 декабря 2019, 16:39

- |

Российский рынок больше не недооцененный. Да, у нас водятся неплохие доходности, но так было и раньше, но на горизонт 12 мес. вряд ил вырастет рублевая нефть, вряд ли ещё существенно укрепится рубль и вряд ли вырастут коэффициенты выплат дивидендов. Это говорит нам о том, что будем торговаться по тенденциям мировых рынков, а я подумываю о вложениях в индийские или китайские акции, т.к. спрос на emerging markets может остаться сильным весть 1кв 2020.

Сырье и валюта. В рубле заканчивается запас хода вверх. Российский рубль торгуется в диапазоне 62.40-62.60₽/$ на фоне роста нефтяных котировок и начала налогового периода, хотя, глобальный индекс доллара DXY продолжает своё укрепление. Ждём ослабления локальной валюты к уровням 64-65₽/$

Нефть продолжает ход к $67-68, как мы отмечали ранее. Возможно и $70, но уже с текущих уровней сланцевая добыча должна ускоряться, так что в 1кв 2020 вряд ли нефть сможет превысить $67-68 надолго. Считаем текущие уровни предпиковыми, если не закладывать войн.

( Читать дальше )

Сырье и валюта. В рубле заканчивается запас хода вверх. Российский рубль торгуется в диапазоне 62.40-62.60₽/$ на фоне роста нефтяных котировок и начала налогового периода, хотя, глобальный индекс доллара DXY продолжает своё укрепление. Ждём ослабления локальной валюты к уровням 64-65₽/$

Нефть продолжает ход к $67-68, как мы отмечали ранее. Возможно и $70, но уже с текущих уровней сланцевая добыча должна ускоряться, так что в 1кв 2020 вряд ли нефть сможет превысить $67-68 надолго. Считаем текущие уровни предпиковыми, если не закладывать войн.

( Читать дальше )

Новости рынков |Долгосрочные прогнозы в стратегии Лукойла будет способствовать усилению рыночных позиций - Атон

- 18 декабря 2019, 12:54

- |

Лукойл представил прогноз развития мирового рынка жидких углеводородов до 2035

Вчера вице-президент ЛУКОЙЛа по стратегическому развитию Леонид Федун представил долгосрочный прогноз компании в отношении развития мирового рынка жидких углеводородов. Рассмотрены перспективы в трех сценариях, зависящих от подходов к климатическому регулированию, развитию и внедрению новых технологий и расширению использования альтернативных источников энергогенерации. Ключевые моменты:

Решение проблемы изменения климата становится основой энергетической политики во многих странах мира и в дальнейшем будет все более влиять на развитие энергетической отрасли.

Соглашение ОПЕК+ остается эффективным инструментом обеспечения стабильности мирового рынка нефти, и оно, вполне вероятно, будет определять цены до 2035. Согласно прогнозу компании, цена в $60-80 / барр. соответствует бюджетным потребностям большинства стран, входящих в ОПЕК+.

Добыча сланцевой нефти в США может замедлиться, учитывая существующие технологические ограничения. ЛУКОЙЛ полагает, что она стабилизируется на уровне ок. 10 млн барр. / сут.

( Читать дальше )

Вчера вице-президент ЛУКОЙЛа по стратегическому развитию Леонид Федун представил долгосрочный прогноз компании в отношении развития мирового рынка жидких углеводородов. Рассмотрены перспективы в трех сценариях, зависящих от подходов к климатическому регулированию, развитию и внедрению новых технологий и расширению использования альтернативных источников энергогенерации. Ключевые моменты:

Решение проблемы изменения климата становится основой энергетической политики во многих странах мира и в дальнейшем будет все более влиять на развитие энергетической отрасли.

Соглашение ОПЕК+ остается эффективным инструментом обеспечения стабильности мирового рынка нефти, и оно, вполне вероятно, будет определять цены до 2035. Согласно прогнозу компании, цена в $60-80 / барр. соответствует бюджетным потребностям большинства стран, входящих в ОПЕК+.

Добыча сланцевой нефти в США может замедлиться, учитывая существующие технологические ограничения. ЛУКОЙЛ полагает, что она стабилизируется на уровне ок. 10 млн барр. / сут.

( Читать дальше )

Новости рынков |Дивидендная доходность Лукойла может составить 8,3% за 2019 год - Атон

- 13 декабря 2019, 11:08

- |

Совет директоров Лукойла утвердил изменения в положении о дивидендной политике

Поправки к дивидендной политике основаны на принципах, объявленных ранее. ЛУКОЙЛ намерен выплачивать в качестве дивидендов не менее 100% скорректированного свободного денежного потока (чистые денежные средства, полученные от операционной деятельности, скорректированные на капзатраты, уплаченные проценты, погашение лизинговых обязательств и расходы на выкуп). Выплаты будут производиться раз в полгода на базе консолидированных финансовых результатов за 6М, а DPS будет округляться до целого в российских рублях. Напомним, что предыдущая политика предполагала выплату не менее 25% чистой прибыли по МСФО в качестве дивидендов.

Поправки к дивидендной политике основаны на принципах, объявленных ранее. ЛУКОЙЛ намерен выплачивать в качестве дивидендов не менее 100% скорректированного свободного денежного потока (чистые денежные средства, полученные от операционной деятельности, скорректированные на капзатраты, уплаченные проценты, погашение лизинговых обязательств и расходы на выкуп). Выплаты будут производиться раз в полгода на базе консолидированных финансовых результатов за 6М, а DPS будет округляться до целого в российских рублях. Напомним, что предыдущая политика предполагала выплату не менее 25% чистой прибыли по МСФО в качестве дивидендов.

Совет директоров утвердил ранее объявленные поправки к дивидендной политике, которые отдают приоритет выплате дивидендов перед выкупом акций. Мы считаем эту новость нейтральной, однако отмечаем, что текущая политика предполагает значительный потенциал роста дивидендов по сравнению с суммой, выплаченной в прошлом году (по нашим оценкам, дивидендная доходность за 12М может достичь 8.3%).Атон

Новости рынков |Стратегия 2020: российский рынок по-прежнему очень привлекателен - Атон

- 12 декабря 2019, 21:01

- |

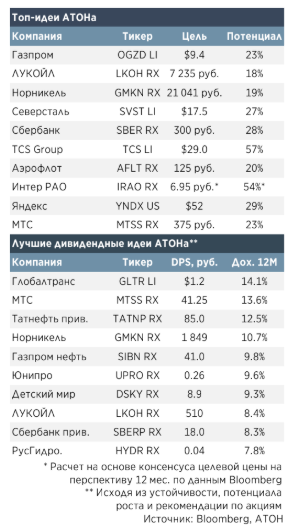

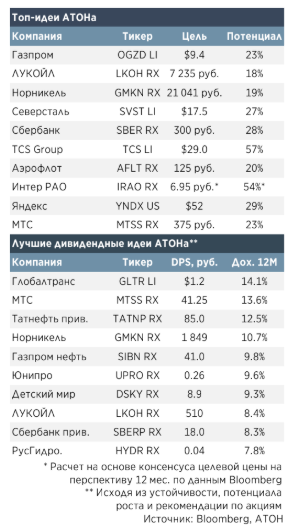

Последние годы мы утверждали, что на российском рынке есть прекрасные возможности для инвестирования – и по итогам 2019 Индекс РТС показал лучший результат среди крупнейших рынков мира (+36% с начала года в $). Мы ожидаем сохранения этой тенденции в 2020, т. к. оценка российского рынка все еще низкая (P/E 2020П 6.3x, дисконт к MSCI EM – 55%), а дивидендная доходность — высокая (в среднем 7.3% за 2020П). В период низких процентных ставок инвесторы по всему миру ищут более доходные активы, и российские компании в этой парадигме выглядят крайне привлекательно за счет сильных финансовых показателей, хороших денежных потоков и ослабления геополитической напряженности. Как результат, Индекс РТС может вырасти в 2020, по нашим оценкам, еще на 15–20% до 1 670 – 1 730.

Инвестиционные идеи: предпочтение стоимостным акциям вместо историй роста

( Читать дальше )

Инвестиционные идеи: предпочтение стоимостным акциям вместо историй роста

Мы ожидаем, что «голубые фишки» продолжат ралли в 2020, и потому отдаем предпочтение Газпрому,

( Читать дальше )

Новости рынков |Рынок верит в перенос торговых пошлин, а может даже и отмену их части - Invest Heroes

- 12 декабря 2019, 16:08

- |

Рынок акций РФ. Рынок акций РФ играется сейчас от позитива, что не отменяет риски. В частности, вчера был подготовлен к рассмотрению крупный санкционный законопроект и выделено $1 млрд. на борьбу с газопроводами РФ. Это уже факт.

Ожидание СД «Газпрома» — интрига дня: ранее акции «Газпрома» не росли, после того как прошла информация о росте коэффициента дивидендных выплат планками 30-40-50%. Теперь, похоже, в рынке есть надежда на то, что выплаты окажутся лучше. Пока не думаю, что она оправдается.

Что же мы думаем про позитив?

Причина позитива — то, что рынок верит в перенос торговых пошлин, а может даже и отмену их части (об этом вчера писал Goldman). В этой связи, в понедельник мы видим 2 расклада — первый (взрывной рост) это отмена части тарифов и второй (take profit в США) это перенос тарифов на 1-3 мес. для финализации условий Фазы 1.

Важно не забыть как-то прикрыть позиции в золоте, например через шорт золота против акций золотодобытчиков

Акции РФ на позитиве пойдут на новую вершину, им есть куда расти, да и christmas rally располагает

( Читать дальше )

Ожидание СД «Газпрома» — интрига дня: ранее акции «Газпрома» не росли, после того как прошла информация о росте коэффициента дивидендных выплат планками 30-40-50%. Теперь, похоже, в рынке есть надежда на то, что выплаты окажутся лучше. Пока не думаю, что она оправдается.

Что же мы думаем про позитив?

Причина позитива — то, что рынок верит в перенос торговых пошлин, а может даже и отмену их части (об этом вчера писал Goldman). В этой связи, в понедельник мы видим 2 расклада — первый (взрывной рост) это отмена части тарифов и второй (take profit в США) это перенос тарифов на 1-3 мес. для финализации условий Фазы 1.

Важно не забыть как-то прикрыть позиции в золоте, например через шорт золота против акций золотодобытчиков

Акции РФ на позитиве пойдут на новую вершину, им есть куда расти, да и christmas rally располагает

( Читать дальше )

Новости рынков |Доходность на инвестированный капитал Лукойла составит примерно 13% - Альфа-Банк

- 12 декабря 2019, 15:27

- |

«ЛУКОЙЛ» — «хороший парень» нефтяного сектора. Мы приступаем к анализу компании «ЛУКОЙЛ» с рекомендации «выше рынка» и РЦ на 12М в размере 7 061 руб./акцию.

«Альфа-Банк»

( Читать дальше )

Мы отмечаем взвешенную дивидендную политику компании, жесткий контроль над затратами и очень консервативный баланс. Хотя акции компании не являются особенно дешевыми (наша РЦ предусматривает коэффициент EV/EBITDA 2020П и 2021П 4,3x, что примерно соответствует средним мультипликаторам по отрасли), мы считаем, что соотношение риска к доходу пока еще привлекательно: на наш взгляд, доходность на инвестированный капитал «ЛУКОЙЛа» составит примерно 13% в среднесрочной перспективе (против примерно 10% в 2014-2018 гг.) на фоне улучшения рентабельности примерно на 1 п. п. и контроля размером инвестированного капитала в абсолютном выражении. При этом мы также отмечаем отсутствие возможностей по органическому росту в России. Акции «ЛУКОЙЛа» – наша предпочтительная защитная инвестиция в секторе.Корыцко Антон

«Альфа-Банк»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс