SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Консолидированная выручка АФК Система в 1 квартале может вырасти до 157,2 млрд рублей - Газпромбанк

- 09 июня 2020, 17:10

- |

АФК «Система» 10 июня опубликует финансовые результаты за 1К20 и проведет звонок для инвесторов.

Мы предполагаем следующую возможную динамику финансовых результатов (см. также таблицы ниже):

Степанов Денис

«Газпромбанк»

— Консолидированная OIBDA в 1К20 (без учета деконсолидированных Детского мира и МТС-Украина) может умеренно снизиться (-2% г/г) и составить 54,1 млрд руб. на фоне роста OIBDA МТС (+2% г/г), Башкирской электросетевой компании (+5% г/г), Медси (+12% г/г), что может быть частично компенсировано снижением OIBDA Арохолдинга «Степь» (-12% г/г), Сегежи (-26% г/г), РТИ (-47% г/г) и сегмента «Недвижимость» (-83% г/г).

( Читать дальше )

Мы предполагаем следующую возможную динамику финансовых результатов (см. также таблицы ниже):

— Консолидированная выручка в 1К20 (без учета деконсолидированных Детского мира и МТС-Украина) может вырасти на 6% г/г до 157,2 млрд руб. за счет роста выручки МТС (+9% г/г), Башкирской электросетевой компании (+5% г/г), Медси (+9% г/г), что может быть сглажено снижением выручки Агрохолдинга «Степь» (-5% г/г), Сегежи (-5% г/г), гостиничного бизнеса и недвижимости (-20% г/г и -50% г/г соответственно) при стабильной динамике РТИ (0% г/г).Гончаров Игорь

Степанов Денис

«Газпромбанк»

— Консолидированная OIBDA в 1К20 (без учета деконсолидированных Детского мира и МТС-Украина) может умеренно снизиться (-2% г/г) и составить 54,1 млрд руб. на фоне роста OIBDA МТС (+2% г/г), Башкирской электросетевой компании (+5% г/г), Медси (+12% г/г), что может быть частично компенсировано снижением OIBDA Арохолдинга «Степь» (-12% г/г), Сегежи (-26% г/г), РТИ (-47% г/г) и сегмента «Недвижимость» (-83% г/г).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Рынок закладывает в цены на нефть наиболее оптимистичный сценарий - Атон

- 09 июня 2020, 12:04

- |

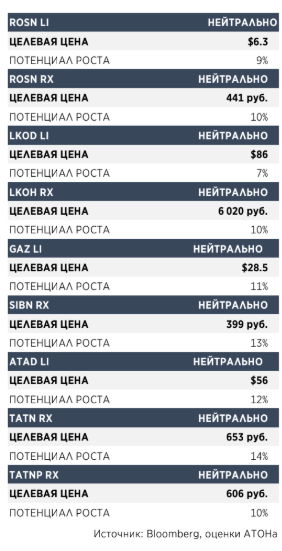

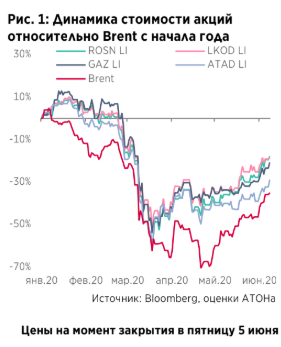

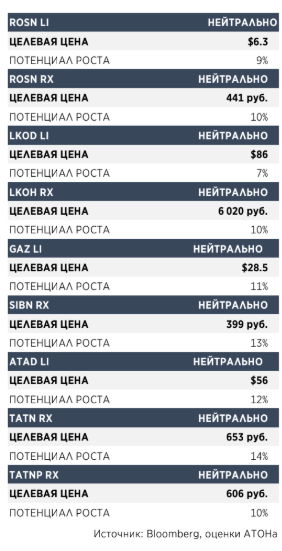

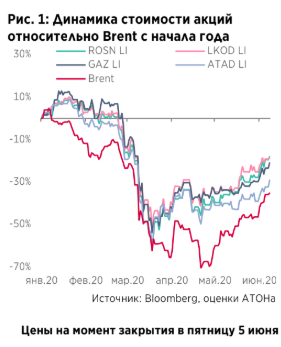

В ходе встречи в субботу страны-участники ОПЕК+ решили продлить на июль договоренность о сокращении добычи нефти в объеме 9,7 млн барр./сут., ранее согласованном на май-июнь. С августа до конца декабря сокращение составит 7,7 млн барр./сут., с января 2021 до конца апреля 2022 – 5,8 млн барр./сут. Страны, не уложившиеся в ранее согласованную квоту, должны компенсировать нереализованное сокращение в июле-сентябре. Для контроля соблюдения соглашения будут проводиться ежемесячные заседания мониторингового комитета. Следующая министерская встреча ОПЕК+ планируется 1 декабря.

( Читать дальше )

( Читать дальше )

Новости рынков |Алроса откажется от выплаты дивидендов по итогам 2020 года - Альфа-Банк

- 08 июня 2020, 22:29

- |

РЦ понижена с 87,8 руб. до 78,6 руб./акцию, рекомендация «выше рынка» подтверждена: Мы обновили финансовую модель «АЛРОСА». Наш прогноз цены основан на равном 33% соотношении метода ДДПи мультипликатоов EV/EBITDA (6x) и P/E (8x) за 2021 г. Мы понизили прогноз продаж на 2020 г. до 25 млн карат, тогда как в 2021 г. и 2022 г. ожидаем, что продажи составят соответственно 30 млн и 32 млн карат. Исходя из прогноза менеджмента мы предполагаем, что объемы производства в 2020 г. составят 28 млн карат и сохранятся на этом уровне на среднесрочном горизонте при соотношении алмазов ювелирного качества к промышленным в 70/30. Так как компания по-прежнему придерживается своей стратегии “price over volumes”, мы ожидаем, что средние цены реализации составят $123/карат в 2020П и $125-128/карат в 2021-2022 гг.

Толстых Юлия

«Альфа-банк»

( Читать дальше )

Мы полагаем, что «АЛРОСА» не будет выплачивать дивиденды по итогам 2020 г. и ожидаем, что компания выплатит 8 руб. на акцию в качестве дивидендов по итогам 2021 г.Красноженов Борис

Толстых Юлия

«Альфа-банк»

( Читать дальше )

Новости рынков |Рост российского сельскохозяйственного экспорта может стать позитивным драйвером для ФосАгро - Альфа-Банк

- 08 июня 2020, 21:46

- |

Мы приступаем к анализу российского производителя удобрений, компании «ФосАгро», с рекомендации «по рынку» и РЦ $15/ГДР.

«ФосАгро» занимает уверенную позицию в секторе фосфорных у добрений, располагает собственной сырьевой базой и лидирует на кривой затрат. Компанию характеризуют сильный баланс, привлекательная дивидендная политика и хорошо сбалансированный профиль роста. Тем неменее, производители у добрений сталкиваются с большими трудностями в связи с новыми постCOVID реалиями, а также на фоне серьезных изменений в секторе удобрений и сельского хозяйства. Цены на фосфорные и сложные удобрения (NPK) находятся под давлением низких цен на сельхозпродукцию, падения цен на сырье (так, цены на газ находятся на своих исторических минимумах) и увеличения экспортно-ориентированных производственных мощностей среди ключевых компаний-аналогов.

ПостCOVID-19 риски включают давление на производителей химических удобрений со стороны ESG стандартов; новых сельскохозяйственных технологий (развитие вертикального фермерства, парниковых хозяйств, итд); изменений предпочтений в питании, связанных со смещением предпочтений населения в пользу пищи растительного происхождения и постепенным уходом от мясной продукции, а также локализации сельскохозяйственного бизнеса, исходя из соображений продовольственной безопасности, учитывающей возможный карантин и связанные с ними ограничения.

( Читать дальше )

«ФосАгро» занимает уверенную позицию в секторе фосфорных у добрений, располагает собственной сырьевой базой и лидирует на кривой затрат. Компанию характеризуют сильный баланс, привлекательная дивидендная политика и хорошо сбалансированный профиль роста. Тем неменее, производители у добрений сталкиваются с большими трудностями в связи с новыми постCOVID реалиями, а также на фоне серьезных изменений в секторе удобрений и сельского хозяйства. Цены на фосфорные и сложные удобрения (NPK) находятся под давлением низких цен на сельхозпродукцию, падения цен на сырье (так, цены на газ находятся на своих исторических минимумах) и увеличения экспортно-ориентированных производственных мощностей среди ключевых компаний-аналогов.

ПостCOVID-19 риски включают давление на производителей химических удобрений со стороны ESG стандартов; новых сельскохозяйственных технологий (развитие вертикального фермерства, парниковых хозяйств, итд); изменений предпочтений в питании, связанных со смещением предпочтений населения в пользу пищи растительного происхождения и постепенным уходом от мясной продукции, а также локализации сельскохозяйственного бизнеса, исходя из соображений продовольственной безопасности, учитывающей возможный карантин и связанные с ними ограничения.

( Читать дальше )

Новости рынков |Минимальный дивиденд Алроса может оказаться крайне низким из-за падения прибыли - Велес Капитал

- 05 июня 2020, 19:13

- |

«АЛРОСА» представила нейтральную финансовую отчетность за 1 квартал 2020 г. Выручка снизилась на 11% г/г до 62,7 млрд руб. (консенсус 63,2 млрд руб.). Падение выручки было обусловлено сокращением продаж алмазов, прочей выручки и дохода от субсидий. EBITDA сократилась на 4% г/г до 30 млрд руб. (консенсус 29 млрд руб.) вследствие падения продаж. Рентабельность EBITDA выросла до 46% благодаря уменьшению совокупных издержек на 15% г/г. Чистая прибыль уменьшилась на 87% из-за валютной переоценки долга. Свободный денежный поток (FCF) сократился на 16% г/г до 22 млрд руб. в результате уменьшения средств от операционной деятельности на 18% г/г.

Чистый долг незначительно снизился по сравнению с предыдущим кварталом до 77 млрд руб., соотношение чистый долг/EBITDA составило 0,73х. Общий долг вырос на 39% к/к, так как в марте компания привлекла кредит в размере 200 млн долл. сроком на 2 года. Компания продолжила активно наращивать долговую нагрузку во 2 квартале: в апреле был привлечен кредит на 6 млрд руб., в мае были выпущены облигации на сумму 25 млрд руб. и получен кредит на 75 млн долл.

( Читать дальше )

Чистый долг незначительно снизился по сравнению с предыдущим кварталом до 77 млрд руб., соотношение чистый долг/EBITDA составило 0,73х. Общий долг вырос на 39% к/к, так как в марте компания привлекла кредит в размере 200 млн долл. сроком на 2 года. Компания продолжила активно наращивать долговую нагрузку во 2 квартале: в апреле был привлечен кредит на 6 млрд руб., в мае были выпущены облигации на сумму 25 млрд руб. и получен кредит на 75 млн долл.

( Читать дальше )

Новости рынков |Снижение котировок Норникеля открывает хорошие возможности для покупки на коротком горизонте - Велес Капитал

- 05 июня 2020, 16:02

- |

29 мая в результате проседания свай фундамента и разгерметизации 21 тыс. тонн дизельного топлива вытекла из резервуара ТЭЦ-3, попав в близлежащие водоемы и впитавшись в почву. Зона бедствия находится рядом с г. Норильск, однако местные жители и поселения не пострадали. Загрязненные реки (Амбарная и Далдыкан) не используются в рыболовстве и судоходстве. Также удалось предотвратить попадание топлива в Карское море через озеро и реку Пясино.

Ликвидация и ущерб. В соответствии с планом Норникеля, на ликвидацию аварии уйдет около 2 недель. Размер ущерба и штрафов будет рассчитан по результатам официального расследования, которое займет 20 дней. Согласно мнениям экспертов, финансовые последствия для компании могут составить от 1 до 100 млрд руб. (от 15 до 1 500 млн долл. по текущему курсу).

Влияние на компанию. Согласно нашим расчетам, EBITDA Норникеля в 2020 г. достигнет 7 300 млн долл. Расходы на аварию в диапазоне 100-300 млн долл. не приведут к существенному пересмотру нашего долгосрочного прогноза. Судя по планам ликвидировать первичные последствия в течение 2 недель, сценарий с выплатой 1 500 млн долл. штрафов кажется маловероятным. Вероятнее всего, компания потратит на аварию 100-300 млн долл., что составляет 2-4% прогнозной EBITDA. Однако возможны и нефинансовые последствия: депутат «Единой России» попросил СК отстранить Потанина от руководства Норникелем. Мы полагаем, что кадровые перестановки не будут иметь место, так как вмешательство государства в управление частной компанией на уровне топ-менеджмента – слишком громкий прецедент. Более того, в настоящий момент Норникель прилагает все усилия для ликвидации аварии.

( Читать дальше )

Ликвидация и ущерб. В соответствии с планом Норникеля, на ликвидацию аварии уйдет около 2 недель. Размер ущерба и штрафов будет рассчитан по результатам официального расследования, которое займет 20 дней. Согласно мнениям экспертов, финансовые последствия для компании могут составить от 1 до 100 млрд руб. (от 15 до 1 500 млн долл. по текущему курсу).

Влияние на компанию. Согласно нашим расчетам, EBITDA Норникеля в 2020 г. достигнет 7 300 млн долл. Расходы на аварию в диапазоне 100-300 млн долл. не приведут к существенному пересмотру нашего долгосрочного прогноза. Судя по планам ликвидировать первичные последствия в течение 2 недель, сценарий с выплатой 1 500 млн долл. штрафов кажется маловероятным. Вероятнее всего, компания потратит на аварию 100-300 млн долл., что составляет 2-4% прогнозной EBITDA. Однако возможны и нефинансовые последствия: депутат «Единой России» попросил СК отстранить Потанина от руководства Норникелем. Мы полагаем, что кадровые перестановки не будут иметь место, так как вмешательство государства в управление частной компанией на уровне топ-менеджмента – слишком громкий прецедент. Более того, в настоящий момент Норникель прилагает все усилия для ликвидации аварии.

( Читать дальше )

Новости рынков |Газпром - смутные перспективы - Велес Капитал

- 05 июня 2020, 12:46

- |

Мы пересмотрели прогнозную цену акций «Газпрома», скорректировав прогнозные цены на углеводороды. Негативный эффект от распространения вирусной пандемии и обвала цен на газ в Европе частично нивелируется стабильностью внутренних цен на газ. Мы полагаем, что восстановление цен на газ на европейском рынке займет продолжительное время из-за большого избытка и нежелания производителей СПГ сокращать добычу. Так как основной экспортный рынок компании находится во власти негативных факторов, а время выхода из этого кризиса, вероятнее всего, будет долгим, мы видим ограниченный потенциал роста акций компании.

В 2020 г. «Газпром» столкнулся с невиданным ранее избытком предложения газа на ключевом для себя европейском рынке. С начала года спотовая цена на газ в регионе упала в 3 раза из-за роста поставок СПГ со стороны всех основных стран-производителей. На рынке развернулась ценовая война: несмотря на обвал цен на газ, поставщики наращивали предложение, пытаясь вытеснить с рынка производителей с наименьшей рентабельностью.

( Читать дальше )

В 2020 г. «Газпром» столкнулся с невиданным ранее избытком предложения газа на ключевом для себя европейском рынке. С начала года спотовая цена на газ в регионе упала в 3 раза из-за роста поставок СПГ со стороны всех основных стран-производителей. На рынке развернулась ценовая война: несмотря на обвал цен на газ, поставщики наращивали предложение, пытаясь вытеснить с рынка производителей с наименьшей рентабельностью.

( Читать дальше )

Новости рынков |Акции Русгидро смогут вернуть к себе интерес инвесторов после невпечатляющих результатов за 2019 год - Атон

- 05 июня 2020, 11:45

- |

Русгидро опубликовала сильные результаты по МСФО за 1К20

Выручка компании в 1К20 увеличилась на 7.5% г/г до 118 млрд руб. на фоне сильных операционных результатов, объявленных ранее, благодаря повышенному притоку воды. Показатель EBITDA подскочил на 24% г/г до 37 млрд руб., в том числе за счет роста платежей по ДПМ от недавно веденной в эксплуатацию Зарамагской ГЭС-1. Операционные расходы выросли всего на 1.8%, намного ниже инфляции. Чистая прибыль увеличилась на 57% г/г до 25.9 млрд руб. На телеконференции компания осветила несколько важных моментов. 1). Менеджмент представил обновленный план по капзатратам, включая дальневосточные проекты модернизации в рамках ДПМ. Совокупные капзатраты составят около100-120 млрд руб. в год с НДС в течение следующих пяти лет. Показатель окупаемости инвестиций по ДПМ-проектам пока не известен. 2). РусГидро согласовала возможность повышать тарифы на Дальнем Востоке с лимитом вплоть до 9.9% в первый год, что является существенные ростом. 3). В 2021-2022 обесценения активов не ожидается, что открывает возможности для сильного роста дивидендов. 4). Приток воды останется сильным во 2К20, что должно положительно сказаться на прибыли в предстоящие периоды.

( Читать дальше )

Выручка компании в 1К20 увеличилась на 7.5% г/г до 118 млрд руб. на фоне сильных операционных результатов, объявленных ранее, благодаря повышенному притоку воды. Показатель EBITDA подскочил на 24% г/г до 37 млрд руб., в том числе за счет роста платежей по ДПМ от недавно веденной в эксплуатацию Зарамагской ГЭС-1. Операционные расходы выросли всего на 1.8%, намного ниже инфляции. Чистая прибыль увеличилась на 57% г/г до 25.9 млрд руб. На телеконференции компания осветила несколько важных моментов. 1). Менеджмент представил обновленный план по капзатратам, включая дальневосточные проекты модернизации в рамках ДПМ. Совокупные капзатраты составят около100-120 млрд руб. в год с НДС в течение следующих пяти лет. Показатель окупаемости инвестиций по ДПМ-проектам пока не известен. 2). РусГидро согласовала возможность повышать тарифы на Дальнем Востоке с лимитом вплоть до 9.9% в первый год, что является существенные ростом. 3). В 2021-2022 обесценения активов не ожидается, что открывает возможности для сильного роста дивидендов. 4). Приток воды останется сильным во 2К20, что должно положительно сказаться на прибыли в предстоящие периоды.

( Читать дальше )

Новости рынков |Отчет РусГидро подтверждает позитивные ожидания - Финам

- 04 июня 2020, 20:14

- |

«РусГидро» значительно улучшила операционные и финансовые результаты в 1-м квартале: прибыль акционеров выросла на 55% г/г до 24,7 млрд руб., EBITDA – на 27% г/г до 34,0 млрд руб. при повышении выручки (без учета субсидий) на 7% г/г. Драйверами роста стали высокие операционные результаты, доходы от нового ДПМ объекта, низкая динамика операционных затрат и рост финансовых доходов в результате переоценки форварда.

Выработка в 1К 2020 повысилась на 19% г/г, выработка ГЭС, в частности, выросла на 30%, что оказало благоприятный эффект на операционную рентабельность.

Квартальные результаты подтверждают ожидания роста прибыли в этом году. По нашим оценкам, компания сможет выйти в 2020 году на прибыль около 45 млрд руб., что подразумевает выплату рекордного дивиденда 2020П 0,052 руб.

Одним из главным драйвером роста в этом году станет дальневосточный сегмент. Объемные списания по основным средствам, которые ограничивали интерес инвесторов к кейсу HYDR, должны пойти на спад с этого года с завершением крупных инвестиционных проектов в ДФО. Новые тарифные решения для ТЭС с июля этого года позволят улучшить рентабельность активов. Добавим также, что потребление на Востоке, где генкомпания вводит новые мощности, растет опережающими темпами в отличие от остальных регионов. За первые 5 месяцев потребление повысилось на 3,5% г/г.

( Читать дальше )

Выработка в 1К 2020 повысилась на 19% г/г, выработка ГЭС, в частности, выросла на 30%, что оказало благоприятный эффект на операционную рентабельность.

Квартальные результаты подтверждают ожидания роста прибыли в этом году. По нашим оценкам, компания сможет выйти в 2020 году на прибыль около 45 млрд руб., что подразумевает выплату рекордного дивиденда 2020П 0,052 руб.

Одним из главным драйвером роста в этом году станет дальневосточный сегмент. Объемные списания по основным средствам, которые ограничивали интерес инвесторов к кейсу HYDR, должны пойти на спад с этого года с завершением крупных инвестиционных проектов в ДФО. Новые тарифные решения для ТЭС с июля этого года позволят улучшить рентабельность активов. Добавим также, что потребление на Востоке, где генкомпания вводит новые мощности, растет опережающими темпами в отличие от остальных регионов. За первые 5 месяцев потребление повысилось на 3,5% г/г.

( Читать дальше )

Новости рынков |РусГидро не может предложить высокие дивиденды - Велес Капитал

- 04 июня 2020, 19:41

- |

РусГидро представила МСФО результаты за 1К20 и провела конференц-звонок. Умеренно позитивно. Отчетность оказалась позитивной: рост EBITDA составил 23,8%, а скорректированной чистой прибыли – 22,4%.

Основной вклад в рост показателей внесло:

— увеличение выручки от реализации электроэнергии РусГидро, что вызвано ростом выработки электроэнергии на 30,9% на фоне раннего начала паводка в бассейнах рек Волжско-Камского каскада;

— увеличение выручки от реализации на фоне увеличения объемов реализации мощности в рамках договоров ДПМ за счет ввода в эксплуатацию Зарамагской ГЭС-1,

— увеличение общей выручки от реализации электроэнергии (с учетом государственных субсидий) по субгруппе РАО ЭС Востока благодаря росту тарифов и объемов реализации;

Конференц-звонок был информативный, основные моменты:

— в феврале был произведен запуск Зарамагской ГЭС по программе ДПМ, ежегодный платеж по ней ожидается в размере 10 млрд руб.

— размер ежегодной субсидии на выравнивание тарифа на Дальнем востоке на 2020 г. составит 29 млрд руб.

( Читать дальше )

Основной вклад в рост показателей внесло:

— увеличение выручки от реализации электроэнергии РусГидро, что вызвано ростом выработки электроэнергии на 30,9% на фоне раннего начала паводка в бассейнах рек Волжско-Камского каскада;

— увеличение выручки от реализации на фоне увеличения объемов реализации мощности в рамках договоров ДПМ за счет ввода в эксплуатацию Зарамагской ГЭС-1,

— увеличение общей выручки от реализации электроэнергии (с учетом государственных субсидий) по субгруппе РАО ЭС Востока благодаря росту тарифов и объемов реализации;

Конференц-звонок был информативный, основные моменты:

— в феврале был произведен запуск Зарамагской ГЭС по программе ДПМ, ежегодный платеж по ней ожидается в размере 10 млрд руб.

— размер ежегодной субсидии на выравнивание тарифа на Дальнем востоке на 2020 г. составит 29 млрд руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс