Блог им. sng |Итоги 5 лет инвестиций. Часть 1: Российские акции

- 05 октября 2023, 16:16

- |

Я уже пять лет в режиме полной открытости рассказываю о том, как я формирую свой собственный «мини-пенсионный фонд».

Будет ещё две части: вторая будет посвящена облигациям, а третья — иностранным акциям и совокупным итогам.

Что вы писали в этот день в прошлом? - Смарт-Лаб предлагает мне прочитать мой пост годичной давности. Год назад российские акции были на дне. Была объявлена мобилизация. Люди массово покидали страну, сфера услуг испытывала не самые лучшие времена. Некоторые мои знакомые, пережившие февральскую шоковую терапию, распродали свои акции в конце сентября 2022 года, фактически сделав ставку на смерть российского фондового рынка. Тогда мой портфель российских акций стоил 2,3 млн ₽ (при вложенных 3 млн ₽), результат составлял почти -700 тысяч или -23%. Что изменилось за год с того времени и за 5 лет с начала существования этого портфеля? Сейчас всё расскажу.

Прирост +3,72 млн ₽ за 1 год. На самом деле, никакого финансового гения здесь нет. Секрет такого результат простой — вложено +1,93 млн ₽ новых средств (из них 328 тыс. ₽ реинвестированных дивидендов и 1,6 млн ₽ своих).

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 26 )

Блог им. sng |Среди дивидендных коров завелись дивидендные козлы (2023 edition)

- 29 мая 2023, 11:58

- |

Не складывайте все яйца в одну штанину, это я вам как опытный инвестор говорю ребят!

В прошлом году я писал пост с таким заголовком, и такой формат представления сводной инфы о дивидендах многим показался полезным. Так что есть смысл выпустить информацию по 2023 году.

Большой дивидендный сезон в самом разгаре, так что есть смысл проверить, в какой точке мы сейчас находимся. Напомню, что меня интересуют только компании из моего портфеля (состав аналогичен составу индекса Мосбиржи). В списке есть только те, кто в 2021 эти дивиденды платил — 7 компаний из индекса этого не делали.

🐮 Сбербанк. Заплатил рекордные 25₽ на акцию за 2022.

🐐 Газпром. Промежуточные дивиденды за 1П2022 выплачены (51,03₽), но Газпром решил не выплачивать итоговые за 2022, ведь вся «избыточная» прибыль изъята основным акционером в виде доп. налогов. Минеторитариям остались лишь воспоминания о прошлых доходностях.

🐮 Лукойл. Утвердил итоговую выплату 438₽. В сумме за 2022 год получилось 694₽/акц. Лукойл не забыл и об отмененных ранее дивидендах за 2021, доплатив их в декабре 2022.

( Читать дальше )

Блог им. sng |Среди дивидендных коров завелись дивидендные козлы

- 06 июля 2022, 14:21

- |

Прошел сезон собраний акционеров в крупных публичных компаниях. Пора проверять, куда делись причитавшиеся акционерам безумные прибыли за 2021 год:

❌ Сбер: отмена дивидендов 27,7₽. Средства ушли в резервы под возможные банкротства и невыплаты кредитов;

❌ Газпром: отмена дивидендов 52,53₽. Средства были спиз выведены государством через НДПИ в обход процедуры выплаты дивидендов;

✖️ Лукойл: частичная выплата 340₽ за 9М2021. Остаток в размере около 237,5₽ решено не выплачивать, оставить в качестве нераспределенной прибыли на счетах;

✅ Новатэк: дивиденды в размере 71,44₽ выплачены в полном объеме. Двумя выплатами — в сентябре 2021 и в апреле 2022;

✅ Норникель: дивиденды в размере 2689₽ выплачены в полном объеме. Двумя выплатами — в январе и июне;

✅ Татнефть: дивиденды в размере 42,64₽ назначены в полном объеме. Три выплаты уже поступили в июле, октябре и январе. А четвертая утверждена на 08.07.2022;

( Читать дальше )

Блог им. sng |Мой российский портфель сегодня

- 21 февраля 2022, 15:40

- |

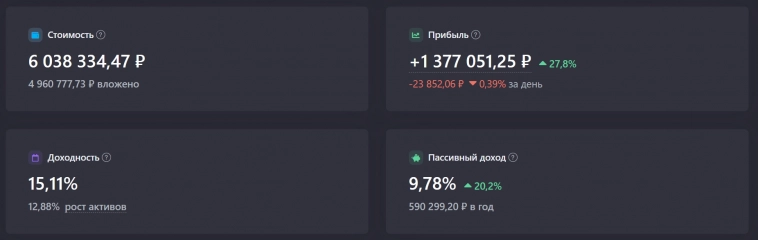

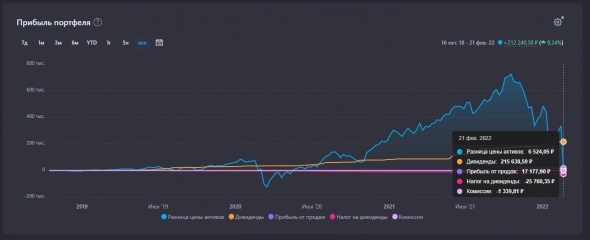

Текущее падение российского рынка акций стало сильнейшим для моего портфеля в абсолютном выражении. В марте-2020 было сложнее в психологическом плане: портфель уходил в минус (вы можете увидеть это на графике).

Нынешнее падение уже «отъело» 600'000₽, если сравнивать с осенью 2021. Верхний график несёт в себе совокупность роста стоимости акций, аккумулированных дивидендов, уплаченных комиссий и налогов.

( Читать дальше )

Блог им. sng |2003-2007: Безопасная ставка изъятия на российском фондовом рынке

- 11 февраля 2022, 11:40

- |

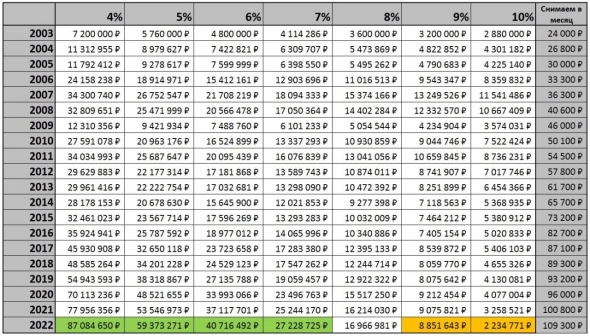

Есть предположение, что в случае с российскими акциями безопасная ставка изъятия из портфеля (SWR) гораздо выше 4%. Может быть, 6-8%. Высокие дивиденды можно снимать — на них и жить, а сами акции будут расти. Я взял Индекс Мосбиржи с учетом дивидендных выплат, но за вычетом налога на дивиденды (MCFTRR) с февраля 2003 по февраль 2022. И решил проверить, какая ставка изъятия приводила к уничтожению портфеля за короткий срок, а какая — была безопасной?

Я подготовил отчеты с началом жизни на пассивный доход в разные годы — с 2003 по 2007.

2003 год

7 инвесторов начали изымать из своего капитала 24'000₽/мес., начиная с 1 февраля 2003 года. Каждый год они индексируют размер своих изъятий на инфляцию. Инфляция была разной — варьировалась от 13,3% в 2008 году до 2,5% в 2017 году. Так что 1 февраля 2022 они пришли к тому, что им нужно 109'300₽ в месяц для того чтобы поддержать тот же уровень жизни.

( Читать дальше )

Блог им. sng |Как я декларацию за 2021 год подавал

- 19 января 2022, 13:01

- |

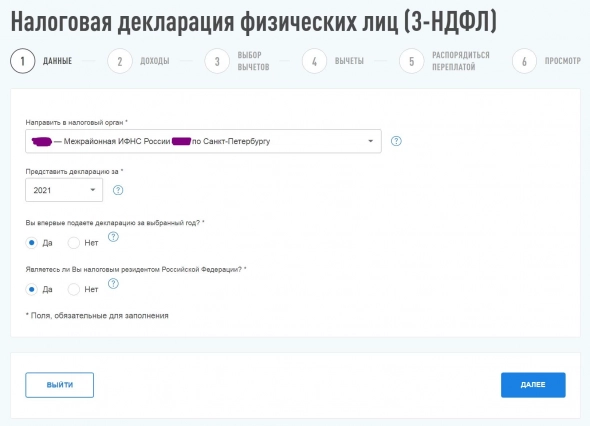

Ух, на этот раз было чуть сложнее, чем обычно. Это ежегодный пост-инструкция о том, как я подал декларацию для получения вычета по ИИС, а также для передачи сведений о полученных доходах за рубежом — дивидендов от иностранных компаний.

Пост за прошлый год на смарт-лабе: smart-lab.ru/blog/670409.php

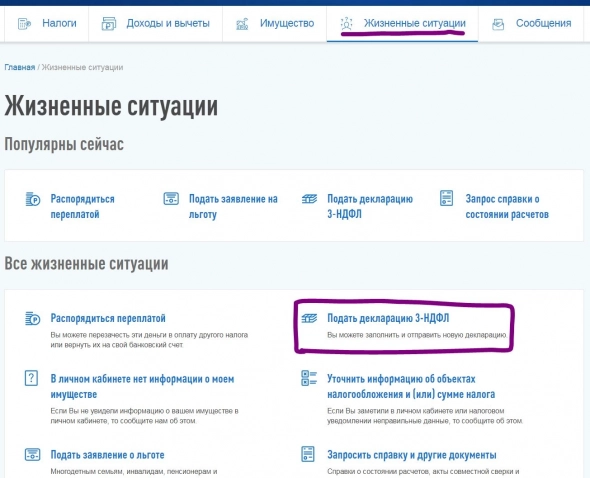

Подавал через официальный сайт налоговой. Там надо найти раздел Жизненные ситуации — Подать декларацию 3-НДФЛ. Почему это в жизненных ситуациях — не спрашивайте. Сам не понимаю.

( Читать дальше )

Блог им. sng |421 дивидендная выплата за год

- 04 января 2022, 17:02

- |

Это какая-то жесть! В 2021 году я получил 421 (!) дивидендную выплату от иностранных компаний. Ещё было несколько десятков выплат от российских компаний, но здесь за меня отчитается брокер, и мне с ними ничего делать не нужно. А вот за 421 транзакцию от иностранных компаний необходимо отчитаться самостоятельно. Это абсолютный рекорд для меня.

Почему так много? На то есть целый ряд причин:

▪️ У меня в портфеле 108 иностранных компаний (если считать и американские, и компании из остального мира) и 1 выплачивающий дивиденды ETF, и большинство из них выплачивают дивиденды ежеквартально, т.е. 4 раза в год;

▪️ Есть ряд российских компаний из индекса Мосбиржи, которые на самом деле иностранные, и они тоже платили дивиденды в 2021, которые мне придётся декларировать самостоятельно: Тинькофф, Полиметалл, Х5, Хэдхантер, Фикс Прайс, Глобалтранс;

▪️ Мои позиции сильно задублированы по разным брокерам и счетам. Например, Microsoft у меня куплен на Открытии (обычный счет), Открытии ИИС, Тинькофф, ВТБ. То есть за год это уже не 4 транзакции от одной компании, а целых 16! И это 16 строчек в декларации по одной компании. И таких дублей у меня несколько, я ужасно организовал этот момент;

▪️ Некоторые компании выплачивают дивиденды несколькими транзакциями. Например, Philip Morris платит ежеквартально двумя выплатами: одна не облагается налогом на дивиденды, вторая — облагается 10% налогом. Так что это 8 строчек для декларации от всего одной компании в портфеле;

▪️ Дивиденды некоторых компаний облагаются ставкой выше 13%, и по ним не требуется доплата налога, но их тоже необходимо декларировать. У меня в портфеле есть компании, дивиденды которых облагаются ставкой 0% (Кипр, Джерси и т.п.), 10% (США), 15% (Нидерланды), 21% (Тайвань), 25% (Ирландия), 30% (США, REIT).

( Читать дальше )

Блог им. sng |Сбер - дивиденды за 2021

- 16 декабря 2021, 14:17

- |

В отличие от Газпрома, с дивидендами Сбера гораздо меньше непредсказуемости, и вот почему:

▪️ Греф на прошлой неделе уже анонсировал, что чистая прибыль Сбера будет «в пределах 1,2 трлн ₽»;

▪️ Мне кажется, Сбер немного прибедняется. Есть два стандарта отчётности: МСФО (от него зависит размер дивиденда, публикуется поквартально) и РСБУ (публикуется Сбером ежемесячно). Прибыль по РСБУ в этом году всегда чуть ниже, чем по МСФО — на 2-4%. Так вот, мы знаем, что по РСБУ за 11 месяцев (янв-ноя) Сбер заработал уже 1,15 трлн ₽. Так что я бы осмелился сказать, что ЧП по МСФО будет около 1,3 трлн ₽;

▪️ Сбер, в отличие от Газпрома, чуть более стабилен — на мой субъективный взгляд;

▪️ Дивидендная политика Сбера очень простая — не менее 50% от чистой прибыли по МСФО направляется на дивиденды;

▪️ Основной акционер — государство, требует от таких компаний выплачивать не менее 50% ЧП по МСФО в виде дивидендов.

( Читать дальше )

Блог им. sng |Газпром дивиденды за 2021

- 29 ноября 2021, 12:33

- |

Газпром отчитался за 9 месяцев 2021 года — за период с 01.01.2021 по 30.09.2021. За это время он заработал 1,58 трлн ₽ чистой прибыли — это уже после уплаты всех налогов, списания труб на металлолом, оплаты услуг бизнес-джетов и прочей лабуды.

В итоге мы имеем почти 30₽ вклад в будущие дивиденды, а впереди ещё 3 месяца, про 2 из которых мы уже знаем из новостей, что газ по-прежнему стоит дорого.

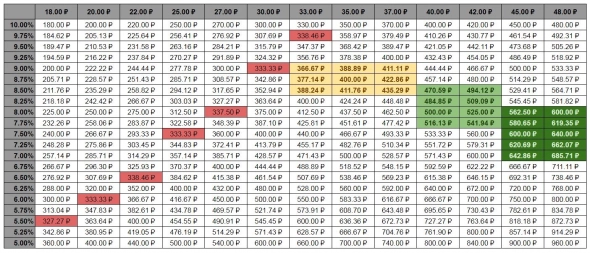

Я обновляю свою табличку по прогнозу дивидендов Газпрома за 2021 год. В столбик — предполагаемая див. доходность. Вы можете выбрать любую от 5% до 10%. В строчку — итоговый размер дивиденда. Вы можете выбрать любой, который вам кажется наиболее вероятным.

▫️ Красным отмечена текущая цена.

▫️ Желтым отмечен пессимистичный сценарий — за 4 квартал Газпром мало заработает или спишет кучу убытков, загасив почти весь доход от продажи газа. В таком случае цена на акцию ближе к выплате дивидендов может оказаться в диапазоне 366₽-435₽ при доходности 8,5-9%.

▫️ Зелёным отмечен оптимистичный сценарий — за 4 квартал Газпром заработает в среднем столько же, сколько и за 3 квартал. Цена на акцию может оказаться в диапазоне 470₽-540₽ при доходности 7,75-8,5%.

▫️ Тёмно-зелёным отмечен мега-оптимистичный сценарий — за 4 квартал Газпром заработает больше, чем за 3 квартал. Цена на акцию может оказаться в диапазоне 560₽-685₽ при доходности 7-8%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс