Finindie

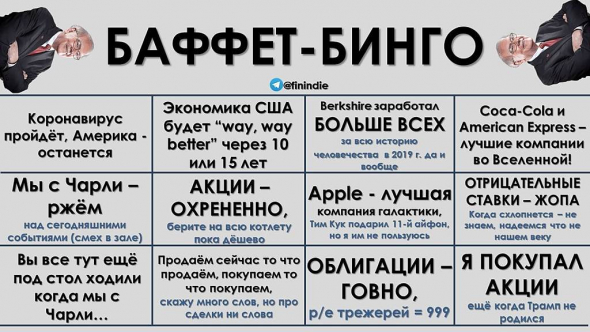

Баффет-Бинго

- 02 мая 2020, 22:11

- |

Трансляция на Yahoo.

Подготовил бинго, рассчитываю, что будет все 12 зачеркнуты по итогу

- комментировать

- Комментарии ( 9 )

Очевидные для американского ребёнка вещи, о которых не знает Юрий Дудь

- 30 апреля 2020, 12:02

- |

А: Здесь идее инвестирования тебя обучают с детства. У меня ребёнку 8 лет, я ему объяснил, что такое «инвестировать», и он инвестирует деньги. У него есть портфель, карманные деньги, которые он накопил за последние два года, он вложил их в 4 компании, в которые он верит. Он вложил в Google, Netflix, Microsoft и Amazon...

Ю: Стоп-стоп-стоп. Виртуально или по-настоящему?!

А: Ну я за него купил.

Ю: Настоящую акцию Гугла?!

А: Да. И он смотрит, следит за своим портфелем и понимает, что есть такая вещь как деньги, и это не какая-то штука, которую ты хранишь где-то в золотом сейфе своём, а потом тратишь на какие-нибудь красивые вещи. А деньги — это инструмент, который должен работать. Это твой сотрудник, которого ты устраиваешь на работу, и он делает что-то полезное где-то ещё пока ты им не пользуешься. Эта ключевая идея понятна всем американцам, их учат с детства этому, это очень важно. А когда ты понимаешь это, ты начинаешь понимать идею диверсификации, что если ты всех своих «солдат» отправишь в одно место и не распределишь, то это очень рискованно.

( Читать дальше )

Можно ли купить счастье за деньги?

- 23 апреля 2020, 16:19

- |

скажет большинство читателей :)

Если ваш доход близок к среднему по региону, то с миллионом $ счастливее конечно станешь, но не намного. Даже… скорее всего, будешь несчастнее человека с крепким доходом в пару раз выше среднего. Счастье — оно в чём-то другом.

Я пишу так уверенно, потому что Дэниэл Канеман с Институтом Gallup в 2008-2009 провели большое исследование с выборкой аж целых 450,000 американцев с выявлением зависимости эмоционального благополучия от уровня дохода.

Да-да, тот самый Канеман, получивший Нобелевку за эксперименты над людьми, описанные в его книге «Думай медленно — решай быстро» и в «Хулиномике» А. Маркова.

И результат может удивить:

Эмоциональное благополучие зависит от дохода, но на уровне дохода в 75,000$ в год оно перестаёт расти, а с дальнейшим ростом дохода — наоборот, начинает снижаться.

( Читать дальше )

Калькулятор нового налога на вклады и купоны облигаций

- 02 апреля 2020, 12:48

- |

Итак, законопроект, облагающий налогами вклады и купоны по облигациям, подписан. Вступают изменения по НДФЛ в силу с 2021, но можно уже на основе информации из закона делать умозаключения и начинать приспосабливаться к новой реальности.

Посмотреть данные по законопроекту можно на сайте Думы: https://sozd.duma.gov.ru/bill/862653-7 Рекомендую смотреть выжимку «Заключение Комитета Совета Федерации по бюджету и финансовым рынкам» — в ней хотя бы частично закон переведён с чиновничьего языка на русский: http://sozd.duma.gov.ru/download/5946A985-9E70-46B7-8A50-E9158D6A8C0E

- Новые изменения в НДФЛ вступают в силу с 01.01.2021;

- В части вкладов — НДФЛ облагается процентный доход с процентов, превышающих произведение 1 млн рублей и ключевой ставки ЦБ РФ (сегодня это 6%). Пример будет ниже;

- Раскидать по разным банкам не получится — они отправят ваши данные в ФНС, и ФНС будет суммировать и считать;

- Считать самостоятельно налог и подавать декларацию самостоятельно не нужно — всё посчитают за вас, вам останется только заплатить 1 раз в год, начиная с 2022 года (оплата за 2021-й);

- В части облигаций — отменяются все льготы по купонам, введённые 3 года назад: теперь НДФЛ облагаются любой купонный доход с любой суммы. НДФЛ облагаются купоны даже с муниципальных и федеральных облигаций (ОФЗ тоже, да);

- НДФЛ по купонам облигаций, как и НДФЛ по всем остальным биржевым штукам, за вас посчитает брокер и удержит с вас нужную сумму (для простоты понимания — будет теперь как с дивидендами с российских акций).

( Читать дальше )

Баффетт о событиях-2008: "Я мог бы спасти Леман Бразерс, но не разобрался как прочитать MMS-сообщение"

- 01 апреля 2020, 11:24

- |

Нашел прекрасное интервью (старое, 2018 г.), в котором Баффетт рассказывает о ключевых выходных для Мирового Финансового кризиса 2008 года — с 12.09.2008 по 14.09.2008 (на следующий день Леманы обанкротились и пошло-поехало).

Посмотреть с переводом на русский можно здесь:

Кратко в моей интерпретации:

В субботу звонят Леманы: «Баффетт, помоги!». Говорю — пришлите факс мне в отель, распишите мне все условия и сколько вам денег надо — а я пошёл на ужин. Вернулся, спрашиваю — факс приходил? «Нет, не приходил, у нас и факса-то нет в отеле».

Через 10 месяцев увидел, что они MMS-ку прислали на телефон...

Но я бы и так не стал их покупать, читал годовой отчет ещё в марте 2008, там и так всё было ясно.

А за день до этого звонили из AIG, я им сказал: «Вы свои активы сами видели? Это вы мне должны ещё доплатить, чтобы я вас к себе взял».

А сам дал кредит Голдманам $5 млрд, через 2,5 года вернули $6.15 млрд. А потому что компании надо выбирать, а не покупать то, что сильнее всех упало!

Бедолаги

- 18 марта 2020, 17:35

- |

Прошел месяц с момента, когда мы увидели пик американского фондового рынка.

Пару месяцев назад мир был другим, но прилетел классический «чёрный лебедь», и сейчас вам может показаться, что развитие событий было очевидным и легко предсказуемым 🌝 И это, кстати, одна из характерных особенностей «чёрных лебедей», я писал об этом осенью.

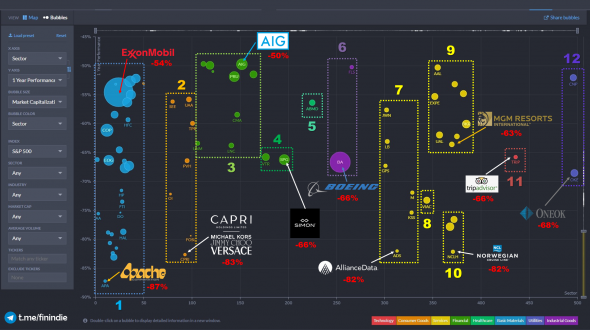

Давайте посмотрим, кто пострадал больше всего (дано падение за 1 год, по сравнению с мартом-2019):

Данные finviz, ссылка на диаграмму для разглядывания

1. Нефтегазовый сектор — добыча и обслуживание.

Гигант отрасли — ExxonMobil, -54%

Наихудший результат — Apache Corporation, -87%

2. Бренды одежды для премиум и среднего класса.

Наихудший результат — Capri Holdings, -83%

3. Страховые компании и банки второго эшелона.

Гигант отрасли — AIG, -50%

Наихудший результат — Lincoln National Corporation, -64%

( Читать дальше )

Баффетт ч.2: о Биткоине, выборах в США, об Apple и своём наследстве

- 17 марта 2020, 14:25

- |

Первую половину я уже выкладывал на Смарт-лаб, и вот ссылка на тот пост. А здесь ещё отрывки из интервью.

О Биткоине, Баффет-койне, криптовалюте вообще, и об ужине с Джастином Саном за $4,6 млн:

О выборах в США, о кандидате от демократов, об обратном выкупе акций, о влиянии коронавируса на Apple и о подаренном Тимом Куком iPhone 11:

О фальшивых аккаунтах Wells Fargo, об обгоне S&P500, немного об Apple и о своём наследстве:

Небольшое обновление пенсионного плана - по мотивам "обрушения всего и вся" в прошедший четверг

- 13 марта 2020, 17:22

- |

Когда я подбирал материал по 30-летнему пенсионеру из США и 40-летнему пенсионеру из Канады, я заметил за собой один момент — мне, как человеку в начале длинного пути было интересно пролистать множество страниц их записей, отмотать время на 2008-2009 годы и посмотреть, что они писали о ситуации тогда — во время катастрофического падения фондового рынка. Для той ситуации мы с вами знаем будущее сейчас, и хотелось отследить ход их мыслей в стрессовой ситуации.

Записал больше для себя самого в будущем взгляд на сегодняшнюю ситуацию, а также решился на некоторые корректировки в плане:

1. Падение на 27% по S&P500 (от пика 3400 до 2480 за 22 дня), и на 29% по IMOEX (от пика 3220 до 2290 за 52 дня) — ещё не повод для того чтобы кричать что «всё пропало», а может даже наоборот. Я оказался к падению готов. Можно себя самого полгода назад похвалить за грамотные принятые решения.

2. Стресса от плохих красных цифр нет вообще, но есть стресс от девальвации рубля. рублёвый доход при наложении на план, исчисляемый в $$$ демонстрирует слабость и зависимость от курса рубля, но об этом я писал не раз. И это не моя персональная проблема, это проблема всех россиян. Что ж, не в первый раз, переживём

( Читать дальше )

Баффетт: о коронавирусе, крахе-1929, своём портфеле, отрицательных % ставках и ВДО и о распаде Berkshire и техногигантов. Большое интервью CNBC-2020

- 06 марта 2020, 11:38

- |

Перевожу его по кускам, и рад поделиться со Смарт-лабом уже пачкой таких отрывков. В принципе, еще 5-6 отрывков будет, я думаю, поэтому будет еще один пост в следующую пятницу-субботу.

А пока вот вам отрывки с моим русским переводом.

О коронавирусе, General Motors, и о том, подходящее ли сейчас время для покупки акций в долгосрок:

О надутии пузыря 100 лет назад и последующем крахе в 1929 году, о причинах этого. Об облигациях и о скорых проблемах на рынке:

О портфеле акций Беркшира, о том, почему именно столько акций и почему именно этих, об отрасли авиаперевозок в свете текущих проблем, о том, покупать ли Wells Fargo и Bank of America или продавать

Самый интересный по моему мнению кусок: Об отрицательных % ставках центробанков, об австрийских 100-летних облигах, проблеме надутия пузыря ВДО и госдолге США, который не очень-то и пузырь по его мнению. И что делать в следующие 20 лет в реалиях отрицательных ставок

О том, возможен ли распад Berkshire после смерти Баффетта, о технологических гигантах-конгломератах и о нелогичности толпы, о дочерних компаниях Беркшира BNSF и GEICO

теги блога Finindie

- 3-НДФЛ

- Amazon

- Apple

- AT&T

- Berkshire Hathaway

- ETF

- FinEx ETF

- FIRE

- FXUS

- IPO

- Microsoft

- S&P500

- S&P500 фьючерс

- tesla

- акции

- акции США

- банки

- банкротство

- Баффет

- БПИФ

- Брокер

- брокеры

- видео

- вклады

- ВТБ

- ВТБ брокер

- Газпром

- деньги

- дивиденды

- долгосрочные инвестиции

- доллар

- жизнь

- иис

- инвестиции

- Инвестиции в недвижимость

- индекс

- Индекс ММВБ

- индексное инвестирование

- иностранные инвестиции

- инфляция

- ипотека

- исторические данные

- история

- итоги года

- казатомпром

- квалифицированный инвестор

- Китай

- коронавирус

- кризис

- лайфхак

- листинг

- личные финансы

- Магнит

- макро

- МосБиржа

- Мошенничество

- налог

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- норвежский пенсионный фонд

- Норникель

- Облигации

- обратный выкуп

- открытие

- открытие брокер

- отчёт

- офз

- пассивный доход

- Пенсии

- Пенсия

- Полиметалл

- премиум

- прогноз

- прогноз по акциям

- пузырь

- роснано

- российские акции

- санкции

- сбербанк

- Сбережения

- СПБ биржа

- статистика

- сша

- таблица

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- Уоррен Баффет

- ФНС

- ФРС

- фьючерс MIX

- хайп

- ЦБ

- ЦБ России

- Яндекс

- 2008