Finindie

Магия Сбера. В банке лежит 11 триллионов на счетах физлиц без начисления процентов!

- 28 февраля 2024, 16:54

- |

Сегодня Сбер отчитался о результатах за 2023 год. Чистая прибыль за полный год составила 1,508 триллиона рублей. Заработал он эту сумму следующим образом:

▪️ Чистые процентные доходы (доходы от кредитов минус уплата процентов по депозитам) = +2,56 трлн ₽.

▪️ Чистые комиссионные доходы (эквайринг и комиссии за разные сервисы, в т.ч. за дебетовые карты минус кешбеки и минус оплата услуг НСПК и платежной системы МИР) = +764 млрд ₽.

▪️ Резервы на «проблемные» кредиты = -265 млрд ₽.

▪️ Операционные расходы (зарплаты, аренда помещений, реклама, разработка и прочее) = -924 млрд ₽.

И глядя на первую цифру (2,56 триллиона доходов по процентам), невольно начинаешь задумываться о магии.

Магия Сбера работает следующим образом: огромная часть населения считает этот банк единственным надежным местом для хранения сбережений. Люди готовы немного терять в доходности по вкладам, приобретая взамен спокойный сон по ночам. Но и это ещё не всё:

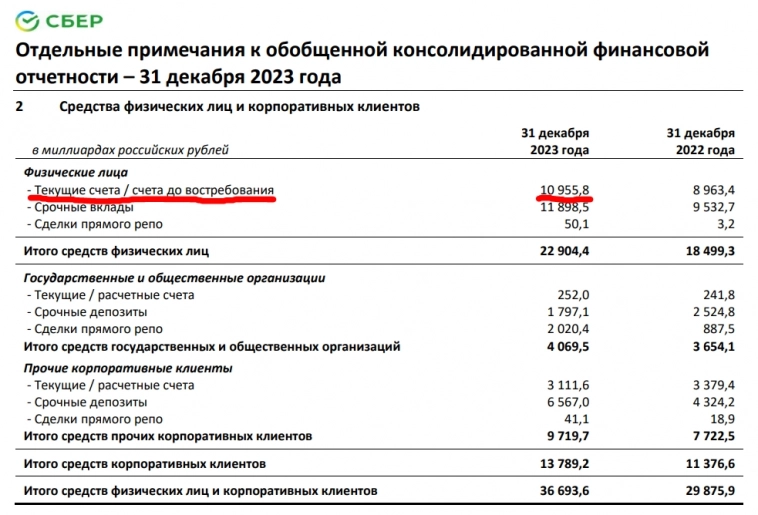

Из 22,9 триллионов рублей, которые лежат на счетах физлиц в Сбере, почти 11 триллионов лежат на текущих счетах и счетах до востребования.

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 67 )

Яндекс продолжает выводить из России десятки млрд рублей, пока это возможно

- 16 февраля 2024, 11:29

- |

Яндекс опубликовал отчетность за полный 2023 год. Компания повторила прежнюю информацию о разделении бизнеса, а также рассказала, что условия продажи российского бизнеса утверждены советом директоров, а всеобщее собрание акционеров по данному вопросу назначено на 7 марта 2024 года. Так что уже через три недели судьба корпорации полностью будет решена. И возможно, 1 квартал 2024 станет последним в истории объединенной корпорации под управлением нидерландского юрлица.

В отчётности есть интересная «аномалия», которая может являться свидетельством существования непубличного соглашения, которое позволяет забрать из России больше денег, чем было официально озвучено.

Для начала давайте кратко пройдёмся по основным цифрам и интересным фактам из годового отчёта, а во второй части публикации я расскажу, что я имею ввиду под «аномалией».

1). Основные факты и цифры

Выручка Яндекса выросла на 53% в сравнении с 2022 годом и достигла 800 млрд ₽ за полный 2023 год. Отношение рыночной капитализации к выручке (price to sales, P/S) составляет 1,5. Это аномально низкий показатель для технологической компании, способной расти на 40-50% в год на протяжении нескольких лет кряду. Очевидно, это связано с опасениями вокруг сделки по разделению бизнесов.

( Читать дальше )

Будет ли пенсия у родившихся в восьмидесятых?

- 14 февраля 2024, 17:02

- |

Сразу прошу прощения за огромное полотно текста и расчетов. Но тема сложная и важная, так что по-другому никак. Для ленивых я специально сделал выжимку в самом конце поста, уместив весь смысл в 6 предложений.

1). Текущее положение дел

За основу для данной публикации взяты цифры по состоянию на 01.01.2023. Все ссылки есть в конце поста, здесь и далее использованы официальные источники. Конечно, данные годовалой давности могут показаться устаревшими, но статистика за полный 2023 год выйдет ближе к лету 2024, а важные для нас метрики не меняются очень быстро. Можно предположить, что актуальные данные не будут отличаться более чем на 1-1,5%.Взносы в Социальный фонд России

Если говорить о стандартном тарифе, то взносы в СФР сегодня составляют 30% от дохода работника. Совсем недавно фонды пенсионного и социального страхования объединили, но ставка (ранее разделявшаяся на три составляющие: пенсия, соцстрах, медстрах) не изменилась. Такая базовая ставка действует для доходов, составляющих в сумме 1,917 млн рублей в год на каждого работника. Со всего, что выше взносы взимаются по пониженной ставке — 15,1%.

( Читать дальше )

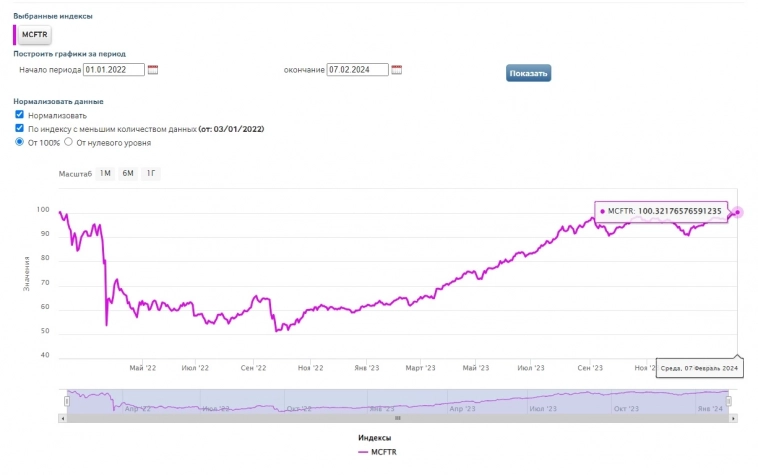

Индекс Мосбиржи полной доходности: перехай конца 2021 года

- 08 февраля 2024, 11:05

- |

⚡️ Индекс Мосбиржи полной доходности впервые превысил значение конца 2021 года.

Всё падение 2022 года полностью отыграно. Следующая важная для хейтеров российского фондового рынка скрепа может лопнуть совсем скоро: до исторического максимума осталось всего 9%.

Говоря о рынке российских акций, очень важно смотреть именно на индекс полной доходности. Компании распределяют значительную часть своих доходов среди акционеров путем выплаты дивидендов. Это учитывается в MCFTR, но не учитывается в ценовом индексе IMOEX, на который привыкли все смотреть.

Есть и ещё один важный момент. Обыкновенный частный инвестор, неукоснительно покупавший акции российских компаний на протяжении последних 5 лет, имеет сейчас усреднённую годовую доходность на уровне 17% годовых. Не так много, но и в минусах он, вопреки распространенному стереотипу, не сидит. Дело в том, что 2022-2023 годы были прекрасным временем для такого частного инвестора. Временем, когда акции прекрасных компаний раздавали за копейки, они буквально валялись под ногами, а все вокруг в панике бегали кругами, и никто не хотел эти бесплатные деньги поднимать.

( Читать дальше )

Премиальные тарифы банков в 2024 году. Большой обзор

- 18 января 2024, 14:12

- |

Я проанализировал премиальные программы 8 популярных российских банков чтобы понять, чем они отличаются и какая из них подходит мне больше всего. Возможно, наши с вами обстоятельства похожи, и для вас мой обзор окажется полезным.

Премиальные тарифы в российских банках становятся всё доступнее: инфляция не всегда переносится на размер минимальных остатков, требуемых для бесплатного премиального обслуживания. Вместе с тем, большинству банков удалось восстановить прежнее качество премиального обслуживания в части услуг, связанных с перемещениями по миру.

Из-за специфики своих долгосрочных планов на жизнь (FI/RE, но статья не об этом), у меня накапливаются крупные остатки, и было бы глупо не получать дополнительные опции от банков. Я уже 5 лет пользуюсь премиум-тарифом в банке Открытие, 3 года — в банке Тинькофф, и с недавних пор к этим двум банкам добавился ВТБ.

В первой части статьи я расскажу о собственных критериях оценки и своей системе присуждения очков, во второй части кратко пройдусь по особенностям каждого из 8 банков, а в заключении представлю общий рейтинг с выявленными лидерами.

( Читать дальше )

Как Тинькофф принудительно ликвидировал мои открытые позиции, чтобы удержать налог

- 06 января 2024, 12:11

- |

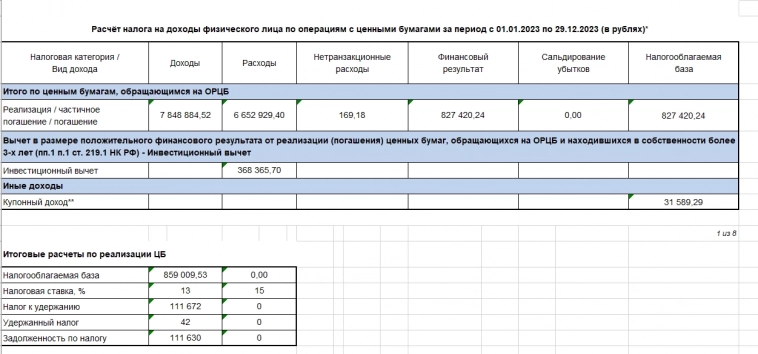

Истинный рационализатор, живущий внутри меня, решил не платить налог в начале января через налогового агента-брокера. А уплатить его самостоятельно в сроки, отведённые законом (до 01.12.2024). А всё это время эти 111000₽ пускай работают на меня — да хоть в фонде Ликвидность полежат или на вкладе под 15-16% годовых. Всё копеечка.

Но ситуация начала разворачиваться стремительно! Дело в том, что я подписан на пару стратегий автоследования. Там сущие копейки относительно размеров счета лежат — так, чисто ради спортивного интереса и тестирования продукта.

Тинькофф имеет право принудительно продать какую-нибудь бумагу на автоследовании, если на счёте не хватает средств для удержания комиссии за автослед. Зная это, я предусмотрительно оставил по паре сотен рублей на каждом таком счёте для списания будущих комиссий. Но 1 января он все эти средства снял для оплаты налога! И на счетах с автоследованием не осталось денег на уплату комиссий (удерживаются ежедневно).

( Читать дальше )

За 2023 год получил 101300₽ от банков по премиум-программе, которая досталась благодаря активам на брокерском счёте

- 03 января 2024, 12:43

- |

Я надеюсь, что здесь все в курсе, что в большинстве банков-брокеров остатки на брокерских счетах (в т.ч. стоимость акций и облигаций) учитывается при выдаче премиум-тарифа. И я надеюсь, все этим активно пользуются. А если не пользуетесь, то у меня нет идей, почему ещё нет. Этот пост для вас, чтобы вы увидели, что выгода от этого ощутимая. Прошедший год был весьма удачным для биржевых воротил, так что я уверен — подавляющее большинство пользователей Смарт-лаба имеют достаточное количество активов!

Итак, за 2023 год удалось получить товаров, услуг (да и просто денег) на сумму 101300₽. Расскажу, как это было.

Что за премиальные карты

У меня на данный момент работают премиальные программы двух банков — Тинькофф и Открытие. В Тинькофф, к сожалению, свыше 3,000,000₽ преференций особенных нет. Вплоть до статуса Private, порог входа в который составляет 30 млн ₽. В Открытии же есть две ступени «премиальности»: от 3,000,000₽ и от 6,000,000₽. И я на второй ступени, так что мне доступно чуть больше возможностей немного подзаработать.

( Читать дальше )

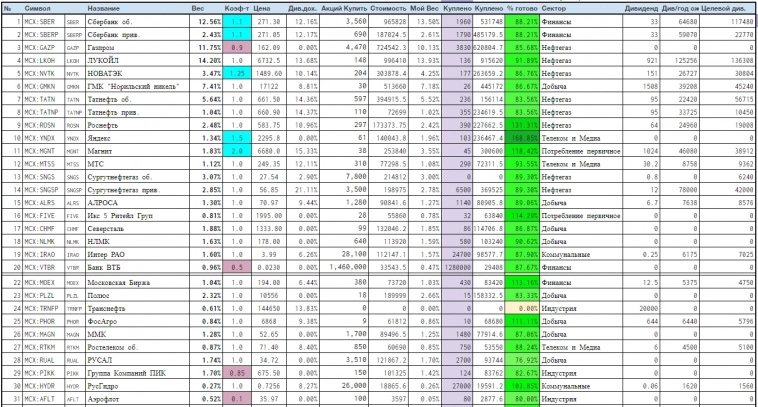

Как я сделал табличку, которая является готовой инвестиционной стратегией

- 26 декабря 2023, 15:16

- |

В этом посте я расскажу, как я придумал себе инвестиционную стратегию, которая очень эффективно работает вот уже шестой год. Я также попытаюсь разобраться, с чем связан «феномен таблички»: почему сделанный на коленке инструмент вдруг начали использовать тысячи человек, а я (как автор) вдруг стал популярным в узких кругах. Начнём по порядку...

Суть моей стратегии

На дворе было лето 2018 года. Я всерьез задумался над вопросом: что делать с деньгами, которые лежат на вкладе под довольно скромные проценты? Это сейчас вклады под 15-16% норма, а тогда ключевая ставка была низкой, и вклады у меня были под 6-7% годовых. Валюта тоже была, но положить её под адекватный процент — задача и тогда была не из простых (а сейчас и подавно).

Ретроспективно (заглядывая в будущее, т.е. в сегодняшний день) можно было советовать к покупке однушки у метро, но а) я не настолько богат; и б) тогда это было не так очевидно. В любом случае, несмотря на обрушение российского рынка ценных бумаг в 2022, сейчас с доходностью всё в порядке. Но пост не об этом.

( Читать дальше )

Раздел Яндекса - внутренняя кухня

- 14 декабря 2023, 13:47

- |

В Форбс вышла интересная статья о процессе раздела Яндекса. Фактически, в ней подтверждаются все мои мысли месячной давности о существовании двух сценариев с совпадающим описанием: раз и два. Месяц назад я пришёл к выводу, что Плохой сценарий с превращением миноритариев в минеторитариев — гораздо более вероятный. Но Форбс в новой статье добавил немного важных деталей. Они объясняют, почему сделка так затягивается. А у Хорошего сценария появляется чуть больше шансов.

Дело в том, что Консорциум покупателей оказался неоднородным. Какие-то важные парни решили зайти в сделку через задний вход, скупив часть акций $YNDX во внешнем контуре и на открытых рыночных торгах. И им очень важно реализовать Хороший сценарий и провести конвертацию в акции МКПАО «Яндекс». Т.е. они с нами в одной лодке. С другой стороны, есть важные парни старой закалки, которые по-прежнему считают, что российский МКПАО «Яндекс» следует отжать грубой силой, взамен перечислив кучу кеша на нидерландские счета материнского холдинга (Плохой сценарий). И эти две группы важных парней никак не договорятся, потому что их интересы очень сильно конфликтуют.

( Читать дальше )

Потратил за год 2,3 миллиона рублей, записывая каждую покупку. Узнал много нового о себе

- 05 декабря 2023, 16:28

- |

Уже несколько лет я веду детальный контроль наших семейных расходов. Делаю я это в первую очередь для того, чтобы самому себе ответить на вопрос: а сколько мы в действительности тратим денег в разрезе разных категорий? А какова динамика этих расходов во времени? И самое главное — какова наша личная инфляция?

Тактико-технические характеристики персонажа из статьи

О себе: Мне 34 года. Я живу в Санкт-Петербурге.

Состав семьи: Нас двое взрослых и двое детей дошкольного возраста.

О расходах: Среднемесячный показатель базовых расходов составил 143'000₽. А если брать средние расходы с учётом необязательных, то вышло аж 192'500₽/мес в среднем. Что это за предмет роскоши, который дал такую разницу — расскажу ниже.

О доходах: Доходы перекрыли расходы, и даже откладывать в сбережения получалось. Но пост всё-таки о расходах.

Динамика расходов: В 2023 году расходы выросли на 14,5% в сравнении с 2022 годом. Это наша личная инфляция, она немного отличается от официальной государственной в большую сторону.

( Читать дальше )

теги блога Finindie

- 3-НДФЛ

- Amazon

- Apple

- AT&T

- Berkshire Hathaway

- ETF

- FinEx ETF

- FIRE

- FXCN ETF

- FXUS

- gamestop

- IPO

- Microsoft

- S&P500

- S&P500 фьючерс

- tesla

- акции

- банки

- банкротство

- Баффет

- БПИФ

- Брокер

- брокеры

- видео

- вклады

- ВТБ

- ВТБ брокер

- Газпром

- деньги

- дивиденды

- долгосрочные инвестиции

- доллар

- жизнь

- иис

- инвестиции

- Инвестиции в недвижимость

- индекс

- Индекс ММВБ

- индексное инвестирование

- иностранные инвестиции

- инфляция

- ипотека

- исторические данные

- история

- итоги года

- казатомпром

- квалифицированный инвестор

- Китай

- коронавирус

- кризис

- лайфхак

- листинг

- личные финансы

- Магнит

- макро

- МосБиржа

- Мошенничество

- налог

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- норвежский пенсионный фонд

- Норникель

- НПФ

- обвал

- Облигации

- обратный выкуп

- открытие

- открытие брокер

- отчёт

- офз

- пассивный доход

- Пенсии

- Пенсия

- прогноз

- прогноз по акциям

- пузырь

- рецензия

- роснано

- российские акции

- санкции

- сбербанк

- Сбережения

- СПБ биржа

- статистика

- сша

- таблица

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- Уоррен Баффет

- ФРС

- фьючерс MIX

- хайп

- ЦБ

- ЦБ России

- Яндекс