Блог им. smartlab |«Минутки» ФРС готовимся к ужесточению

- 06 января 2022, 11:30

- |

«Минутки» ФРС готовимся к ужесточению

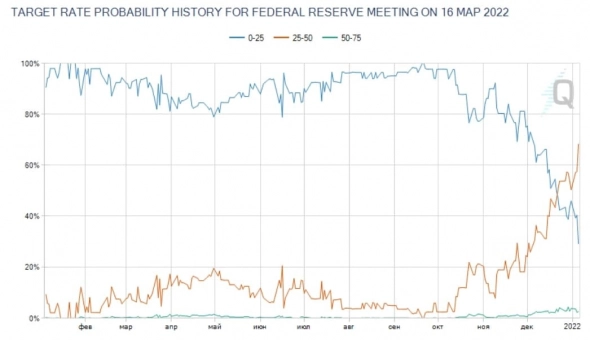

В последнее время «минутки» ФРС стали намного важнее, чем публикация итогов заседания и пресс-конференция главы ФРС, потому как протоколы заседаний показывают реальную позицию членов Федрезарва, в то время как пресс-конференции после заседаний сильно искажены личной позицией Дж. Пауэлла. Это, конечно, заставляет сильно дисконтировать то, что говорит непосредственно глава ФРС. Я не раз на это указывал, но то, «что» и «как» транслирует нынешний глава ФРС нужно делить на два, а смотреть лишь то, что они реально делают и фиксируют на «бумаге».

«Минутки» указывают на то, что участники заседания активно обсуждают вопрос нормализации монетарной политики, актуализируя как опыт самой ФРС, так и иностранных ЦБ и

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Блог им. smartlab |Реальная доходность акций S&P500 минимальная с 1980 года

- 14 июня 2021, 16:21

- |

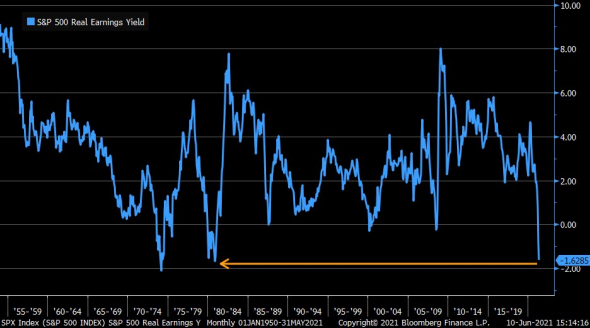

Реальная доходность — это дивидендная доходность минус инфляция.

Инфляция в США по итогам мая составила 5%, что соответственно опустило доходность индекса на минимум.

Чтобы реальная доходность выровнялась, необходимо одно из двух:

1. либо инфляция упадет и доходность нормализуется.

2. либо вслед за инфляцией вырастут процентные ставки, фондовый рынок упадет и тогда его дивидендная доходность вырастет.

Если же ФРС будет продолжать сохранять политику без изменений довольно долгое время, инвесторы, добро пожаловать в новую реальность долгосрочной девальвации ваших сбережений.

Новости рынков |Индикатор тайминга от Morgan Stanley говорит о том, что время для S&P500 пришло

- 14 июня 2021, 10:32

- |

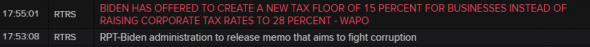

Новости рынков |📈Рынок развернулся после этой новости: Байден предлагает ставку налога 15% вместо 28%

- 03 июня 2021, 18:36

- |

https://t.me/markettwits/141021

Новости рынков |Короткие позиции в американских акциях на минимуме за 20 лет

- 25 мая 2021, 19:56

- |

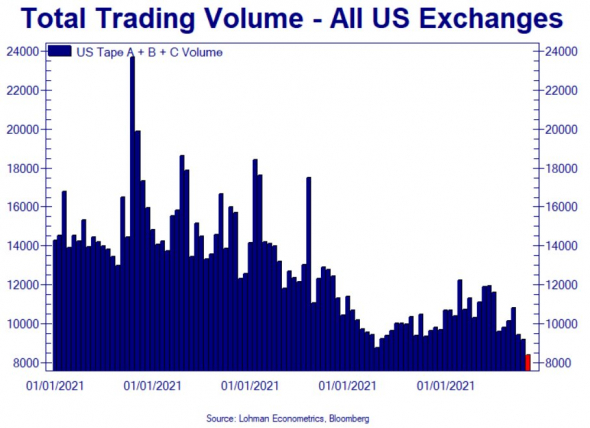

Новости рынков |24 мая объемы торгов акциями в США оказались минимальными в этом году

- 25 мая 2021, 19:52

- |

Это говорит о снижении участников рынка к торговле и фондовому рынку.

Новости рынков |S&P Global: в 2021 году дивиденды американских компаний из S&P500 вырастут еще на 5%

- 07 апреля 2021, 09:56

- |

Это будет 10й год рекордных дивидендов.

Возобновят выплаты 11 из 42 компаний, которые приостановили выплаты в 2020.

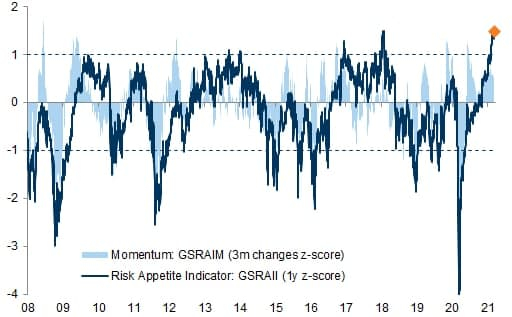

Новости рынков |Goldman Sachs: аппетит к риску на американском рынке на историческом максимуме

- 16 марта 2021, 16:31

- |

Источник: https://t.me/markettwits/128077

Блог им. smartlab |Правило 5 дней подразумевает хороший год для рынка акций

- 15 января 2021, 13:13

- |

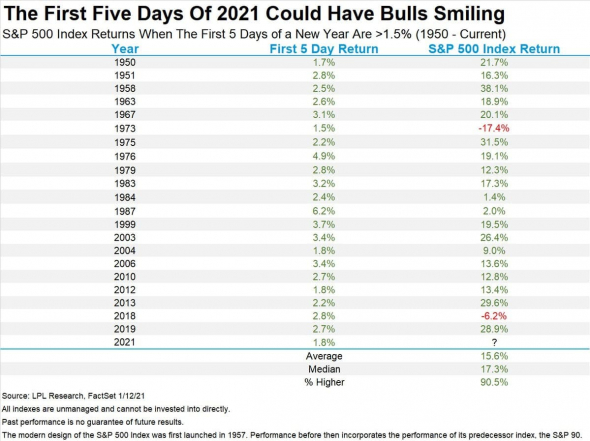

На рынке акций США существует неписаное «правило 5 дней». Оно говорит о том, что динамика первых 5 дней года задает вектор движения рынка на весь год. Следовать этому правилу или нет- личное дело каждого, но любопытно взглянуть на статистику, подготовленную LPL Research.

В качестве критерия «сильной» динамики был взят результат +1,5% и выше по индексу S&P-500 за 5 первых торговых дней года. В послевоенный период таких случаев насчиталось 21. В 19 из них результат всего года, действительно, совпадал с динамикой первой пятидневки. В среднем, по итогам такого года рынок подрастал на 15,6% (что почти в 2 раза выше средней исторической доходности индекса за все периоды).

В этом году наблюдается 22-й такой случай (результат первых 5 дней: +1,8%). Сработает ли закономерность на этот раз- узнаем через год.

Блог им. smartlab |Ротация между индексом акций и золотом на основании 6-месячного импульса

- 15 декабря 2020, 16:47

- |

В последнем выпуске журнала «TA of Stocks & Commodities» встретил любопытное исследование, которое мне показалось особенно актуальным в свете продолжающейся консолидации в золоте.

Сравниваются доходность и риск за период 1992-2019 отдельно для широких индексов акций, для золота, а также для простой моментум-стратегии. Её правила таковы:

1) сравнивается доходность за предыдущие 6 месяцев индекса и золота,

2) лучший по доходности актив покупается в портфель на следующие 6 месяцев (т.е. портфель будет состоять либо на 100% из индекса, либо на 100% из золота)

3) через 6 месяцев операция повторяется

Индексы акций, для которых делался расчет: Европа (DJ Euro Stoxx, в евро), Развивающиеся рынки (MSCI EM), Развитые рынки (MSCI EAFE), Весь Мир (DJ World) и США (S&P-500).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс