Блог им. point_31 |Тяжелые итоги недели

- 26 февраля 2022, 13:29

- |

Эта неделя войдет в историю фондового рынка России. Запомните момент, когда за неделю Индекс Мосбиржи потерял 27%, а максимальная просадка одного дня достигала 40%. Пятница отбила часть потерь, но сентимент по-прежнему отрицательный и повторные проливы возможны.

Нефть и газ на фоне военных действия в Украине подпрыгнули до своих локальных максимумов, после чего закрепились под отметками в $99 за баррель и $1200 за тыс. кб. м. Совершенно не понятно, как будут продолжены поставки энергоносителей в страны ЕС в условиях кризиса, ведь Россия одна из главных поставщиков.

«В любой непонятной ситуации — покупай доллар»

Эту фразу я говорил вам в течение последнего года. И дело не в том, что я оказался прав, и даже не в том, что цена приближалась к 90 рублям. Нет! Просто вы должны думать еще и о диверсификации своих портфелей по валютам. Пора ли сливать «зеленого»? — Я думаю нет, но вы сами вольны принимать решения.

По очередной партии санкций я вчера написал отдельную

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 5 )

Блог им. point_31 |Новатэк - стабильно, дорого, перспективно

- 16 ноября 2021, 13:16

- |

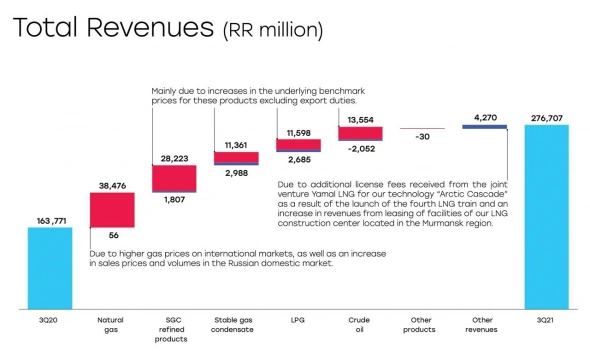

Одна из крупнейших газовых компаний России отчиталась за 9 месяцев 2021 года. Внешняя конъюнктура складывается максимально позитивно для компании. Цены на газ на спотовом рынке за этот год показали рекордный рост, а СПГ продолжает пользоваться спросом. Это все заставляет внимательнее смотреть за котировками.

Выручка компании от реализации нефти и газа за отчетный период выросла на 59,6% до 785,7 млрд рублей. Основной причиной роста становится все те же цены на углеводороды на мировых биржах, и как следствие, цен реализации СПГ. А вот объем реализации остался на прошлогоднем уровне, что добавляет ложку дегтя.

Операционные расходы растут вслед за выручкой. За 9 месяцев увеличились на 49,6% в основном за счет повышенных затрат на покупку природного газа и жидких углеводородов. Отрицательные курсовые разницы на этот раз уменьшили доходы на 33 ярда, однако это было с лихвой нивелировано прибылью от совместных предприятий. В итоге чистая прибыль компании за 9 месяцев увеличилась почти в 10 раз до 291,4 млрд рублей.

Компания продолжает развивать свои основные проекты — Арктик СПГ-2 и Ямал СПГ. Это совместные предприятия с такими корпорациями, как Shell, Total, Роснефть продолжают приносить постоянный денежный поток. Правда компания не собирается направлять его на повышение дивидендных выплат. Руководство заявило, что пока не планирует снижать долю в СП, но может это сделать в последствии, что позитивно скажется на долговой нагрузке и потенциальных дивидендах.

Про Новатэк принято говорить: стабильно, дорого, перспективно. И это действительно так. Мультипликаторы явно перегреты. P/E в 16, P/B в 3, выше других представителей сектора. Однако, денежные потоки стабильны, а СП будут приносить необходимую рентабельность деятельности. Я по-прежнему свое предпочтение отдаю Газпрому, так как хочу иметь в портфеле компанию с более приемлемым соотношением риск на доход.

*Не является индивидуальной инвестиционной рекомендацией

Без лишних слов, мой крутейший телеграм канал - https://t.me/joinchat/jNGA5DmeuLZiMWJi

Блог им. point_31 |Новатэк - слишком дорого. Юнипро - опять на месте. Русагро - топ

- 07 ноября 2021, 12:27

- |

Сегодня поговорим о базисах компании Новатэк, разберемся с его целевыми уровнями. Вновь вернемся к идеи в Русагро и вечно отстающего Юнипро. Все это узнаете в моем очередном видео с нарезкой полезных фрагментов вебинара ИнвестТема от 03.11.21:

( Читать дальше )

Блог им. point_31 |Авария Газпрома и щедрый БСП в итогах недели

- 07 августа 2021, 15:31

- |

Никакая пандемия не может сдержать общую эйфорию на рынках. Индекс Мосбиржи повторяет динамику зарубежных площадок и за неделю прибавляет 0,9%. Динамика может продолжиться и на предстоящей неделе.

Нефть остается под давлением. Опасения по поводу распространения нового штамма COVID-19 «дельта» сдерживают рост котировок черного золота. Если третья волна затянется, увидим сокращение объема транспортировки, и как следствие, дальнейшее падение цены.

Доллар без изменений. ЦБ корректирует рублебочку, держит валюту в узде в диапазоне 72-74 рубля. Все, что ниже 73 мне интересно с точки зрения покупок. Наращиваю долю валютного кэша.

Газпром начало лихорадить. С одной стороны поддержку оказывает новый максимум на цены на газ в Европе, которая достигла $500+ за кубометр. С другой стороны, тянет вниз авария на заводе в Уренгое. На негативных новостях могут пролить еще дальше. За неделю всего 1,3% минусом. А вот безаварийный НОВАТЭК прибавляет 2,4%.

Финансовый сектор в авангарде роста. Сбербанк в шаге от нового исторического максимума, +4,7%. Тинькофф, традиционно без новостей прибавил 10,9%. Банк Санкт-Петербург, объявивший обратный выкуп акций +9,3%. Суммарная доходность, включающая дивиденды и buyback превысит 20%.

Ростелеком успешно завершил первое полугодие 2021 года. Выручка прибавила 9%, прибыль 46%. Самое главное — это заявление руководства о прогнозе на весь 2021 год. Он крайне позитивный. Ждут удвоения прибыли. Синергетический эффект от слияния с Tele2 дает свои плоды. Что радует, размер дивидендов сдвинулся с места и скорее всего подберется к 6 рублям. За неделю акции выросли на 2,5%.

Золото на неделе ушло в просадку, утянув котировки золотодобывающих компаний вниз. Я уже говорил, что спрогнозировать движение благородного металла крайне сложно. Акции компаний на 100% коррелируют с ним. Как итог, Polymetal просел на 2,7% вплотную приблизившись к моему целевому уровню. Полюс упал на 3%, а Petropavlovsk на 3,6%.

На прошедшей неделе разобрал для вас Globaltrans и

( Читать дальше )

Блог им. point_31 |Конвульсии Мечела и ВТБ в итогах недели

- 24 мая 2021, 09:29

- |

Индекс Мосбиржи на нейтральном внешнем фоне завершил прошлую неделю +0,63%. 3600 п. выступил отличным уровнем, чтобы оттолкнуться от него. Теперь остается дождаться реализации сценария. Надеюсь внешние факторы не помешают быкам преодолеть исторический максимум Индекса. Скорый дивидендный сезон поддержит позитив.

Нефть третью неделю подряд откатывается от $70. Технически остается шанс на преодоление уровня сопротивления, но чем дольше цена стоит под ним, тем больше шансов на сильный откат. Внешний фон скудный, не предполагает повышенной волатильности.

Доллар продолжает торговаться в зоне поддержки на 73-74 рублях. ЦБ плотно зажал валюту и не дает разгуляться спекулянтам. Прокол вниз до 72 рублей на позапрошлой неделе намекает на потенциально-возможный поход на эти значения. Из «валютных» активов по-прежнему держу ETF FXRU, а вот от Сургутнефтегаза преф начал потихоньку избавляться.

Остальной нефтегазовый сектор закрыл прошлую неделю разнонаправленно. Газовые представители растут, Газпром добавляет 3,9%, Новатэк 2,7%. Нефтяники корректируются, Лукойл -3,6%, Роснефть -3,4%. А вот у Сургута свои драйверы роста, плюс 2,7%. Это наварное была самая простая идея в 2020 году. Вполне доволен результатом.

В лидеры роста залетели привилегированные бумаги Мечела, плюс 34,1%. По итогам 1 квартала черному металлургу удалось заработать 8 ярдов прибыли, против убытка годом ранее. Это ориентирует нас на двузначные дивиденды, но забегать вперед я бы не стал. Напомню, соотношение чистый долг/EBITDA до сих пор космическое 6,9х. Я такие компании отправляю скорее в топку, вместе с космическим Virgin Galactic. Любые подскоки считаю временным эмоциональным явлением, не имеющим ничего общего с долгосрочными инвестициями.

Золотодобытчики полноценно ожили и добавляют за неделю: Polymetal +7,1%, Полюс +5,4% и даже Селигдар растет на 2+%. В одиночестве Петропавловск -1,6%. Бумаги компании я не рассматриваю из-за токсичной структуры акционеров. Однако, технически сейчас выглядят чуть лучше. Зона поддержки может вытолкнуть котировки к 29 рублям за расписку.

В числе аутсайдеров оказались бумаги ВТБ. Кто бы мог подумать… После неадекватного роста без фундаментальных причин, акции банка ушли в коррекцию. Помогали в этом и новости о продаже Трастом своего пакета ВТБ. Причем размещение прошло с дисконтом порядка 9%. Токсичное руководство во всей красе. Чего не скажешь о Сбере. Префы банка умудрились прибавить 0,5% за неделю, набираясь сил перед рывком на закрытие дивидендного гэпа.

На прошлой неделе разобрал Mail,

( Читать дальше )

Блог им. point_31 |НОВАТЭК - мой фаворит. Манипуляции в Русагро. Не пора ли покупать Китай?

- 23 мая 2021, 12:37

- |

Сегодня поговорим о новостных вбросах и манипуляциях в акциях Русагро, разберем Новатэк и решим, не пора ли покупать китайские активы. Все это узнаете в моем очередном видео с нарезкой полезных фрагментов вебинара ИнвестТема от 20.05.21:

( Читать дальше )

Блог им. point_31 |Новатэк - то что нужно российскому инвестору

- 20 мая 2021, 09:52

- |

Компания всегда была моим любимчиком, но не всегда находится у меня в портфеле. После удачных инвестиций в 2018 году я благополучно закрыл позицию прибылью в 2020 и ненадолго забыл ее. Точнее, я продолжил изучать отчетности, но вот за ценой не поспевал. В этой статье хочу изучить отчет за 1 квартал 2021 года компании и решить, стоит ли сейчас добавлять компанию в свой инвестиционный портфель.

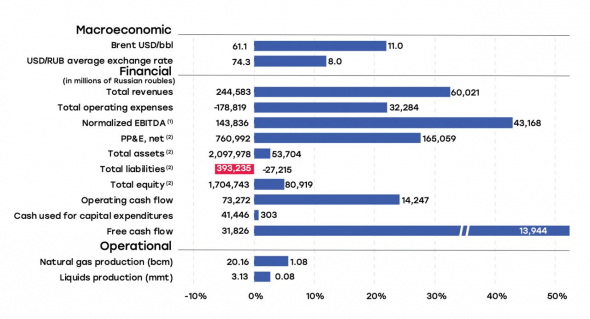

В первом квартале 2020 года еще не было заметно влияние пандемии, поэтому обзор будет довольно референтным. Выручка компании в первом квартале 2021 года увеличилась на 32,5% до 244,6 млрд рублей. Основным драйвером служит рост цен на углеводороды. Холодная зима и увеличение добычи газа позитивно влияют на результаты.

Положительная динамика цен продолжиться и далее. Минэкономразвития ожидает среднюю цену в 2021 году на уровне $200,7 за 1 тыс. кубометров, против $131,6 в 2020 году. На 2023 и 2024 годы прогнозы скромные, на уровне в $179,9. Но до этого еще дожить надо.

Операционные расходы также растут, но более медленными темпами. За первый квартал они составили 178,8 млрд рублей, увеличившись на 22%. Курсовые разницы пока еще снижают прибыль, но уже во втором полугодии увидим обратный эффект. Чистая прибыль Новатэка составила 69,6 млрд рублей, против убытка годом ранее.

Новатэк продолжает активно развивать свой совместный проект с Total «Арктик СПГ-2». Наращивает и перевалку СПГ. Уже в 2023-2024 году ожидается круглогодичная навигация по Северному морскому пути, что добавит эффективности проекту.

Новатэк подтверждает звание быстрорастущей газовой компании. Умение руководства сдерживать рост операционных расходов значительно повышает рентабельность, и дает основание предполагать дальнейший рост бизнеса. Для меня абсолютно понятно, что Новатэк должен попасть в портфель любого российского инвестора, остается только найти приемлемую точку входа.

*Не является индивидуальной инвестиционной рекомендацией

Кому удобно читать меня в соцсетях, пожалуйста:

Telegram — уже больше 27 тысяч человек оценили

Блог им. point_31 |Сводная таблица нефтегаза. Кто лучший?

- 13 мая 2021, 12:57

- |

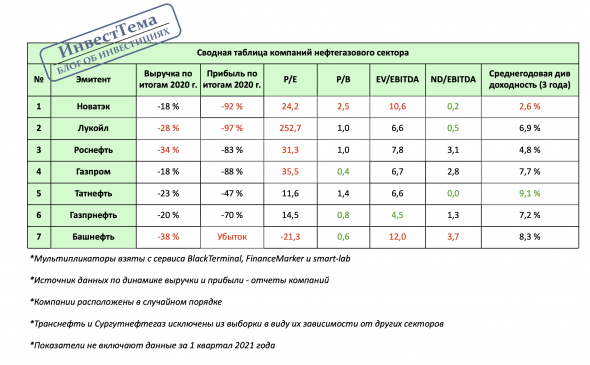

Искали практические кейсы. Сошлись на нескольких компаниях, которые можно будет скоро подбирать, коррекция тут кстати. По итогам, получилась вот такая сводная таблица. По традиции, выводы сделаете сами.

Блог им. point_31 |Новатэк - слишком силен, чтобы «слить» 2020 год

- 23 февраля 2021, 17:09

- |

Воспользовавшись выходным, разобрал Новатэк. А вас, мужики, с праздником 💪🏻

Продолжаем рассматривать отчеты крупнейших компаний России. Зачем это нам? Отчет компании по МСФО дает полную картинку бизнеса. Из него мы можем узнать не только цифры, но и проследить за динамикой финансовых результатов. Из чего складывается прибыль, каковы операционные расходы, причины роста или снижения доходов, все это есть в отчетности. Поэтому годовые отчеты очень важны и каждый инвестор, должен в той или иной степени их читать. Ну или можно читать мои обзоры, экономя кучу времени 😉

Итак, на очереди у нас Новатэк, чьи результаты окажутся слабыми по итогам года. Для этого даже не нужно заглядывать в отчет. Но не все так просто. Газовая компания слишком сильная и стабильна, чтобы полностью «слить» прошлый год. Сначала разберемся с денежными потоками.

За 12 месяцев 2020 года выручка компании снизилась на 17,8% до 711,8 млрд рублей. Основной негативный эффект оказала пандемия и последующий за ней спад деловой активности крупнейших предприятий мира. Снижение спроса на нефть, газ и нефтепродукты привели к падению выручки, а низкие цены на энергоносители добавили негатива. К четвертому кварталу ситуация начала улучшаться, но полностью нивелировать отставание не получилось.

( Читать дальше )

Блог им. point_31 |Норникель - разбор финансовой отчетности по МСФО за 2020 год

- 21 февраля 2021, 19:22

- |

А вот и долгожданный отчет МСФО Норникеля за 2020 год. Сразу отмечу, что внешних факторов, оказывающих негативное влияние на показатели, предостаточно. Справилась ли компания с ними и как завершила год, узнаете из этой статьи.

Выручка компании за 12 месяцев 2020 года увеличилась на 15% и впервые в своей истории превысила триллион, а именно 1,1 трлн рублей. Поспособствовали этому высокие цены на основные металлы. Если медь и платина продемонстрировали устойчивость, то цена на палладий — основной металл компании, вообще вырос на 43% до $2000 за унцию. Напомню, что продажа именно этого металла составляет половину выручки Группы. Эффективности добавил выход Быстринского ГОКа на проектную мощность.

С выручкой разобрались. А вот в расходах можно найти парочку интересных статей. Во-первых, себестоимость и операционные расходы остались на уровне прошлого года. Это очень хороший показатель. Руководству удалось в сложный год не допустить роста ненужных расходов. В 2020 году компании пришлось признать убыток от обесценения нефинансовых активов (Газодобывающие активы и КГМК) в размере 22,9 млрд рублей.

Основной удар по показателям нанесли резервы под убытки от экологической аварии в Норильске. Всего компания зарезервировала 193 млрд рублей под эти расходы. Судебные тяжбы были проиграны, и теперь уже эти резервы будут списаны в 2021 году на покрытие расходов. ГМК вовремя отказалась от продолжения оспаривания штрафа, ввиду попыток чиновников обязать компанию выплачивать дополнительные средства.

Но и это еще не все статьи расходов. По результатам 2020 года Норникель переоценил валютные обязательства на сумму в 63 млрд рублей. А также получил убыток по курсовым разницам в 70 млрд рублей. Все это привело к падению чистой прибыли за период на 32% до 263,8 млрд рублей.

Падение всего 32% на фоне таких высоких финансовых расходов. Я решил посчитать скорректированную прибыли и вычесть курсовые разницы, резервы и обесценение активов. У меня получилась прибыль в размере 606 млрд рублей по итогам 2020 года, против 367 млрд рублей годом ранее. Рост составил бы в 2 раза. В добавок чистый долг компании за год снизился на 30%, а NetDebt/EBITDA уже составляет 0,6x, что делает Норникель еще более устойчивым.

В целом, ГМК показал сильный отчет и динамику за прошедший год. Устойчивые, а местами растущие цены на продукцию поддерживают результаты. Руководство прогнозирует нейтральную динамику цен на 2021 год. Однако, даже стабильных цен с лихвой хватит для поддержания уровня дивидендов и выплат своим акционерам. Я остаюсь приверженцем инвестирования в компанию, однако, текущие уровни не позволяют мне это сделать.

*Не является индивидуальной инвестиционной рекомендацией

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс