Блог им. point_31 |Итоги недели на рынке РФ

- 04 марта 2023, 11:33

- |

Ударная неделька выдалась на Мосбирже. Индекс прибавил 2,9% несмотря на напряженную геополитическую ситуацию. Инвесторы все больше привыкают к новым рискам и все чаще начинают скупать активы, находящиеся в боковике. Однако пока не пробит уровень в 2290 п., говорить о развороте рано.

В рамках нового бюджетного правила Минфин планирует направить на продажу иностранной валюты 119,8 млрд рублей, что чуть ли не в половину меньше февральских значений. Такая риторика властей намекает на ослабление сдерживания валюты. Доллар и юань могут попытаться пробить уровни сопротивления на 76 и 11 рублей соответственно.

Нефтегазовый сектор в лидерах роста. Газпром без новостей привалил 5,1%, Новатэк 3,6%, Лукойл 3,4%. А вот у Татнефти свои драйверы роста. Акции, разгоняемые в СМИ и телеграм каналах, прибавляют 6,6%. Причина может крыться еще и в щедрой дивидендной политике. Компания направит на выплаты 14,8 рублей, что дает 4,5% финальной див доходности по году.

На недели вышла целая россыпь отчетов, которые планирую разобрать в ближайшее время. И если у Фосагро есть к чему привязать инвест-идею, то в телекомах и энергетиках ее попросту нет. Тот же МТС сократил прибыль на 47%, и впервые с начала пандемии снизил число абонентов.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Блог им. point_31 |Белуга - лучше конкурентов

- 23 февраля 2023, 08:07

- |

Друзья, поздравляю всех мужчин нашего сообщества с 23 февраля. Пожелаю стойкости и мужества. Особенно тем, кто доблестно выполняет свои обязанности в эту трудную минуту.

«Защитный актив в период повышенной рыночной волатильности». Именно так назвала себя компания в опубликованном операционном отчете за 2022 год. Сегодня хочу пробежаться по метрикам и решить, насколько Белуга стала тем самым защитным активом.

Итак, общие отгрузки компании выросли за период на 6,8%. Причем отгрузки партнерских брендов показали прирост на 13,8%. Благодаря сотрудничеству с иностранными брендами вопреки санкциям, а также расширяя линейку своей продукции, компании удалось весь нестабильный 2022 год провести на мажорной ноте.

Напомню, что за 9 месяцев финансовые результаты нас впечатлили. Выручка выросла на 32% до 66,3 млрд рублей. EBITDA плюс 71%, а прибыль вообще практически удвоилась до 5,2 ярдов. Безусловный лидер в России по производству спиртных напитков и 4-й в мире производитель водки, отлично завершит и этот год.

( Читать дальше )

Блог им. point_31 |Прогноз по валютам. Когда покупать Полюс золото?

- 19 февраля 2023, 11:19

- |

( Читать дальше )

Блог им. point_31 |Итоги недели на рынке РФ

- 18 февраля 2023, 11:14

- |

🇷🇺Рынок на минувшей неделе оказался под давлением продавцов, которые в считанные дни нивелировали рост предыдущих недель. Впитывая геополитические риски индекс Мосбиржи снизился на 4,1%. Инвесторы в ожидании 21-24 февраля, а спекулянты не стали дожидаться и предпочитают зафиксировать прибыль перед длинными выходными.

Валюта в свою очередь держится на локальных максимумах. Юань придерживает регулятор своими продажами в рамках нового бюджетного правила. А вот доллару терять нечего. Зеленый попал в немилость политиков, однако трепетное отношение к нему экспортеров позволило пробить отметку в 74 рубля и с надеждой посматривать на 79 руб.

Тинькофф Банк оказался в лидерах падения (-9,9%) и на прицеле еврокомиссаров. 10 пакет антироссийских санкций вводит против него ограничения и планирует отключить от SWIFTа. Главное теперь, чтобы по брокеру не произошло никаких блокировок. Тинькофф Инвестиции любезно ответили на вопрос подписчика в комментариях к одному из моих постов в

( Читать дальше )

Блог им. point_31 |Лента сдает позиции

- 14 февраля 2023, 08:13

- |

При двузначной инфляции одним из лучших способов укрыться в защитном активе – приобрести акции продуктового ритейла. Однако такая схема будет работать если сам бизнес компании растет или хотя бы держится стабильно. По последнему же отчету Ленты видно, что со стабильностью у нее назревают проблемы.

Общая выручка за 4кв выросла всего на 0,6%, а продажи LfL упали на 1,3% г/г. При этом общая официальная инфляция находится на уровне 11-12%. LFL продажи выросли всего на 2,3% за полный 2022 год, что далеко от показателей инфляции. И куда дальше от показателей коллег по цеху.

Падение среднего чека и трафика на 0,5% и 0,8% соответственно подтверждает тот факт, что покупатель перетекает в конкурирующие сети. Также по отчетности Х5 и Fix Price можно заметить, что конкуренты показали операционные результаты намного сильней. За полный год трафик сократился на 2,6%.

В данный момент Лента запустила тестирование новой модели гипермаркета. По описанию не до конца ясно, в чем кардинальное отличие от текущей модели. Но, допустим, сеть все же оптимизирует гипермаркеты. В моменте это еще может немного улучшить рентабельность. Однако глобально уже давно идет тренд на “дегипермаркетизацию”.

( Читать дальше )

Блог им. point_31 |Русагро - замедляемся в кризис

- 10 февраля 2023, 09:49

- |

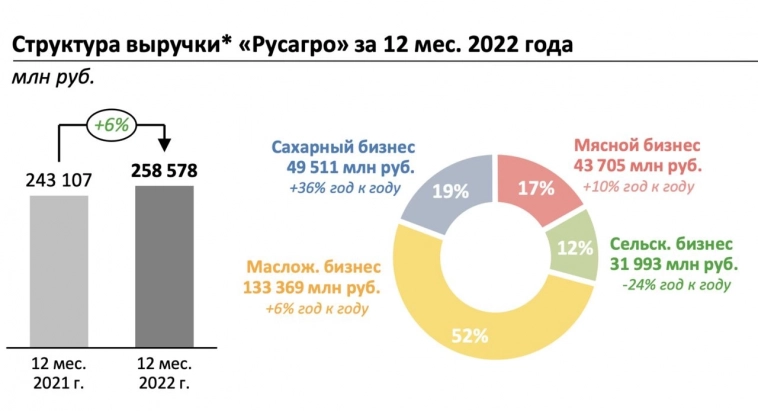

Даже находясь в условно защитном сегменте, нельзя исключать негативное влияния кризиса на Русагро. Замедление экономической активности и конъюнктурные проблемы находят отражение и на динамике операционных результатов. Их мы сегодня и разберем, сделая акцент на проблемах отрасли.

Итак, консолидированная выручка Русагро до межсегментных элиминаций выросла всего на 6% и составила 258,6 млрд руб. Причем только за 4 квартал она снизилась на 11%. Виной тому сельскохозяйственный сегмент, о котором поговорим позднее.

Объем реализации промышленной продукции масложирового сегмента снизился на 3% до 1,3 млн тонн. Мало того, что падает выпуск масла, так еще и перебои в цепочках поставок сыграли свою роль. Потребительская продукция упала еще больше, на 7%. Благо снижение объемов было компенсировано повышенной ценой реализации.

( Читать дальше )

Блог им. point_31 |«Мать и дитя» опубликовала операционные результаты за 4 квартал 2022 года.

- 09 февраля 2023, 07:50

- |

Выручка сократилась на 5,1% до 6,6 млрд руб. Второй квартал подряд наблюдается падение доходов в Московском регионе, который изначально был ключевым в бизнесе компании. Именно в Московском регионе проживает большое количество состоятельных граждан, которые могут себе позволить услуги «Мать и дитя». Средний класс сейчас экономит сильнее, чем в прошлые кризисы.

В других регионах присутствия ситуация чуть лучше за счет ввода в эксплуатацию новых госпиталей и клиник, которые постепенно выходят на плановую загрузку, однако совокупная выручка в регионах по-прежнему меньше 40% доходов компании.

Генеральный директор Марк Гурцер считает, что в 2022 году компания уверенно продемонстрировала устойчивые операционные и финансовые результаты, однако выручка по итогам прошлого года сохранилась на прежнем уровне и странно слышать, что отсутствие роста является хорошим результатом. Сектор медицины всегда рассматривался инвесторам, как защитный в перероды кризисов и так происходило в кризисы 2015 и 2020 г.г., когда компания показывала двузначный рост выручки, значительно превышающий инфляцию.

В чем причина слабых результатов в нынешний кризис? Во-первых, геополитика вынуждает экономить средний класс, который исторически составлял львиную долю клиентов «Мать и дитя». Это видно и по сокращению продаж жилья Группы Эталон, которая также фокусируется на обеспеченной категории граждан. Во-вторых, в прошлом году много молодежи покинуло страну, а среди них были потенциальные клиенты компании. В-третьих, в России последние 8 лет сокращается рождаемость и в минувшем году падение ускорилось.

Единственный положительный момент в отчетности – компания смогла сохранить отрицательный чистый долг в размере 3,8 млрд руб., который позволяет продолжить выплачивать дивиденды.

💬Поскольку ситуация с СВО затянулась, то сейчас не видно драйверов для роста бизнеса в первом полугодии, а ведь рынок долгое время рассматривал «Мать и дитя», как историю роста. Совет директоров может анонсировать дивиденды, в том числе из нераспределенной прибыли прошлых лет, но маловероятно, что мы увидим див. доходность выше ключевой ставки ЦБ.

❗️Не является инвестиционной рекомендацией

( Читать дальше )

Блог им. point_31 |Все проблемы зальют деньгами

- 08 февраля 2023, 08:47

- |

Несмотря на легкие коррекции, российский фондовый рынок продолжает свое неспешное восстановление. Котировки Сбера покинули зону накопления, в которой они консолидировались с апреля прошлого года. Инвесторы ожидают, что основные потрясения для банка позади, а крайний месячный отчет демонстрирует не только восстановление доходов банка, но и рост финансовых показателей г/г.

Более того, на данный момент у инвесторов практически отсутствует альтернатива инвестирования в банковский сектор. Тинькофф представлен зарубежными расписками, что вносит свои риски, Банк Санкт-Петербург имеет скромную капитализацию, а ВТБ проводит дополнительную эмиссию.

По FPO ВТБ стало известно, что часть эмитированных акций (150 млрд руб.) будет обменена на долю в Российском национальном коммерческом банке (РНКБ), часть за счет конвертации субординированных облигаций. Во втором квартале будет размещение дополнительных акций на открытом рынке. По заявлениям Банка, уже есть предварительные заявки на 120 млрд. Интересно только от кого? Вопрос риторический.

⚠️ Дополнительная эмиссия акций размывает долю текущих акционеров – в данном случае это однозначно негатив для держателей акций. Дополнительной эмиссией затыкают дыры от убытков. Такое мы уже могли наблюдать в 2020 году с акциями Аэрофлота, которые размыли чуть больше, чем в 2 раза. С тех пор примерно во столько же раз они и скорректировались.

Помимо заливания деньгами дыр в государственных банках, правительство продолжает выступать за экономическое стимулирование. Новостное агентство Блумберг, со ссылкой на свои источники сообщает, что правительство России требует от ЦБ РФ дать на следующем заседании четкий сигнал к дальнейшему снижению ключевой ставке.

( Читать дальше )

Блог им. point_31 |Пятерочка - подгоняемая инфляцией

- 06 февраля 2023, 08:06

- |

Игнорируя любую санкционирую повестку, X5 Retail Group продолжает радовать нас публикацией своей отчетности, чего не скажешь о том же Магните. Сегодня предлагаю разобрать операционный отчет компании за 2022 год и влияние инфляции на деятельность продуктового ритейлера.

Итак, за отчетный период чистая выручка компании увеличилась на 18,3% до 2,6 трлн рублей. Это рекордный показатель за всю историю X5. При росте сопоставимых продаж на 10,8%, трафик прибавляет всего 3,1%, а средний чек вырос на 7,5%. Основной вклад в выручку по-прежнему вносит Пятерочка со своими 2,1 трлн рублей.

Также компания расширяет формат магазинов «у дома» и «жестких» дискаунтеров. Чистая выручка Чижика за 2022 год выросла в 12 раз до 35,9 млрд рублей, однако она слишком маленькая, чтобы оказывать существенное влияние на общую эффективность.

Цифровые продажи Группы также показали хорошие результаты, прибавив 46,6% до 70,4 млрд рублей. Заметнее всего в динамике растет сегмент «Много Лосося», а наибольший вклад вносит «Экспресс доставка» и «VPROK. RU». Несмотря на это, я бы не рассчитывал, что в ближайшие годы стоит акцентировать внимание на цифровых продажах.

( Читать дальше )

Блог им. point_31 |Fix Price - разбор операционного отчета

- 03 февраля 2023, 07:52

- |

В условиях сокрытия отчетов крупными публичными корпорациями, потребительский сектор продолжает раскрывать результаты своей деятельности. Это не может не радовать и дает нам шанс понять, как обстоят дела в компании. Сегодня у меня на столе операционный отчет Fix Price за 2022 год.

🛒 Итак, выручка компании за отчетный период увеличилась на 20,5% до 277,7 млрд рублей. Динамика опережает темпы роста инфляции, которая всегда выступала драйвером роста выручки ритейлеров. По данным ЦБ официальная инфляция составила 12,5% по итогам года, поэтому динамика Fix Price вызвана еще и органическим приростом бизнеса.

За 2022 год компания открыла 759 новых магазинов и заявила о намерении сохранить темпы роста. В начале 2023 года уже были открыты первые франчайзинговые магазины в Монголии. Это страна становится восьмой в географии продаж.

Скорректированные сопоставимые продажи выросли на 11,0%. Рост LFL среднего чека, скорректированный на эффект укрепления рубля, составил 13,9%. А вот LFL трафик немного смущает. За период он снизился на 2,5%, отражая общую негативную ситуацию в ритейле.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс