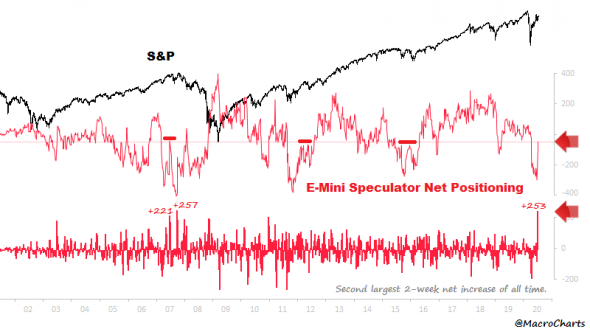

Блог им. nubinvestor |По S&P 500 закрыто рекордное количество шортов. Ситуация напоминает и 2007-й и 2012-й

- 07 июля 2020, 17:00

- |

Мой маленький блог инвестора: https://t.me/portfelchik

- комментировать

- Комментарии ( 4 )

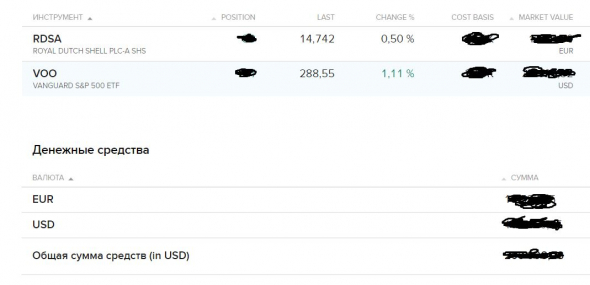

Блог им. nubinvestor |Апдейт по валютному портфелю: 85% в кэше, наблюдаем за ситуацией

- 02 июля 2020, 16:10

- |

Апдейт по валютному портфелю и стратегии. На данный момент большая часть средств в кэше — около 85%. Еще 15% — VOO (S&P 500), а также крохотная доля — RDSA (Royal Dutch Shell), честно говоря, просто не успел продать (так бы оставил просто VOO и кэш).

Недавно закрывал все открытые позиции: покупал на часть средств примерно пару месяцев назад (или еще позже) много выборочных акций типа BA, TXT, GPS, PVH, TFC, RTX, FITB, KEY, HBAN, также круизные — RCL, CCL, NCLH и т.д. и т.п. Основная идея была поймать движение вверх у сильно просевших и еще не успевших восстановиться акций. В итоге продал всё с неплохой прибылью (хотя надо было конечно продавать бОльшую часть раньше).

Продать решил, потому что не нравится сложившаяся ситуация. Слишком всё неопределенно + ожидаю коррекцию по FAANG и всей это братии, которая непременно потащит топовые индексы вниз (они составляют примерно четверть индекса S&P 500). Также не понятно, что там со второй волной в США. В общем, если есть прибыль, нужно фиксировать и больше ни о чем не беспокоиться. Позиции все равно были спекулятивными.

( Читать дальше )

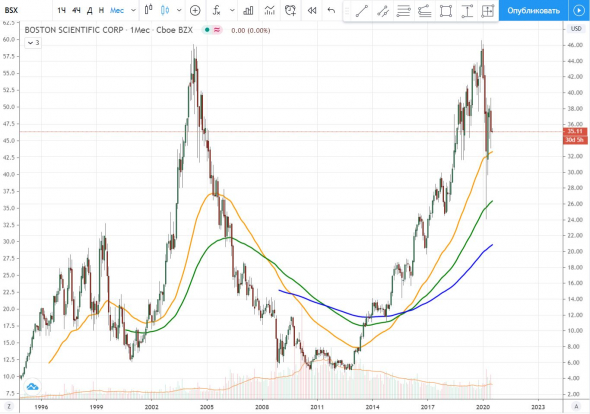

Блог им. nubinvestor |Восставший из пепла, или Уникальный график BSX

- 01 июля 2020, 18:10

- |

Уже пару дней просматриваю крупные американские компании (в поисках кандидатов для долгосрочного портфеля) и наткнулся на весьма забавный случай. Есть такая компания — Boston Scientific Corporation (BSX), капитализация почти $50 млрд, производит медицинское оборудование, входит в S&P 500. Но график ее акций просто загляденье, я такого еще не видел:

В 2004-м был пик в районе $46 и после этого начался многолетний спуск вниз, который завершился только в декабре 2012 года. Компания просто погибала: ценник просел почти на 90%! Уж не знаю, что там произошло дальше (не стал копаться), но после этого начался столь же стремительный взлет обратно, который упёрся прям ровно в эти же самые $46… И снова вниз. Идеально!

Брать в портфель такую компанию я конечно не буду. Показатели конкретно сейчас у нее вполне нормальные, но подобные «обмороки» на графике говорят о том, что когда-то что-то было не так. Это конечно гипертрофированный пример, но довольно часто встречаются графики, когда, допустим, с 2005 по 2010 был боковик или серьезная «болтанка», а потом начался хороший рост. Я такие акции обычно пропускаю, потому что расти на бычьем рынке (который как раз и начался примерно в 2010-2011 годах) может каждый. А вот расти в неблагоприятное время — гораздо ценнее (и выгоднее для инвестора).

Мой маленький инвест-блог: https://t.me/portfelchik (ничего не продаю, рекламу не публикую, сигналы не даю)

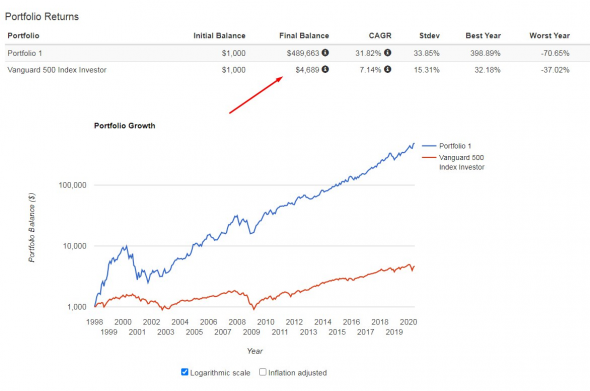

Блог им. nubinvestor |Акции гигантов типа Microsoft и Apple растут в 100 раз быстрее S&P 500. Как составить из них грамотный портфель?

- 25 июня 2020, 21:39

- |

5 крупнейших компаний S&P 500 — Microsoft, Apple, Amazon, Facebook и Alphabet — на голову сильнее индекса в целом. Похоже на пузырь, который скоро лопнет. С начала 2018 года эти пять компаний выросли на 90% — против 16% у самого индекса.

Капитализация Microsoft — $1.53 триллиона, Apple — $1.59 трлн! Компании конечно крутые, никто не спорит, но за последнее время они не показывали НАСТОЛЬКО выдающихся результатов. Вот, к примеру, квартальный отчет Apple: www.apple.com/ru/newsroom/2020/04/apple-reports-second-quarter-results/

Несмотря на жуткую раздутость перечисленных выше компаний, решил потестить портфель, состоящий исключительно из этих акций.

И, честно говоря, был удивлен. Вот простой факт: если бы вы в 1998 году вложили по $1000 в Портфель 1 (Microsoft, Apple и Amazon) и Портфель 2 (S&P 500), то в первом случае результат был бы $489,663, во втором — $4,689, т.е. примерно в 100 раз меньше! Для теста пришлось исключить Facebook и Google, потому что их акции появились на рынке позже (но они бы не ухудшили результат).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс