MX S

Quantitive против Macro. За кем пойти, куда податься?

- 04 ноября 2018, 09:19

- |

Если посмотреть на стоимость активов по версии Forbes Пола Тюдора Джонса и Джеймса Саймонса, становится очевидным тот факт, что сегодня макротрейдинг проигрывает количественным методам торговли. Саймонс с 14 года нарастил свой вес почти в 2 раза (20 млрд.), в то время как капитал Джонса увеличился лишь на 200 млн. до 4.5 млрд. Все больше участников рынка ушли и уходят в quantitive trading. Даже Джонсу пришлось сокращать свой штат и в значительной степени переориентироваться на количественные методы. Сейчас время таких как Саймонс. Рынки, бизнес, наш мир и наша жизнь постоянно меняются.

Очевидным также становится и тот факт, что если в сферу quantitive trading направлены значительные капиталы и умы, то обычному обывателю становится все сложней добывать «свою копейку» в этой области и прибыль постоянно будет снижаться. Впрочем и основным конкурентам на этом рынке придется со временем снижать свои аппетиты и рапортовать о снижении доходности.

Макротрейдинг это прошлое? Не получится ли так, что и здесь мы будем наблюдать так называемую трагедию общин? Станет ли quantitive trading, как и сам рынок, тем самым огромным кинотеатром с маленькой дверью, когда все побегут к выходу при «очередном пожаре»? И есть ли новое будущее у macro trading или это пережиток прошлого?

Интересны ваши мнения, ваши знания! Только конструктивно и по делу.

- комментировать

- ★1

- Комментарии ( 10 )

Ужасный год и средний результат

- 25 октября 2018, 08:52

- |

До конца года осталось всего 2 месяца. Вроде вчера только год начинался. Время — это иллюзия. Общий результат по всем портфелям и счетам пока 10.86% (забыл уточнить — в валюте). Как всегда, надеешься и хочешь большего, а получаешь меньшее. Плохой или хороший это результат? Средний на фоне ужасного рынка. Отчасти это связано с неудачными сделками, неоправдавшимися ожиданиями (например, ставка на рост золота в первом квартале или ставка на рост йены во второй половине года, как это удалось сделать в первой половине, а также «бешенством» на американском рынке акций) и с тем, что в этом году я больше сосредоточился на защите того, что есть, сильно снизив риски и ограничив лимиты. А также направляя значительную часть средств в облигации с близкими сроками погашения (до 1 года). Больше уходил в оборону, чем в наступление. В общем, было много идей, было много поражений и немало побед. Но таков этот бизнес.

Люблю я свои ошибки ...

Одной из самых больших неудач в этом году была покупка фьючерсов на РТС и ETF RSX 4 и 6 апреля… прямо перед падением более чем на 10% 9 апреля. Эта сделка в очередной раз показала насколько важна защита, риск менеджмент. Это мне напомнило 15 января 2015 года, когда многие делали ставку на рост EURCHF от 1.20, считая что Швейцария и дальше будет держать привязку к евро. Тогда я решил воздержаться, поскольку возможная прибыль от роста EURCHF была гораздо ниже возможных рисков от его падения. Асимметрия была ужасной и никак не оправдывала длинные позиции.

Крах рынка акций, временные циклы и Shiller PE

- 13 октября 2018, 09:50

- |

Все последние годы «всякие умники» (ничего личного, не про смарт лаб участников… на западе много говорящих и наводящих страху голов) пугают неизбежным крахом всего и вся, так сказать, финансовым армагеддоном какого свет еще не видел. Некоторые даже сидят и ждут, чтобы прикупить по хорошим ценам какие давали в 2008-2009 гг. Вряд ли рынок предоставит всем вновь такую хорошую возможность и так скоро. Всего то прошло 10 лет.

В тоже время бычий рынок породил множество новеньких инвесторов, которые рисуют свои портфели в сети, показывая доходность, забывая, что это результат не их мастерства, а следствие бычьего рынка. Вдобавок многие из них не застали падение рынков в 2008-2009 гг., когда коррекция на рынках акций вымывает множество инвесторов, смывает их портфели и отбивает всякое желание придерживаться дисциплины и определенных ранее инвестиционных правил. И они все исчезают… писать об убытках малоприятная вещь.

Быть может, кто то окажется прав. Давайте и мы создадим иллюзии предсказуемости будущего и пофантазируем, используя временные циклы на Shiller PE Ratio.

( Читать дальше )

Аналитика Банка России по брокерской отрасли

- 24 сентября 2018, 16:59

- |

На 31 марта 2018 г. 370 брокеров. Объем клиентских активов 3.9 трлн. руб. или 4.3% ВВП.

Количество клиентов 1.5 млн. 75% из них работают через Топ 5 брокеров.

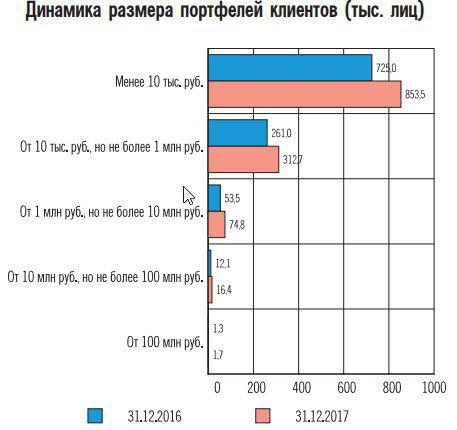

За 2 года количество клиентов выросла на 400 000 лиц

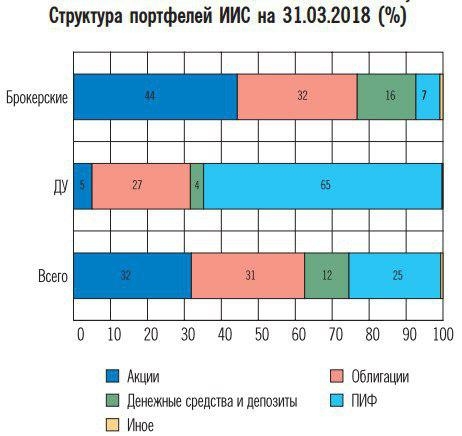

Доля денежных средств в портфелях клиентов – физических лиц снизилась с 17 до 9%.

68% клиентов брокеров имеют размер портфеля, близкий к нулю.

Средневзвешенный размер портфеля оставшихся 32% клиентов составляет 4 млн рублей

Основную часть доходов брокеры получают не от комиссионных доходов, а от операций с финансовыми инструментами

__________________

Не богатый инвестор. Размер портфелей клиентов

И самое интересное...

Без лоха и жизнь плоха. Дали в ДУ ИИС, а управляющие, в свою очередь, разместили деньги в ПИФ'ы (65% средств)

( Читать дальше )

Великое похмелье великой рецессии

- 10 сентября 2018, 19:40

- |

Washington Post сравнил экономику до великой рецессии и после.

www.washingtonpost.com/graphics/2018/business/great-recession-10-years-out/

Большинство американцев не так богаты, как раньше.

Совершеннолетние американцы не покупают дома как их родители

Только в прошлом году экономика наконец достигла своего потенциала

Государственный долг продолжает расти

Рецессия замедлила рост экономики, позволив Китаю продвинуться вперед

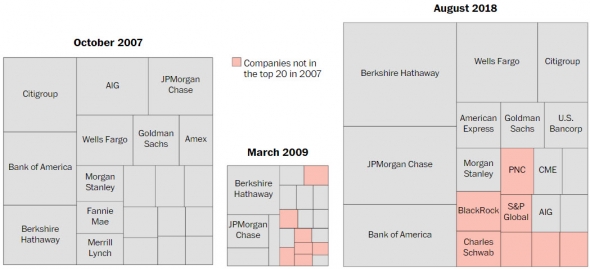

А кризис перераспределил капиталы в финансовом секторе

Сегодня финансовый сектор США вновь силен. Некоторые из выживших банков — во главе с JPMorgan Chase, Bank of America и Wells Fargo — больше, чем когда-либо. Другие, такие как AIG, Fannie Mae и Lehman Brothers, намного меньше или вообще не существуют. Финансовый сектор составляет около 14 процентов от общего фондового рынка, по сравнению с 18 процентами до кризиса. Ниже представлены 20 крупнейших финансовых компаний по рыночной стоимости.

Dow в сентябре

- 10 сентября 2018, 08:20

- |

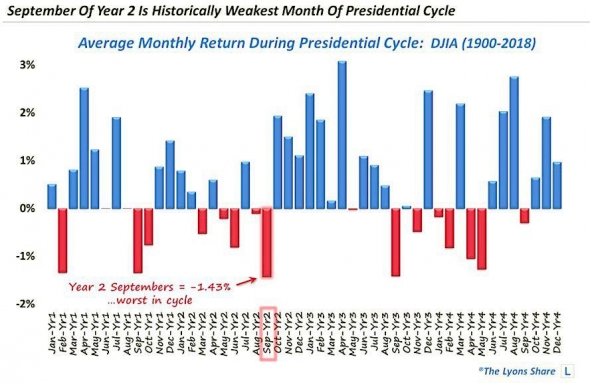

Средний месячный возврат по индексу Dow Jones в течение президентского цикла c 1900 года (диаграмма ниже).

Исторически данный паттерн указывает, что сентябрь второго года президентского срока был слабым для рынка и возврат составлял всего -1.43 % в среднем. Т.е. ждать падения фондовых индексов США уже в сентябре? Не совсем.

Есть такая вероятность. Но всегда есть много «Но». Например, обратите внимание на то, что сентябрь первого года президентского цикла также показывает обычно отрицательную динамику. Но в сентябре 17 года рынок повел себя иначе и показал рост порядка 2%.

Нежелание вести себя в рамках сезонного паттерна индекс Dow Jones показал и в феврале первого года президентского срока. Исторически первый февраль после выборов также снижает котировки акций. Но февраль 17 года оказался одним из самых прибыльных месяцев.

Жизнь дяди Сэма...

- 30 августа 2018, 08:09

- |

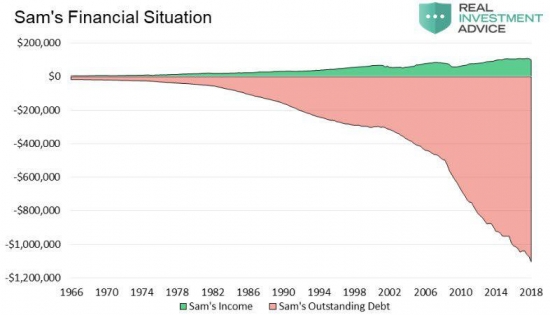

Сэм хорошо себя ведет, зарабатывая 100 000 долларов в год. Сэм любит хорошую жизнь, и для поддержания этого он постоянно тратит больше, чем зарабатывает. Для финансирования постоянного дефицита своего бюджета он заимствует деньги.

К сожалению, Сэм не гипотетический человек. График пропорционально масштабирует налоговые поступления США и данные государственного долга в отношении текущих доходов Сэма в размере 100 000 долларов США. В настоящее время ежегодные налоговые поступления составляют 1,908 трлн. долларов США, а общая сумма непогашенных государственных задолженностей составляет 21,090 трлн.

В настоящее время для каждого доллара долга есть только девять центов дохода, чтобы покрыть его!

Судя по исторически низким процентным ставкам, инвесторы не обеспокоены тем, что правительство США объявит дефолт. Учитывая, что у правительства есть печатный станок, мы не видим причин для такой озабоченности.

( Читать дальше )

Я- Человек! И я ошибаюсь!

- 22 августа 2018, 09:39

- |

Из личного опыта

___________________

В начале своего скромного пути я, как и все, искал карту, которая покажет мне маршрут. Попытки найти такую карту и тем более рассмотреть на ней маршрут, естественно, заканчивались очередной неудачей. Проблема не только в том, что такого «маршрута для всех» не существует и не может существовать, проблемы возникали во внутренней среде, когда следование за кем-то вызывало отторжение, не принятие, противоречия и т.д.

Результатом этих изысканий, этих поисков стало принятие того факта, что я, как человек, ограничен в своих возможностях постоянно побеждать рынок. Я не умнее других, а даже глупее многих в теоретических изысканиях, теоретических знаниях и даже практической деятельности. Я ограничен во времени и ограничен в своих умственных и физических способностях, поскольку время играет против человека и его организма. А рынок со временем развивается и становится все более эффективным. В этом плане рынок непобедим.

Я пришел к смирению. Я познаю, я много читаю, изучаю, анализирую. Я это обожаю! Я ошибаюсь и исправляю. И вновь ошибаюсь. Я принимаю свои ошибки как должное, как неизбежное. Я — человек.

И это надо принять.

Как мы можем добиться превосходных результатов в инвестициях?

- 22 августа 2018, 09:05

- |

Howard Marks

https://www.oaktreecapital.com/insights/howard-marks-memos

Ответ прост: не только я не знаю какой-либо формулы, которая сама по себе приведет к превышению средней эффективности инвестиций, но я убежден, что такой формулы не может существовать.

Джон Кеннет Гэлбрейт: Нет источника, из которого можно было бы узнать о том, как зарабатывать деньги. Если бы существовал такой источник, исследование его было бы интенсивным, и все люди с положительным IQ были бы богаты.

Не существует дорожной карты, которая показывает маршрут к инвестиционному успеху. Во-первых, коллективные действия тех, кто следит за картой, изменили бы ландшафт, сделав его неэффективным. И, во-вторых, каждый, кто последует за ним, достигнет тех же результатов, и люди все равно будут смотреть на верхний квартиль… маршрут к которому должен быть найден с помощью других средств.

Теория рефлексивности Джорджа Сороса говорит, что поведение участников рынка меняет сам рынок. Таким образом, никакая формула не будет победителем всегда.

___________________

Очевидное для опытных и не очевидное для начинающих в инвестициях/спекуляциях

Продолжительность бычьих и медвежьих рынков в США

- 21 августа 2018, 08:07

- |

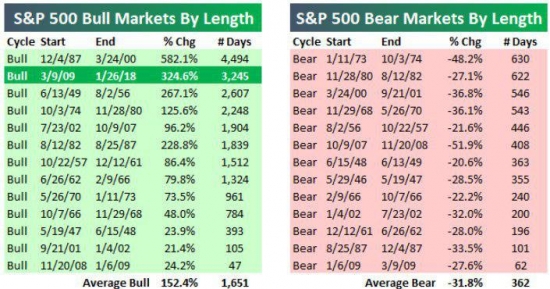

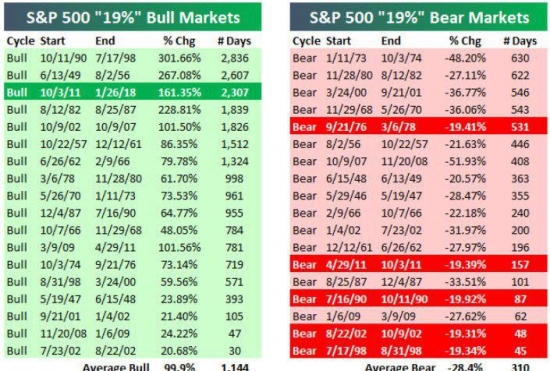

Ниже данные по всем бычьим и медвежьим рынкам после Второй Мировой. Данные на основе индекса S&P500. Для определения медвежьего рынка обычно используют снижение индекса на 20%.

С 46 года было 13 рынков быков и 13 рынков медведей. Средняя длительность растущего рынка была 1651 дней, а возврат составлял чуть более 150%. Текущий бычий рынок длится уже 3245 дней и возврат составил 324%. Это второй в истории самый продолжительный рынок быков.

Если же в оценках допускать субъективность, погрешности и не быть строгим в постановке границы в 20% для медвежьего рынка, то текущий рост длится уже 2307 дней (средняя 1144 дня), а возврат составляет чуть более 160% (средняя 99.9%). Статистика ниже допускает субъективность в оценке и для определения медвежьего рынка было достаточно и 19% снижения. Таким образом, вышло 18 растущих и 18 падающих рынков. Делая такие допущения, текущий рынок быков если не второй в истории, то третий по продолжительности и четвертый по процентному росту.

Источник

теги блога MX S

- Berkshire Hathaway

- Dow Jones

- JPMorgan

- macro

- QE

- rsx

- S&P500

- S&P500 фьючерс

- spx

- trading

- Банк России

- брокеры

- Великая Рецессия

- вера

- говард маркс

- долг

- доходность

- иис

- инвестиции

- крах

- Нассим Талеб

- ошибки

- победитель

- Пол Тюдор Джонс

- результат

- ртс

- спекуляция

- фондовый рынок

- фрс

- циклы

- экономика США