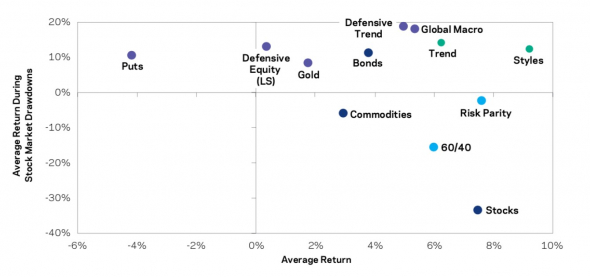

Блог им. marat_tmr |Эффективность защитных стратегий в период рецессии.

- 22 апреля 2020, 23:18

- |

Источник: https://blackpointcap.com/documents/Recession%20Review.pdf

- комментировать

- ★1

- Комментарии ( 2 )

Блог им. marat_tmr |Rolling returns

- 21 апреля 2020, 22:32

- |

Еще один показатель, который интуитивно более понятен, но не используется. Обычно его используют в таблице и в процентах. Визуальное представление — наша идея, по крайней мере подобный способ представления нигде не встречался. Итак, описание:

Альтернативный метод анализа класса активов и стратегий.

Существует множество метрик для оценки активов и стратегий (St.Dev, Sharp, Sortino, alfa, beta, R2, Correlation и т.д.), используемых специалистами. Но абстрактные математические коэффициенты и переменные не всегда интуитивно понятны и поэтому не всегда используются для принятия взвешенного решения владельцами капитала.

Предлагаемый нами метод позволяет быстро и в интуитивно понятной форме анализировать как классы активов, так и стратегии.

На рисунке представлены Rolling returns и Средние годовые доходности для 4 активов. Rolling returns — это доходности, которые были получены при инвестициях на 1, 3, 5, 7, 10 и 15 лет за 40 летнюю историю.

Каждый актив или стратегия имеет внутреннюю Среднюю годовую доходность, которую они вырабатывают на длинной дистанции. Чтобы получить эту доходность, владелец актива должен пройти через первоначальный период турбулентности. После чего Средняя доходность стабилизируется в относительно узком диапазоне.

Читается: При инвестиции в SP500 на 7 лет средняя годовая доходность будет попадать в диапазон 1,3—11,9% годовых (тело бара). В редких случаях (10% вероятности) — доходность попадет в диапазон 11,9—13,9% (верхняя тень бара) или -0,7—1,3% (нижняя тень бара). Средняя годовая доходность — 6,5% годовых (ориентир, если проинвестированы все периоды). Медиана — 6,4% (ориентир, если проинвестированы избирательно часть периодов).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс