Алексей Соловцов: Когда Сбербанк получит триллион рублей чистой прибыли за год?Продолжая предыдущее исследование на тему «Сколько банков останется в России через 10 лет?», опубликованное в аналитическом разделе сайта Инвестиционной Палаты (http://investpalata.ru/category/analitics/), хотелось бы подробнее рассмотреть Сбербанк — ведущий банк Российской Федерации. Напомню, что одним из результатов вышеуказанного обзора являлся прогноз изменения процентного соотношения активов топ 5 банков России к общему количеству банковских активов к 2023 и 2036 годам. Текущее значение в 55% было скорректировано до 66% и 83% соответственно. Взяв за основу предположение о том, что, полученное ранее дисконтированное количество клиентов будущих ликвидированных банков, распределится между доминирующей пятеркой российских банковских структур пропорционально их процентным долям активов, можно спрогнозировать позицию Сбербанка в российской банковской системе на перспективу.

Как видно из гистограммы, Сбербанк в настоящий момент является крупнейшим российским банков по размеру активов со значением в 23341 млрд руб. (52,3% в топ 5). Далее следует ВТБ с 9366 млрд руб. (21%). Газпромбанк: 5489 млрд руб. (12,3%). ВТБ 24: 3397 млрд руб. (7,6%). Россельхозбанк: 3003 млрд руб. (6,8%). Опираясь на прошлое исследование, вышеуказанные процентные данные, а также зная, что совокупный объем российских банковских активов составляет порядка 80100 млрд руб., получим, что к 2023 году доля активов Сбербанка в общероссийском объеме увеличится и составит: 23341млрд/80100млрд*100+(66%-55%)*0,523 = 35% (+5,9%). К 2036 году доля составит уже: 23341млрд/80100млрд*100+(83%-55%)*0,523 = 43,8%(+14,7%).

Далее, для углубления исследования перспектив дальнейшей деятельности Сбербанка России, рассмотрим некоторые количественные данные, а также произведем сравнение главного российского банка с несколькими ведущими, успешными банками зарубежных стран, а именно: J.P. Morgan (США), Wells Fargo (США), BNP Paribas (Франция), HSBC (Великобритания), IndustrialandCommercialBankofChina (Китай), Mitsubishi UFJ Financial Group (Япония). Для достижения наибольшей репрезентативности, считаю оправданным рассмотреть сразу два ведущих банка США, как государства с крупнейшей мировой экономикой и децентрализованной банковской системой. По этой же причине в выборке не представлен Deutsche Bank (Германия), финансовая деятельность которого характеризуется убытком второй год подряд.

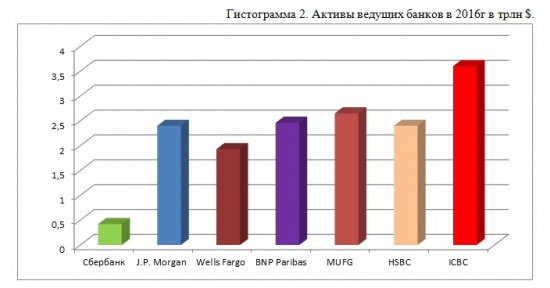

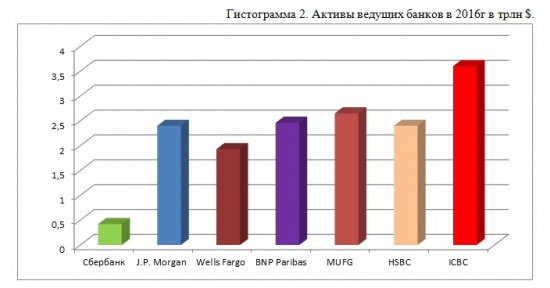

На данной гистограмме представлены совокупные активы рассматриваемых банков. Несомненным лидером является IndustrialandCommercialBankofChina (Китай) со значением в 3,6 трлн $. Активы других зарубежных банковских структур вполне сопоставимы. J.P. Morgan (США): 2,4 трлн $. Wells Fargo (США):1,93 трлн $. BNP Paribas (Франция): 2,46 трлн $. Mitsubishi UFJ Financial Group (Япония): 2,65 трлн $, HSBC (Великобритания):2,4 трлн $. Сбербанк России к настоящему времени может похвастаться лишь 0,42 трлн $, что, однако, с лихвой компенсируется внушительной прибылью, которая и будет рассмотрена далее.

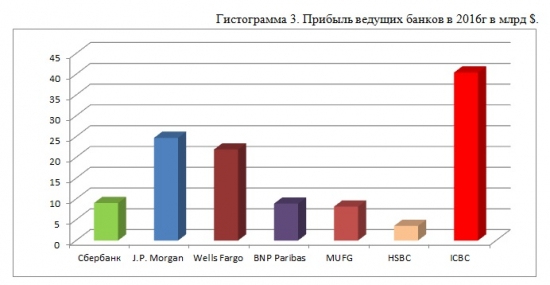

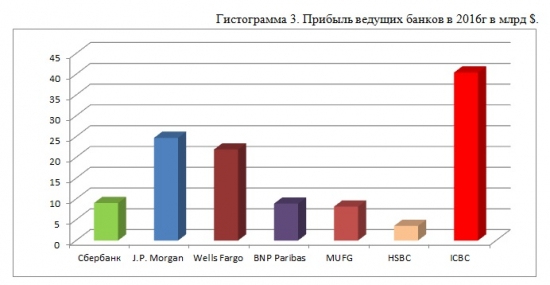

По показателю чистой прибыли вновь лидирует IndustrialandCommercialBankofChina (Китай) со значением в 40,4 млрд $. J.P. Morgan (США): 24,7 млрд $. Wells Fargo (США):21,9 млрд $. Как ни странно, величина прибыли Сбербанка за 2016г в 9,03 млрд $ сопоставима с показателями крупнейших зарубежных банков, и, зачастую, даже опережает их, что свидетельствует о высокой эффективности управления активами и средствами акционеров. BNP Paribas (Франция): 8,87 млрд $. Mitsubishi UFJ Financial Group (Япония): 8,15 млрд $, HSBC (Великобритания):3,5 млрд $.

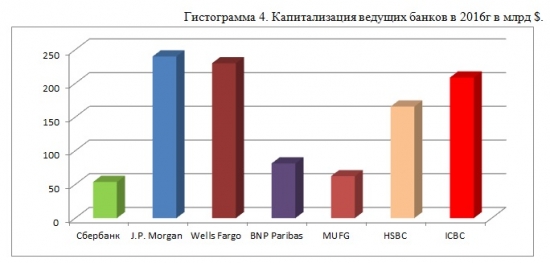

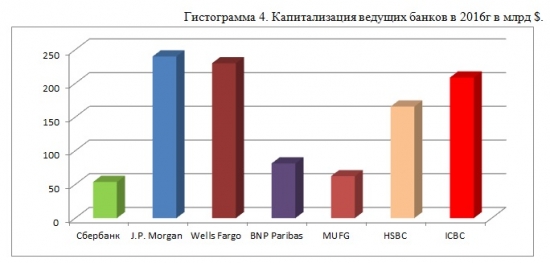

Крупнейшим банком по рыночной капитализации сейчас является J.P. Morgan (США) со значением в 240 млрд $. Далее следуют Wells Fargo (США):230 млрд $ и Industrial and Commercial Bank of China (Китай): 208,8 млрд $. HSBC (Великобритания):165,6 млрд $. BNP Paribas (Франция): 81,2 млрд $. Mitsubishi UFJ Financial Group (Япония): 62,3 млрд $. Сбербанк России к настоящему моменту оценивается в 53,67 млрд $.

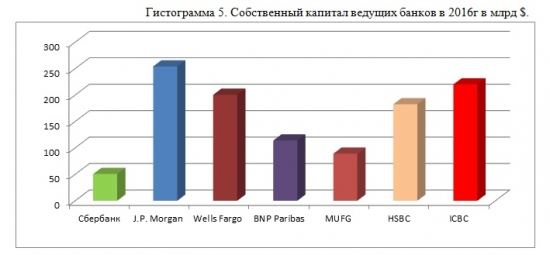

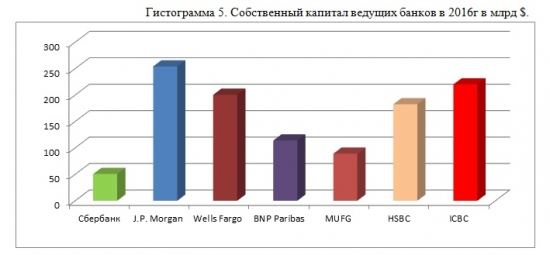

Кроме того, считаю необходимым рассмотреть показатель собственного капитала банковских структур, который является одной из важнейших характеристик финансовой устойчивости любой организации. J.P. Morgan (США): 254,2 млрд $. Wells Fargo (США):200,5 млрд $. Industrial and Commercial Bank of China (Китай): 220 млрд $. HSBC (Великобритания):182,6 млрд $. BNP Paribas (Франция): 114 млрд $. Mitsubishi UFJ Financial Group (Япония): 89 млрд $. Сбербанк: 50,6 млрд $.

Все мы понимаем, что любые абсолютные значения – это просто набор цифр, которые обретают смысл лишь в их сравнении друг с другом, с прошлыми периодами, либо с аналогичными показателями других организаций. Именно поэтому далее будет произведен анализ вышеуказанных банковских структур по показателям рентабельности активов (ROA), рентабельности собственного капитала (ROE), коэффициентам цена/прибыль (P/E) и цена/балансовая стоимость (P/BV), которые в совокупности, по моему мнению, наилучшим образом способны охарактеризовать текущее положение любой компании на конкурентном рынке без глубокого погружения в дебри финансового анализа.

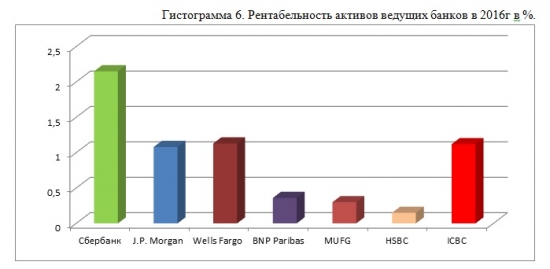

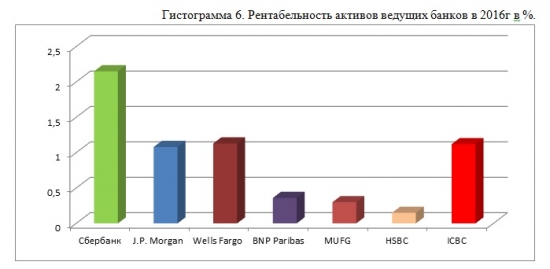

Одним из наиболее простых и наглядных показателей эффективности деятельности организации является рентабельность активов (ROA), который, по сути, говорит вам о том, сколько копеек чистой прибыли вы заработали с одного рубля всех ваших активов. Как мы можем наблюдать на гистограмме, к настоящему моменту рентабельность активов Сбербанка России значительно выше чем у его зарубежных собратьев и составляет 2,15%, что куда значительнее среднеотраслевого уровня данного показателя, как в России, так и за рубежом. J.P. Morgan (США): 1,03%. Wells Fargo (США):1,13%. Industrial and Commercial Bank of China (Китай): 1,12%. HSBC (Великобритания):0,15%. BNP Paribas (Франция): 0,36%. Mitsubishi UFJ Financial Group (Япония): 0,3%.

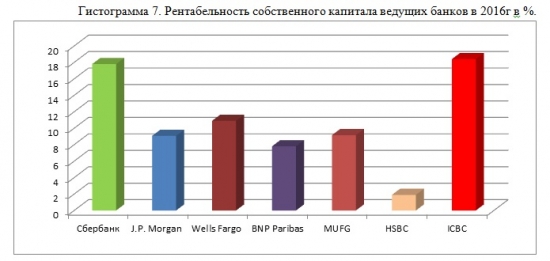

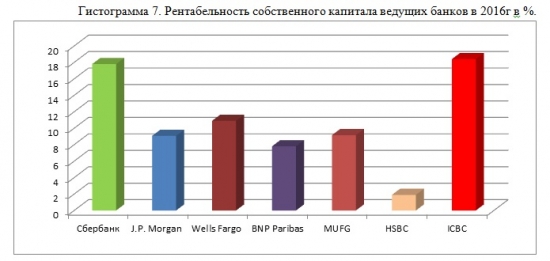

Другим немаловажным показателем для акционеров является рентабельность собственного капитала (ROE), который теперь уже характеризует реальную годовую доходность собственников компании от ведения бизнеса и может быть сравнен с возможными альтернативными вложениями средств. ROE Сбербанка = 17,8%, что является весьма неплохим значением и более чем в 2 раза превышает среднюю ставку доходности по банковским депозитам в России. В сравнении с зарубежными аналогами, Сбербанк также выглядит уверенно, незначительно уступая лишь ведущему китайскому банку Industrial and Commercial Bank of China с показателем в 18,4%. J.P. Morgan (США): 9,07%. Wells Fargo (США):10,9%. HSBC (Великобритания):1,9%. BNP Paribas (Франция): 7,8%. Mitsubishi UFJ Financial Group (Япония): 9,16%.

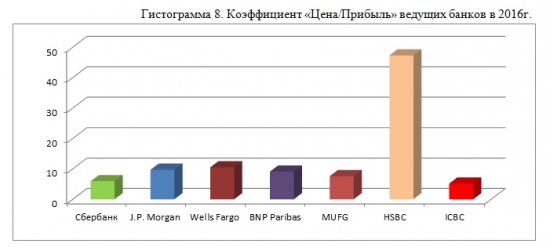

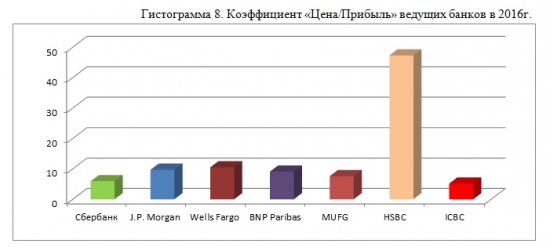

Коэффициент «Цена/Прибыль» говорит нам о количестве лет, которое потребуется для окупаемости ваших вложений в компанию. В долгосрочной перспективе (а я рассматриваю Сбербанк именно в рамках долгосрочных инвестиций), акции с низким коэффициентом P/E являются более прибыльными, чем акции с высоким значением данного коэффициента. Таким образом, Сбербанк России со значением коэффициента в 5,94 является более привлекательным для долгосрочных инвестиций, чем большинство зарубежных ведущих банков, за исключением, опять же, китайского Industrial and Commercial Bank of China с его 5,17. J.P. Morgan (США): 9,7. Wells Fargo (США):10,5. HSBC (Великобритания):47,3. BNP Paribas (Франция): 9,1. Mitsubishi UFJ Financial Group (Япония): 7,6.

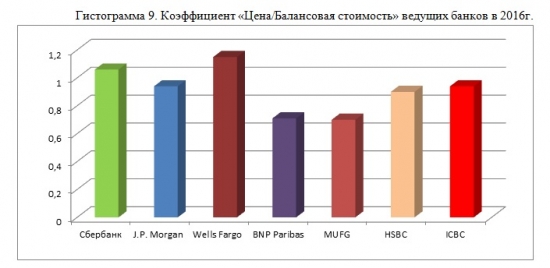

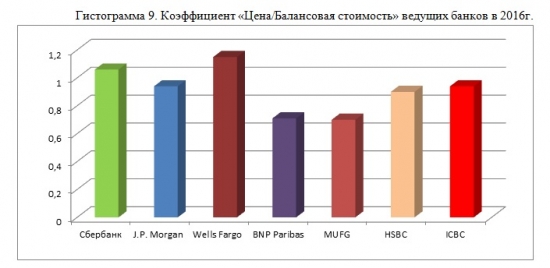

Коэффициент «Цена/Балансовая стоимость» указывает нам на недооцененность/переоцененность акций компании, либо общую эффективность/неэффективность её текущей деятельности. Данный коэффициент необходимо использовать только в синтезе с предыдущим показателем P/E. Если P/BV*P/E< 22,5, то акции компании оценены справедливо и высокий уровень P/BV указывает на рост общей эффективности деятельности компании. В результате расчетов я получил следующие значения коэффициентов: Сбербанк: 1,06; Industrial and Commercial Bank of China: 0,94; J.P. Morgan (США): 0,94; Wells Fargo (США):1,15; HSBC (Великобритания):0,9; BNP Paribas (Франция): 0,71; Mitsubishi UFJ Financial Group (Япония): 0,7. Среднее значение P/BV зарубежных банков составляет 0,89, что на 16% меньше, чем у Сбербанка.

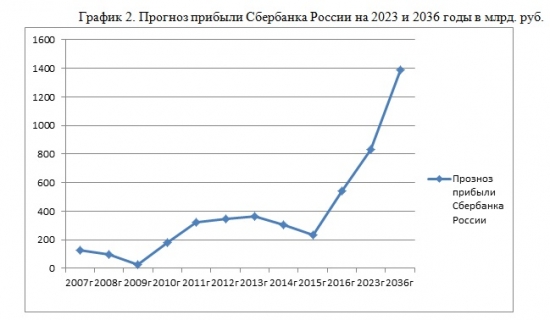

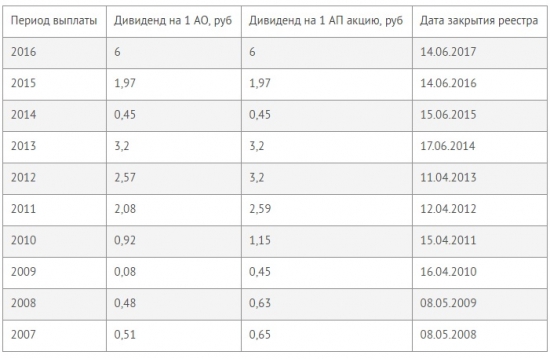

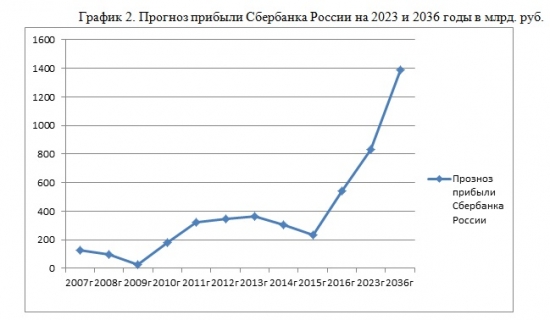

Здесь мы можем наблюдать прирост прибыли Сбербанка за 10 лет. Так, за прошедшее десятилетие прирост составил около 330% или 33% в год.

Завершающим этапом данного исследования выступит прогноз будущей динамики прибыли Сбербанка. На прибыль любой компании оказывают влияние огромное множество факторов, я же рассмотрю два, по моему мнению, основных: будущие значения размера активов, рентабельности деятельности организации, а также соотношение между ними. Сбербанк России, являясь достаточно молодой компанией, по сравнению с ведущими зарубежными банковскими структурами, неизбежно должен пройти все этапы жизненного цикла развития, которые были им присущи. Я считаю, что Сбербанк находится на переходной стадии развития между ростом и зрелостью. С одной стороны, в ближайшее время данная компания будет характеризоваться значительным ростом активов, связанным с перераспределением самой структуры российской банковской системы, рассмотренным мной в предыдущем исследовании, а также с постепенным увеличением совокупных российских банковских активов, вытекающим из роста нашей экономики в целом. Данный факт, несомненно, окажет положительное влияние на будущий потенциал Сбербанка, эффективность его деятельности в целом и прибыль в частности. С другой стороны, бурный рост активов и изменение их структуры неизбежно будут сопровождаться сокращением рентабельности, так как, согласно вышеуказанным данным, она находится на уровне, значительно превышающим средний среди зарубежных банков — лидеров отрасли. Кроме того, на рентабельность деятельности Сбербанка окажут влияние и усиление антироссийских санкций, которые будут выражены в удорожании заемного капитала. Таким образом, сумев спрогнозировать изменение двух данных показателей, мы сможем рассчитать и возможный уровень прибыли Сбербанка России в обозримом будущем.

Текущее значение величины активов Сбербанка в общероссийском объеме банковских активов находится на уровне 28%. В начале данной статьи я рассчитал, что к 2023 году это значение увеличится до 35%, а к 2036 году до 44%. По оценкам экспертов, прирост совокупных российских банковских активов на фоне постепенного выхода нашей экономики из кризиса, в ближайшие годы будет составлять порядка 5%. Исходя из этих данных, получаем, что прирост активов Сбербанка к 2023 году составит: ((35/28 – 1)+1,05^6)*100 — 100 = 59%. К 2036 году: ((44/28 – 1)+1,05^19)*100 — 100 = 210%.

Если же говорить о рентабельности и эффективности деятельности Сбербанка, то, перевернув коэффициент P/E, получим, что к настоящему моменту ведущий российский банк характеризуется 16,8%-й рентабельностью. Считаю это значение завышенным, так как среднее по нашей выборке составляет 12,6%, к которому, по моему мнению, и будет стремиться нынешний уровень рентабельности Сбербанка. Добавлю, что при расчете не учитывались данные рентабельности банка HSBC (Великобритания), так как в прошедшем году его прибыль упала в 4,5 раза, что не является характерным для отрасли, и это могло бы вызвать существенные отклонения в расчетах, не отражающие действительность. Следует также учитывать и влияние антироссийских санкций на Сбербанк, выражающееся в первую очередь в повышении стоимости заемного капитала компании. По подсчетам экспертов, стоимость кредитов для российских компаний в результате санкций повысилась примерно на 1%. Исходя из данных баланса Сбербанка, мы видим, что собственный капитал в его структуре составляет 11,2%, а 88,8% — заемный соответственно. Отношение заемного капитала к собственному составляет 8,9 к 1. Таким образом, при повышении стоимости заемного капитала на 1%, он станет дороже по отношению к собственному на 8,9*1% = 8,9%. То есть, по сути, при сохранении того же уровня отдачи от использования собственного капитала, проценты по заемному увеличатся, что при текущем соотношении двух данных видов капитала приведет к снижению эффективности деятельности компании на 8,9%. Следовательно, в долгосрочной перспективе прогнозирую величину рентабельности деятельности Сбербанка России на уровне 12,6%*(1-0,089) = 11,47%. Относительное падение рентабельности составит: (100 – 11,47/16,8)*100 = 31,7%

Итак, на итоговой стадии исследования мы имеем следующие данные: к 2023 году прирост активов Сбербанка России составит 59% и 210% к 2036 году. Наряду с данным фактом, снижение рентабельности в долгосрочной перспективе (будем считать, что к 2036 году) составит 31,7%. Если внести допущение о том, что рентабельность будет снижаться относительно равными долями каждый год, то получим, что к 2023 году её снижение будет на уровне: 31,7/19*6 = 10%. В итоге, учитывая соотношение двух данных факторов, прогнозирую будущий прирост прибыли Сбербанка к 2023 году: 59%*(1-0,1) = 53,1% (прирост на 8,85% в год); к 2036 году: 210%*(1-0,317) = 143,4% (прирост на 7,54% в год после 2023 года). В абсолютном выражении это составит: 542млрд руб. (текущее значение прибыли)* 1,531 = 830млрд руб. к 2023 году и 542*2,434 = 1319млрд руб. соответственно.

Заключая все вышеуказанное, итоговый прогноз выглядит следующим образом: доля активов Сбербанка России в общероссийском объеме банковских активов возрастет с 28% до 35% к 2023 году и до 44% к 2036 году соответственно; активы Сбербанка к 2023 году покажут прирост в 59% и 210% к 2036 году; рентабельность деятельности данной кампании будет снижаться и окажется на уровне 11-12% в долгосрочной перспективе; прибыль Сбербанка с 2017 по 2023 годы будет характеризоваться приростом в 8,85% в год и составит к 2023 году порядка 830млрд руб., с 2023 по 2036 год будет наблюдаться прирост в 7,54% в год, а абсолютное значение прибыли составит 1319млрд руб. к 2036 году.

Соловцов Алексей, Инвестиционная палата.