SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. gift |Новая внутридневная система (результаты, идеи).

- 03 февраля 2012, 18:28

- |

Задача — сделать внутридневную стратегию спсособную проторговывать большие объемы на срочном рынке, приемущественно на RI.

Инструмент — фьючерс на индекс РТС

Есть ли индикаторы — нет

Какой метод лежит в основе системы — Data mining

Сколько оптимизируемых параметров — 2

Вместимость системы — прибыль на сделку — 0,7% что говорит о большом объеме, который можно протащить через эту стратегию

Где тестировалась, конструировалась — Wealth Lab

Какой толк от топика — мотивация для тех у кого есть стремление сделать лучше и у кого подобного нет и тех кто пока еще не верит что можно сделать внутридневные системы у которых Sharp > 3, Recovery > 16 и более, Profit Factor > 2,4, среднегодовая доходность к максимальной просадке 8 к 1 и главное - прибыль на сделку > 0,7%, что является хорошим результатом для системы работающей только внутри дня

( Читать дальше )

Инструмент — фьючерс на индекс РТС

Есть ли индикаторы — нет

Какой метод лежит в основе системы — Data mining

Сколько оптимизируемых параметров — 2

Вместимость системы — прибыль на сделку — 0,7% что говорит о большом объеме, который можно протащить через эту стратегию

Где тестировалась, конструировалась — Wealth Lab

Какой толк от топика — мотивация для тех у кого есть стремление сделать лучше и у кого подобного нет и тех кто пока еще не верит что можно сделать внутридневные системы у которых Sharp > 3, Recovery > 16 и более, Profit Factor > 2,4, среднегодовая доходность к максимальной просадке 8 к 1 и главное - прибыль на сделку > 0,7%, что является хорошим результатом для системы работающей только внутри дня

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 23 )

Блог им. gift |Идея торговой системы

- 12 декабря 2011, 14:34

- |

Во входах на пробой канала есть одна техника по уровням Camarilla. Давайте посмотрим, хороши ли такие входы на примере акции Microsoft Corp.

Сначала немного про технику Camarilla. Есть несколько уровней. Нас будут интересовать дневные уровни, построенные от цен Close, High и Low на дневных свечках. Формулы этих уровней такие:

H3 = Close + (High — Low) * 1.1 / 4;

L3 = Close — (High — Low) * 1.1 / 4;

Уровни задаются один раз для каждого дня. Если в течении дня цена пересекает уровень H3 снизу вверх, и закрывается выше этого уровня, то тогда на открытии следующей свечи входим в длинную позицию. Для короткой позиции нужно пересечь уровень L3 сверху вниз, и закрыться ниже этого уровня.

Сопровождать позицию будем традиционной «обвязкой» по ATR. Берем среднедневной период ATR, выбираем некий процент, на нем ставим стоп. Профит ставим в 3-4 раза больше стопа.

( Читать дальше )

Сначала немного про технику Camarilla. Есть несколько уровней. Нас будут интересовать дневные уровни, построенные от цен Close, High и Low на дневных свечках. Формулы этих уровней такие:

H3 = Close + (High — Low) * 1.1 / 4;

L3 = Close — (High — Low) * 1.1 / 4;

Уровни задаются один раз для каждого дня. Если в течении дня цена пересекает уровень H3 снизу вверх, и закрывается выше этого уровня, то тогда на открытии следующей свечи входим в длинную позицию. Для короткой позиции нужно пересечь уровень L3 сверху вниз, и закрыться ниже этого уровня.

Сопровождать позицию будем традиционной «обвязкой» по ATR. Берем среднедневной период ATR, выбираем некий процент, на нем ставим стоп. Профит ставим в 3-4 раза больше стопа.

( Читать дальше )

Блог им. gift |Отвечу на вопросы по Wealth Lab 4 (тестирование, торговля в реале, робот)

- 29 ноября 2011, 19:29

- |

Тестирую стратегии в Wealth Lab 4 и из под него же торгую в реальном времени (робот).

Накопился опыт, готов поделиться.

Задавайте вопросы с удовольствием отвечу.

Накопился опыт, готов поделиться.

Задавайте вопросы с удовольствием отвечу.

Блог им. gift |Ценная подборка №10. Идеи мани-меджмента и Z - счет

- 09 ноября 2011, 12:20

- |

Изучение процентных соотношений выигрышных и убыточных сделок является только частью работы, которую необходимо проделать перед тем, как начать реальную торговлю. Этот анализ предполагает, что результаты сделок не зависят друг от друга. Хороший пример такой взаимной независимости результатов — бросание монеты. Вероятность выпадения решки всегда 50%, вне зависимости от того, что выпало в прошлый раз. Для независимых событий прошлый результат не оказывает влияния на вероятность последующего события.

На рынке, однако, может существовать зависимость между сделками, когда исход текущей сделки зависит от результата предыдущей сделки. Например, убыток, полученный для длинной позиции может влиять на вероятность получения прибыли в будущем. Хорошим примером такого рода ситуации является карточная игра. После того, как карта сыграна, она убирается из игры и, таким образом, изменяет вероятность выпадения следующих карт. В тоже время, следующая карта все равно выпадает случайным образом. Таким образом, за карточным столом причудливым образом сочетается как случайный характер игры, так и зависимость от уже произошедших действий. Раз такого рода зависимости существуют, значит их можно использовать в торговле для получения дополнительных шансов на прибыль.

( Читать дальше )

На рынке, однако, может существовать зависимость между сделками, когда исход текущей сделки зависит от результата предыдущей сделки. Например, убыток, полученный для длинной позиции может влиять на вероятность получения прибыли в будущем. Хорошим примером такого рода ситуации является карточная игра. После того, как карта сыграна, она убирается из игры и, таким образом, изменяет вероятность выпадения следующих карт. В тоже время, следующая карта все равно выпадает случайным образом. Таким образом, за карточным столом причудливым образом сочетается как случайный характер игры, так и зависимость от уже произошедших действий. Раз такого рода зависимости существуют, значит их можно использовать в торговле для получения дополнительных шансов на прибыль.

( Читать дальше )

Блог им. gift |Простая стратегия для малых объемов

- 08 ноября 2011, 21:21

- |

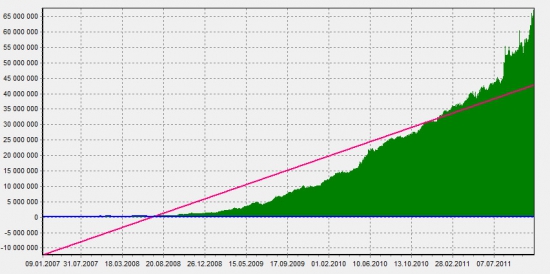

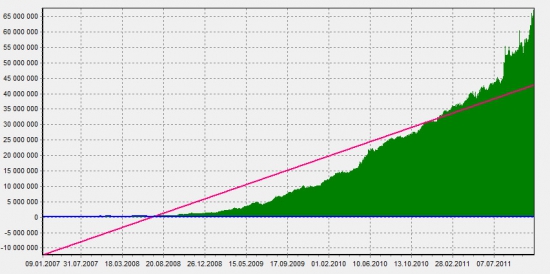

Что мы здесь увидим:

1. обещанную — прибыльную, простую до неприличия, торговую стратегию торгующуюмалыми объемами (до 10-15 лотов).

2. очевидности и банальности

3. пищу для ума

Чего мы здесь не увидим (по причине того что не обещал):

1. Грааля!

2. Готового торгового робота

3. индикаторы

Описание системы

Используем: часовой таймфрейм, однопериодная линия поддержки, однопериодная линия сопротивления (максимумы и минимумы за один период в нашем случае это один часовой бар), исторические данные фьючерса на индекс РТС за 2007-2011 год

Условия входов и выходов:

Входим в лонг при пробое сопротивления, выходим на линии поддержки.

Входим в шорт при пробое поддержки, выходим из шорта на линии сопротивления.

Эквти:

( Читать дальше )

1. обещанную — прибыльную, простую до неприличия, торговую стратегию торгующуюмалыми объемами (до 10-15 лотов).

2. очевидности и банальности

3. пищу для ума

Чего мы здесь не увидим (по причине того что не обещал):

1. Грааля!

2. Готового торгового робота

3. индикаторы

Описание системы

Используем: часовой таймфрейм, однопериодная линия поддержки, однопериодная линия сопротивления (максимумы и минимумы за один период в нашем случае это один часовой бар), исторические данные фьючерса на индекс РТС за 2007-2011 год

Условия входов и выходов:

Входим в лонг при пробое сопротивления, выходим на линии поддержки.

Входим в шорт при пробое поддержки, выходим из шорта на линии сопротивления.

Эквти:

( Читать дальше )

Блог им. gift |Ценная подборка #8. Диверсификация. Часть 2 (практическая).

- 07 ноября 2011, 15:00

- |

Диверсификация — это распределение имеющихся ресурсов по различным местам хранения и преумножения. Философский смысл диверсификации заключен в пословице «не клади все яйца в одну корзину», и связан с тем, что даже маловероятное событие падения корзины способно разорить нас полностью, если мы вложили в эту корзину все имеющиеся хрупкие вещи. Говоря более строго, диверсификация способна существенно улучшать соотношение доходность/риск портфеля, не требуя при этом улучшения соотношения доходность/риск входящих в этот портфель систем.

Приведу пример. Пусть есть некоторая система, назовем ее система X, генерирующая N сделок с результатами x1, x2, x3, …, xN (результат в процентах от вложенного капитала). Пусть эта система прибыльная, то есть ее матожидание M больше нуля, М определяется по результатам сделок через формулу:

( Читать дальше )

Приведу пример. Пусть есть некоторая система, назовем ее система X, генерирующая N сделок с результатами x1, x2, x3, …, xN (результат в процентах от вложенного капитала). Пусть эта система прибыльная, то есть ее матожидание M больше нуля, М определяется по результатам сделок через формулу:

( Читать дальше )

Блог им. gift |Ценная подборка #7. Диверсификация. Часть 1. Простейший путь к прибыльной торговле.

- 03 ноября 2011, 19:08

- |

Часто при создании торговых стратегий трейдеры гонятся за максимальной прибыльностью системы. Однако, важнее бывает не повысить значение ожидаемой прибыльности, а сократить возможный риск, который выражается в максимально допустимой просадке.

Простой, но сравнительно надежный способ оценки эффективности торговой стратегии — определить отношение доходности к максимальной просадке системы на исследуемом периоде, так называемый фактор восстановления (recovery factor). К примеру, если доходность системы 45% годовых, а максимальная просадка вышла 15%, фактор восстановления будет равен 3.

Если сравнивать две системы с различными значениями доходностей и просадок, то лучше будет та система, у которой выше фактор восстановления. Система, дающая 30% годовых с просадкой 5% будет лучше чем система с 100% годовых и просадкой в 40%. Доходность легко можно подогнать для нужную величину применением маржинального кредитования, а вот долю риска в доходности системы изменить нельзя, это неотъемлемое свойство системы. Увеличивая доходность, соответственно увеличиваем и риск.

( Читать дальше )

Блог им. gift |Ценная подборка #6. Неправильное представление о шансе. Выбор значимого периода данных при тестировании торговых систем.

- 03 ноября 2011, 14:50

- |

Большинство людей ожидает, что последовательность событий, генерируемых случайным процессом, будет содержать характеристики этого процесса даже тогда, когда эта последовательность крайне мала. При рассмотрении результатов подбрасывания монеты и выпадения орла (О) или решки (Р) большинство людей посчитает, что выпадение последовательности

ОРОРРО

намного более вероятно, нежели выпадение последовательности

ОООРРР,

которая не кажется случайной, и уж наверняка более вероятно, чем выпадение последовательности

ООООРО,

которая на первый взгляд вообще отрицает «честность монеты».

Люди наивно полагают, что базовым характеристикам случайного процесса будет удовлетворять не только общее множество его исходов, но и каждая часть этого множества. Однако характеристики подмножества множества исходов могут систематически отклоняться от базовых. В подмножествах могут появляться статистические выбросы, воздействие которых не будет нивелироваться из-за малого количества исходов, входящих в подмножество. Но большинство людей игнорирует это соображение, так как мгновенно чувствует случайную регулярность в абсолютно случайном наборе событий, и на основе этой случайной (ни на чем не основанной) регулярности принимает решения.

( Читать дальше )

ОРОРРО

намного более вероятно, нежели выпадение последовательности

ОООРРР,

которая не кажется случайной, и уж наверняка более вероятно, чем выпадение последовательности

ООООРО,

которая на первый взгляд вообще отрицает «честность монеты».

Люди наивно полагают, что базовым характеристикам случайного процесса будет удовлетворять не только общее множество его исходов, но и каждая часть этого множества. Однако характеристики подмножества множества исходов могут систематически отклоняться от базовых. В подмножествах могут появляться статистические выбросы, воздействие которых не будет нивелироваться из-за малого количества исходов, входящих в подмножество. Но большинство людей игнорирует это соображение, так как мгновенно чувствует случайную регулярность в абсолютно случайном наборе событий, и на основе этой случайной (ни на чем не основанной) регулярности принимает решения.

( Читать дальше )

Блог им. gift |Ценная подборка #4. Регулировка размера позиции в зависимости от риска и волатильности позиции.

- 02 ноября 2011, 19:35

- |

Риск открытой позиции обычно контролируется при помощи правил выхода из позиции, продиктованных системой. Например, скользящие стопы передвигаются вслед за ценой, чтобы уменьшить начальный риск или запереть часть бумажной прибыли. Но гораздо больший потенциал имеет следующий метод: ограничивать максимальный риск и волатильность открытой позиции по отношению к капиталу. Все, что для этого нужно – отслеживать с требуемой периодичностью величины:

Избыточный_риск = число_лотов X текущий_риск_на_единицу_актива – max_процент_риска X капитал / 100

и

Избыточная волатильность = число_лотов Х текущая_волатильность_актива - max_процент_волатильности Х капитал / 100

Как только какая-то из этих величин становится положительной, мы уменьшаем размер позиции на величину:

( Читать дальше )

Избыточный_риск = число_лотов X текущий_риск_на_единицу_актива – max_процент_риска X капитал / 100

и

Избыточная волатильность = число_лотов Х текущая_волатильность_актива - max_процент_волатильности Х капитал / 100

Как только какая-то из этих величин становится положительной, мы уменьшаем размер позиции на величину:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс