Новости рынков |"Роснефть" снизила ориентир купона по облигациям на сумму 10 миллиардов юаней до 3,05−3,1%

- 13 сентября 2022, 13:37

- |

Первоначально «Роснефть» ориентировала инвесторов на ставку купона на уровне не выше 3,15%.

«Роснефть» во вторник собирает заявки инвесторов на десятилетние биржевые облигации серии 002Р-12 с двухлетней офертой и полугодовыми купонами.

Условия выпуска предусматривают расчеты в юанях на первичном размещении, при выплате купонов и погашении бумаг.

Техническая часть размещения предварительно назначена на 20 сентября.

«Роснефть» снизила ориентир купона по облигациям в юанях, заявил источник — ПРАЙМ, 13.09.2022 (1prime.ru)

- комментировать

- Комментарии ( 0 )

Новости рынков |"Роснефть" установила ориентир ставки 1-го купона облигаций объемом от 10 млрд юаней на уровне не выше 3,15%

- 12 сентября 2022, 12:26

- |

«Роснефть» установила ориентир ставки 1-го купона 10-летних облигаций серии 002Р-12 с офертой через 2 года объемом не менее 10 млрд юаней на уровне не выше 3,15% годовых.

Сбор заявок на выпуск пройдет 13 сентября с 11:00 до 15:00 по Москве. Купоны полугодовые.

Расчеты при выплате купонов и погашении выпуска будут осуществляться в китайских юанях, с возможностью выплат по решению эмитента или по запросу инвесторов в безналичном порядке в рублях по официальному курсу Банка России.

«Роснефть» установила ориентир ставки 1-го купона бондов объемом от 10 млрд юаней на уровне не выше 3,15% (interfax.ru)

Новости рынков |НРД зарегистрировал программу коммерческих облигаций АФК "Система" на ₽200 млрд

- 12 сентября 2022, 11:24

- |

НРД зарегистрировал программу коммерческих облигаций АФК «Система» серии 001КО объемом 200 млрд рублей.

Программе присвоен регистрационный номер 4-01669-A-001P-00С.

В рамках бессрочной программы облигации смогут размещаться на срок до 15 лет.

НРД зарегистрировал программу коммерческих бондов АФК «Система» на 200 млрд рублей (interfax.ru)

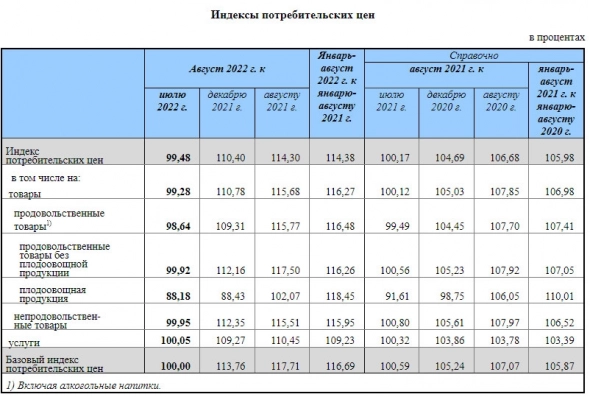

Новости рынков |Годовая инфляция в России в августе замедлилась до 14,3% против 15,1% в июле

- 09 сентября 2022, 19:49

- |

Об индексе потребительских цен в августе 2022 года (rosstat.gov.ru)

Новости рынков |Segezha рассматривает размещение облигаций в юанях

- 09 сентября 2022, 14:11

- |

— источник в Сегежа

Segezha рассматривает размещение облигаций в юанях (interfax.ru)

Новости рынков |"Металлоинвест" снизил ориентир купона по облигациям в юанях — до 3,1−3,25% и 3,7−3,8%

- 09 сентября 2022, 14:09

- |

«Металлоинвест» снизил ориентир купона в двух выпусках биржевых облигаций объемом до 1 миллиарда юаней каждый — до 3,1−3,25% для двухлетнего выпуска и до 3,7−3,8% для пятилетнего

Компания в пятницу собирает заявки на биржевые облигации в юанях с квартальными купонами и сроком обращения два года и пять лет. Первоначальный ориентир ставки купона для двухлетнего выпуска составлял не выше 3,5%, для пятилетнего — не выше 4%.

Условия выпуска предусматривают расчеты в юанях на первичном размещении, при выплате купонов и погашении выпуска.

Техническая часть размещения облигаций предварительно назначена на 16 сентября.

«Металлоинвест» снизил ориентир купона по облигациям в юанях — ПРАЙМ, 09.09.2022 (1prime.ru)

Новости рынков |Нашей ключевой целью остается снижение инфляции к целевой отметке в 2% — Лагард

- 09 сентября 2022, 13:42

- |

Основной причиной всплеска инфляции является шок на энергетическом рынке и здесь ЕЦБ мало что может сделать, поскольку необходима структурная реформа всего энергорынка ЕС

— глава ЕЦБ Кристин Лагард

ЕЦБ сделает все необходимое, чтобы вернуть инфляцию в зоне евро к 2% — Лагард (fomag.ru)

Новости рынков |"Русгидро" планирует собрать заявки на облигации на ₽15 млрд 14 сентября

- 09 сентября 2022, 12:38

- |

Ориентир доходности — премия не выше 120 базисных пунктов к четырехлетним ОФЗ.

Компания намерена разместить четырехлетние биржевые облигации серии БО-П06.

Техническая часть размещения предварительно запланирована на 20 сентября.

Организаторами выпуска выступят Газпромбанк и «Московский кредитный банк».

«Русгидро» соберет заявки на облигации 14 сентября — ПРАЙМ, 09.09.2022 (1prime.ru)

Новости рынков |"Полюс" получил согласие держателей выпуска облигаций на прямые выплаты в рублях

- 09 сентября 2022, 12:37

- |

Результаты процедуры Получения согласия держателей Облигаций:

- Облигации с погашением в 2028 году — согласия 77,07% от общей номинальной стоимости облигаций в обращении.

Как следствие, определенные изменения в Договор доверительного управления, Соглашение о платежных услугах и Условия выпуска Облигаций с погашением в 2028 году и отказ от некоторых положений указанных документов были одобрены Письменными решениями.

Итоги процедуры получения согласия держателей Облигаций с погашением в 2028 году — Полюс (polyus.com)

Новости рынков |Ювелирная компания Sokolov планирует выпустить облигации — Ведомости

- 09 сентября 2022, 08:04

- |

Группа Sokolov планирует до конца года выпустить первый облигационный заем. Совет директоров компании принял принципиальное решение по этому поводу, но параметры размещения будут утверждены позже. По словам управляющего партнера бренда Артема Соколова, они будут зависеть от потребностей компании в фондировании и экономической ситуации в конкретный момент.

https://www.vedomosti.ru/business/articles/2022/09/09/940040-yuvelirnaya-kompaniya-sokolov

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс