Блог им. dv_ovechkin |Результаты портфеля: август 2023 (29 месяцев инвестирования)

- 05 сентября 2023, 09:52

- |

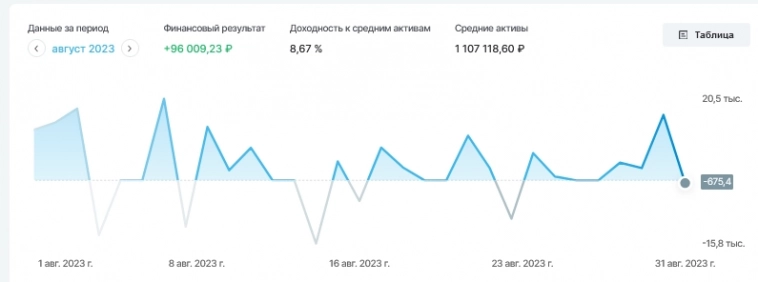

За 8 месяцев 2023 года доходность (за вычетом пополнений) составила 62,37%. MCFTRR за это время вырос на 56,04%.

Стоимость портфеля увеличивается как за счет пополнений (61% от текущей стоимости портфеля), так и за счет роста курсовой стоимости финансовых инструментов и полученных дивидендов/купонов (39% от текущей стоимости портфеля).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Блог им. dv_ovechkin |Зачем ЦБ повышает ставку и на что это влияет

- 23 июля 2023, 20:01

- |

Банк России придерживается политики инфляционного таргетирования. Это означает, что все действия регулятора направлены на то, чтобы инфляция оставалась вблизи целевого уровня 4% г/г. Совершенно логично возникают два вопроса: 1) зачем вообще таргетировать инфляцию; 2) влияет ли ключевая ставка на инфляцию.

Что дает таргетирование инфляции экономике и инвесторам на фондовом рынке?

Таргетирующие инфляцию страны, при прочих равных, склонны отличаться:

— комфортным уровнем инфляции для планирования бизнесом и домохозяйствами своей деятельности;

— пониженной волатильностью темпов роста ввп. То есть, если регулятор действует в режиме инфляционного таргетирования, бизнес легче переживает отрицательные шоки. Ответ на «зачем повышать ставку, из-за этого пострадает бизнес!».

Филипп Картаев (МГУ) дополняет: инфляционное таргетирование связано с более высоким долгосрочным темпом роста выпуска.

Инвесторы в финансовые активы также выигрывают от низкой и стабильной инфляции. Высокая и нестабильная вредит накопленному богатству.

( Читать дальше )

Блог им. dv_ovechkin |Инвестиции Китая в государственный долг США

- 20 апреля 2023, 10:20

- |

Такие заголовки стали часто встречаться в российских финансовых сми.

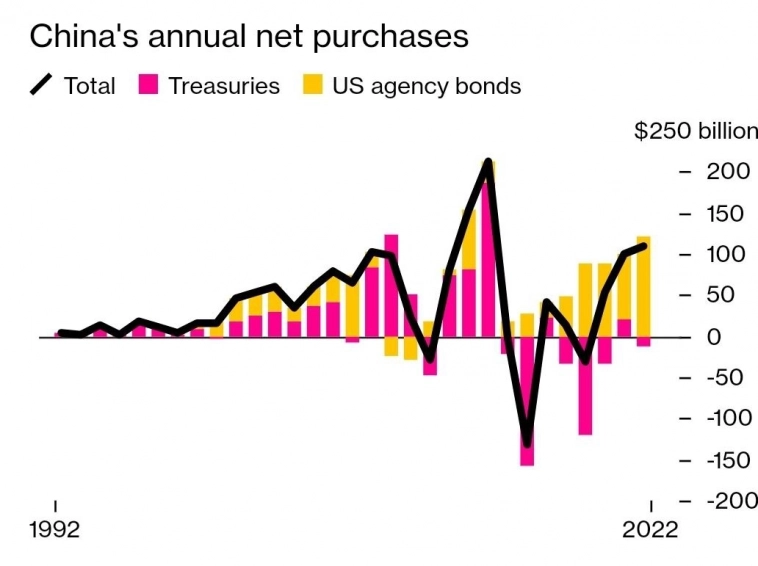

В качестве дказательства используется график вложений в казначейские облигации. И китайцы действительно продают us treasuries.

Казалось бы, какие могут быть сомнения, ведь данные говорят сами за себя. Оказывается, сомнения более чем уместны.

Дело в том, что Китай не просто продает, а перекладывается из казначейских облигаций в агентские.

Эмитентами агентских облигаций являются, как ни странно, государственные агентства :) всякие фэнни мэй, фредди мак и т.д.

То есть, Китай никак не «сокращает инвестиции в США». Инвестиции в американский гос долг активно увеличиваются, только вместо treasuries покупаются agency bonds.

С 1992 года всего Китай всего 4 раза сократил совокупные вложения (казначейские + агентские) в американский гос долг: в 2011, 2015, 2016 и 2019.

Спасибо за чтение и удачи в инвестициях.

Мой телеграм

Блог им. dv_ovechkin |Растут инфляционные ожидания участников рынка

- 08 апреля 2023, 13:11

- |

Веса подбирались так, чтобы уравнять дюрацию RUGBINFTR с дюацией взвешенной суммы RUGBITR10Y и RUGBITR5Y.

Ожидаемая держателями ОФЗ инфляция увеличивается с сентября прошлого года.

В октябре 2022 года стали положительными усредненные месячные темпы роста сезонно сглаженной инфляции.

( Читать дальше )

Блог им. dv_ovechkin |Результаты портфеля: август 2022

- 04 сентября 2022, 16:12

- |

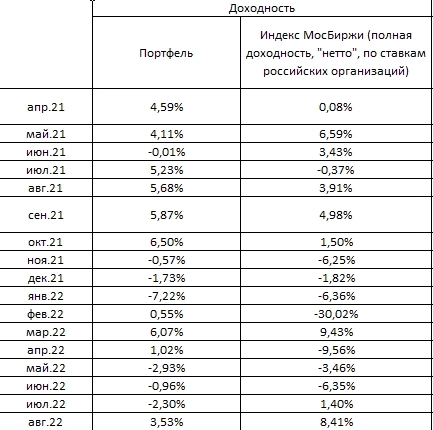

Общий размер счета на 31.08.2022 составляет 500 839. С 31.07.2022 счет увеличился с 454 772 на 46 067. При этом в последний торговый день августа было пополнение в размере 30 000. Без учета пополнения по итогам августа прибыль от инвестиций составил 16 067 или 3,53%. За это время индекс Мосбиржи полной доходности вырос на 8,41%.

Скрин финансового результата из личного кабинета.

В апреле 2021 года (первая публикация результатов) на счете было 209 000. Прирост составил 291 839, из них 220 000 (75% прироста) составляют пополнения и 71 839 (25% прироста) — доходы от инвестиций.

Таблица с результатами за каждый месяц.

( Читать дальше )

Блог им. dv_ovechkin |Оптимальные портфели. Август 2022.

- 31 августа 2022, 18:23

- |

При составлении портфелей используется строго научный подход: проводится эконометрическая оценка премий и коэффициентов чувствительности, а также постановка и решение оптимизационной задачи Марковица. Аналитический обзор является основой моей личной инвестиционной стратегии: оптимальные портфели покупаю на собственный брокерский счет.

Полный текст обзора с подробным описанием используемых моделей выложил pdf-файлом в телеграм. Здесь представлю сокращенную версию — ничего лишнего, только результаты моделирования.

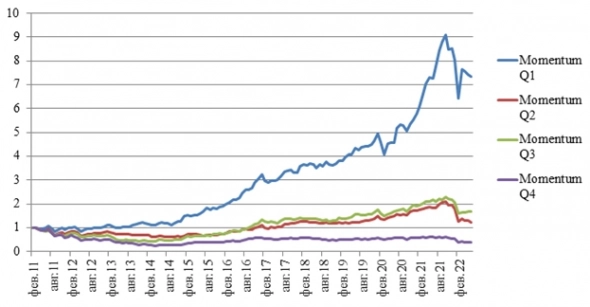

Динамика и состав портфелей из раздела «Акции» представлена на рисунке ниже (решение задачи оптимизации: оптимальный портфель акций состоит из 100% MomentumQ1 — топ 25% акций с наибольшим темпом прироста курсовой стоимости за последние 12 месяцев, деленной на стандартное отклонение за тот же период). Для наглядности разместил на графике не только Q1, но и Q2-Q4, а также индекс Мосбиржи полной доходности (MCFTRR). При подсчете доходности Momentum Q1-Q4 не учитывались дивиденды, но учитывались издержки (комиссия брокера, комиссия биржи, спред).

( Читать дальше )

Блог им. dv_ovechkin |Результаты портфеля: июль 2022

- 31 июля 2022, 15:24

- |

Общий размер счета на 31.07.2022 составляет 454 772. С 30.06.2022 счет увеличился с 445 000 на 9 772. При этом в июле было пополнение в размере 20 000. Без учета пополнения по итогам июля убыток от инвестиций составил 10 228 или 2,3%. За это время индекс Мосбиржи полной доходности вырос на 1,4%.

Скрин финансового результата из личного кабинета. Открытие второй месяц подряд чудит и рисует какие-то внезапные прибыли и просадки, которых не было. Однако состав портфеля и его размер на конец месяца Октрытие считает правильно.

Таблица с результатами за каждый месяц.

( Читать дальше )

Блог им. dv_ovechkin |Оптимальные портфели. Июль 2022

- 29 июля 2022, 09:58

- |

Уважаемые смарт-лабовцы! Предлагаю вам к ознакомлению пилотный выпуск аналитического обзора «Оптимальные портфели». В нем вы найдете актуальные на дату выпуска портфели акций, ОФЗ и корпоративных облигаций, которые приносят максимум доходности при заданном уровне волатильности.

При составлении портфелей используется строго научный подход: проводится эконометрическая оценка премий и коэффициентов чувствительности, а также постановка и решение оптимизационной задачи Марковица. Аналитический обзор является основой моей личной инвестиционной стратегии: оптимальные портфели покупаю на собственный брокерский счет.

Динамика и состав портфелей из раздела «Акции» (решение задачи оптимизации: оптимальный портфель акций состоит из 100% MomentumQ1)

( Читать дальше )

Блог им. dv_ovechkin |Обоснованный выбор ОФЗ

- 23 марта 2022, 09:10

- |

Если государственным облигациям вы говорите «да», возникает вопрос: ближние или дальние ОФЗ?

( Читать дальше )

Блог им. dv_ovechkin |Инфляция: влияние на доходность финансовых активов и хеджирование от инфляционного риска

- 22 ноября 2021, 13:42

- |

Инфляция. Как много боли в этом слове, и не только для рядового россиянина, но и для Центральных банков развитых и развивающихся стран, которые стремятся обеспечить стабильность потребительских цен.

Товарищи, которых интересует не макроэкономическая стабильность, но доход от операций на фондовом рынке, очень сильно хотят знать, как вести свою торговлю в зависимости от инфляции? Сегодня мы ответим на этот вопрос и разберем ряд следующих взаимосвязей:

1) инфляция — облигации;

2) инфляция — акции;

3) инфляция — биржевые товары.

Инфляция — облигации

Здесь все довольно просто: если доход от владения облигацией (получаемый в конце срока жизни облигации номинал или купон) не индексируется в зависимости от темпа роста цен, то инфляция влияет на облигации резко негативно: растут цены, растет процентная ставка, падает цена облигаций.

Если доход от облигации индексируется, то влияние инфляции не такое сильное, как в предыдущем случае, но все же есть. Индексация происходит с временным лагом и с учетом той инфляции, которая известна за предыдущий период времени.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс