SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

PREMIUM |Фондовый рынок военного времени в 2023 году. Какие уроки истории важно помнить?

- 03 января 2023, 14:17

- |

Президент поздравил россиян с Новым Годом на фоне военных в форме. Это определенный сигнал обществу и бизнесу о направлении государственного фокуса. Об особенностях инвестиций в период военного времени со всеми сопутствующими рисками мы писали полгода назад. Рекомендуем прочитать ту статью, потому что изучение текущего рыночного консенсуса показывает, что аналитики явно недооценивают вероятности рискованного сценария.

На днях я дочитал отличную книгу Бартона Биггса «История инвестиционных стратегий», — историческая книга, которая рассказывает о ходе Второй Мировой войны, и о том, как чувствовали себя рынки и сбережения в этот период.

Я бы хотел поделиться основными выводами этой книги относительно сбережений, а также поделиться своими идеями, о том, как книга по-новому заставила меня смотреть на свое благосостояние. Возможно, внимательно прочитав эту запись, вы также пересмотрите свой взгляд на свои сбережения.

( Читать дальше )

На днях я дочитал отличную книгу Бартона Биггса «История инвестиционных стратегий», — историческая книга, которая рассказывает о ходе Второй Мировой войны, и о том, как чувствовали себя рынки и сбережения в этот период.

Я бы хотел поделиться основными выводами этой книги относительно сбережений, а также поделиться своими идеями, о том, как книга по-новому заставила меня смотреть на свое благосостояние. Возможно, внимательно прочитав эту запись, вы также пересмотрите свой взгляд на свои сбережения.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 5 )

dr-mart |Один важный нюанс, который частные инвесторы скорее всего вообще не учитывают

- 06 октября 2022, 18:33

- |

Дело в том, что мы часто говорим, вот у меня портфель, например 3 млн рублей и при этом подразумеваем бабки, которые у нас только крутятся на бирже в виде инвестиций.

Но кроме портфеля акций, у вас может быть, например, реальный бизнес. Бизнес может приносить доход и иметь некоторую стоимость. Ну, например 15 млн рублей. У вас также может быть рентная недвижимость, которая приносит доход...

По сути, свой собственный бизнес или свою работу, или доходную недвижку необходимо также рассматривать как часть вашего портфеля активов.

Смысл в том, что если у вас бизнес/недвига рублёвые, то покупка рублевых акций создает излишнюю концентрацию риска в рублевых активах.

Например, если я распродал сейчас портфель акций до 0, это не значит что я распродал все активы, если при этом у меня остается рентная недвига и российский бизнес. Например, если в экономике жопа, и доходы по бизнесу пойдут вниз, мне потребуется кэш (элементарно на жизнь например). Поэтому инвестировать весь кэш в акции тоже неправильно, особенно если в экономике жопа и акции на рынке не генерят кэш.

Хотя с другой стороны нет ничего лучше, чем кэш, когда везде жопа и все хотят выйти в кэш. Потому что этот момент рождает лучшие цены на активы.

Но кроме портфеля акций, у вас может быть, например, реальный бизнес. Бизнес может приносить доход и иметь некоторую стоимость. Ну, например 15 млн рублей. У вас также может быть рентная недвижимость, которая приносит доход...

По сути, свой собственный бизнес или свою работу, или доходную недвижку необходимо также рассматривать как часть вашего портфеля активов.

Смысл в том, что если у вас бизнес/недвига рублёвые, то покупка рублевых акций создает излишнюю концентрацию риска в рублевых активах.

Например, если я распродал сейчас портфель акций до 0, это не значит что я распродал все активы, если при этом у меня остается рентная недвига и российский бизнес. Например, если в экономике жопа, и доходы по бизнесу пойдут вниз, мне потребуется кэш (элементарно на жизнь например). Поэтому инвестировать весь кэш в акции тоже неправильно, особенно если в экономике жопа и акции на рынке не генерят кэш.

Хотя с другой стороны нет ничего лучше, чем кэш, когда везде жопа и все хотят выйти в кэш. Потому что этот момент рождает лучшие цены на активы.

dr-mart |Диверсификация портфеля торговых роботов по Марковицу - Виталий Радиловский

- 25 октября 2016, 12:59

- |

dr-mart |Повышение финансовой грамотности. Портфель

- 15 февраля 2013, 11:12

- |

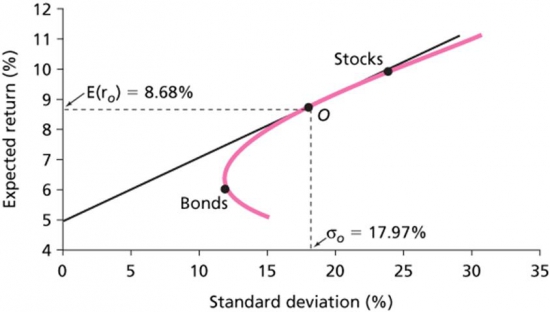

Как отрегулировать доходность и риск инвестиционного портфеля под нужды клиента? Очень просто — добавить туда в нужной пропорции безрисковый актив.

Как это выглядит?

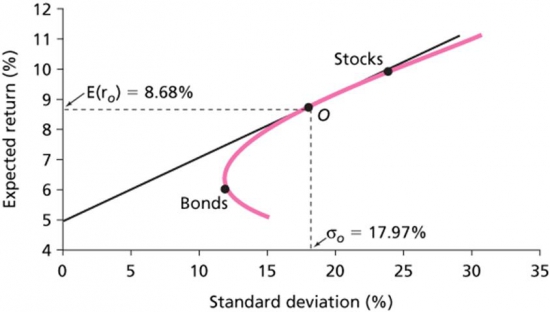

Вот график.

На нем ожидаемый доход — вертикальная ось.

Ожидаемый риск — горизонт ось.

Каждый актив имеет свои показатели риска и доходности.

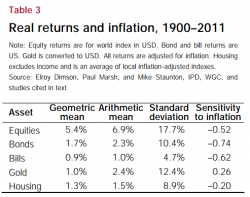

Чтобы было понимание, для примера возьмем самые общие цифры, которые я уже как-то публиковал:

Так вот комбинируя активы с различным риском, доходностью и взаимной корреляцией, мы будем получать точки на этом графике.

А розовая парабола — это все возможные комбинации определенных активов но с разными весами.

Линия, которая выходит из 5% называется Capital Allocation Line. Мы можем получить любую теоретическую доходность/риск на этой линии. добавляя к смоделированному портфелю часть безрискового актива с доходностью 5%.

Какие на практике могут быть нюансы?

( Читать дальше )

Как это выглядит?

Вот график.

На нем ожидаемый доход — вертикальная ось.

Ожидаемый риск — горизонт ось.

Каждый актив имеет свои показатели риска и доходности.

Чтобы было понимание, для примера возьмем самые общие цифры, которые я уже как-то публиковал:

Так вот комбинируя активы с различным риском, доходностью и взаимной корреляцией, мы будем получать точки на этом графике.

А розовая парабола — это все возможные комбинации определенных активов но с разными весами.

Линия, которая выходит из 5% называется Capital Allocation Line. Мы можем получить любую теоретическую доходность/риск на этой линии. добавляя к смоделированному портфелю часть безрискового актива с доходностью 5%.

Какие на практике могут быть нюансы?

( Читать дальше )

dr-mart |Портфельное инвестирование. Полезные советы

- 13 февраля 2013, 17:34

- |

Полезные подсказки портфельному управляющему:

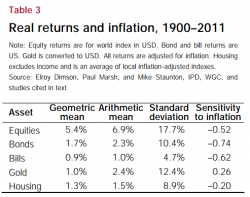

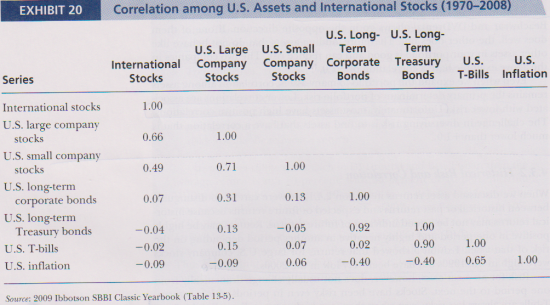

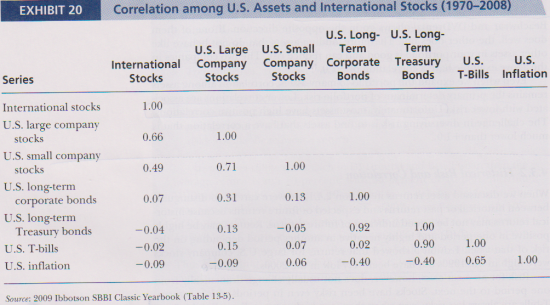

Выводы из картинки?

- диверсификация — мощнейшая концепция инвестирования

- риск можно полностью свести к корреляциям активов в портфеле

- риск активов не сильно отличается между соседними десятилетиями (то есть текущий будет примерно таким же, как за последние 10 лет)

- корреляции устойчивы между активами одной страны

- международные корреляции сильно выросли за последние 2 десятилетия из-за глобализации капитала

- корреляции ниже 0,3 считаются привлекательными для диверсификации портфеля

Выводы из картинки?

- корреляции междуинфляцией и акциями почти нет

- большие компании коррелируют с глоб.тенденциями больше, чем маленькие

- долгосрочные облигации и small caps почти не связаны

- корпоративные бонды никак не коррелируют с казнач. векселями

- инфляция оказывает негативный эффект на цены облигаций (что логично), но не влияет на цену казначейских векселей

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс