SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Тимофей Мартынов

Отчет ЛСР, записная книжка #LSRG

- 17 марта 2024, 20:52

- |

Выручка +96 до 236 млрд — рекордный год

Прибыль 28,4 млрд

Дивиденд 10,3 млрд

Капа 95 млрд

Продано 1,1м2, это +120%

Последний раз строили 1,02 млн м2 в 2014-м, после этого продавали по 500-900 тыс м2.

Самый жирный был 3 кв = 78 млрд продаж, 4 кв = 71 млрд

В 3 кв продали 394 тыс м2, до этого рекорд был 4кв 2014 = 355м2

Чистый долг -62 млрд.

Запасы всего -2,4 год назад -53

было OCF = 29,8 vs -70,56

вкл эскроу OCF = 74,3 vs -39

невероятный свободный денежный поток +64 ярда (включая эскроу)

Прибыль 28,4 млрд

Дивиденд 10,3 млрд

Капа 95 млрд

Продано 1,1м2, это +120%

Последний раз строили 1,02 млн м2 в 2014-м, после этого продавали по 500-900 тыс м2.

Самый жирный был 3 кв = 78 млрд продаж, 4 кв = 71 млрд

В 3 кв продали 394 тыс м2, до этого рекорд был 4кв 2014 = 355м2

Чистый долг -62 млрд.

Запасы всего -2,4 год назад -53

было OCF = 29,8 vs -70,56

вкл эскроу OCF = 74,3 vs -39

невероятный свободный денежный поток +64 ярда (включая эскроу)

- комментировать

- Комментарии ( 2 )

Какую информацию про дарение 22 млн акций ЛСР можно найти в отчете за 2023 год?

- 17 марта 2024, 20:34

- |

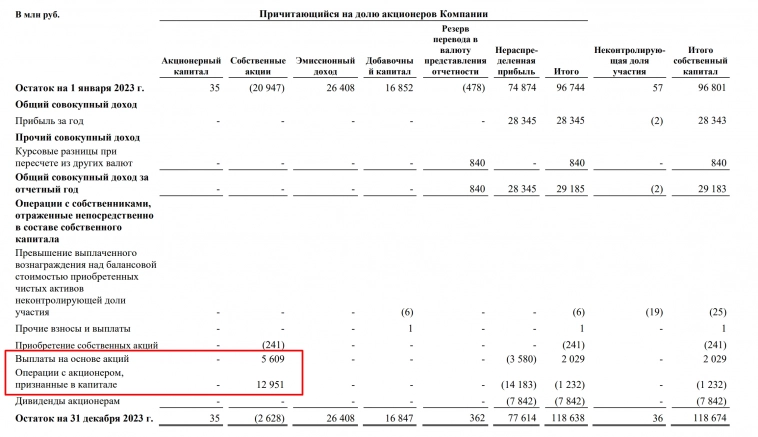

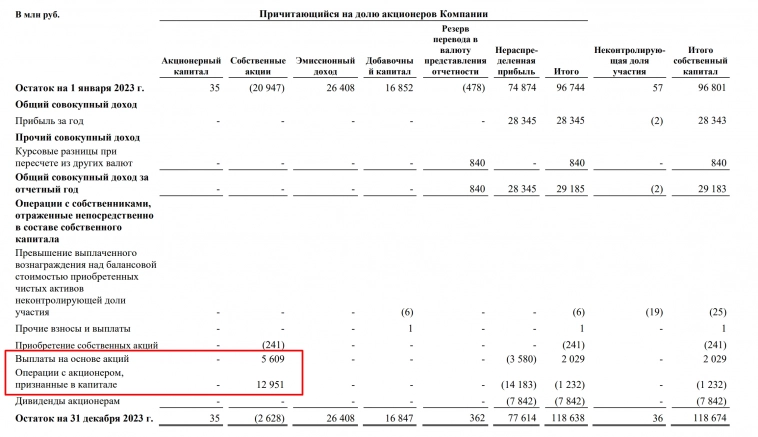

Отчет об изменениях в капитале:

Видим, что «акционеру» подарили 12,95 млрд руб, а также бонусов раздали 5,6 млрд руб.

Далее в примечании 9 мы видим раскрытие информации про дарение на 5,6 млрд, но почему-то не видим информации про дарение на 12,95 млрд руб:

( Читать дальше )

Видим, что «акционеру» подарили 12,95 млрд руб, а также бонусов раздали 5,6 млрд руб.

Далее в примечании 9 мы видим раскрытие информации про дарение на 5,6 млрд, но почему-то не видим информации про дарение на 12,95 млрд руб:

( Читать дальше )

Кстати, одна простая умная мысль, из области фундаментального анализа акций

- 16 марта 2024, 21:16

- |

Мысль следующая:

у компаний с нематериальными активами P/E всегда будет выше, чем у компаний с огромными материальными активами

(то есть они будут оценены дороже по P/E)

почему?

Потому что у компаний с сущкственными материальными активами обычно большой капекс, а значит конверсия прибыли в свободный денежный поток будет существенно ниже, чем у компаний с большой долей нематериальных активов.

Так, компании типа Газпрома и ФСК будут всегда годами стоить дешево по P/E, создавая иллюзию недооцененности.

А компании вроде ASTR POSI DIAS HHRU будут создавать иллюзию дороговизны))

у компаний с нематериальными активами P/E всегда будет выше, чем у компаний с огромными материальными активами

(то есть они будут оценены дороже по P/E)

почему?

Потому что у компаний с сущкственными материальными активами обычно большой капекс, а значит конверсия прибыли в свободный денежный поток будет существенно ниже, чем у компаний с большой долей нематериальных активов.

Так, компании типа Газпрома и ФСК будут всегда годами стоить дешево по P/E, создавая иллюзию недооцененности.

А компании вроде ASTR POSI DIAS HHRU будут создавать иллюзию дороговизны))

Как мы анализируем компании? Weekly #66

- 16 марта 2024, 20:52

- |

Какая польза в бессмысленных многочисленных разборах компаний, в которых по итогу разбора нечего «ловить»?— такой вопрос задал Михаил в нашем телеграм-чате для годовых подписчиков.

Михаилу спасибо за вопрос. Ответ на него касается нашей общей философии инвестиций и инвестирования, поэтому мы хотели бы ответить на него так, чтобы максимальное количество наших читателей понимали ответ на него.

( Читать дальше )

Налог на дивиденды в США доходил до 90%!

- 16 марта 2024, 10:27

- |

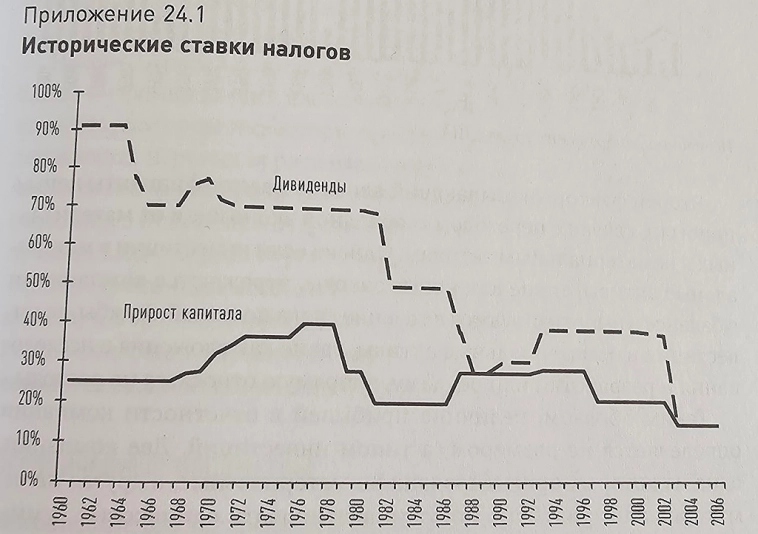

Ну что б вы понимали, в штатах в 60-е налог на дивиденды доходил до 90%. Сейчас даже не верится что такое было возможно. К текущим низким ставкам налога в 15% амеры пришли только в начале 2000х, правда и бюджет их в жопе соответствующей с тех пор😁

Кстати по причине таких высоких налогов очевидно что коэффициент P/E будет несопоставим с уровнями которые были 1960-2000. (чем выше налог, тем ниже будет P/E)

Отчет Русала, записная книжка #RUAL

- 15 марта 2024, 19:37

- |

📈sales +6,6% to 4,15m t

📉avg aluminium sale price = $2440/t (-18%)

📉avg Al LME price 2023 = $2252/t (-$455y/y)

😢current price =$2250/t

📈but: RUAL sold w/premium to LME ~$190/t

👉Rual's cost per tonne: $2173 (-0,8%y/y)

👉revenue -$1,8b to $12,2b

👉oper.profit = -$0.08b

👉net fin cost = -$0.429b

👉GMKN profit share = $0,752b

👉net profit corrected = $0,7b

📉EBITDA down to $0,79b from $2,03b

📈Debt to 7,87 from 9,45

📉Cash to 2,1 from 3.2

📈Net Debt 5,77 from 6,25

📈ND/EBITDA = 7,3😁

📈Inventories down from 4,5 to 3,6

📈accounts receivable down from 1,3 to 1,15

=>

📈OCF from -0,4b to +1.76b

📈FCF = 0.32B

=====

📈world alum consumption +1.7%

📈china +4.9% 42.8m(decarbon)

📉world ex-china -2.8% 27.4m (2015-2016 level)

📉alum supply +3.5%

📉china +3.4% 41.5m t

📉china capacity = 45.3 m t

📉ex-china +0.9% 29m t (SouthAm + India)

📈1.1m t frozen in Europe

📉avg aluminium sale price = $2440/t (-18%)

📉avg Al LME price 2023 = $2252/t (-$455y/y)

😢current price =$2250/t

📈but: RUAL sold w/premium to LME ~$190/t

👉Rual's cost per tonne: $2173 (-0,8%y/y)

👉revenue -$1,8b to $12,2b

👉oper.profit = -$0.08b

👉net fin cost = -$0.429b

👉GMKN profit share = $0,752b

👉net profit corrected = $0,7b

📉EBITDA down to $0,79b from $2,03b

📈Debt to 7,87 from 9,45

📉Cash to 2,1 from 3.2

📈Net Debt 5,77 from 6,25

📈ND/EBITDA = 7,3😁

📈Inventories down from 4,5 to 3,6

📈accounts receivable down from 1,3 to 1,15

=>

📈OCF from -0,4b to +1.76b

📈FCF = 0.32B

=====

📈world alum consumption +1.7%

📈china +4.9% 42.8m(decarbon)

📉world ex-china -2.8% 27.4m (2015-2016 level)

📉alum supply +3.5%

📉china +3.4% 41.5m t

📉china capacity = 45.3 m t

📉ex-china +0.9% 29m t (SouthAm + India)

📈1.1m t frozen in Europe

отчет Совкомбанка, записная книжка #SVCB

- 15 марта 2024, 18:17

- |

👉прибыль 95, капа 370, капитал 297

👉2/3 прибыли — регулярные

👉ROE=45%

👉хотят в 2024 повторить результат 2023

👉в 2025 хотят обновить хай

👉40 млрд заработали прочих (рыночных) доходов в 1 полугодии.

👉в 3 квартале 9 млрд

👉в 4 квартале почти 0 млрд

👉расходы: с 76 до 94 (+28%)

👉персонал: с 25,7к до 28,9к (+13%)

👉активы +1Т до 3,2Т

👉кредиты +0,5Т, кэш +0,47Т

👉автокред+65%

👉депозиты +0,8Т до 2,5Т

👉Портфель бонды 408, из них 95% рейтинг > А

👉Портфель акций 49 млрд

👉2/3 прибыли — регулярные

👉ROE=45%

👉хотят в 2024 повторить результат 2023

👉в 2025 хотят обновить хай

👉40 млрд заработали прочих (рыночных) доходов в 1 полугодии.

👉в 3 квартале 9 млрд

👉в 4 квартале почти 0 млрд

👉расходы: с 76 до 94 (+28%)

👉персонал: с 25,7к до 28,9к (+13%)

👉активы +1Т до 3,2Т

👉кредиты +0,5Т, кэш +0,47Т

👉автокред+65%

👉депозиты +0,8Т до 2,5Т

👉Портфель бонды 408, из них 95% рейтинг > А

👉Портфель акций 49 млрд

Доброе утро, глянем на рынок

- 15 марта 2024, 11:27

- |

Растет мой персональный уровень тревожности относительно геополитических событий.

Надеюсь это временное помутнение.

Индекс сегодня в нулях.

📈Росбанк +10% с вчерашней планки на новую планку. Неликвиды решают))

Посыпались отчеты за 2023 год сегодня.

📉Русал -1,5% после слабого отчета

📉Его мама -1% (ENPG)

📉SVCB в нулях, но там уже РСБУ выходил, ни для кого уже не секрет его результаты

📉POLY +0.2% после отчета. Ну там уже всё, бизнес не тот, который в отчете😁

📉RGSS в хлам переоцененный +0,3% после отчета

Продолжаем вести наблюдение

Записная книжка, Ренессанс Страхование, 2 интервью #RENI

- 15 марта 2024, 11:15

- |

Юлия Гадлиба, CEO (интервью Интерфакс)

👉премии non-life +52%y/y, life+48% y/y в 23 году

👉пока ставки низкие фокус на операционном бизнесе

👉когда высокие ставки — фокус на доходы инвест портфеля

👉в 2022 убыток РСБУ 2,1 млрд

👉ориентир по ROE = 30%

👉«мы надеемся, что наши акции будут валютой для покупки новых бизнесов, не только за деньги но и за акции»

👉Сделка с Райффайзер Лайф увеличит портфель +20 млрд и +10% клиентов

👉8% акций выкупили с рынка чтобы направить на поощрение менеджмента

👉лидеры рынка шеринга с долей 60% «научились страховать с маржой»

👉хорошая новость на 2024: прогноз по продажам авто = 1,25 млн против 1,1 млн в 2023

👉фактор риска = высокая ставка, которая ограничивает спрос на кредиты

👉авто — наша самая прибыльная линия бизнеса

Залужский, Куранов (интервью Тинькофф)

👉ждут прибыль 24 больше чем в 23

👉премии 2024 +15%

👉дивы в 2024 не снизятся

👉когда ставки высокие снижают маржу страхового бизнеса до 2% и ниже (демпингуют) чтобы нарастить продажи, тем самым увеличив портфель

👉мы считаем что акции должны быть оценены выше

👉премии non-life +52%y/y, life+48% y/y в 23 году

👉пока ставки низкие фокус на операционном бизнесе

👉когда высокие ставки — фокус на доходы инвест портфеля

👉в 2022 убыток РСБУ 2,1 млрд

👉ориентир по ROE = 30%

👉«мы надеемся, что наши акции будут валютой для покупки новых бизнесов, не только за деньги но и за акции»

👉Сделка с Райффайзер Лайф увеличит портфель +20 млрд и +10% клиентов

👉8% акций выкупили с рынка чтобы направить на поощрение менеджмента

👉лидеры рынка шеринга с долей 60% «научились страховать с маржой»

👉хорошая новость на 2024: прогноз по продажам авто = 1,25 млн против 1,1 млн в 2023

👉фактор риска = высокая ставка, которая ограничивает спрос на кредиты

👉авто — наша самая прибыльная линия бизнеса

Залужский, Куранов (интервью Тинькофф)

👉ждут прибыль 24 больше чем в 23

👉премии 2024 +15%

👉дивы в 2024 не снизятся

👉когда ставки высокие снижают маржу страхового бизнеса до 2% и ниже (демпингуют) чтобы нарастить продажи, тем самым увеличив портфель

👉мы считаем что акции должны быть оценены выше

Записная книжка по отчету Белуги #BELU

- 14 марта 2024, 23:58

- |

👉выручка +20%, причем выручка от розницы +35%, т.е. в алкашке был спад

👉чист рентаб -1,8пп=6,9%

👉прибыль = 8, на уровне 2022 года.

👉первый раз с 2015 года прибыль не выросла

выручка || EBITDA

👉алкашка: 74,3 || 10,8

👉розница: 68 || 8,2

👉продукты: 5,1 || 0,4

👉fcf = 1,15 (в пол).

👉рост запасов сожрал 1,5, дебиторка 0,7

👉ocf был 6,22, из него 3 сожрал капекс, 2,6 аренда

👉дивов выплатили уже за 23 год ~ 5,5 млрд

👉закрыли это продажей собственных акций на 6,2 млрд

👉чтобы выплатить 600 р/DPS в 2024 придется наскрести 7,3 млрд

👉расходы на персонал +16%

👉акций выкуплено 3,57М в обращении 12,23М (судя по отчету о движении капитала)

👉чист рентаб -1,8пп=6,9%

👉прибыль = 8, на уровне 2022 года.

👉первый раз с 2015 года прибыль не выросла

выручка || EBITDA

👉алкашка: 74,3 || 10,8

👉розница: 68 || 8,2

👉продукты: 5,1 || 0,4

👉fcf = 1,15 (в пол).

👉рост запасов сожрал 1,5, дебиторка 0,7

👉ocf был 6,22, из него 3 сожрал капекс, 2,6 аренда

👉дивов выплатили уже за 23 год ~ 5,5 млрд

👉закрыли это продажей собственных акций на 6,2 млрд

👉чтобы выплатить 600 р/DPS в 2024 придется наскрести 7,3 млрд

👉расходы на персонал +16%

👉акций выкуплено 3,57М в обращении 12,23М (судя по отчету о движении капитала)

теги блога Тимофей Мартынов

- FAQ

- forex

- IMOEX

- IPO

- NYSE

- QE

- S&P500

- S&P500 фьючерс

- smart-lab

- smartlabonline

- tradingview

- акции

- антикризис

- банки

- бизнес

- брокеры

- вебинар

- видео

- вопрос

- встреча smart-lab

- ВТБ

- Газпром

- Греция

- дивиденды

- доллар рубль

- ЕЦБ

- золото

- инвестиции

- Индекс МБ

- Инфляция

- Китай

- книга

- Книги

- комментарий

- комментарий по рынку

- конференция смартлаба

- конференция трейдеров

- кризис

- криптовалюта

- Лукойл

- ЛЧИ

- Магнит

- Максим Орловский

- ММВБ

- мобильный пост

- мозговик

- Московская биржа

- недвижимость

- Нефть

- нищетрейдинг

- Новости

- обзор рынка

- облигации

- объявление

- опрос

- опционная конференция

- опционы

- отчетность

- отчеты МСФО

- Причины падения акций

- прогноз

- психология

- Путин

- работа над ошибками

- рассылка

- реакция рынка

- рецензия

- рецензия на книгу

- роснефть

- Россия

- рубль

- Русагро

- рынок

- санкции

- Сбербанк

- смартлаб

- смартлаб конкурс

- смартлаб премиум

- статистика

- стратегия

- страшилка

- сша

- технический анализ

- Тимофей Мартынов

- торговые роботы

- трейдинг

- Украина

- Уоррен Баффет

- уровень

- философия

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- фьючерс на индекс РТС

- фьючерс ртс

- экономика

- экономика США

- Яндекс