SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Тимофей Мартынов

Аналитики об отчетности Роснефти

- 01 августа 2011, 15:54

- |

Грандис-Капитал: Роснефть не является сверхдешевой компанией. По мультипликаторам на 2011 год компания торгуется с премией к российским аналогам (EV/Sales – 1.3, EV/EBITDA – 5.1 P/E – 7.8). Зависимость бизнеса от волатильных цен на нефть и налогового окружения, растущие операционные расходы в сочетании с высокой капиталоемкостью бизнеса также не повышают привлекательность акций Роснефти.

С учетом последних результатов Роснефти и негативных последствий потери налоговых льгот, мы понижаем целевую цену по акциям компании с 10.1 доллара до 9.6 долл. По нашим оценкам, потенциал роста акций Роснефти составляет лишь 11%. Поэтому наша рекомендация по акциям Роснефти – держать. В нефтегазовом секторе более интересны для среднесрочных и долгосрочных инвестиций — акции ЛУКОЙЛа и Башнефти.

Уралсиб-Кэпитал:

Опубликованные результаты в целом соответствуют нашим ожиданиям. Основным фактором для беспокойства, на наш взгляд, является рост затрат на нефтедобычу. Объем добычи нефти в 1 п/г увеличился на 2,7% год к году, тогда как капзатраты – на 62% до 6,21 млрд долл. Хотя этот рост был отчасти обусловлен модернизацией перерабатывающих мощностей, рост капзатрат, связанных с добычей, также оказался достаточно сильным – +32% год к году (соответствующие капзатраты составили 3,80 млрд долл., или порядка 9 долл./барр.). Будущее покажет, сможет ли рост добычи оправдать эти инвестиции в долгосрочной перспективе. Мы рекомендуем ДЕРЖАТЬ акции Роснефти с прогнозной ценой, равной 9,8 долл./акция.

Банк Москвы:

Результаты Роснефти за 2-й квартал 2011 г. оказались слабыми, но в рамках ожиданий, что не должно сильно негативно сказаться на котировках компании. В пятницу акции ROSN подешевели на 1.6 %, а индекс Micex O&G упал на 1.4 %: инвесторы могли негативно воспринять снижение денежных потоков, т.к. в будущем инвестиции компании будут только увеличиваться за счет начала разведки на участках Арктического шельфа (Приновоземельское 1, 2 и 3). Хотя в целом при сохранении хорошей динамики текущей добычи и проведении возможного SPO, бумаги ROSN могут чувствовать себя чуть лучше рынка.

ВТБ-Капитал:

В целом мы оцениваем опубликованные результаты как умеренно высокие и подтверждающие тенденцию к росту нормализованной рентабельности российских нефтяных компаний. Участников рынка скорее должно беспокоить повышение капитальных расходов Роснефти, суммарный размер которых во II кв. 2011 г. достиг USD3.5 млрд, увеличившись на 25% по сравнению с предыдущим кварталом. Даже рост и нвестиций в добычу н а 36% к вартал к к варталу заставляет задуматься о том, насколько выросла стоимость буровых операций. Основную же лепту в увеличение капзатрат внес сегмент переработки, где они повысились на 130% по сравнению с аналогичным периодом прошлого года. Теоретически все эти инвестиции могли способствовать росту стоимости, но это можно будет узнать после дополнительного анализа и детальных комментариев компании.

С учетом последних результатов Роснефти и негативных последствий потери налоговых льгот, мы понижаем целевую цену по акциям компании с 10.1 доллара до 9.6 долл. По нашим оценкам, потенциал роста акций Роснефти составляет лишь 11%. Поэтому наша рекомендация по акциям Роснефти – держать. В нефтегазовом секторе более интересны для среднесрочных и долгосрочных инвестиций — акции ЛУКОЙЛа и Башнефти.

Уралсиб-Кэпитал:

Опубликованные результаты в целом соответствуют нашим ожиданиям. Основным фактором для беспокойства, на наш взгляд, является рост затрат на нефтедобычу. Объем добычи нефти в 1 п/г увеличился на 2,7% год к году, тогда как капзатраты – на 62% до 6,21 млрд долл. Хотя этот рост был отчасти обусловлен модернизацией перерабатывающих мощностей, рост капзатрат, связанных с добычей, также оказался достаточно сильным – +32% год к году (соответствующие капзатраты составили 3,80 млрд долл., или порядка 9 долл./барр.). Будущее покажет, сможет ли рост добычи оправдать эти инвестиции в долгосрочной перспективе. Мы рекомендуем ДЕРЖАТЬ акции Роснефти с прогнозной ценой, равной 9,8 долл./акция.

Банк Москвы:

Результаты Роснефти за 2-й квартал 2011 г. оказались слабыми, но в рамках ожиданий, что не должно сильно негативно сказаться на котировках компании. В пятницу акции ROSN подешевели на 1.6 %, а индекс Micex O&G упал на 1.4 %: инвесторы могли негативно воспринять снижение денежных потоков, т.к. в будущем инвестиции компании будут только увеличиваться за счет начала разведки на участках Арктического шельфа (Приновоземельское 1, 2 и 3). Хотя в целом при сохранении хорошей динамики текущей добычи и проведении возможного SPO, бумаги ROSN могут чувствовать себя чуть лучше рынка.

ВТБ-Капитал:

В целом мы оцениваем опубликованные результаты как умеренно высокие и подтверждающие тенденцию к росту нормализованной рентабельности российских нефтяных компаний. Участников рынка скорее должно беспокоить повышение капитальных расходов Роснефти, суммарный размер которых во II кв. 2011 г. достиг USD3.5 млрд, увеличившись на 25% по сравнению с предыдущим кварталом. Даже рост и нвестиций в добычу н а 36% к вартал к к варталу заставляет задуматься о том, насколько выросла стоимость буровых операций. Основную же лепту в увеличение капзатрат внес сегмент переработки, где они повысились на 130% по сравнению с аналогичным периодом прошлого года. Теоретически все эти инвестиции могли способствовать росту стоимости, но это можно будет узнать после дополнительного анализа и детальных комментариев компании.

- комментировать

- Комментарии ( 0 )

Режим налогообложения нефтянки 60-66 может быть введен с 1 сентября.

- 01 августа 2011, 10:42

- |

Коммерсант: режим «60-66» может быть введен с 1 сентября. При ценах на нефть выше 90 долл. за баррель коэффициент расчета пошлины на нефть предлагается понизить до 55%, а пошлины на нефтепродукты рассчитывать как 66% от пошлины на нефть при цене 90 долл. за баррель плюс 86% от разницы между ценой на нефть за период наблюдения и 90 долл. за баррель.

Газпромбанк: Информация о возможном введении давно ожидаемого режима «60-66» с сентября в целом позитивна для отрасли. Введение нового налогового режима позволит снизить налоговую нагрузку на добычу нефти, перенеся часть налогового бремени на сегмент переработки и сбыта. Введение нового налогового режима в целом позитивно для отрасли, прежде всего из-за создания дополнительных стимулов для добывающих подразделений компаний и для увеличения темпов модернизации НПЗ. В 2011–2012 гг. суммарный финансовый эффект для основных компаний отрасли – Роснефти и Лукойла – в целом, по нашим оценкам, будет близок к нейтральному. Выгоды от введения нового налогового режима получат Сургутнефтегаз, Газпром нефть, Башнефть, ТНК-ВР Холдинг и Татнефть. Если в отношении режима «60-66» уже в целом сформировался отраслевой консенсус, то вопрос о дальнейшей модификации предлагаемого налогового режима, предполагающего серьезное повышение пошлин на нефтепродукты при высоких ценах на нефть, остается открытым.

Газпромбанк: Информация о возможном введении давно ожидаемого режима «60-66» с сентября в целом позитивна для отрасли. Введение нового налогового режима позволит снизить налоговую нагрузку на добычу нефти, перенеся часть налогового бремени на сегмент переработки и сбыта. Введение нового налогового режима в целом позитивно для отрасли, прежде всего из-за создания дополнительных стимулов для добывающих подразделений компаний и для увеличения темпов модернизации НПЗ. В 2011–2012 гг. суммарный финансовый эффект для основных компаний отрасли – Роснефти и Лукойла – в целом, по нашим оценкам, будет близок к нейтральному. Выгоды от введения нового налогового режима получат Сургутнефтегаз, Газпром нефть, Башнефть, ТНК-ВР Холдинг и Татнефть. Если в отношении режима «60-66» уже в целом сформировался отраслевой консенсус, то вопрос о дальнейшей модификации предлагаемого налогового режима, предполагающего серьезное повышение пошлин на нефтепродукты при высоких ценах на нефть, остается открытым.

Условия оферты Полюс-Золото

- 01 августа 2011, 10:31

- |

Jenington, «дочка» Polyus Gold International, обнародовала условия оферты на приобретение 5% АДР Полюса Золото (PLZL LI) в обмен на ГДР Polyus Gold International. Срок оферты истекает 15 августа. Коэффициент конвертации не изменился: 1 АДР Полюса = 8,57 ГДР Polyus Gold International, 1 локальная акция Полюса = 17,14 ГДР Polyus Gold International.

Уралсиб-Кэпитал:

Мы считаем, что условия нового обмена благоприятны для Polyus Gold International, поскольку таким образом могут быть уменьшены расходы на выкуп миноритарных долей. Около 2–3% миноритариев могут предъявить свои акции к обмену на бумаги Polyus Gold International в ходе второго частного предложения.

Предложение о выкупе акций поступит в конце августа. Мы уже писали о том, что компания может предпринять вторую попытку обменять свои бумаги («Не теряйте надежды» от 22 июля 2011 г.). Миноритариям Полюса, которые имеют право торговать ГДР, можно посоветовать обменять акции и ГДР Полюса Золото на АДР Polyus Gold International, поскольку последние обладают большей ликвидностью и к концу этого года могут получить премиальный листинг и войти в базу расчета индекса FTSE-100. Остальным миноритариям Полюса мы рекомендуем дождаться обязательного предложения о выкупе акций, которое поступит от Polyus Gold International в конце августа, и продать свои бумаги этой международной компании как минимум по средней рыночной цене за последние шесть месяцев (1 765 руб./акция), предполагающей 9-процентную премию к текущим котировкам.

Уралсиб-Кэпитал:

Мы считаем, что условия нового обмена благоприятны для Polyus Gold International, поскольку таким образом могут быть уменьшены расходы на выкуп миноритарных долей. Около 2–3% миноритариев могут предъявить свои акции к обмену на бумаги Polyus Gold International в ходе второго частного предложения.

Предложение о выкупе акций поступит в конце августа. Мы уже писали о том, что компания может предпринять вторую попытку обменять свои бумаги («Не теряйте надежды» от 22 июля 2011 г.). Миноритариям Полюса, которые имеют право торговать ГДР, можно посоветовать обменять акции и ГДР Полюса Золото на АДР Polyus Gold International, поскольку последние обладают большей ликвидностью и к концу этого года могут получить премиальный листинг и войти в базу расчета индекса FTSE-100. Остальным миноритариям Полюса мы рекомендуем дождаться обязательного предложения о выкупе акций, которое поступит от Polyus Gold International в конце августа, и продать свои бумаги этой международной компании как минимум по средней рыночной цене за последние шесть месяцев (1 765 руб./акция), предполагающей 9-процентную премию к текущим котировкам.

Обама: соглашение по лимиту госдолга достигнуто

- 01 августа 2011, 09:54

- |

Обама в воскресение объявил, что соглашение по лимиту госдолга между демократами и республиканцами достигнуто. Соглашение подразумевает сокращение дефицита бюджета США на $2,4 трлн в течение 10 лет.

По этому соглашению голосование в Сенате и Палате Представителей должно состояться в понедельник. Прохождение в Сенате вероятно, с Палатой Представителей пока вопрос.

Но Обама обещает, что соглашение достигнуто:

«The leaders of both parties in both chambers have reached an agreement that will reduce the deficit and avoid default — a default that would have had a devastating effect on our economy. I want to urge members of both parties to do the right thing and support this deal with your votes over the next few days».

По этому соглашению голосование в Сенате и Палате Представителей должно состояться в понедельник. Прохождение в Сенате вероятно, с Палатой Представителей пока вопрос.

Но Обама обещает, что соглашение достигнуто:

«The leaders of both parties in both chambers have reached an agreement that will reduce the deficit and avoid default — a default that would have had a devastating effect on our economy. I want to urge members of both parties to do the right thing and support this deal with your votes over the next few days».

Сенатор МакКоннелл: соглашение по госдолгу очень близко

- 01 августа 2011, 00:05

- |

- Сенатор МакКоннелл: переговоры между конгрессменами и Обамой очень близки к принятию решения по повышению лимита заимствований США

- План демократа Гарри Рейда не прошел — не хватило 60 голосов, чтобы преодолеть попытку республиканцев затормозить план в сенате.

- Сенатор-республиканец Боб Коркер заявил, что в воскресение голосования не будет.

- Коркер сказал, что позже конгрессмены сделают заявление, чтобы повысить доверие на финансовых рынках.

- Советник Белого Дома: обе стороны близки к соглашению по сокращению дефицита в 2 этапа.

- Первый этап сокращения на $1 трлн широко поддержан конгрессменами. Второй этап подразумевает создание специального комитета, назначаемого конгрессом, который приводит в действие сокращение еще на $1,8 трлн

Тема для обсуждения

- 31 июля 2011, 12:12

- |

Хотим прикрутить котировки ММВБ, РТС, CME на смартлаб.

Ну и графики соответственно.

Пока я этот вопрос никак не изучал.

Если у кого-то есть какой-либо минимальный опыт, отпишите в каменты, как это лучше сделать.

1. Поставщики данных?

2. Ограничения на распространения онлайн данных

3. Архивы данных где взять?

Да и вообще любые ваши пожелания по заданной теме готов с удовольствием выслушать!

Ну и графики соответственно.

Пока я этот вопрос никак не изучал.

Если у кого-то есть какой-либо минимальный опыт, отпишите в каменты, как это лучше сделать.

1. Поставщики данных?

2. Ограничения на распространения онлайн данных

3. Архивы данных где взять?

Да и вообще любые ваши пожелания по заданной теме готов с удовольствием выслушать!

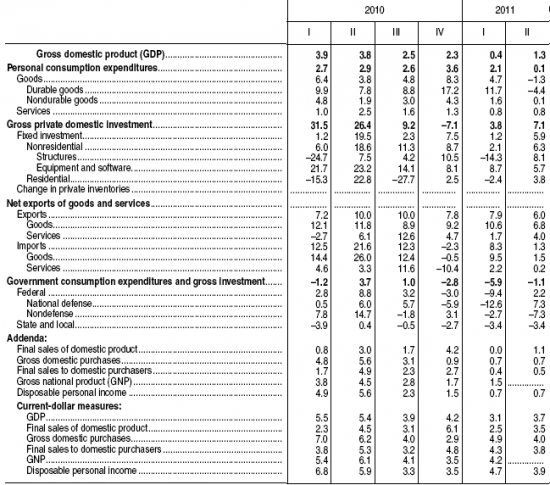

ВВП США был существенно пересмотрен вниз

- 29 июля 2011, 21:47

- |

- Пересмотренное значение ВВП за 2 квартал=+1,3%

- Рыночный консенсус был=+1,8%

- Причина негативного пересмотра = слабое потребление (к-е составляет 70% ВВП). Также причина в меньшем влиянии запасов + меньший чистый экспорт. Оба эти фактора оказали ключевое влияние на рост ВВП США в 1-м и 2-м квартале. Без них рост ВВП составил лишь 0,4% и 0,5%.

- Потребительские расходы выросли лишь на 0,1% против роста на 2,1% в 1-м квартале.

- Услуги +0,8%

- Потребление товаров длит пользования -4,4%

- ВВП США за 1 квартал был пересмотрен аж с +1,9% до +0,4%.

- ВВП США в 4 квартале 2010 был пересмотрен с +3,1% до +2,3%

- О чем это говорит? Американская экономика начала существенно замедляться еще задолго до завершения QE2.

- Пятничные данные показывают, что рецессия 207-2009 была значительно более тяжелой, чем показывали прежние данные. Суммарное сокращение экономики составило не 4,1% а 5,1%.

- Между 2007 и 2010 средний годовой темп сокращения экономики составил 0,3%

- Более тревожным был не пересмотр ВВП за 2 квартал, а за 1 квартал

- Данные по ВВП оказались обескураживающе низкими, даже несмотря на то, что рынок и так не ждал ничего хорошего от отчета.

- Данные по ВВП подтвержают, что оконачние QE2 сделает для американской экономики то же, что и газонокосилка для зеленых ростков экономики.

- Экономика слабая и будет оставаться слабой, т.к. идет процесс делевериджинга.

- Судя по всему, рынок не обратил большого внимания на отчет по ВВП, ибо умы людей на Уолл-Стрит заняты проблемой планки госдолга.

- Если не повысить лимит госдолга, то США ждет еще одна рецессия

полный отчет по ВВП США тут: www.bea.gov/newsreleases/national/gdp/2011/pdf/gdp2q11_adv.pdf

Отчет Роснефти оказался хуже ожиданий. Акции роснефти -1,8%

- 29 июля 2011, 21:00

- |

Роснефть слабо отчиталась за 2 кв. US GAAP .

Эдуард Худайнатов: «Второй квартал дал нам хорошие результаты. Компания достигла рекордных операционных показателей, а также закрыла сделку по приобретению доли в немецких НПЗ, что стало причиной небольшого увеличения чистого долга. При этом мы планировали и ожидали снижение показателя EBITDA во втором квартале по сравнению с первым в связи с отменой специальной экспортной пошлины по Ванкору. В предстоящие месяцы мы продолжим работать над повышением эффективности деятельности бизнеса, реализацией инвестиционной программы и обеспечением результата для акционеров».

График акций Роснефти за 6 мес:

- Денежный поток +7,9% $1,73 млрд

- Чистый долг -21% до $12,45 млрд

- Среднесуточная добыча +2,3% — 2,368 млн барр в сутки

- Негативное влияние на ЕБИДТУ оказала отмена с мая экспортной пошлины для ванкорского месторождения. Затраты на ее уплату во 2-м квартале $400 млн

- Выручка оказалась несколько выше прогнозов из-за консолидации данных немецких заводов НПЗ.

Эдуард Худайнатов: «Второй квартал дал нам хорошие результаты. Компания достигла рекордных операционных показателей, а также закрыла сделку по приобретению доли в немецких НПЗ, что стало причиной небольшого увеличения чистого долга. При этом мы планировали и ожидали снижение показателя EBITDA во втором квартале по сравнению с первым в связи с отменой специальной экспортной пошлины по Ванкору. В предстоящие месяцы мы продолжим работать над повышением эффективности деятельности бизнеса, реализацией инвестиционной программы и обеспечением результата для акционеров».

График акций Роснефти за 6 мес:

Акции ИнтерРАО +4,5% на фоне увеличения доли в MSCI

- 29 июля 2011, 20:38

- |

- С 5 августа вес ИнтерРАО в MSCI увеличится с 0,4% до 0,6%.

- Основные корректировки портфелей фонды могут произвести 4 августа

- Количество акций в индексе вырастет на 45,5% -до 1,2 трлн

- Приток средств в эти акции может составить $50-60 млн (альфа-банк). ВТБ Капитал считает, что фонды вообще могут воздержаться с корректировкой портфелей в пользу ИнтерРАО из-за их низкого веса и ликвидности.

- Акции Ростелекома могут быть включены в индекс MSCI с 1 сентября с весом 3,3%.

- Это может привести к вложениям $400 млн со стороны индексных фондов.

Кстати, нет идей, почему Русгидро сегодня +3%?

теги блога Тимофей Мартынов

- FAQ

- forex

- IMOEX

- IPO

- NYSE

- QE

- S&P500

- S&P500 фьючерс

- smart-lab

- smartlabonline

- tradingview

- акции

- алготрейдинг

- антикризис

- банки

- бизнес

- брокеры

- вебинар

- видео

- вопрос

- встреча smart-lab

- ВТБ

- Газпром

- Греция

- дивиденды

- доллар рубль

- ЕЦБ

- золото

- инвестиции

- Индекс МБ

- Инфляция

- Китай

- книга

- Книги

- комментарий

- комментарий по рынку

- конференция смартлаба

- конференция трейдеров

- кризис

- криптовалюта

- Лукойл

- ЛЧИ

- Магнит

- ММВБ

- мобильный пост

- мозговик

- Московская биржа

- недвижимость

- Нефть

- нищетрейдинг

- Новости

- обзор рынка

- облигации

- объявление

- опрос

- опционная конференция

- опционы

- отчетность

- отчеты МСФО

- Причины падения акций

- прогноз

- психология

- Путин

- работа над ошибками

- рассылка

- реакция рынка

- рецензия

- рецензия на книгу

- роснефть

- Россия

- рубль

- Русагро

- рынок

- санкции

- Сбербанк

- смартлаб

- смартлаб конкурс

- смартлаб премиум

- статистика

- стратегия

- страшилка

- сша

- технический анализ

- Тимофей Мартынов

- торговые роботы

- трейдинг

- Украина

- Уоррен Баффет

- уровень

- философия

- форекс

- ФРС

- фундаментальный анализ

- фьючерс на индекс РТС

- фьючерс ртс

- хедж-фонд

- экономика

- экономика США

- Яндекс