Блог им. doctor |Стратегия "победитель". Не смог пройти мимо :-)

- 21 марта 2017, 12:08

- |

Совет всем, кто торгует бабочки, календари и т.п.: не ждите, что Вы получите всю прибыль от своей позиции! Максимум, на который можно реально расчитывать — это процентов 30 от прибыли позиции на экспирацию. Ну, может быть немного больше.

Тем же, кто хочет получить максимум прибыли, советую проделать следующий анализ: открыть в опционном анализаторе, например, бабочку, и уменьшая время до экспирации на один день, посмотреть, как перераспределяются риски в позиции. То есть, как изменяются соотношения греков. Выводы делайте сами ;-)

- комментировать

- ★2

- Комментарии ( 12 )

Блог им. doctor |VXX. Колловая бабочка с путами.

- 04 мая 2016, 06:22

- |

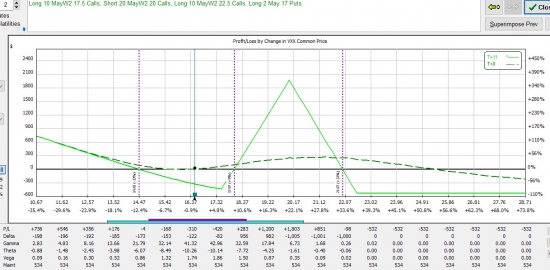

Купил 10 недельных 17,5-й страйк коллов на VXX (экспирация 13 Мая) за 0,43.

Продал 20 недельных 20-й страйк коллов на VXX (экспирация 13 Мая) за 0,16.

Купил 10 ) недельных 22,5-й страйк коллов на VXX (экспирация 13 Мая) за 0,08.

Цена бабочки 0,21.

И купил 2 пута 17-й страйк на VXX (экспирация 20 Мая) за 1,6.

Основная идея – встать в длинную позицию по VXX за минимальную цену. Если рост VIX продолжится, будет какую дельту продать. Более длинные путы послужат страховкой, если рост закончится и тренд развернется.

Продадим бабочки на ралли, и останемся с путами, на случай возможного разворота.

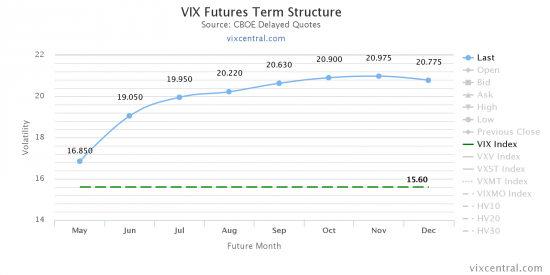

Контанго во фьючерсах на VIX намекает на то, что рост VIX, скорее всего, не закончился.

( Читать дальше )

Блог им. doctor |Кривая волатильности и ее влияние на выбор опционной позиции.

- 23 мая 2015, 12:53

- |

Обычно, думая какую позицию инициировать, народ рассуждает так: думаю, что вола упадет, и индекс будет торговаться в таком-то диапазоне, продам-ка я «железный кондор». Или так: прогнозирую, что на момент погашения индекс будет около определенной цены, и волатильность не изменится, продам я «железную бабочку». И это, в принципе, правильно и объяснимо. На это сделан акцент в популярных опционных книгах. Но есть еще один момент, который сильно важен при выборе позиции, и про который не очень много рассказывают для начинающих опционщиков. Да и не все продвинутые опционщики обращают свое внимание на это.

Этот момент — форма кривой волатильности.

Как пишут в книгах? При падении фондового рынка подразумеваемая волатильность растет, а при росте — падает. Но вместе с изменением уровня волатильности может изменяться и форма ее кривой.

У любого индекса, любой акции, любого актива существует собственная нормальная форма кривой волатильности. Но в моменты высокой или низкой волатильности форма кривой волатильности может становиться более крутой или более пологой.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс