Блог им. borodainvest |Мосбиржа - вне моих приоритетов

- 22 марта 2020, 18:25

- |

Котировки обвалились, рынок волатилен, на рынке полно других интересных историй. Стоит ли в этой ситуации покупать? Приведем доводы «за» и «против». «За»:

— качественный менеджмент, качественный актив с прогнозируемыми показателями;

— казино всегда в плюсе, в моменты паник обороты растут;

— повышение ставки позитивно скажется на процентных доходах (смотри 2014 год);

— акции падали меньше рынка, это показатель качества бизнеса;

— платный мост, защитный ров и прочие преимущества монополии.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 4 )

Блог им. borodainvest |О, бесценная генерация!

- 15 марта 2020, 17:58

- |

Последней из дочек ГЭХа за 4 квартал и 2019 год по МСФО отчиталась ТГК-1. После выхода отчета акции обвалились на 20% за одну сессию:

Газпром умеет порадовать акционеров!

Частично падение связано с общим снижением рынка из за коронавирусной паники, а частично с вышедшим отчетом.

Менеджмент компании использовал главный “туз в рукаве” любой государственной энергетической компании – списания и обесценения! В итоге 4 в квартале получен большой убыток, годовая прибыль меньше прошлогодней и прочие радости жизни.

( Читать дальше )

Блог им. borodainvest |Лукойл и ножницы Кудрина

- 14 марта 2020, 16:43

- |

Эти и другие полезные материалы у нас в Telegram

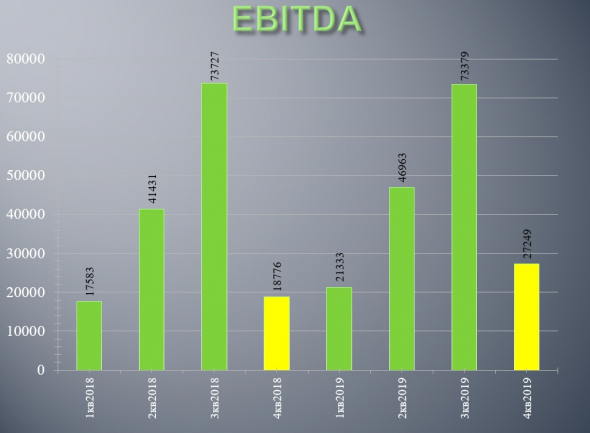

Последний квартал года у компании вышел довольно слабым, а ведь рублебочка была выше 4000 рублей! EBITDA и выручку удалось сохранить, но на фоне роста инвестиций сильно снизился FCF.(сразу на 30%, но его поддержало сокращение оборотного капитала, в следующем квартале такого бонуса не будет) Рублевый баррель по ценам среды идет уже всего по 2500 р… То есть обвал котировок в какой-то степени был логичным. и при сохранении цен падение EBITDA и FCF неизбежно.

Насколько сильным оно может быть? Примерно сопоставимая рублевая цена нефти была в 1 квартале 2019 года. Если показатели будут сопоставимы, то компанию ждет снижение EBITDA на 35-40%, мизерный FCF и маленькие дивиденды. То есть относительно возможных будущих показателей падение котировок оправдано даже не смотря на летнюю промежуточную отсечку с ДД в 7,5%!!! Форвардные показатели под давлением и рынок это дисконтировал. Но есть несколько факторов, которые все равно заставляют меня считать, что Лукойл по текущим нужно только покупать. Вот они:

( Читать дальше )

Блог им. borodainvest |Аэрофлот - прорывов не будет

- 12 марта 2020, 21:23

- |

Эти и другие полезные материалы у нас в Telegram

В пересчитанной диаграмме 2019 год можно смело назвать успешным (и в не пересчитанной тоже). Компания адаптировалась к высоким ценам на керосин, продолжила наращивать перевозки, существенно сократила долг. Отлично отработала дочерняя Победа, которая принесла почти четверть всей прибыли группы (оказывается, Аэрофлот умеет получать прибыль не только из дотаций)!!! Сама чистая прибыль более чем удвоилась (или вышла из минуса, если брать пересчитанные данные).

Напомню, что в разборе отчетности за полугодие мы устроили небольшой конкурс прогнозов по дивидендам. В итоге компания заплатит примерно 6,1 рубля (мой прогноз был 8,5). Точнее всего его предсказал Андрей Ильин, который и получит призы — горячительный напиток для укрепления нервов и книгу Александра Силаева «Деньги без дураков» (я прочитал примерно 50 страниц, и мне очень понравилось. Пытаюсь выкроить время, чтобы дочитать)! Андрей, напиши мне, пожалуйста в личку куда направлять призы!

Наконец появились мультипликаторы: EV\EBITDA = 3.9 P\E = 7.5!!! Debt\EBITDA = 3.2. Обратите внимания, что большую часть стоимости компании составляет лизинг. Это особенность нового стандарта отчетности и самого бизнеса авиаперевозок. Грубо говоря авиакомпании используют огромное плечо для получения своей небольшой маржи. Отсюда и волатильность котировок и результатов.

( Читать дальше )

Блог им. borodainvest |Ростелеком отчитался за 4 квартал и 2019 год по МСФО.

- 10 марта 2020, 11:29

- |

Эти и другие полезные материалы у нас в Telegram

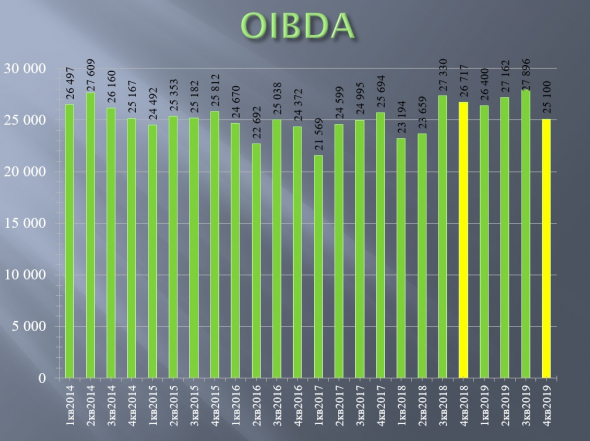

Итак, крайний квартальный отчет перед окончательным объединением с Теле-2 вышел весьма неоднозначным: на фоне успешного развития некоторых сегментов резко снизилась операционная и чистая прибыль. Причем дело не в каких-то разовых статьях, а в опережающем росте издержек!!! Но итоги года в целом нейтральные: выручка выросла на 5,5% (сильнее, чем у МТС!), прибыль и OIBDA также выросли. Пока не будем экстраполировать слабый четвертый квартал на весь год.

Важные моменты из презентации, которые хотелось бы отметить отдельно:

— дивиденды снова 5 рублей, выплата летом;

( Читать дальше )

Блог им. borodainvest |Mail.Ru - обзор финансовых показателей по МСФО за 2019 год.

- 06 марта 2020, 10:00

- |

Эти и другие полезные материалы у нас в Telegram

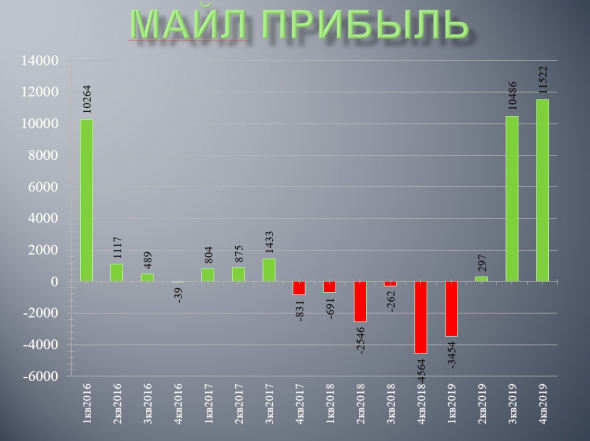

Как всегда, стоит начать с того, что у Майла мозговыносящая отчетность. Данные из нее никогда не совпадают с пресс-релизами, поскольку компания по-своему учитывает межсегментную выручку (когда ВК рекламирует Юлу и наоборот). Раньше это всегда приводило к «рисованию» показателей: данные пресс-релизов были лучше аудированной отчетности, но последние 2 квартала ситуация обратная. Вызван скачок прибыли в основном переоценкой СП со Сбербанком (8й слайд). То есть это разовая прибыль, а динамику показателей (наиболее важное для нас) лучше отражает как раз расчеты компании (показатели надмозга). Ими и воспользуемся для оценки компании.

( Читать дальше )

Блог им. borodainvest |Сбербанк - амбициозные цели и безумие рынка

- 05 марта 2020, 18:50

- |

ДД в обычке по ценам закрытия пятницы составляет 8%, а ДД за 2020 год вообще почти 10%. Мультипликаторы: P\BV = 1.17! P\E = 5.57!

Казалось бы, купи да держи, тем более вирусная история дала неплохие скидки. Но есть некоторые моменты, которые меня смущают:

— процентные доходы растут очень слабо (всего на 1,4% год\году). Возможно, это связано с продажей турецкого дивизиона и конкретно в 4 квартале уже приемлемые 5% роста. Тут нужно внимательно следить за динамикой, возможно замедление;

— основной драйвер роста — комиссионные доходы, которые выросли сразу на 25% (и на 14% год\году)! Почему такой резкий скачок? Будет ли рост сохраняться прежними темпами? Мне кажется, комиссии не могут расти так быстро и будет замедление;

( Читать дальше )

Блог им. borodainvest |Генерация иммунитета

- 05 марта 2020, 11:00

- |

Пока рынки штормит, а волатильность буквально зашкаливает, компании продолжают презентовать годовые отчетности. Вот и Интер РАО представила сильный отчет за 4 квартал и 2019 год, который мы разобрали в Инвест Газете, а теперь и публикуем для Вас на смартлабе.

Многие аналитики считают генерацию защитным активом в кризисы, так как денежный поток почти не зависит от рыночной ситуации. (например в Китае на фоне карантина обвалились продажи автомобилей, а вот потребление электроэнергии почти не изменилось)

Эти и другие полезные материалы у нас в Telegram

Как мы видим на графике этот тезис весьма спорный и капитализация компании двигается в общерыночных тенденциях.(то есть отвесно падает) Но вот ее показатели на фоне волатильности действительно весьма сильные и стабильные:

( Читать дальше )

Блог им. borodainvest |ВТБ - обзор финансовых результатов по МСФО за 2019 год

- 03 марта 2020, 16:54

- |

ВТБ отчитался за 4 квартал и 2019 год по МСФО. Несмотря на успешное выполнение плана по прибыли (Костин очень долго убеждал нас, что 200 млрд будут достигнуты), отчет никак нельзя назвать выдающимся.

Опишем отдельно положительные и отрицательные моменты и потом подведем итоги. Итак, плюсы:

— рост комиссионных доходов в 2 раза, в том числе брокерского подразделения (как они это сделали?);

— рост кредитования физических лиц на 13%;

— снижение ставки риска и, как следствие, снижение резервов по кредитам на 100 млрд;

— план по прибыли выполнен, дивиденды почти 9% к текущим.

На этом плюсы, большинство из которых сильно притянуты за уши, закончились. Минусы:

— слабый рост капитала, всего на 8,5%. То есть рост прибыли на 12,5% не до конца обеспечен ростом капитала;

— и снова про капитал. Откуда взялось резкое снижение ставок риска (для юрлиц в три раза!!!) и резервов? Да просто банку не хватало капитала и прибыль пришлось дорисовывать!!

( Читать дальше )

Блог им. borodainvest |ГМК Норникель - обзор финансовых результатов по МСФО за 2019 год

- 02 марта 2020, 23:13

- |

Прошлые рекорды прибыли и EBITDA были установлены… в 2007 году! То есть на пике гигантского финансового пузыря прямо перед мировым финансовым кризисом. Что мы имеем сейчас? О, да, коронавирус бродит по планете, и испуганные инвесторы уже продают активы в ожидании падения и ищут спасения в золоте. Но не станет ли болезнь триггером спада в мировой экономике? Почти наверняка нет. Как только ее обуздают, в мировую экономику одновременно польются деньги от стимулирующих политик ЦБ всего мира, а также отложенный спрос, сформированный у людей в карантине. Сегодняшняя коррекция\падение\снижение обернется еще более сильным ростом в среднесрочной перспективе, плюс, возможно, поможет охладить некоторые перегретые сектора экономики.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс