SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. boomin |Портфели Boomin: обзор изменений за апрель

- 14 мая 2020, 08:38

- |

Несмотря на падение в середине месяца, к концу периода практически все портфели вышли по рыночной стоимости выше номинальной. Однако доходности продолжили снижаться ввиду замены старых выпусков новыми с меньшим купоном.

( Читать дальше )

По мнению аналитиков Boomin, введенный в портфели выпуск Ломбард-Мастер-08 с купоном 17% в дальнейшем будет положительно сказываться на доходности и уже повлиял на рост рыночной стоимости портфелей. Из портфелей выводятся выпуски в соответствии с правилами, а также короткие выпуски с близким сроком погашения, если они не были еще проданы.

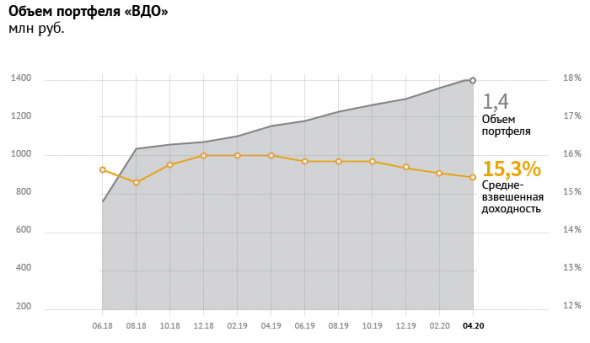

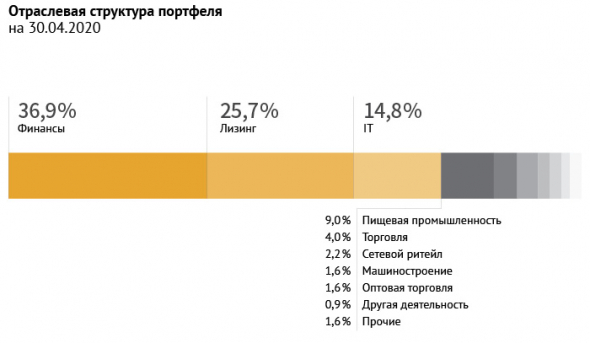

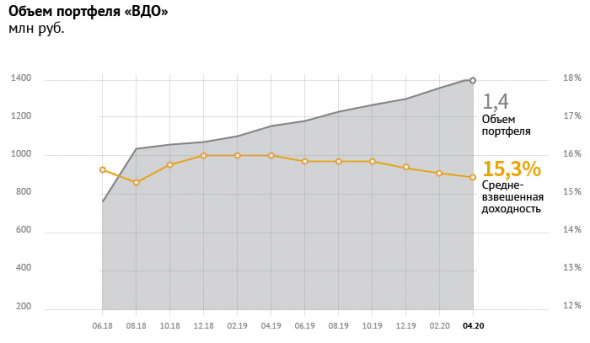

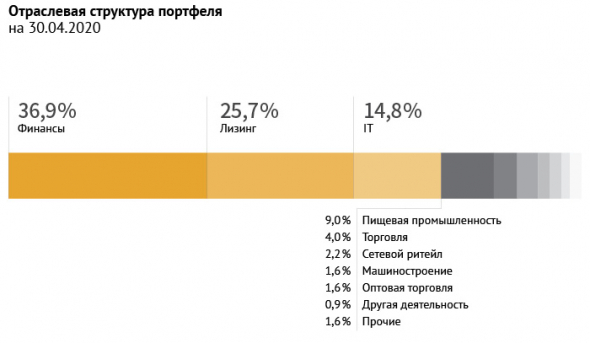

Портфель «ВДО»

В апреле доходность портфеля составила 15,3%, объем инвестиций вырос до 1 394 000 рублей. Были проданы из портфеля выпуски: КарМани МФК-02-боб, Легенда-001P-01-боб, МясничийТД-БО-П01.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. boomin |Акции VS Облигации. В борьбе за место в портфеле

- 16 декабря 2019, 07:36

- |

Представим, что мы — портфельный инвестор, не желающий активно спекулировать на ценах, а решивший вложиться в ценные бумаги и получать доходность на выплатах и росте цен. Рассмотрим два варианта: первый — если бы мы зашли на рынок в разгар кризиса, второй — сразу после него. Что же выбрать: акции или облигации?

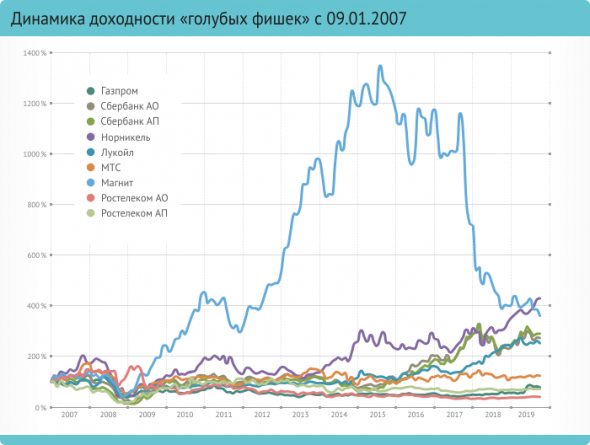

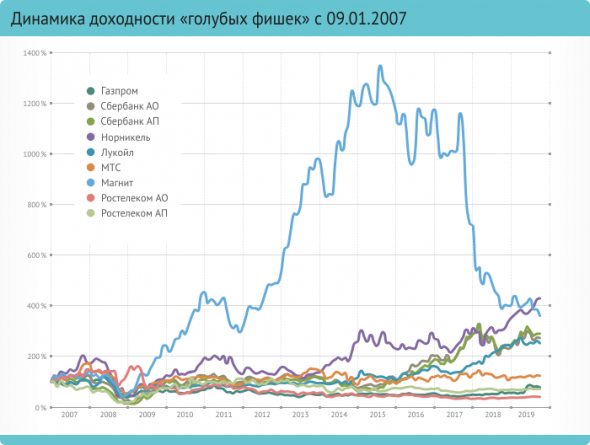

ИНВЕСТИРУЕМ В АКЦИИ

В качестве первого варианта рассмотрим данные с 2007 года. Представим, что тогда мы решили инвестировать в ценные бумаги и выбрали «голубые фишки» как самый надежный инструмент Московской биржи. И посмотрим, что было бы, если бы мы инвестировали в начале 2009 года, какую доходность мы бы имели за 10 лет.

График динамики доходности акций с 2007 года к концу октября 2019 выглядит следующим образом.

То есть (и тут начнется сослагательное наклонение), если бы мы зашли на рынок в 2007 году, перед кризисом, то на обыкновенных акциях «Ростелекома» мы потеряли бы 39%, на привилегированных «Ростелекома» и «Газпроме» — заработали бы только за счет дивидендов. При этом в середине июля 2008 половина акций уже стоила меньше, чем при покупке. В концу 2008 года стоимость портфеля акций упала бы в 2-6 раз, и вернулась бы к ценам покупки только к концу 2009 года. Лидеры доходности: «Норникель» (596% с 2007 года) и «Магнит» (444%). В случае с «Газпромом» и «Ростелекомом» — их акции все еще стоят дешевле, чем в 2007 году. Итак, заработать мы смогли бы от 19% до 596% без учета налогов (и потерять 39% на обыкновенных акциях «Ростелекома»).

( Читать дальше )

ИНВЕСТИРУЕМ В АКЦИИ

В качестве первого варианта рассмотрим данные с 2007 года. Представим, что тогда мы решили инвестировать в ценные бумаги и выбрали «голубые фишки» как самый надежный инструмент Московской биржи. И посмотрим, что было бы, если бы мы инвестировали в начале 2009 года, какую доходность мы бы имели за 10 лет.

График динамики доходности акций с 2007 года к концу октября 2019 выглядит следующим образом.

То есть (и тут начнется сослагательное наклонение), если бы мы зашли на рынок в 2007 году, перед кризисом, то на обыкновенных акциях «Ростелекома» мы потеряли бы 39%, на привилегированных «Ростелекома» и «Газпроме» — заработали бы только за счет дивидендов. При этом в середине июля 2008 половина акций уже стоила меньше, чем при покупке. В концу 2008 года стоимость портфеля акций упала бы в 2-6 раз, и вернулась бы к ценам покупки только к концу 2009 года. Лидеры доходности: «Норникель» (596% с 2007 года) и «Магнит» (444%). В случае с «Газпромом» и «Ростелекомом» — их акции все еще стоят дешевле, чем в 2007 году. Итак, заработать мы смогли бы от 19% до 596% без учета налогов (и потерять 39% на обыкновенных акциях «Ростелекома»).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс