boomin

«ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС»: итоги торгов на бирже и купонные выплаты за март 2022 года

- 10 апреля 2023, 13:28

- |

Суммарный объем торгов на вторичном рынке по двум биржевым выпускам эмитента составил 49 млн рублей. Инвесторы получили перечисленный эмитентом доход в размере 1,64 млн рублей.

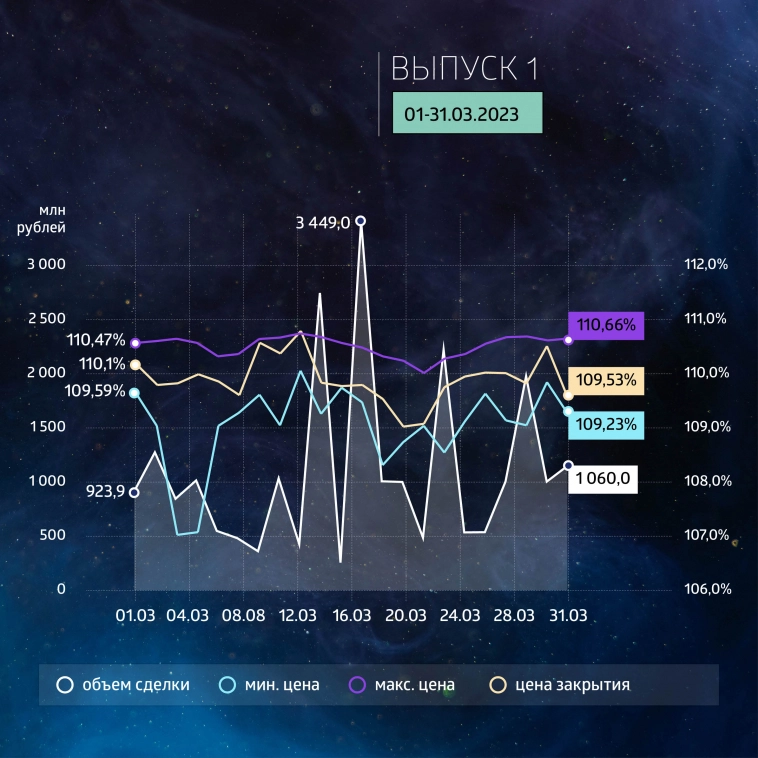

Несмотря на высокую цену бумаг выпуска серии БО-01-001P (в среднем около 110% от номинала при ставке купона на уровне 20% до погашения в ноябре 2025 г. с амортизацией, начиная с декабря 2023 г. по 4% в месяц), выпуск серии БО-02-001P со ставкой купона на уровне 16,5%, размещенный в конце марта текущего года (с погашением в сентябре 2026 г. и амортизацией, начиная с сентября 2024 г.), торгуется по цене 103% от номинала. При этом доходность по первому выпуску держится на уровне 14–14,5%, по второму — около 16%.

Выпуск биржевых облигаций серии БО-01-001P (4B02-01-00381-R-001P) объемом 100 млн рублей был размещен эмитентом по открытой подписке в декабре 2022 г. сроком на три года. Номинал одной облигации — 1000 рублей. В настоящее время в обращении находятся все 100 тыс. ценных бумаг выпуска. По выпуску предусмотрено 36 ежемесячных купонов.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

«Группа «Продовольствие»: итоги торгов на бирже и купонные выплаты за март 2022 года

- 10 апреля 2023, 13:17

- |

Суммарный объем торгов на вторичном рынке по двум биржевым выпускам эмитента составил 72,5 млн рублей. Инвесторы получили перечисленный эмитентом купонный доход в размере 3 млн рублей.

Итоги торгов

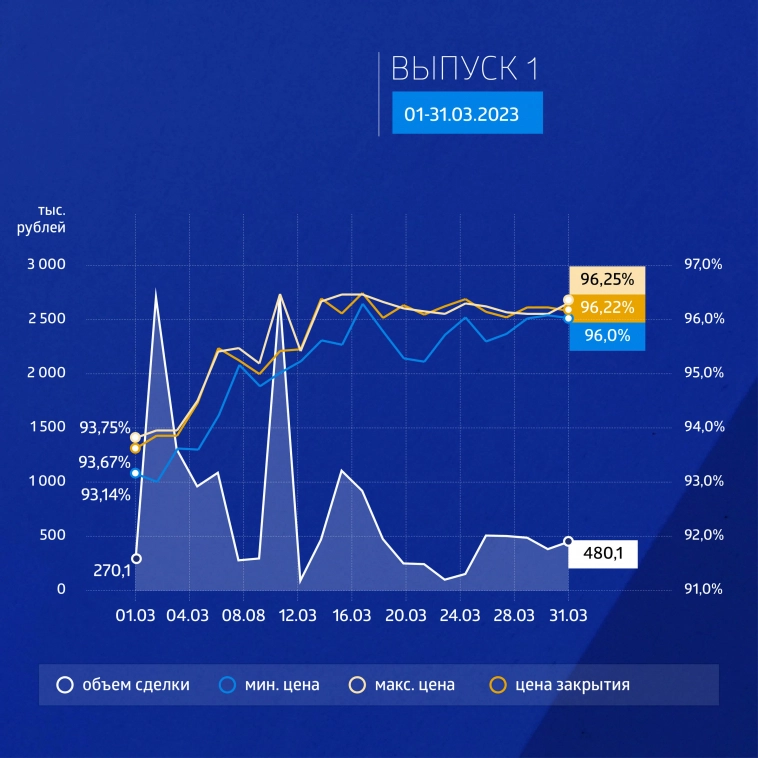

Доходность выпуска облигаций серии 001P-02, несмотря на значительный рост цены до 103% от номинала, после завершения размещения держится стабильно на уровне 14–14,5% годовых. Однако из-за купона «лесенкой» (снижение с 16% до 13% годовых), даже при условии стабилизации цены на текущем уровне, доходность бумаг будет снижаться к уровню выпуска серии 001P-01.

Размещение трехлетнего выпуска биржевых облигаций серии 001P-02 (4B02-02-00013-L-001P) номинальным объемом 170 млн рублей стартовало в ноябре 2022 г. По выпуску предусмотрено 36 ежемесячных купонов. Номинальная стоимость одной облигации — 1000 рублей. Ставки 1-6-го купонов установлены на уровне 16% годовых, ставки 7-18-го купонов — 15% годовых, ставки 19-30-го купонов — 14% годовых, ставки 31-36-го купонов — 13% годовых.

( Читать дальше )

«Ламбумиз» — ESG-ориентированное предприятие

- 10 апреля 2023, 07:06

- |

Завод «Ламбумиз» и компания «ЭкоПром» из Казани в 2022 году совместно запустили проект «Зеленый Круг Упаковки» по переработке отходов производства упаковочных материалов: картона, полимеров. На сегодня запущен экологичный способ переработки ламинированного картона.

Переработка отходов происходит путем сухого диспергирования — под давлением воздуха отходы ламинированного картона измельчаются, разделяются на древесное волокно и чешуйки полиэтилена, который перерабатывают в гранулят и используют в литье пластмасс.

Диспергирование — это известный в науке процесс. Таким способом расщепляют многие субстанции, в том числе и ламинированный картон, который разлагается на волокно и полиэтилен.

Сконструировать первый воздушный диспергатор заводу помогли специалисты из Перми при поддержке конструкторского бюро «Сибпроектнииавиапром». Это экологичный способ переработки ламинированного картона.

У компании есть возможность брать на переработку отходы других предприятий. Единственное условие — отсутствие биологических отходов, так как это требует установки мойки, которая только в проекте.

( Читать дальше )

«АйДи Коллект»: итоги торгов на бирже и купонные выплаты за март 2022 года

- 10 апреля 2023, 05:56

- |

Суммарный объем торгов на вторичном рынке по двум биржевым выпускам эмитента составил 50,4 млн рублей. Инвесторы получили перечисленный эмитентом купонный доход в размере 15,3 млн рублей.

Итоги торгов

Спрэд между минимальной и максимальной ценой дня держался в этом месяце по обоим выпускам «АйДи Коллект» на уровне 0,5%. Цены закрытия были почти всегда ближе или равны максимальной цене дня, в некоторые дни можно было на внутридневной торговле зарабатывать и больше 1%.

Трехлетний выпуск классических облигаций серии 01 (4-01-00597-R) объемом 400 млн рублей был размещен эмитентом в августе 2021 г. По выпуску предусмотрено 36 ежемесячных купонов. Номинальная стоимость одной облигации — 1000 рублей. Ставка купона зафиксирована на весь период обращения на уровне 12% годовых.

( Читать дальше )

Итоги торгов за 06.04.2023

- 07 апреля 2023, 15:04

- |

6 апреля новых размещений не было.

На первичном рынке «ЕвроТранс» БО-001Р-03 собрал больше 325 млн руб., а всего с 4 апреля больше 1,1 млрд руб. из 5 млрд руб. по плану.

Как и ожидалось, завершил размещение выпуск «Лизинг-Трейда» серии 001P-07.

Заметный объем привлек выпуск «НИКА» 001Р-01 — больше 11 млн руб., а всего собрано уже больше 200 млн руб. из 300 запланированнах, при этом на вторичных торгах выпуск торгуется ниже номинала.

«Хайтэк-Интеграция» 001P-01 собрала почти 17 млн руб. за прошлый день, а всего почти 270 млн руб. из 500 млн руб. планируемых.

Коротко о торгах на вторичном рынкеНа вторичных торгах отметим уже который день продолжающиеся аномальные продажи в выпуске «НИКА» 001Р-01, сопоставимые с первичным размещением, при том что торгуется выпуск на 1,5% ниже номинала.

Выпуск «АПРИ ФП» БО-002Р-01 торгуется уже выше 106% от номинала, а по нему в феврале 2024 года ожидается оферта. Пока купон 24%, но с учетом такой цены доходность к оферте будет совсем небольшой, относительно купона.

( Читать дальше )

Коротко о главном на 07.04.2023

- 07 апреля 2023, 13:45

- |

- АКРА подтвердило кредитный рейтинг ПАО «ЯТЭК» и облигаций компании на уровне А(RU), прогноз «стабильный».

- «Сибнефтехимтрейд» установило ставку 16-го купона облигаций серии БО-02 объемом 350 млн рублей на уровне 14% годовых.

- «Трейд менеджмент» установил ставку 42-го купона облигаций серии БО-П01 на уровне 14% годовых.

- Арбитражный суд Москвы удовлетворил иск ООО «Регион Финанс», представителя владельцев облигаций серии 002Р-04 ООО «ОР», о взыскании с эмитента 103,9 млн рублей.

- «Автоэкспресс» 12 апреля начнет размещение коммерческих облигаций серии 3П-КО02 объемом 200 млн рублей. Номинал одной бумаги — 1000 рублей. Другие параметры выпуска пока не раскрываются. Способ размещения — закрытая подписка. Потенциальными приобретателями являются клиенты АО «Экспобанк».

- «КЭШДРАЙВ» 10 апреля начнет размещение коммерческих облигаций серии КО-П06.

( Читать дальше )

«Центр-Резерв»: «После завершения модернизации предприятие будет стоить никак не меньше миллиарда»

- 07 апреля 2023, 07:39

- |

С начала года самарский производитель свинины «Центр-Резерв» находится в центре внимания участников рынка ВДО. Разместив в прошлом году два биржевых выпуска, средства от которых планировалось направить на модернизацию мясоперерабатывающего комплекса, компания не уложилась в срок и получила иск от регионального минсельхоза на 62 млн рублей. Одновременно с перспективой банкротства столкнулся собственник производственных площадей, которые арендует эмитент. О том, что сегодня происходит со свиноводческим бизнесом «Центр-Резерва», как компания намерена уладить вопрос с властями и для чего готовит выпуск коммерческих облигаций, в интервью Boomin рассказали соучредитель организации Евгений Лопатин и директор Игорь Петриков.

«У каждого из нас был опыт управления бизнесом»

— Сегодня «Центр-» — крупнейший производитель свинины в Самарской области. Сколько времени занял путь от идеи бизнеса до превращения компании во флагмана отрасли? Кто стоял у истоков компании?

( Читать дальше )

Результаты работы Global Factoring Network в 2022 г.: анализ ключевых показателей

- 07 апреля 2023, 07:27

- |

Факторинговая компания демонстрирует стабильно высокие темпы роста бизнеса, несмотря на макроэкономические сложности прошлого года.

Рост с опорой на облигации

«ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС» — факторинговая компания, сфокусированная на предоставлении услуг электронного регрессного факторинга производственным и торговым компаниям из сегмента МСБ. Работает преимущественно в Центральном, Уральском и Приволжском федеральных округах. Основана в 2015 г., а в 2018 г. впервые вышла на рынок облигаций.

Портфель компании к концу 2022 г. вырос на 18% г/г, до 902 млрд рублей. Для сравнения, по данным Ассоциации факторинговых компаний (АФК), в целом по отрасли портфель впервые за семь лет сократился на 5%, а в сегменте МСП вырос на 22%. Оборачиваемость по портфелю Global Factoring Network осталась на уровне прошлого года — 68 дней, что близко к среднему по отрасли — 62 дня.

Оборот компании в 2022 г. вырос на 15,8% и составил 1,478 млрд рублей. Компания увеличила базу активных клиентов до 72 (+10) и расширила базу дебиторов до 318 (+38). Количество переданных фактору поставок составило 15 142, что на 7,8% больше уровня 2021 г.

( Читать дальше )

Итоги торгов за 05.04.2023

- 06 апреля 2023, 13:54

- |

5 апреляновых размещений не было.

На первичном рынке выпуск «ЕвроТранс» БО-001Р-03 размещается достаточно быстрым темпом: собрал большее 233 млн руб., а всего за 2 дня 833,6 млн руб.

«Лизинг-Трейд» 001P-07, вероятно, сегодня уже завершит размещение: собрано 141 млн из 150, при том, что вчера привлекли 18,6 млн руб.

Перевалил за 50% от плана в 500 млн руб., собрав также больше 18 млн руб. за один день выпуск «Хайтэк-Интеграция» 001P-01.

«БИЗНЕС АЛЬЯНС» 001P-01 и «НИКА» 001Р-01 стремятся к достижению отметки в 70% от плана в 500 млн руб. и 300 млн руб. соответственно.

«Пионер-Лизинг» БР5 преодолел рубеж 90% от запланированных 400 млн руб.: всего уже собрано 360,4 млн руб., до завершения осталось совсем немного. Выпуск интересен тем, кто хочет захеджироваться от падения на рынках (роста ставок), поскольку купон привязан к рыночным процентным ставкам и не имеет верхней границы.

( Читать дальше )

Коротко о главном на 06.04.2023

- 06 апреля 2023, 12:28

- |

- «Аквилон-Лизинг» зарегистрировал выпуск трехлетних биржевых облигаций серии БО-02-001P на 100 млн рублей. Бумаги включены в Третий уровень листинга Московской биржи. Присвоенный регистрационный номер — 4B02-02-00057-L-001P от 05.04.2023 г. Эмитент планирует начать размещение во второй декаде апреля, ориентир ставки купона — от 14% до 15% годовых, купоны ежеквартальные, планируется амортизационная структура погашения. Организатор — ИК «Риком-Траст».

- МФК «МигКредит» утвердила условия бессрочной программы биржевых облигаций серии 002MC на 5 млрд рублей, или эквивалент этой суммы в иностранной валюте. Максимальный срок погашения составляет 10 лет. Облигации в рамках программы будут размещаться по закрытой подписке среди квалифицированных инвесторов. Предусмотрена возможность досрочного (в том числе частичного досрочного) погашения по усмотрению эмитента в порядке и на условиях, предусмотренных программой биржевых облигаций. Предоставление обеспечения исполнения обязательств по облигациям не предусмотрено.

( Читать дальше )

теги блога boomin

- boomin

- Goldman Group

- OR GROUP

- АБЗ-1

- Автобан-Финанс

- автоэкспресс

- АйДи Коллект

- акции

- АПРИ Флай Плэнинг

- Аренза-Про

- Аэрофьюэлз

- Балтийский лизинг

- Биннофарм групп

- биржевые облигации

- Брусника

- Быстроденьги

- ВДО

- ВДОграф

- ВДОграф: итоги торгов

- высокодоходные облигации

- Гарант-Инвест

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- Голдман Групп

- грузовичкоф

- группа астон

- Группа Продовольствие

- Джи-групп

- Директ Лизинг

- ДиректЛизинг

- Долговой рынок

- доходность облигаций

- Дэни колл

- дядя денер

- ЕвроТранс

- завод КЭС

- инвесторам

- ИНГРАД

- интервью

- интерлизинг

- Итоги

- итоги дня

- итоги торгов

- Калита

- Кармани

- КИВИ финанс

- коммерческие облигации

- корпоративные облигации

- Круиз

- Кузина

- купить облигации

- купонные выплаты

- Кэшдрайв

- ламбумиз

- легенда

- Лизинг-Трейд

- МигКредит

- Мосгорломбард

- Московская Биржа

- мсб-лизинг

- МФК Быстроденьги

- нафтатранс плюс

- нзрм

- Новосибирскхлебопродукт

- обзор рынка

- облигации

- Обувь России

- обувьрус

- Пионер-Лизинг

- ПР-Лизинг

- пюдм

- ред софт

- роял капитал

- Сделки эмитентов облигаций

- сдэк

- СДЭК-Глобал

- селектел

- СЕЛЛ-Сервис

- Сибнефтехимтрейд

- сибстекло

- СМАК

- Солид-лизинг

- таксовичкоф

- транс-миссия

- Трейд Менеджмент

- трейд менеджмент (lady & gentleman city)

- третий эшелон

- тфн

- Ультра

- Фабрика ФАВОРИТ

- Феррони

- фондовый рынок

- ХРОМОС Инжиниринг

- Эбис

- ЭкономЛизинг

- Элемент лизинг

- эмитент

- Энергоника

- юниметрикс

- Юнисервис Капитал