boomin

Итоги торгов за 17.05.2023

- 18 мая 2023, 06:32

- |

17 мая новых размещений не было.

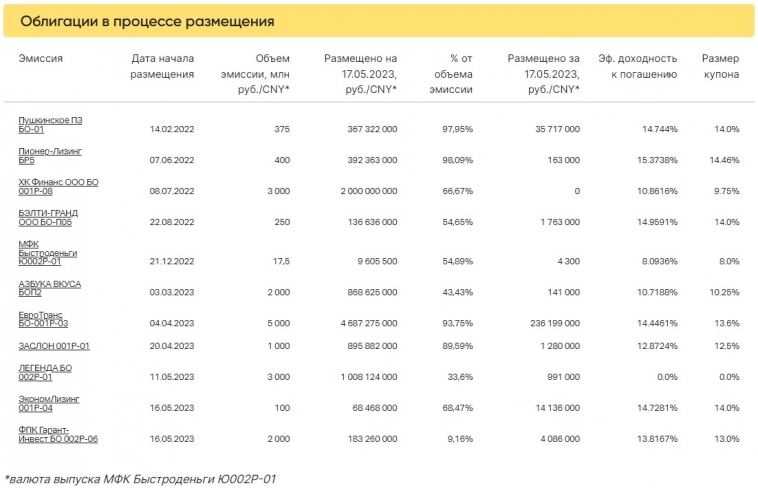

Суммарный объем торгов в основном режиме по 276 выпускам составил 726,7 млн рублей, средневзвешенная доходность — 12,61%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Итоги торгов за 16.05.2023

- 17 мая 2023, 13:34

- |

16 мая стартовало размещение выпуска ФПК Гарант-Инвест БО 002Р-06. В первый день торгов было размещено 179 млн 174 тыс. из 2 млрд рублей за 2 181 сделку (8,96% от объема эмиссии).

Суммарный объем торгов в основном режиме по 281 выпуску составил 736,0 млн рублей, средневзвешенная доходность — 12,65%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

СДЭК подводит предварительные итоги 1-го квартала 2023 года

- 17 мая 2023, 13:15

- |

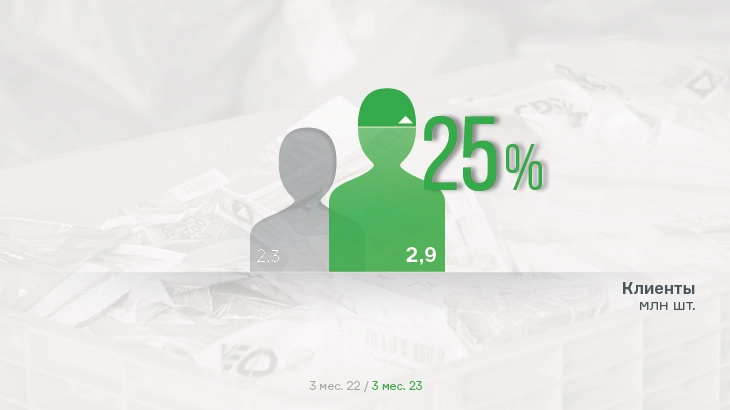

В компании отмечают рост по всем направлениям в 1-м квартале 2023 года. В частности, выручка в сравнении с аналогичным периодом 2022 г. выросла на 130%, а число активных клиентов — на 125%.

На качественный рост показателей, в том числе, повлиял рост опережающими темпами объемов и количества отправлений в сегменте С2С. Также в качестве драйвера роста выступил запуск и развитие отдельных проектов компании СДЭК, среди которых CDEK Forward, CDEK.Shopping, CDEK Pay, CDEK Shipim, CDEK recommerce и прочие.

( Читать дальше )

Коротко о главном на 17.05.2023

- 17 мая 2023, 11:30

- |

- НКР присвоило выпуску облигаций ФПК «Гарант-Инвест» серии 002Р-06 кредитный рейтинг ВВВ.ru.

- «Эксперт РА» подтвердил рейтинг кредитоспособности «Джи-Групп» на уровне ruBBB+ со стабильным прогнозом.

- «Эксперт РА» присвоил рейтинг кредитоспособности «Селлер» (интернет-дискаунтер бытовой техники, бренд «Техпорт») на уровне ruВ со стабильным прогнозом.

- Компания «Феррони» выкупила по оферте 370 облигаций серии БО-01 по цене 100% от номинала плюс накопленный купонный доход. Агентом по приобретению выступил банк «Акцепт». АКРА 16 мая 2023 г. присвоило статус «рейтинг на пересмотре — негативный» по кредитному рейтингу BB-(RU) «Феррони». Оценка связана с крупным пожаром на производственной площадке, аффилированной по бенефициару «Феррони Тольятти», и с необходимостью дополнительного анализа влияния этого факта на финансовое состояние компании.

( Читать дальше )

Началось размещение нового выпуска ФПК «Гарант-Инвест»

- 17 мая 2023, 06:55

- |

Ставка купона двухлетних облигаций серии 002Р-06 объемом 2 млрд рублей установлена на уровне 13% годовых на весь срок обращения. При покупке облигаций в системе Boomerang инвесторы получат дополнительный доход — кешбэк в размере 0,5%.

16 мая 2023 г. началось первичное размещение выпуска биржевых облигаций АО «Коммерческая недвижимость ФПК «Гарант-Инвест» — тринадцатого по счету и шестого в рамках второй программы облигаций, зарегистрированной Московской биржей. С 10 по 12 мая компания провела предварительный сбор заявок, по итогам которого утверждена ставка купона в размере 13% годовых с ежемесячной выплатой.

Номинальный объем двухлетнего выпуска серии 002Р-06 — 2 млрд рублей. Организаторами размещения выступили Газпромбанк и БКС КИБ. 16 мая 2023 г. НКР присвоило новому выпуску ФПК «Гарант-Инвест» кредитный рейтинг на уровне ВВВ.ru со стабильным прогнозом.

В размещении выпуска может принять участие любой желающий, уведомив своего брокера, указав при этом максимальную сумму и андеррайтера — Газпромбанк или БКС КИБ, в адрес которого необходимо направить заявку на покупку облигаций.

( Читать дальше )

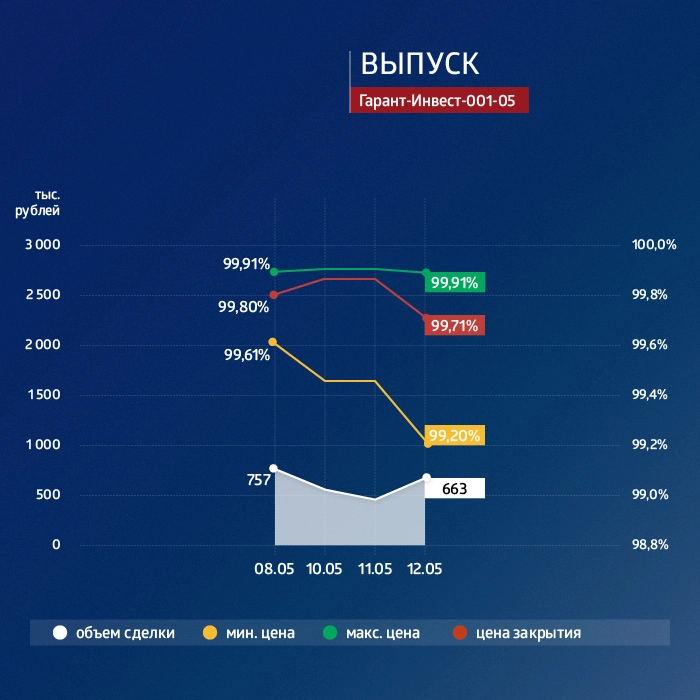

ФПК «Гарант-Инвест»: итоги торгов в период с 10 по 12 мая 2023 года

- 17 мая 2023, 06:53

- |

Суммарный объем торгов на вторичном рынке по пяти биржевым выпускам компании составил 9,8 млн рублей.

Во вторую, также короткую, неделю мая объем торгов был наиболее активен лишь в выпуске серии 002Р-05, и то только в последний торговый день — 12 мая.

В выпуске серии 002Р-04 с погашением в конце текущего мая (с дополнительной валютной офертой) доходность заметно колебалась, но с учетом срока до погашения даже сотые доли процента влияют на доходность. В целом цена близка к номиналу.

Учитывая текущие доходности выпусков от 11 до 13%, установленный эмитентом купон по новому двухлетнему выпуску серии 002Р-06 в размере 13% оптимален для инвесторов, учитывая достаточно короткий срок до погашения — в мае 2025 г. Это соответствует доходности к погашению в размере 13,8% годовых.

Пятилетний выпуск биржевых облигаций серии 001Р-05 (4B02-01-00073-L) объемом 6 млрд рублей был размещен эмитентом в марте 2019 г. По выпуску предусмотрен 21 ежеквартальный купон. Номинальная стоимость одной облигации — 1000 рублей.

( Читать дальше )

Global Factoring Network увеличил валовую прибыль на 52%

- 17 мая 2023, 06:41

- |

Факторинговая компания подвела итоги работы в I квартале 2023 г.

По данным финансовой отчетности ООО «ГЛОБАЛ ФАКТОРИНГ НЕТВОРК РУС», в период с января по март 2023 г. выручка компании составила 407,4 млн рублей (без НДС). Это на 11% больше, чем тот же период прошлого года. Валовая прибыль достигла 29,7 млн рублей (+52%), чистая прибыль — 4,2 млн рублей (+286%).

Факторинговый портфель компании составил 947 млн рублей. Рост к уровню 1 января 2023 г. — 5%, к аналогичному периоду прошлого года — 22%.

В течение I квартала Global Factoring Network профинансировал клиентов на 469 млн рублей. Количество переданных факторинговой компанией поставок — 4,38 тыс. единиц.

«Мы продолжаем интенсивно развиваться. Прирастаем клиентами, дебиторами и стратегическими партнерами, наращиваем портфель, выручку и прибыль. Расширяем свои позиции и на рынке публичного долга. В самом конце I квартала мы успешно разместили второй биржевой выпуск объемом 150 млн рублей с комфортной для факторингового бизнеса ставкой купона на уровне 16,5% годовых.

( Читать дальше )

Александр Васильев: «Без коллекторов стабильность банковской системы окажется под угрозой»

- 17 мая 2023, 06:28

- |

В конце апреля на рынке высокодоходных облигаций стартовало размещение третьего биржевого выпуска «АйДи Коллект» — компании, которая за пять лет прошла путь от новичка до топ-3 участников российского рынка коллекторских агентств. О том, как компания работает с должниками МФО и банков с помощью искусственного интеллекта, развивает сферы своего присутствия и чего ждет от фондового рынка, в интервью Boomin рассказал генеральный директор ID CollectАлександр Васильев.

«Мы запрыгнули в последний вагон»

— Вы возглавляете ID Collect с момента основания компании в 2017 г. Более того — стояли у ее истоков. Почему решили заняться коллекторским бизнесом?

— ID Collect входит в состав финтех-группы IDF Eurasia, как и Moneyman, одна из трех крупнейших микрофинансовых компаний России. На момент создания ID Collect я уже несколько лет работал в IDF Eurasia и хорошо понимал специфику российского рынка взыскания просроченной задолженности. После вступления в силу в январе 2017 г.

( Читать дальше )

ООО «Феррони» подвело итоги третьей добровольной оферты

- 16 мая 2023, 14:10

- |

15 мая ООО «Феррони» подвело итоги выкупа по соглашению с владельцами облигаций по выпуску серии БО-01, № 4B02-01-00626-R. Заявки эмитент принимал с 26 апреля по 3 мая 2023 года по цене 100% от номинальной стоимости, их суммарный объем составил 370 бумаг.

Данная оферта являлась добровольной, поэтому заявки принимались на условиях, установленных ООО «Феррони», инвесторы могли принять участие в выкупе или воздержаться. Цена выкупа, предложенная эмитентом, составляла 100% от номинала и накопленный купонный доход, максимальный объем бумаг, который был определен к выкупу, — 50 000 штук (или 25% от выпуска) от эмиссии в 200 млн руб.

Общее количество бумаг, поданных владельцами облигаций на выкуп, составило 370 штук. Сумма выкупа —370 тыс. рублей и накопленный купонный доход. Все заявки были удовлетворены в полном объеме. Информацию об этом эмитент раскрыл на своей странице сайта «Интерфакс».

Напомним, что по данному выпуску ООО «Феррони», размещенному в августе 2022 года на 3 года обращения по ставке 16,5% (на первые 15 купонных периодов, далее полная безотзывная оферта с пересмотром ставки купона), для повышения ликвидности бумаг были предусмотрены 4 ежеквартальных добровольных оферты.

( Читать дальше )

Коротко о главном на 16.05.2023

- 16 мая 2023, 12:09

- |

- ФПК «Гарант-Инвест» сегодня начинает размещение двухлетних облигаций серии 002Р-06 объемом 2 млрд рублей. Регистрационный номер — 4B02-06-71794-H-002P. Ставка купона установлена на уровне 13% годовых на весь период обращения. Купоны ежемесячные. Организаторы — БКС КИБ и Газпромбанк.

Также ФПК «Гарант-Инвест» установила цену приобретения облигаций 002Р-04 по оферте в размере 96,5% от номинала. Сбор заявок пройдет с 16 по 22 мая 2023 г., выкуп бумаг состоится 23 мая. Компания разместила выпуск объемом 1,2 млрд рублей сроком обращения около 1,5 лет в ноябре 2021 г. по ставке 12% годовых.

- «ЭкономЛизинг» сегодня начинает размещение трехлетних облигаций серии 001Р-04 объемом 100 млн рублей. Регистрационный номер — 4B02-04-00461-R-001P. Ставка купона установлена на уровне 14% годовых на весь период обращения. Купоны ежеквартальные. Организатор — ИК «Иволга Капитал».

( Читать дальше )

теги блога boomin

- boomin

- Goldman Group

- OR GROUP

- АБЗ-1

- Автобан-Финанс

- автоэкспресс

- АйДи Коллект

- акции

- АПРИ Флай Плэнинг

- Аренза-Про

- Аэрофьюэлз

- Балтийский лизинг

- Биннофарм групп

- биржевые облигации

- Брусника

- Быстроденьги

- ВДО

- ВДОграф

- ВДОграф: итоги торгов

- высокодоходные облигации

- Гарант-Инвест

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- Голдман Групп

- грузовичкоф

- группа астон

- Группа Продовольствие

- Джи-групп

- Директ Лизинг

- ДиректЛизинг

- Долговой рынок

- доходность облигаций

- Дэни колл

- дядя денер

- ЕвроТранс

- завод КЭС

- инвесторам

- ИНГРАД

- интервью

- интерлизинг

- Итоги

- итоги дня

- итоги торгов

- Калита

- Кармани

- КИВИ финанс

- коммерческие облигации

- корпоративные облигации

- Круиз

- Кузина

- купить облигации

- купонные выплаты

- Кэшдрайв

- ламбумиз

- легенда

- Лизинг-Трейд

- МигКредит

- Мосгорломбард

- Московская Биржа

- мсб-лизинг

- МФК Быстроденьги

- нафтатранс плюс

- нзрм

- Новосибирскхлебопродукт

- обзор рынка

- облигации

- Обувь России

- обувьрус

- Пионер-Лизинг

- ПР-Лизинг

- пюдм

- ред софт

- роял капитал

- Сделки эмитентов облигаций

- сдэк

- СДЭК-Глобал

- селектел

- СЕЛЛ-Сервис

- Сибнефтехимтрейд

- сибстекло

- СМАК

- Солид-лизинг

- таксовичкоф

- транс-миссия

- Трейд Менеджмент

- трейд менеджмент (lady & gentleman city)

- третий эшелон

- тфн

- Ультра

- Фабрика ФАВОРИТ

- Феррони

- фондовый рынок

- ХРОМОС Инжиниринг

- Эбис

- ЭкономЛизинг

- Элемент лизинг

- эмитент

- Энергоника

- юниметрикс

- Юнисервис Капитал