boomin

Александр Краснопевцев: «По природе своей торговая недвижимость — это устойчивый генератор денежного потока»

- 27 сентября 2023, 07:59

- |

29 августа началось размещение 14-го по счету облигационного выпуска ФПК «Гарант-Инвест» объемом 4 млрд рублей. Московский девелопер коммерческой недвижимости в этом году будет праздновать 30-летие, шесть лет из этого срока эмитент активно работает на бирже. За это время корпорация создала портфель из 16-ти многофункциональных центров, благополучно пережила пандемию и начало СВО, получила ESG-рейтинг и одна из первых выпустила «зеленые» облигации. Чем ознаменовался для компании этот юбилейный год, с какими финансовыми показателями она вступит в четвертое десятилетие, как обстоят дела с реализацией анонсированных проектов и какие новые объекты и направления развиваются сейчас — в интервью Александра Краснопевцева, финансового директора АО «Коммерческая недвижимость ФПК «Гарант-Инвест».

«Мы строим там, где много людей»

— В конце августа компания вышла на биржу с новым выпуском облигаций — седьмым в рамках программы серии 002Р — на 4 млрд рублей. За последние четыре года это максимальная сумма займа. Чем она обусловлена? На что планируется направить средства?

( Читать дальше )

- комментировать

- Комментарии ( 1 )

ФПК «Гарант-Инвест»: итоги торгов в период с 18 по 22 сентября 2023 года

- 27 сентября 2023, 07:55

- |

Суммарный объем торгов по шести биржевым выпускам эмитента составил 107 млн рублей.

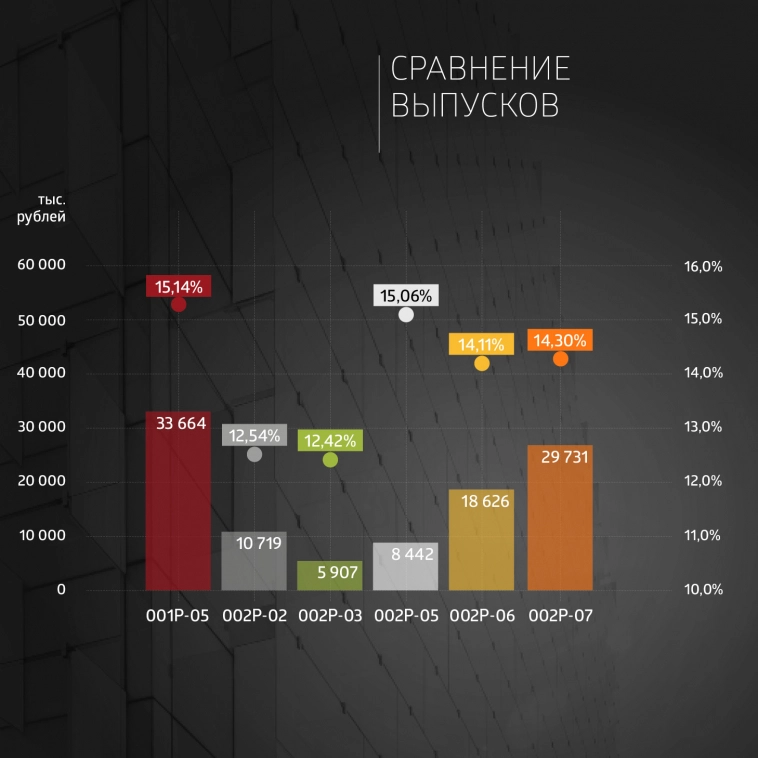

Сравнение выпусков за неделю

Продолжается размещение пятилетнего выпуска облигаций АО «Коммерческая недвижимость ФПК «Гарант-Инвест» серии 002Р-07 объемом 4 млрд рублей. Суммарный выкупленный объем составил 1,86 млрд рублей (46%). В период с 18 по 22 сентября было размещено облигаций на 86,2 млн рублей. На первый год обращения ставка купона по выпуску установлена в размере 14,5% годовых, далее — 13% до погашения в августе 2028 г. Напомним, что еще 0,5% от объема покупки можно получить через систему Boomerang.

Высокий спрос на выпуск серии 002Р-07 сохраняется на вторичном рынке. Недельный объем торгов составил почти 30 млн рублей. Средняя доходность держится на уровне 14,3%. Инвесторы, чьи брокеры не дают возможность участия на первичном рынке, продолжают выкупать бумаги из «стакана» почти по номиналу со вторичных торгов.

Уже в понедельник (25 сентября) состоялась предпоследняя выплата купона по выпуску серии 002Р-02 по ставке 10% годовых. Тело долга будет погашено в декабре 2023 г. Цена по итогу прошлой недели составила 99,49% от номинала. Суммарный объем торгов — почти 11 млн рублей, средняя доходность — 12,54% годовых.

( Читать дальше )

Главное на рынке облигаций на 26.09.2023

- 26 сентября 2023, 15:40

- |

- ТК «Нафтатранс плюс» сегодня начинает размещение трехлетних облигаций серии БО-05 объемом 250 млн рублей. Бумаги включены в Третий уровень котировального списка и Сектор ПИР. Регистрационный номер — 4B02-05-00318-R. Ставка 1-18-го купонов установлена на уровне 19% годовых на весь период обращения. Купоны ежемесячные. Сбор предварительных уведомлений инвесторов на облигации прошел 20 сентября. Предусмотрена безотзывная оферта в дату окончания 18-го купонного периода. Организатор — ИК «Юнисервис Капитал». Кредитный рейтинг эмитента — B|ru| со стабильным прогнозом от НРА.

- МФК «Вэббанкир» сегодня начинает размещение среди квалифицированных инвесторов облигаций серии 001P-03 со сроком обращения 3,5 года объемом 250 млн рублей. Бумаги включены в Третий уровень котировального списка и Сектор ПИР. Регистрационный номер — 4B02-03-00606-R-001P. Ставка 1-6-го купонов установлена на уровне 20% годовых, 7-12-го купонов — 18% годовых, 13-18-го купонов — 17% годовых, 19-42-го купонов — 15% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — ruBB- с позитивным прогнозом от «Эксперта РА».

( Читать дальше )

Итоги торгов за 25.09.2023

- 26 сентября 2023, 15:38

- |

Коротко о торгах на первичном рынке

25 сентября началось размещение выпуска серии 04 компании «Айди Коллект», с рейтингом ruBB+. Выпуск трехлетних облигаций, имеющих ежемесячные выплаты купона по ставке 16,5% годовых, был выкуплен на 44,82% (269 млн рублей) от общего объема эмиссии 600 млн рублей.

Также у эмитента готовится еще одно размещение выпуска серии 05 объемом 900 млн рублей и сроком обращения три года. Параметры нового выпуска эмитента вполне соответствуют текущей рыночной конъюнктуре. Так, например, схожие параметры имеет дебютный выпуск серии БО-01-001P организации «Агентство судебного взыскания» с рейтингом BB+|ru|. По трехлетним облигациям, торгующимся сейчас почти по номиналу, ежеквартальные выплаты купона проходят по ставке 17%, зафиксированной на весь срок обращения. Выпуски еще одной коллекторской компании, «Первое Клиентское Бюро», но с рейтингом выше — ruBBB+ — имеют текущую доходность около 14,5% годовых.

( Читать дальше )

АО «НХП»: чистая прибыль увеличилась более чем в 5 раз за первое полугодие 2023 года

- 26 сентября 2023, 12:27

- |

В отчетном периоде эмитент нарастил ключевые показатели деятельности: выручка выросла на 33%, валовая прибыль — на 102%. Увеличились объемы реализации продукции за счет увеличения экспорта. Также отмечается улучшение показателей долговой нагрузки — подробнее ниже.

В 1-м полугодии 2023 г. эмитент существенно расширил ассортимент продукции, поставляемой на экспорт: к зерну добавились продукты переработки зерновых и масличных, которые не облагаются пошлиной. В результате чего доля экспорта увеличилась в общем объеме выручки до 94% (при 79% в АППГ).

Лидером экспортного направления продолжает оставаться Турция, которая является якорным партнером компании. В отчетном периоде доля экспортной выручки от реализации в вышеуказанную страну составила 43%. При этом хочется отметить расширение географии экспорта за счет поставок в Монголию и Корею.

( Читать дальше )

Минэкономразвития перечислило субсидии шести эмитентам ИК «Юнисервис Капитал»

- 26 сентября 2023, 12:26

- |

Компании получили частичную компенсацию расходов на купонные выплаты по семи выпускам. Общая сумма выплат составила 27,9 млн рублей.

Приводим список эмитентов и целевое назначение выплат:

- ООО «СЕЛЛ-Сервис» (1-й выпуск) — частичная компенсация купонных выплат за 4-15 купонные периоды;

- ООО «НТЦ Евровент» — частичная компенсация купонных выплат за 6-17 купонные периоды;

- ООО «Кузина» (1-й выпуск) — частичная компенсация купонных выплат за 34-35 купонные периоды;

- ЗАО «Ламбумиз» — частичная компенсация купонных выплат за 36-47 купонные периоды;

- ООО «НЗРМ» (1-й выпуск) — частичная компенсация купонных выплат за 39-42 купонные периоды;

- ООО «НЗРМ» (2-й выпуск) — частичная компенсация купонных выплат за 5-16 купонные периоды;

- ООО «Новосибирскхлебопродукт» — частичная компенсация купонных выплат за 23-34 купонные периоды.

Субсидия из федерального бюджета предоставляется в рамках нацпроекта «Малое и среднее предпринимательство», который инициировал Президент и курирует первый вице-премьер Андрей Белоусов.

( Читать дальше )

Итоги торгов за 22.09.2023

- 25 сентября 2023, 15:36

- |

Коротко о торгах на первичном рынке

22 сентября завершилось размещение выпуска АПРИ ФП БО-002Р-03. Оставшийся объем в размере 58 млн рублей был выкуплен за 99 сделок. Общий объем эмиссии — 500 млн рублей — выкуплен за четыре дня (4 601 сделка). Срок обращения бумаг — четыре года, через год предусмотрена оферта.

Интересно, что ставка купона — 21% годовых по выпуску — не является максимальной. У эмитента есть выпуск серии 002Р-01, у которого ежеквартальная выплата купона в ноябре пройдет по ставке 24% годовых. Но это будет четвертая и последняя выплата по такой высокой ставке, 30 октября размер купонного дохода будет пересмотрен, а уже 7 ноября пройдет оферта.

В этот же день существенный объем выкупа наблюдался по выпуску МигКредит БО-03. В пятницу было размещено 45,2 млн рублей, что является вторым результатом после максимального значения 64,4 млн, наблюдавшегося 18 сентября. Объем эмиссии — 200 млн рублей — выкуплен на 94,11%. В первый год ежемесячные выплаты купона пройдут по ставке 16,75% годовых.

( Читать дальше )

Новости банкротства ООО «Дядя Дёнер»

- 25 сентября 2023, 14:13

- |

21 сентября в Арбитражном суде Новосибирской области состоялось судебное заседание по рассмотрению заявления ООО «ЮЛКМ» о включении в реестр требований кредиторов в размере 20 082 146,16 руб.

В рамках проверки обоснованности заявления о включении требований в реестр представитель одного из участников ООО «Дядя Денер» — Супруна Антона Евгеньевича (доля в размере 33 % в уставном капитале по сведениям, содержащимся в ЕГРЮЛ), возражала против включения требований, однако, в ходе рассмотрения заявления доводы указанных лиц не нашли своего подтверждения и не были приняты судом.

Суд включил требования представителя владельцев облигаций ООО «ЮЛКМ» в третью очередь удовлетворения требований кредиторов. Сумма составила 20 082 146,16, в которую вошли:

- проценты по статье 395 Гражданского кодекса Российской Федерации за нарушение срока возврата суммы основного долга биржевых облигаций серии БО-І01, БО-ПО2 в размере 4 146 672, 62 и 3 460 958, 90 рублей;

( Читать дальше )

Главное на рынке облигаций на 25.09.2023

- 25 сентября 2023, 10:57

- |

- «АйДи Коллект» сегодня начинает размещение по закрытой подписке среди квалифицированных инвесторов трехлетних облигаций серии 04 объемом 600 млн рублей. Регистрационный номер — 4B02-02-00597-R. Ставка купона установлена на уровне 16,5% годовых на весь период обращения. Купоны ежемесячные. Организатор — ИФК «Солид». Кредитный рейтинг эмитента — ruBB+ со стабильным прогнозом от «Эксперта РА».

- ТК «Нафтатранс плюс» 26 сентября начнет размещение трехлетних облигаций серии БО-05 объемом 250 млн рублей. Ставка 1-18-го купонов установлена на уровне 19% годовых на весь период обращения. Купоны ежемесячные. Сбор предварительных уведомлений инвесторов на облигации прошел 20 сентября. Предусмотрена безотзывная оферта в дату окончания 18-го купонного периода. Организатор — ИК «Юнисервис Капитал». Кредитный рейтинг эмитента — B|ru| со стабильным прогнозом от НРА.

( Читать дальше )

ООО ТК «Нафтатранс плюс»: торги по 5-му выпуску начнутся 26 сентября

- 25 сентября 2023, 06:13

- |

ООО ТК «Нафтатранс плюс» готовится к размещению пятого выпуска биржевых облигаций. Дата торгов по первичному размещению назначена на во вторник, 26 сентября 2023 года. Раскрыты окончательные параметры выпуска. Информация раскрыта на странице «Интерфакс».

Раскрыты окончательные параметры выпуска серии БО-05 под номером 4B02-05-00318-R от 15.09.2023:

- Объем — 250 млн руб.;

- Срок обращения — 3 года;

- Номинал одной бумаги — 1000 рублей;

- Способ размещения — открытая подписка;

- Ставка — 19% с 1 по 18 купонные периоды;

- Выплата купонного дохода будет осуществляться ежемесячно;

- Безотзывная оферта в дату окончания 18 купонного периода;

- Оферентом определен ООО ТК «СТК»;

- Дата начала торгов — 26.09.2023 г.;

- Организатор/Андеррайтер выпуска: ООО «Инвестиционная компания Юниcервис Капитал»;

- Представитель владельцев облигаций: ООО «ЮЛКМ».

Цель привлечения средств — пополнение оборотного капитала, в последующем часть средств пойдет на рефинансирование первого выпуска облигаций № 4B02-01-00318-R (дата погашения: 11.01.2024 г.). Сохранение оборотного капитала позволит компании не отказываться от планов по дальнейшему развитию.

( Читать дальше )

теги блога boomin

- boomin

- Goldman Group

- OR GROUP

- АБЗ-1

- Автобан-Финанс

- автоэкспресс

- АйДи Коллект

- акции

- АПРИ Флай Плэнинг

- Аренза-Про

- Аэрофьюэлз

- Балтийский лизинг

- Биннофарм групп

- биржевые облигации

- Брусника

- Быстроденьги

- ВДО

- ВДОграф

- ВДОграф: итоги торгов

- высокодоходные облигации

- Гарант-Инвест

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- Голдман Групп

- грузовичкоф

- группа астон

- Группа Продовольствие

- Джи-групп

- Директ Лизинг

- ДиректЛизинг

- Долговой рынок

- доходность облигаций

- Дэни колл

- дядя денер

- ЕвроТранс

- завод КЭС

- инвесторам

- ИНГРАД

- интервью

- интерлизинг

- Итоги

- итоги дня

- итоги торгов

- Калита

- Кармани

- КИВИ финанс

- коммерческие облигации

- корпоративные облигации

- Круиз

- Кузина

- купить облигации

- купонные выплаты

- Кэшдрайв

- ламбумиз

- легенда

- Лизинг-Трейд

- МигКредит

- Мосгорломбард

- Московская Биржа

- мсб-лизинг

- МФК Быстроденьги

- нафтатранс плюс

- нзрм

- Новосибирскхлебопродукт

- обзор рынка

- облигации

- Обувь России

- обувьрус

- Пионер-Лизинг

- ПР-Лизинг

- пюдм

- ред софт

- роял капитал

- Сделки эмитентов облигаций

- сдэк

- СДЭК-Глобал

- селектел

- СЕЛЛ-Сервис

- Сибнефтехимтрейд

- сибстекло

- СМАК

- Солид-лизинг

- таксовичкоф

- транс-миссия

- Трейд Менеджмент

- трейд менеджмент (lady & gentleman city)

- третий эшелон

- тфн

- Ультра

- Фабрика ФАВОРИТ

- Феррони

- фондовый рынок

- ХРОМОС Инжиниринг

- Эбис

- ЭкономЛизинг

- Элемент лизинг

- эмитент

- Энергоника

- юниметрикс

- Юнисервис Капитал