boomin

Итоги торгов за 22.11.2023

- 23 ноября 2023, 14:24

- |

Коротко о торгах на первичном рынке

22 ноября новых размещений облигаций на рынке не было.

За второй день размещения трехлетний выпуск СОБИ-ЛИЗИНГ 001Р-03 объемом в 150 млн рублей размещен на 95% и привлек инвестиций на сумму 7,4 млн рублей.

Менее 10% осталось разместить еще трем эмитентам. Выпуск АРЕНЗА-ПРО 001P-03 выкуплен почти на 92%, за вчерашний день привлечено инвестиций на сумму 11,4 млн рублей.

По облигациям МФК Быстроденьги 002Р-03 объем выкупа в итоге вчерашних торгов превысил планку в 1 млн рублей. Выпуск на общую сумму 350 млн рублей размещен почти на 93%.

Трехлетний выпуск МФК Лайм-Займ 04 объемом 500 млн рублей, размещение которого началось 15 ноября, выкуплен уже на 99,11%. Вчера было привлечено еще 741 тыс. рублей.

Отметим также выпуск ФПК Гарант-Инвест БО 002Р-07, дневной выкуп которого составил почти 5 млн рублей, в то время как объемы размещений выпусков остальных эмитентов не превысили 1 млн рублей. Котировки бумаг свежего выпуска ФПК «Гарант-Инвест» на вторичном рынке находятся выше номинала, поэтому инвесторы предпочитают покупку облигаций на первичном рынке, а дополнительные 0,5% от объема покупки через систему <a href=«boomin.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

«Группа «Продовольствие» увеличила экспорт в полтора раза

- 23 ноября 2023, 13:52

- |

По итогам девяти месяцев 2023 г. зернотрейдер поставил за рубеж 44 тыс. тонн продукции на 1,36 млрд рублей.

Как рассказал Boomin директор «Группы «Продовольствие» Дементий Глухов, с января по сентябрь компания экспортировала 44 тыс. тонн зерновых и масличных культур на общую сумму 1,355 млрд рублей. По сравнению с тем же периодом 2022 г. экспорт вырос на 59%. Год назад зернотрейдер получил 824 млн рублей за 27,7 тыс. тонн экспортируемой продукции.

Положительную динамику в компании связывают с развитием восточного направления: еще в конце 2021 г. «Группа «Продовольствие» получила аккредитацию на экспорт сельхозпродукции в Китай

«Сделки с Китаем оказались более маржинальными, и в этом году мы существенно увеличили отгрузки сельхозпродукции в эту страну. Сегодня на китайский рынок экспортируем гречиху, лен, ячмень, горох и рапс», — говорит Дементий Глухов.

Гречиху, рис, сою, чечевицу, горох, вика в этом году компания поставила в Монголию, Киргизию, Казахстан, Сербию, Испанию, Иран, Беларусь и ряд других стран. Перед отправкой все партии прошли лабораторный контроль на соответствие требованиям стран назначения.

( Читать дальше )

«Таксовичкоф» о рынке автотранспорта в России

- 23 ноября 2023, 13:51

- |

Уход многих европейских автопроизводителей с российского автомобильного рынка после начала СВО сильно повлиял на его структуру, однако есть ли дефицит автомобилей, и какие марки сейчас предпочитает закупать «Таксовичкоф», мы поинтересовались у генерального директора ООО «Транс-Миссия» Максима Федорова.

В данный момент на автомобильном рынке России широко представлены марки китайских производителей, среди которых встречаются авто любого качества, а сами поставщики демонстрируют очень разный подход к ведению бизнеса. Встречаются как недобросовестные компании, так и те, кто обеспечивает на достойном уровне гарантию и сервис, и с кем вполне реально построить крепкие долгосрочные деловые отношения.

Среди наиболее перспективных китайских марок с оптимальным соотношением цены, качества и условий сотрудничества следует выделить Haval, Chery и JAC. На отечественном производителей можно отметить завод «Москвич», который собирает на своей платформе автомобили китайского поставщика.

( Читать дальше )

Главное на рынке облигаций на 23.11.2023

- 23 ноября 2023, 13:25

- |

- Сегодня, 23 ноября, «ДиректЛизинг» начинает размещение пятилетних облигаций серии 002P-02 объемом 300 млн рублей. Ставка 1-го купона установлена на уровне 18% годовых. Ставка 2-60-го купонов будет рассчитываться по формуле: ключевая ставка Банка России, действующая по состоянию на пятый рабочий день, предшествующий купону, плюс 3% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация: по 1,67% от номинала будет погашено в даты окончания 1-59-го купонов, еще 1,47% номинала — в дату выплаты 60-го купона. Организатор — ИК «Цифра брокер». АКРА 3 ноября повысило кредитный рейтинг эмитента до уровня ВВ+(RU) со стабильным прогнозом.

- Сегодня, 23 ноября, «ЭкономЛизинг» начинает размещение трехлетних облигаций серии 001Р-06 объемом 100 млн рублей. Ставка 1-2-го купонов установлена в размере 20% годовых. Ставка 3-4-го купонов составит 17% годовых, 5-12-го купонов — 16% годовых. Купоны ежеквартальные. Размещение бумаг начнется 23 ноября. Организатор — ИК «Иволга Капитал». «Эксперт РА» в августе 2023 г. подтвердил рейтинг кредитоспособности эмитента на уровне ruВВ+ со стабильным прогнозом.

( Читать дальше )

ООО «НЗРМ»: рост чистой прибыли за 9 месяцев 2023 года составил 121,8%

- 23 ноября 2023, 13:01

- |

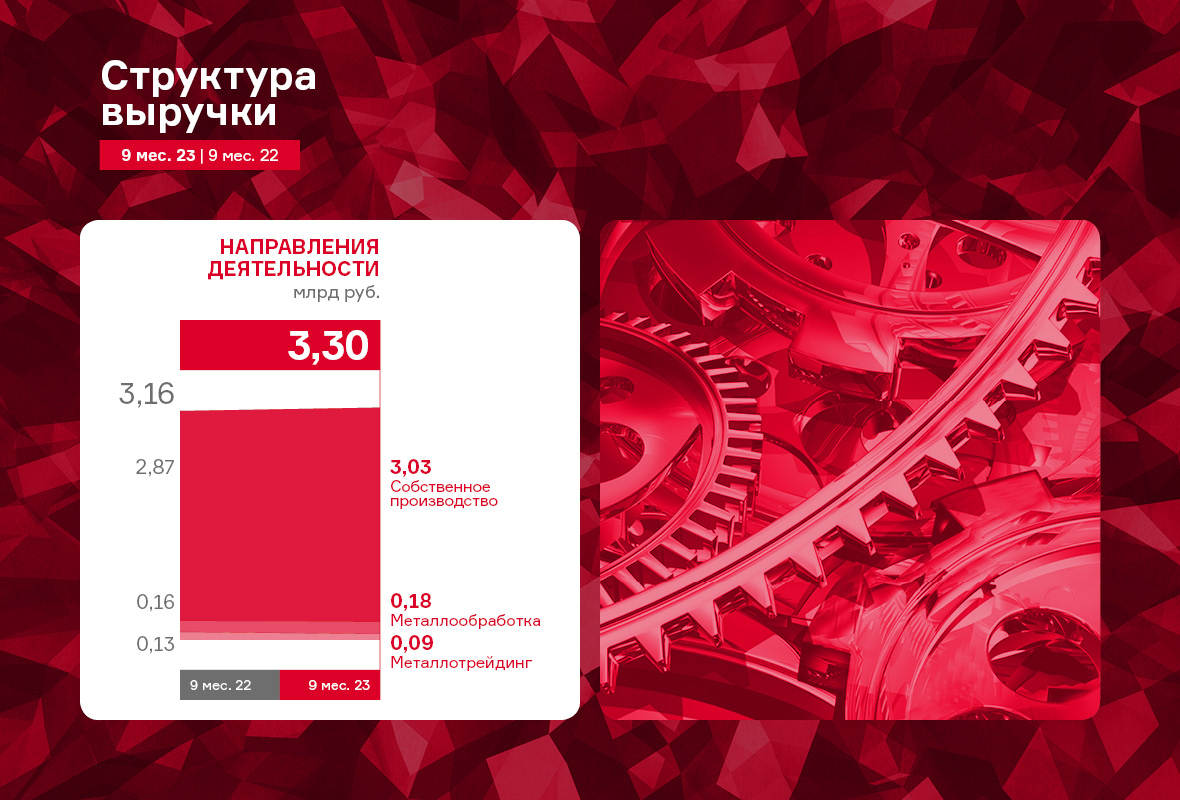

3 квартал 2023 года эмитент завершил, увеличив ключевые финансовые показатели: выручку, валовую и чистую прибыли и EBITDA LTM. Собственный капитал завода также вырос: по итогам 9 мес. 2023 г. он достиг значения в 420 млн руб., увеличившись на 74,3% к АППГ. Подробнее о результатах работы ООО «НЗРМ» — в материале.

НЗРМ ведет деятельность по трем направлениям: собственное производство с долей в структуре выручки в 91,7%, металлообработка — 5,5%, металлотрейдинг — 2,8%. Обладая собственным производством и оказывая услуги сервисного металлоцентра (СМЦ), завод практически отказался от трейдинга. Сегодня эмитент продолжает развитие, предлагая клиентам не только готовые решения, но и возможность индивидуальной разработки под их запрос. Конструкторско-технологический отдел завода реализует уникальные проекты от подготовки техдокументации до запуска продукта в серийное производство.

По итогам 9 месяцев 2023 года выручка НЗРМ была зафиксирована на уровне 3 298,4 млн руб., увеличившись на 4,5% к АППГ. Также наблюдается существенный рост валовой прибыли на 67,1% к АППГ за счет снижения себестоимости.

( Читать дальше )

Итоги оферты ООО «Феррони»

- 22 ноября 2023, 14:51

- |

21 ноября подведены итоги плановой безотзывной оферты по второму выпуску облигаций серии БО-01 (ISIN: RU000A1053R3). Инвесторы предъявили бумаги на выкуп в количестве 3 735 шт. Эмитент исполнил обязательства в полном объеме.

Накануне проведения оферты эмитент принял решение о повышении ставки c 16,5% до 20% годовых на 16-36 купонные период, т.е. до конца периода обращения выпуска — до августа 2025 года. Соответственно с 16 к.п. инвесторы будут получать купонный доход в размере 16,44 рубля на одну облигацию по ставке 20%. Ближайшая выплата по графику состоится 11 декабря 2023 года.

Расчеты по оферте ООО «Феррони» провело 21 ноября. Всего к досрочному выкупу было предъявлено 3 735 бумаг на сумму 3 755 467,80 рублей с учетом начисленного купонного дохода на дату расчетов. Все заявки были удовлетворены эмитентом в полной мере. Информация раскрыта на странице «Интерфакс».

Данная оферта была предусмотрена на этапе размещения выпуска, инвесторы могли подать заявку на выкуп облигаций с 3 по 10 ноября 2023 года. А эмитент обязан приобрести биржевые облигации, заявленные инвесторами по 100% от номинала + НКД.

( Читать дальше )

НЗРМ исполнилось 8 лет

- 22 ноября 2023, 14:50

- |

О том, как развивался завод за время своего существования, а также о предварительных итогах 2023 года — в нашем материале.

В сентябре Новосибирскому заводу резки металла исполнилось восемь лет. За это время компании удалость измениться до неузнаваемости. В начале пути основной специализацией эмитента был металлотрейдинг, сегодня это современный завод, сервисный металлоцентр (СМЦ).

«Уход от трейдинга и переход в разряд СМЦ — верное решение, которое нам удалось своевременно принять. Мы стали, не побоюсь этого слова, первопроходцами, которые задают тренды отрасли. НЗРМ не просто вовремя доставляет товар до клиента, завод предлагает решения производственных проблем. Помогает внедрять технологии увеличения производственных мощностей. Обеспечивает экономию денежных средств за счет высококачественных комплектующих и заготовок из металла. Сегодня у нас есть конструкторское и технологическое бюро, большое и быстро перенастраиваемое производство», — отметил директор ООО «НЗРМ» Дмитрий Ионычев.

( Читать дальше )

Итоги торгов за 21.11.2023

- 22 ноября 2023, 14:29

- |

Коротко о торгах на первичном рынке

21 ноября состоялось размещение четырехлетнего выпуска серии БО-02 компании «Ультра». Объем выпуска (100 млн рублей) был размещен за 570 сделок. Максимальная заявка за день составила 25 млн рублей, медианное значение — 34 тыс. рублей, мода — 2 тыс. рублей.

Объем наибольшего количества сделок (262 шт.) от 10 до 100 тыс. рублей. Также была подана 161 заявка — до 10 тыс. рублей.

Также 21 ноября началось размещение трехлетнего выпуска Соби-Лизинг-001P-03 с фиксированной купонной ставкой 17,5% на весь период обращения. В первый день за 837 сделок было размещено 90% объема выпуска на сумму 150 млн рублей. Максимальный объем заявки составил 10 млн рублей, медиана — на уровне 25 тыс., мода — 1 тыс. рублей.

На этой неделе на первичном рынке остаются высокие объемы выкупа у облигаций ФПК Гарант-Инвест БО 002Р-07 (9,2 млн рублей) и АРЕНЗА-ПРО 001P-03 (7,2 млн рублей).

( Читать дальше )

ООО «Сибстекло» запустило процедуру по увеличению уставного капитала

- 22 ноября 2023, 12:48

- |

По итогам собрания Совета директоров эмитента одобрено решение об увеличении уставного капитала компании. Информация о событии была раскрыта на странице «Сибстекла» на сайте «Интерфакс».

Уставный капитал будет увеличен с 38 645 800 рублей до 1 720 782 965 рублей за счет внесения дополнительного вклада со стороны одного из участников общества — АО «РИД Групп — Новосибирск». Вклад будет внесен в виде имущества, а его размер составит 1 682 137 165 рублей.

В результате проведения сделки уставный капитал перераспределятся между участниками следующим образом:

- АО «РИД Групп — Новосибирск» будет владеть долей в 97,776%;

- Таран Эдуард Анатольевич — 2,224% от уставного капитала.

«РИД Групп — Новосибирск» рассматривает данный шаг как инвестиции в развитие ООО «Сибирское стекло», чьи показатели демонстрируют динамичный рост, — комментирует президент РАТМ Холдинга Эдуард Таран. — «Сибстекло» же сформирует единый имущественный комплекс для производства тарного стекла, что позволит повысить финансовую устойчивость предприятия, как следствие, достичь долгосрочных бизнес-целей.

( Читать дальше )

Выпуск ООО «Ультра» размещен за один день

- 22 ноября 2023, 10:00

- |

21 ноября состоялось первичное размещение третьего облигационного выпуска ООО «Ультра» серии БО-02. Весь объем выпуска — 100 млн руб. — был выкуплен инвесторами за один день, всего состоялось 570 сделок. Эмитент благодарит всех участников торгов за размещение.

Размещение выпуска Ультра-БО-02 проходило по открытой подписке в течение 1 торгового дня. За это время состоялось 570 сделок. Самая крупная заявка составила 25 млн рублей, средний объем заявки равен 175 тыс. рублей, минимальная заявка — 1 тыс. рублей, а самая популярная — 2 тыс. рублей.

Теперь бумаги компании доступны на вторичных торгах по ISIN-коду: RU000A1078K5.

Выпуск серии Ультра-БО-02, № 4B02-02-00481-R от 26.10.2023 г. размещен со следующими параметрами: объем — 100 млн руб.; срок обращения — 4 года; купонный период — 30 дней; номинал одной облигации — 1 000 рублей; ставка купонного дохода — 18,75% годовых с 1 по 12 купонный период, далее безотзывная оферта с возможным пересмотром ставки купона. По выпуску предусмотрен оферент: ЗАО «БЗСН».

( Читать дальше )

теги блога boomin

- boomin

- Goldman Group

- OR GROUP

- АБЗ-1

- Автобан-Финанс

- автоэкспресс

- АйДи Коллект

- акции

- АПРИ Флай Плэнинг

- Аренза-Про

- Аэрофьюэлз

- Балтийский лизинг

- Биннофарм групп

- биржевые облигации

- Брусника

- Быстроденьги

- ВДО

- ВДОграф

- ВДОграф: итоги торгов

- высокодоходные облигации

- Гарант-Инвест

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- Голдман Групп

- грузовичкоф

- группа астон

- Группа Продовольствие

- Джи-групп

- Директ Лизинг

- ДиректЛизинг

- Долговой рынок

- доходность облигаций

- Дэни колл

- дядя денер

- ЕвроТранс

- завод КЭС

- инвесторам

- ИНГРАД

- интервью

- интерлизинг

- Итоги

- итоги дня

- итоги торгов

- Калита

- Кармани

- КИВИ финанс

- коммерческие облигации

- корпоративные облигации

- Круиз

- Кузина

- купить облигации

- купонные выплаты

- Кэшдрайв

- ламбумиз

- легенда

- Лизинг-Трейд

- МигКредит

- Мосгорломбард

- Московская Биржа

- мсб-лизинг

- МФК Быстроденьги

- нафтатранс плюс

- нзрм

- Новосибирскхлебопродукт

- обзор рынка

- облигации

- Обувь России

- обувьрус

- Пионер-Лизинг

- ПР-Лизинг

- пюдм

- ред софт

- роял капитал

- Сделки эмитентов облигаций

- сдэк

- СДЭК-Глобал

- селектел

- СЕЛЛ-Сервис

- Сибнефтехимтрейд

- сибстекло

- СМАК

- Солид-лизинг

- таксовичкоф

- транс-миссия

- Трейд Менеджмент

- трейд менеджмент (lady & gentleman city)

- третий эшелон

- тфн

- Ультра

- Фабрика ФАВОРИТ

- Феррони

- фондовый рынок

- ХРОМОС Инжиниринг

- Эбис

- ЭкономЛизинг

- Элемент лизинг

- эмитент

- Энергоника

- юниметрикс

- Юнисервис Капитал