Блог компании Иволга Капитал |Дайджест по рейтинговым действиям в высокодоходном сегменте за прошлую неделю (Роделен)

- 14 октября 2023, 10:38

- |

🟢 АО ЛК «Роделен»

«Эксперт РА» подтвердил кредитный рейтинг на уровне ruBВB

АО ЛК «Роделен» — небольшая универсальная лизинговая компания, в портфеле которой преобладает недвижимость. Клиентами компании являются преимущественно представители МСБ.

По итогам 1пг2023 компания, согласно данным исследования «Эксперт РА», занимает 50-е место в рэнкинге по объему нового бизнеса и 54-е место по объему лизингового портфеля

Диверсификация портфеля по поставщикам лизингового имущества находится на комфортном уровне: доля крупнейшего поставщика в портфеле составила около 5,5%, доля 10 крупнейших поставщиков – 19%.

В отношении лизингодателя подан крупный иск в рамках банкротства АО «Банк Воронеж», что может оказать давление на капитальную позицию компании. Агентство принимает во внимание предоставление финансовой гарантии от акционеров компании на случай негативного развития событий по данному судебному процессу, что нивелирует потенциальные риски.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |АПРИ «Флай Плэнинг» публикует операционные результаты по итогам 3х кварталов 2023 года (+154% к 9 мес. 2022)

- 13 октября 2023, 13:09

- |

Общий объем продаж за 9 месяцев 2023 года составил более 10 млрд руб., рост на 154% к 9 месяцам 2022 года

Рост объемов продаж в основном связан с ростом средней стоимости квадратного метра с 78,5 тыс. руб. по итогам 2022 года до 94 тыс. руб. во 2-3 кварталах 2023 года. Также положительное влияние оказала диверсификация проектов, в т.ч. географическая: с декабря 2022 года были открыты продажи 1 очереди ЖК «ТвояПривилегия» (г.Екатеринбург), в 3 квартале — продажи 1 очереди ЖК «Притяжение».

/Облигации АО АПРИ Флай Плэнинг входят в портфель PRObonds ВДО на 7,2% от активов/

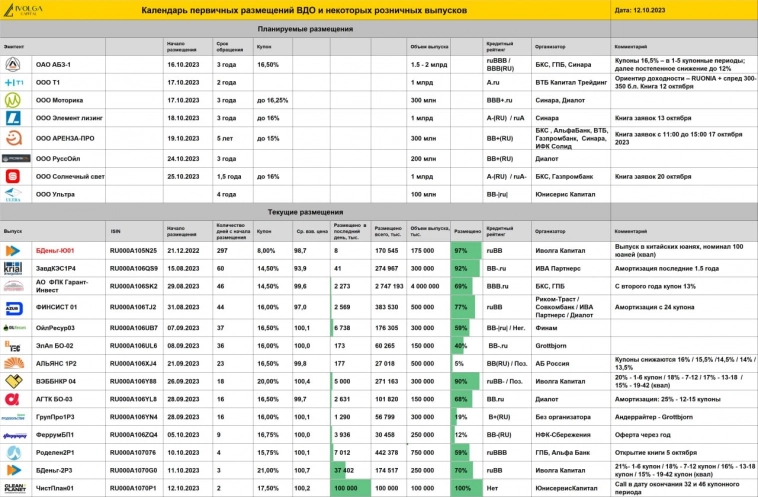

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтБлог компании Иволга Капитал |Календарь первичных размещений ВДО, актуальные выпуски от ИК Иволга Капитал

- 13 октября 2023, 11:08

- |

- ВЭББНКР 04 (только для квал.инвесторов, ruBB- / Поз., 300 млн руб., YTM 18,6%, дюрация ~2,3 года) размещен на 90%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 97% (только для квал.инвесторов)

- Новый выпуск МФК Быстроденьги (только для квал.инвесторов, ruBB, 250 млн руб., 21%- 1-6 купон / 18% — 7-12 / 16% — 13-18 / 15% — 19-42) размещен на 70%

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Блог компании Иволга Капитал |Портфель ВДО (20,1%/20,6% за 12/24 мес.). Прощай, песочница!

- 12 октября 2023, 06:55

- |

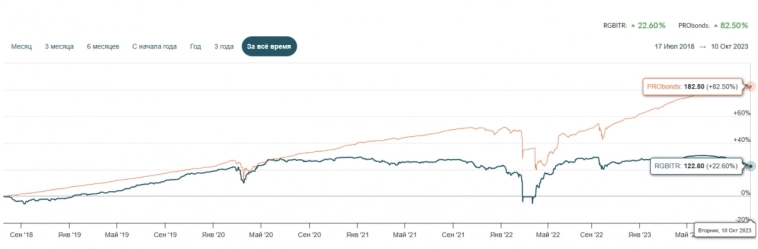

Здесь и ниже иллюстрации с интерактивной страницы портфеля PRObonds ВДО: ivolgacap.ru/hy_probonds/

Растут доходности рублевых облигаций. Что хорошо только тем, кто купит их уже после достижения пика. Или дна, если речь о котировках.

В остальном, большинство участников рыка или теряют, или недополучают.

По накопленному результату и широкий облигационный рынок, и отдельный сегмент ВДО вчистую сливают рынку денежному. Весь август, сентябрь и, похоже, октябрь.

Будет ли хуже? Можно поразмышлять. Средняя доходность ВДО-сегмента сейчас – около 17%. Немало. Но денежный рынок, а теперь и банковский депозит – это 13%. Разница есть. Но 13% — почти гарантия и почти без головной боли. Плюс это выше пусть и официальной инфляции, и это аргумент. Как вывод, достаточно просто продавать бонды и переходить в деньги. А если не угадаешь? Ничего. Участие в почти любом первичном размещении нагонит упущенную выгоду.

Так могут думать весьма многие. Вот вам и готовый навес продаж сейчас и на будущее.

( Читать дальше )

Блог компании Иволга Капитал |Основные отличия использования РЕПО с ЦК и ОФЗ (коротких или флоатеров)

- 10 октября 2023, 15:26

- |

Комиссионная нагрузка

В таблице учтены только биржевые комиссии и приведены в % годовых, в зависимости от срока размещения. (для РЕПО максимально возможная).

Доходность

На графике сравнение доходностей короткой ОФЗ 26223 и РЕПО с ЦК с КСУ за сентябрь. Стоит учесть, что доходность ОФЗ Quik считает уже с учетом реинвестирования, а для РЕПО — это простая ставка (реинвестирование дохода приносит около +0,8% годовых).

( Читать дальше )

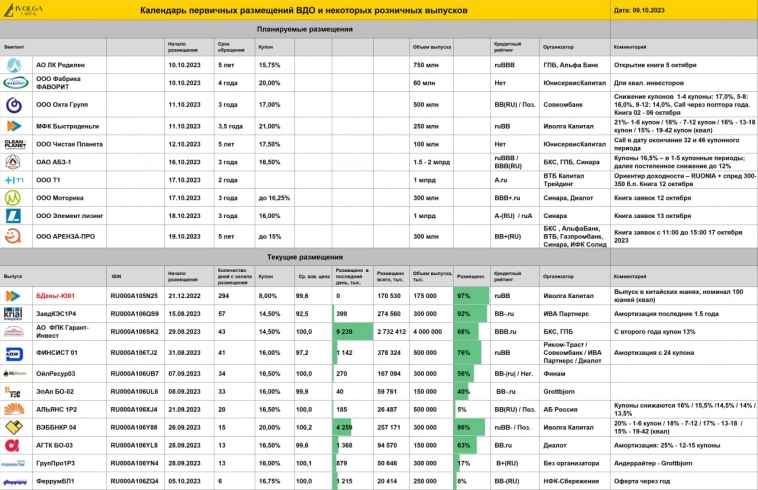

Блог компании Иволга Капитал |Календарь первичных размещений ВДО, актуальные и планируемые выпуски от ИК Иволга Капитал

- 10 октября 2023, 09:39

- |

- ВЭББНКР 04 (только для квал.инвесторов, ruBB- / Поз., 300 млн руб., YTM 18,6%, дюрация ~2,3 года) размещен на 86%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 97% (только для квал.инвесторов)

- На 11 октября запланировано размещение нового выпуска МФК Быстроденьги (только для квал.инвесторов, ruBB, 250 млн руб., 21%- 1-6 купон / 18% — 7-12 / 16% — 13-18 / 15% — 19-42)

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Блог компании Иволга Капитал |Как прошли три квартала 2023 года для рынка ВДО: рекорды и противоречия. Исследование ИК Иволга Капитал

- 09 октября 2023, 13:00

- |

Основные тезисы из нашего обзора рынка:

— Объём рынка ВДО по итогам 9 месяцев составил 110 млрд рублей, что на 11,4% больше итогов полугодия.

— Объём размещенных ВДО за 9 месяцев 2023 года составил 41,3 млрд рублей. Объёмы текущего года существенно превышают кризисный во всех отношениях 2022 год, и скорее превысит «рекордный» 2021 год.

— Важной особенностью 2023 года, помимо роста объёмов, стал приход в сегмент крупных инвестиционных банков.

— Премия за риск сегмента ВДО к концу сентября опустилась до минимальных значений с момента начала наблюдений, что существенно ниже медианного спреда с 2018 года.

— Наибольшее снижение премий наблюдается у бумаг с самыми низкими кредитными рейтингами.

— Первичный рынок адаптируется к новым реалиям быстрее, чем вторичные торги. На момент начала четвёртого квартала именно отдельные первичные размещения кажутся наиболее привлекательной, с инвестиционной точки зрения, частью рынка.

— Рейтинговая динамика сегмента по итогам трёх кварталов положительная, повышения рейтингов и позитивные прогнозы существенно превышают снижения и негативные прогнозы.

( Читать дальше )

Блог компании Иволга Капитал |Ближайшие выплаты по облигациям, входящим в портфель PRObonds ВДО

- 09 октября 2023, 09:17

- |

Блог компании Иволга Капитал |Результаты ДУ в ИК Иволга Капитал (~16,2% на руки). Доходности выросли, доходность выросла

- 09 октября 2023, 07:13

- |

Блог компании Иволга Капитал |Дайджест по рейтинговым действиям в высокодоходном сегменте за прошлую неделю (Мани Мен, Истринская Сыроварня, Кировский завод, ТФН)

- 07 октября 2023, 10:13

- |

🟢 ООО МФК «Мани Мен»

Рейтинговое агентство «Эксперт РА» подтвердило рейтинг кредитоспособности на уровне ruBBB-, прогноз по рейтингу стабильный.

ООО МФК «Мани Мен» осуществляет деятельность с 2012 года, входит в группу IDF Eurasia, которая развивает на территории России микрофинансовый, банковский и коллекторский и вспомогательные бизнесы. Основной бизнес компании сосредоточен на предоставлении краткосрочных микрозаймов «до зарплаты» и среднесрочных микрозаймов физическим лицам с погашением в конце срока, также развиваются продукты с аннуитетными погашениями по графику.

Компания стабильно занимает одну из ведущих позиций в рэнкинге «Эксперт РА» по объему выдачи микрозаймов (2-ое место за 1пг2023) с долей рынка порядка 5%.

Несмотря на увеличение доли активов, которые пока не генерируют доходы (прежде всего, вложения в УК дочерних компаний), отмечается рост рентабельности бизнеса: RoE = 73% по ОСБУ за период с 01.07.2022 по 01.07.2023 против 56% за аналогичный период годом ранее. На рост чистой прибыли в значительной мере повлияло сокращение резервирования, что отчасти коррелирует с улучшением качества выдаваемых микрозаймов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал