Блог им. andreihohrin |Доходности облигаций прервали рост. Мы покупаем

- 18 ноября 2024, 06:35

- |

Пусть в нашем спектре восприятия искажен высокодоходными облигациями, но и на них, и за их пределами видим, что облигационный рынок остановился в падении котировок и росте доходностей.

Называть происходящее даже отскоком (не то, что разворотом), смелости не хватает. Однако долгое погружение, как минимум, приостановилось.

• Примечательно, что остановка случилась на фоне обсуждений следующего повышения ключевой ставки, не то до 22, не то до 23% (нынешняя 21%).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 21 )

Блог компании Иволга Капитал |Наиболее доходные высокодоходные (облигации)

- 11 ноября 2024, 07:05

- |

2 месяца мы не публиковали таблицы наиболее и наименее доходных ВДО.

Зачем нужен 👆 список самых-самых по доходности (и, вероятно, риску), когда рынок находится в непрерывном падении котировок? Зачем высчитывать 👇 наименее доходные имена, если разумнее не иметь никаких?

Сессия прошедшей пятницы стала первой за эти месяцы, когда и котировки в целом не упали, и доходности не выросли.

Рискнем вернуться к привычному формату.

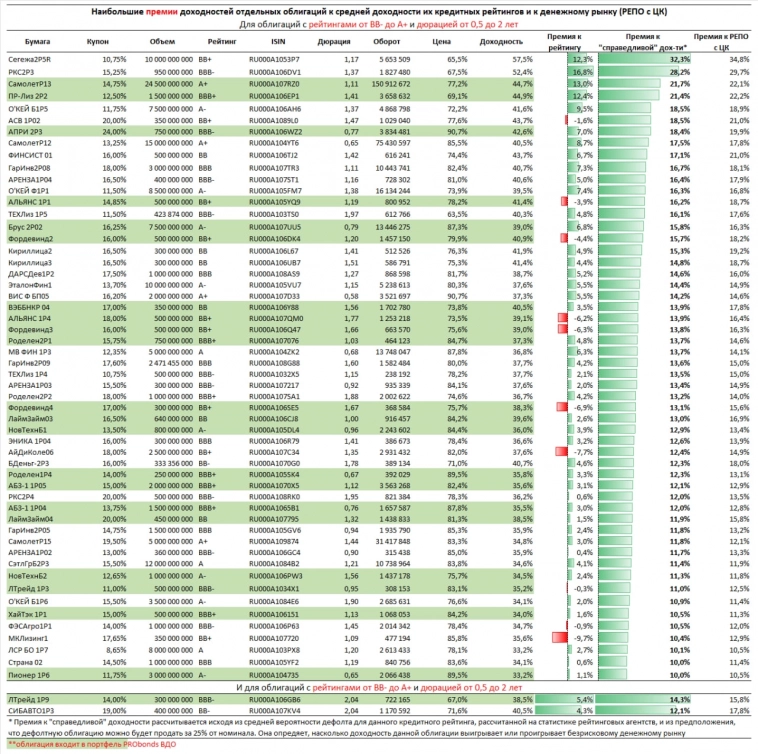

В первой таблице – топ доходностей для рейтингов от BB- до A+ – почти половина строк отмечена зеленым маркером. Эти бумаги входят в наш публичный портфель ВДО. Рынок падал, мы покупали, рынок падал. Обычная история не искушенного игрока.

И обычная надежда, что пружина разожмется, и мы окажемся в дамках. Но против нас играют Минфин и ЦБ (и те, кто круче), увеличивая ставки. Так что как повезет.

( Читать дальше )

Блог компании Иволга Капитал |Почему мы думаем, что рынок облигаций на уровнях дна?

- 05 ноября 2024, 07:38

- |

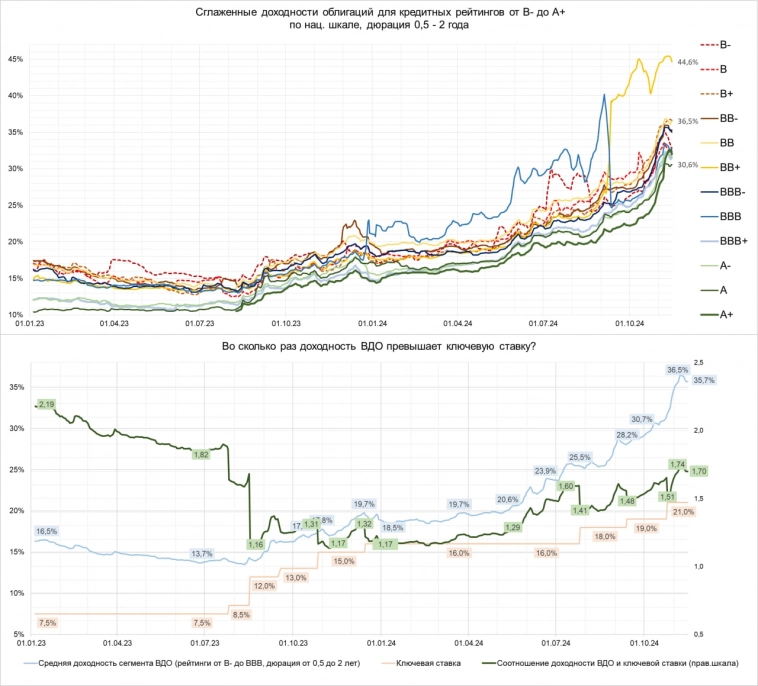

С тех пор, как рынок облигаций отправился в пике, мы обычно в начале недели даем обобщенную картинку доходностей. И смотрим, насколько доходности обыгрывают ключевую ставку.

Делаем это, чтобы увидеть, во-первых, направление и силу тренда в росте доходностей. Во-вторых – его обоснованность.

С первым понятно. • Смотрим на верхнюю иллюстрацию (динамика доходностей для облигаций с ВДО-рейтингами). Тренд очевиден, силен и ускоряется. Соответственно, пока хоть какого-то снижения доходностей / роста котировок облигаций не наблюдаем, покупки на этом рынке – ловля падающего ножа. Собственно, эта визуализация уберегла наш портфель ВДО от поспешного пополнения бумагами. И сегодня долю облигаций в портфеле (она немногим более 60%, остальное – деньги в РЕПО с ЦК) мы опять не наращиваем.

Вторая диаграмма претендует на прогнозный характер. Здесь 3 кривые: 1) Средняя доходность ВДО (облигаций с рейтингом не выше BBB); 2) Ключевая ставка; 3) Соотношение средней доходности ВДО и ключевой ставки (делим первое на второе).

( Читать дальше )

Блог компании Иволга Капитал |Средняя доходность ВДО достигла 32%. Будущее выглядит мрачным, но будет ли оно таким?

- 28 октября 2024, 06:53

- |

Снова и в начале недели констатация факта: • доходности облигаций продолжили стремительно расти. Мы сосредоточены на ВДО, но явление повсеместное.

До прошлой пятницы рост в преддверии повышения ключевой ставки, в пятницу – как реакция на ее повышение. Консенсус облигационного рынка был, как видим по падению его котировок, ниже 21% (напомним, 25 октября КС повышена с 19% до 21% со словесными интервенциями о повышении в дальнейшем).

2 понедельника назад мы писали, что деформация облигационного рынка обретает пластическую природу (в отличие от упругой, где, чем сильнее сжатие, тем выше потенциал разжимания).

Предположение оправдалось, • от средней доходности 30% ВДО всего за 2 недели пришли к 32%. Высокодоходные облигациях в нашей трактовке – это бумаги с кредитными рейтингами от B- до BBB.

Не все большие фондовые падения заканчиваются классической паникой. Но в глубокое разочарование погружают все или почти все. На рынке облигаций глубокое разочарование.

( Читать дальше )

Блог компании Иволга Капитал |Какие ВДО имеют премии доходностей к риску даже при ключевой ставке 20%?

- 16 сентября 2024, 07:04

- |

Блог компании Иволга Капитал |Готовы ли ВДО к возможному повышению ключевой ставки в пятницу 13-го?

- 09 сентября 2024, 07:05

- |

Мнения экспертов о новом решении ЦБ по ключевой ставке разделились. Большинство, но не абсолютное, за ее сохранение, меньшая, но значительная часть – за повышение, либо на 1, либо на 2 пп. (до 19 или 20%).

☑️Взглянем на доходности сегмента ВДО (в разрезе ВДО-рейтингов, от B- до BBB) через их реакцию на изменение ключевой ставки.

Верхний график – обновление доходностей всего спектра рейтингов ВДО (он дополнен рейтингами от BBB+ до A+). Нижний – соотношение средней доходности всех ВДО и ключевой ставки.

На первом графике видим, что ☑️доходности ВДО (и, шире, всего рынка облигаций) 2-3 последние недели росли, ускоряясь. Однако к концу истекшей недели чуть откатились вниз. Отдельный выброс – доходность рейтинговой ступени BBB, превышающая рациональные величины из-за Сегежи.

На втором графике, во-первых, отмечена ☑️средняя доходность для всех ВДО, она сейчас 28,4% (если уберем Сегежу, получим ~27%). Во-вторых, ☑️доходность ВДО сегодня превышает ключевую ставку в 1,58 раза. И совсем недавно достигала 1,61.

( Читать дальше )

Блог компании Иволга Капитал |🤔 Что такое YTM и как ее считать?

- 25 августа 2024, 12:03

- |

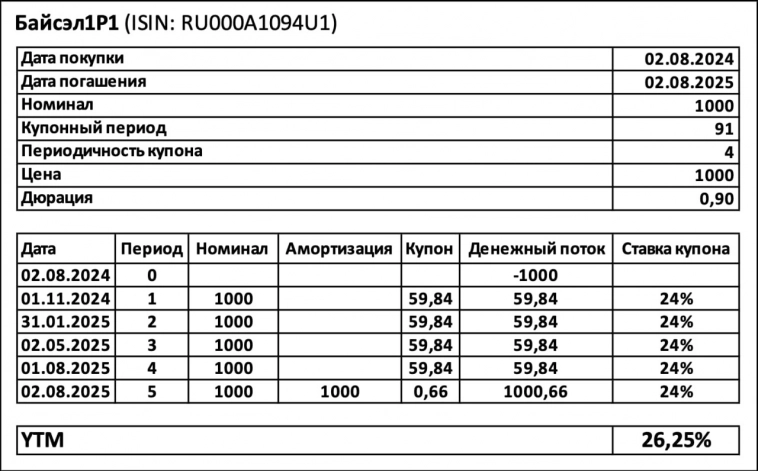

Если вы только начали изучать облигации, то, вероятно, заметили, что доходность, которую пишет брокер рядом с наименованием облигации выше, чем ставка купона. Давайте разберемся в чем дело.

YTM (Yield to Maturity) — общий доход, ожидаемый от облигации, если облигация удерживается до погашения.

Этот вид доходности предполагает реинвестирование купонов внутри года и позволяет наиболее корректно сравнивать бумаги с разными параметрами (срок, купон, изменение цены)

На изображении, на примере недавнего выпуска облигаций Байсэл1Р1, показано как можно рассчитать YTM самостоятельно. Для этого в Excel необходимо расписать денежные потоки по облигации и даты их выплаты. Далее используем формулу ЧИСТВНДОХ(), которая и посчитает нам YTM.

Большинство инвесторов на практике используют калькуляторы доходности для подсчета, такие есть, например, на сайте Мосбиржи.

Более развернуто о важности этого параметра мы так же рассказывали в одной из серий обучающих видео 👉 YOUTUBE | ВК | RUTUBE

( Читать дальше )

Блог компании Иволга Капитал |Наиболее и наименее доходные облигации с рейтингами от BB- до A+

- 01 июля 2024, 06:58

- |

Блог компании Иволга Капитал |Доходности ВДО (которые растут), портфель ВДО (13,3% за 12 мес. и 19,3% на перспективу) и сделки в ВДО

- 27 мая 2024, 06:16

- |

Динамика средних доходностей ВДО в зависимости от кредитного рейтинга – на диаграмме. Всё выше и выше. Разворачиваются такие тенденции через смену эмоционального восприятия. Пока рост доходностей воспринимается как возможность, он обычно не заканчивается. Когда он становится поводом к апатии и желанию продать просевшие облигации – здесь обычно разворот.

В публичном портфеле PRObonds ВДО мы не ставили на возможность еще с прошлой осени. Большая доля денег (в РЕПО с ЦК, эффективная ставка сейчас ~17% годовых), отбор коротких и наиболее доходных облигаций позволили портфелю продолжать приносить доход. 13,3%, накопленные за прошедшие 12 месяцев (в доверительном управлении, построенном на модели портфеля – больше) – выше средней ставки банковского депозита за эти месяцы.

При этом потенциальная доходность портфеля (сумма доходностей входящих в него облигаций и денег) поднялась уже к 19,3%. Вероятно, поднимется выше. Что делает перспективу менее туманной.

Что касается сделок, то сейчас мы не готовы добавлять в портфель что-то новое. Хотя уже держим руку на пульсе. Более-менее косметически сокращаем то, что сравнительно менее доходно, добавляем то, что имеет премию к доходности (все сделки проводятся, начиная с сегодняшней сессии, по 0,1% от активов за сессию).

( Читать дальше )

Блог компании Иволга Капитал |ВДО, доходности которых проигрывают рынку. Или выигрывают. Тогда как сами доходности вернулись к росту

- 05 февраля 2024, 07:18

- |

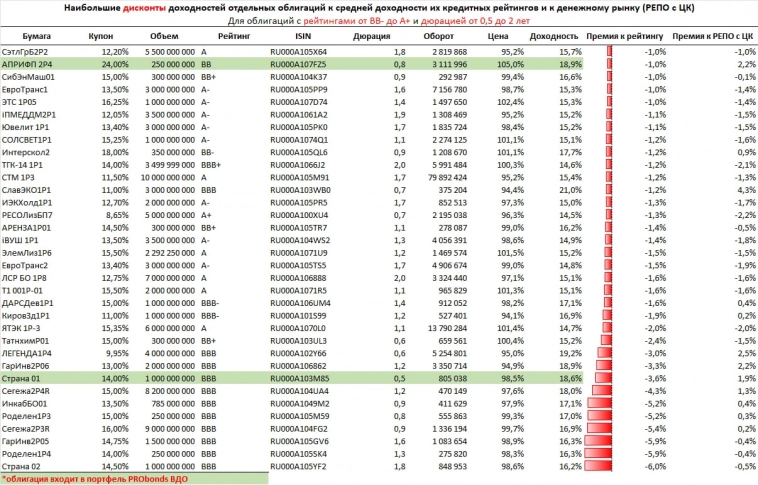

В паре таблиц, которые мы обновляем раз в 2 недели, облигации, доходности которых проигрывают средней доходности для кредитного рейтинга, который имеют эти облигации. И (во второй таблице) те, что выигрывают у доходностей своих рейтингов.

Если наибольшие премии к доходностям своих рейтингов дают обсуждаемые с силу, как минимум, потенциальных проблем М.Видео и Сегежа, то эмитенты, имеющие наиболее низкие относительные доходности, внимания к себе не привлекают. В некотором смысле низкая доходность – индикатор того, что всё в порядке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал