Блог компании Иволга Капитал |Дайджест по рейтинговым действиям в высокодоходном сегменте за прошлую неделю (Светофор Групп, Бифорком Тек, Ред Софт)

- 06 мая 2023, 10:58

- |

🟢ПАО «Светофор Групп»

Эксперт РА подтвердил кредитный рейтинг на уровне ruBB и изменил прогноз на позитивный

ПАО «Светофор Групп» является оператором образовательных услуг по подготовке водителей. Компания осуществляет полный цикл обучения водителей транспортных средств всех категорий.

Установление позитивного прогноза обусловлено ожиданиями агентства по сохранению финансового профиля Компании в 2023 году, устойчивого уровня показателя EBITDA на уровне прошлого года, что при дальнейшей амортизации облигационного займа может привести к снижению долговой и процентной нагрузки. Однако, агентство продолжает отмечать риски, связанные с управлением ликвидностью, так как большая часть денежных средств на балансе Компании, находятся под управлением ИК Риком-Траст, что продолжает оказывать давление на оценку качественной и прогнозной ликвидности Компании.

Отношение долга на 31.12.2022 к EBITDA составило 1.7х (2.9х за 2021 год), что оценивается агентством как умеренно низкий уровень долговой нагрузки.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании Иволга Капитал |МФК Займер опубликовал бухгалтерскую отчетность за 1 квартал 2023 года

- 05 мая 2023, 16:32

- |

МФК «Займер» сообщает о публикации промежуточной бухгалтерской отчетности (все формы) за 1 квартал 2023 года.

— Активы — 8 180,7 млрд руб.

— Обязательства — 2 385,5 млрд руб.

— Капитал — 5795,2 млрд руб.

— Прибыль — 1726,0 млрд руб.

С отчетностью можно ознакомиться по ссылке

/Облигации МФК Займер входят в портфель PRObonds ВДО на 8,7% от активов/

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Блог компании Иволга Капитал |Роделен опубликовал данные бухгалтерской отчетности по итогам 1 кв. 2023 года и МСФО по итогам 2022 года

- 05 мая 2023, 16:23

- |

Публикуем (ФСБУ) по итогам 1 квартала 2023 года. Все бухгалтерские показатели указаны в тыс. руб.

В скобках указаны показатели на 31.12.2022

- Валюта баланса: 2 214 915 (2 018 884) +10%

- Собственный капитал: 376 127 (351 775) +7%

В скобках указаны показатели за 1 квартал 2022

- Чистая прибыль: 24 353 (23 325) +4%

- Валовая прибыль: 92 017 (67 689) +36%

- Выручка: 102 014 (78 086) +31%

ВАЖНО

Напоминаем, что с 01.01.2022 применяется новый федеральный стандарт бухгалтерского учета (ФСБУ 25/2018 Аренда). Для всех лизинговых компаний существенные изменения коснулись выручки и даты начала признания дохода, что повлекло за собой отложенный эффект начала признания дохода.

Портфельные показатели:

- Остаток лизинговых платежей, млрд. руб.: 2,95

- Остаток ссудной задолженности, млрд. руб.: 1,47

- Коэф. платежи/долг = 2

Отчетность для ознакомления доступна по ссылке

Также на сайте компании размещена отчетность по МСФО по итогам 2022 года.

Отчетность доступна по ссылке

( Читать дальше )

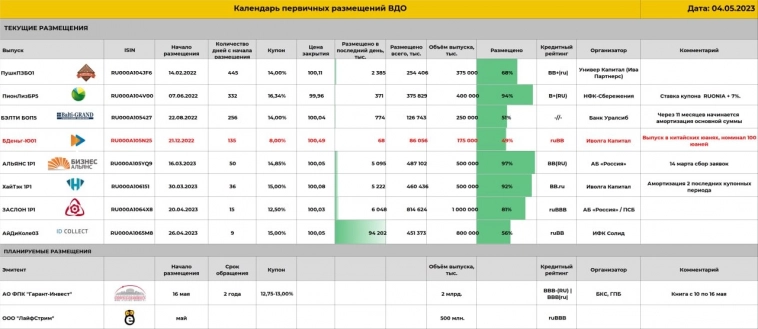

Блог компании Иволга Капитал |Календарь первичных размещений ВДО и актуальные выпуски ИК Иволга Капитал

- 05 мая 2023, 08:27

- |

Актуальные выпуски, организованные ИК Иволга Капитал:

- Выпуск Хайтэк-Интеграция 001P-01 размещен на 92%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 49%

Пожалуйста, для участия в наших первичных размещениях направляйте номер или прочие параметры выставленной Вами заявки в наш телеграм-бот ИК Иволга Капитал: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

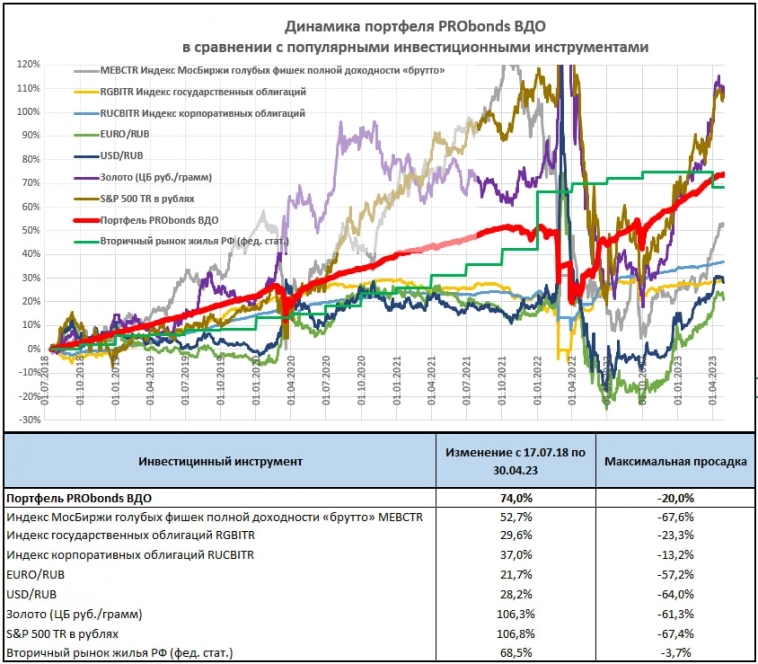

Блог компании Иволга Капитал |Портфель ВДО (33% за 365 дней, 13,7% внутренняя доходность). Апрель. Замедляя бег

- 05 мая 2023, 07:01

- |

Блог компании Иволга Капитал |Сокращение позиций в портфелях PRObonds

- 04 мая 2023, 09:45

- |

В портфеле PRObonds ВДО сокращаются доли облигаций:

— Маныч02,

— ЛТрейд 1P5,

— АПРИФП 2Р1,

— АПРИФП 2Р2.

Каждое сокращение — на 0,1% от активов в день в течение 5 ближайших сессий, начиная с сегодняшней (исключение — ЛТрейд 1P5, там для полного вывода бумаги достаточно 4 сессий).

В портфеле PRObonds Акции совокупная доля акций сегодня сокращается с 47,5% до 45%.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Блог компании Иволга Капитал |Сбор заявок на участие в размещении облигаций АПРИ ФП БО-002Р-02 (ruB/BB-.ru, 750 млн..р., YTM 19,2%) прекращается. Выпуск полностью расписан и сегодня будет завершен

- 02 мая 2023, 13:48

- |

Сбор заявок на АПРИ Флай Плэнинг завершен.

Свободного объема бумаг больше нет. Выставленные сегодня до 13-30 и подтвержденные через телеграм-бот ИК Иволга Капитал заявки будут исполнены частично (ориентир аллокации — 65%). Выставленные до 13-30, но не подтвержденные через телеграм-бот ИК Иволга Капитал заявки, исполнены не будут.

Само исполнение заявок произойдет ближе к завершению сегодняшней торговой сессии.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Блог компании Иволга Капитал |Размещение облигаций АПРИ ФП БО-002Р-02 (ruB/BB-.ru, 750 млн..р., YTM 19,2%) возвращается в привычное русло

- 02 мая 2023, 09:58

- |

Сегодня мы возвращаем размещение облигаций АПРИ ФП БО-002Р-02 (ruB/BB-.ru, 750 млн… р., YTM 19,2%) в привычное русло (в пятницу 28 апреля удовлетворялись только предварительные заявки, поданные в предыдущие дни).

Пожалуйста, для участия в наших первичных размещениях направляйте Ваши ФИО и номер или прочие параметры выставленной Вами заявки в наш телеграм-бот: @ivolgacapital_bot

С уважением,

ИК Иволга Капитал

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Блог компании Иволга Капитал |Результаты ИК Иволга Капитал как облигационного организатора за апрель. Портфель 14,2 млрд.р., месячный доход держателей - 162 млн.р.

- 02 мая 2023, 07:18

- |

Портфель организованных нами облигационных выпусков (сумма облигаций в обращении) за апрель вырос более чем на 800 млн.р., до 14,2 млрд.р. Портфель непрерывно увеличивается с прошлого ноября. Но до максимума, поставленного еще в декабре 2021 года (15,6 млрд.р.) далеко.

Доход, который совокупно получили держатели этого портфеля в апреле – 162 млн.р. И это рекорд.

Оценка доходности всего портфеля организованных нами облигационных выпусков (которую мы считаем как отношение накопленного результата к средней сумме портфеля) – 3,1% годовых. Это накопленное значение за все время существования Иволги. Дефолты начала прошлого года отправили доходность вниз примерно на 10% годовых. И выход на адекватные рынку 7% годовых займет еще год.

Или на 2-3 месяца больше. На наших глазах разворачивается драма с УК Голдман Групп. Мы неоднократно писали о теме, здесь достаточно отметить снижение кредитного рейтинга от Эксперт РА до преддефолтного уровня С.

Среди организованных нами размещений на облигации УК Голдман Групп, это облигации дочек УК, ОбъединениеАгроЭлита, ТД Мясничий, ИС петролеум, приходится сейчас около 480 млн.р. Если эта сумма уйдет в дефолт, нынешними темпами на ее восстановление за счет купонов по другим облигациям понадобится 3 месяца.

( Читать дальше )

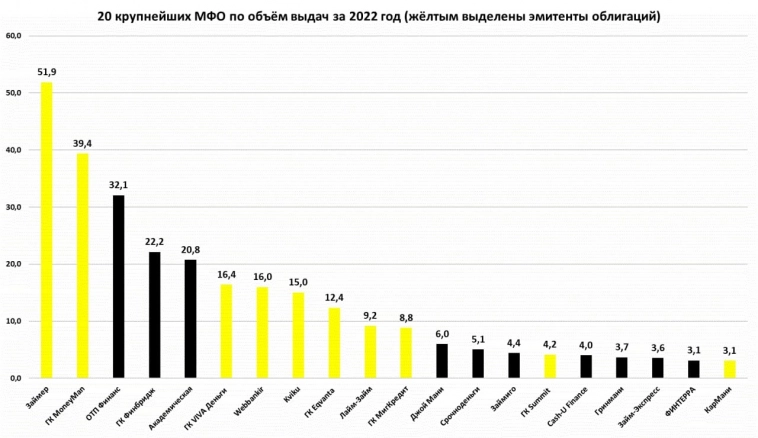

Блог компании Иволга Капитал |Эксперт РА опубликовал рэнкинг рынка МФО за 2022 и отраслевой прогноз на 2023 год

- 01 мая 2023, 09:02

- |

Эксперт РА опубликовал рэнкинг рынка МФО за 2022 и отраслевой прогноз на 2023 год www.raexpert.ru/researches/mfo/forecast_2023/

Основные выводы агентства:

• Рынок МФО в 2022 году показал динамичный рост без ухудшения качества новых выдач благодаря сдерживанию риск-аппетита и притоку новых клиентов из банковского сектора.

• В 2023 году «Эксперт РА» ожидает увеличение объемов выданных микрозаймов на 10%

Цитаты из обзора, которые показались нам наиболее интересными:

На фоне притока новых клиентов и оптимизации издержек микрофинансовый рынок получил рекордную годовую прибыль (41 млрд рублей). Тем не менее распределение прибыли является неравномерным: по данным Банка России, 63 крупных компании (каждая с портфелем более 1 млрд рублей) принесли суммарно 89% чистой прибыли всего рынка

Показатель NPL90+ для МФО имеет существенный методологический недостаток. Динамика данного индикатора тоже непоказательна. Мы не видим системных рисков в росте балансовой просрочки из-за минимальной корреляции доли NPL90+ с финальными кредитными потерями большинства МФО.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал