Начало сбора заявок на участие в размещении облигаций ООО «Онлайн Микрофинанс»

Мы начинаем сбор заявок на участие в размещении облигаций ООО «Онлайн Микрофинанс» (поручитель ООО МФК «Мани Мен»)Предварительные параметры выпуска:

• Дата размещения: 17 ноября 2020

• Рейтинг выпуска/поручителя: ruBBB- (Эксперт РА)

• Размер выпуска: 700 млн.р.

• Срок до погашения: 3 года, без амортизации

• Ориентир купона: 12-12,5% годовых (YTM 12,6-13,2%), выплата купона ежемесячно

• Минимальная сумма заявки: 1,4 млн.р.

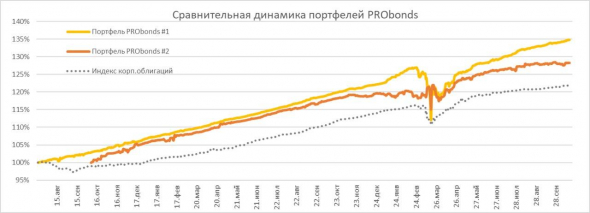

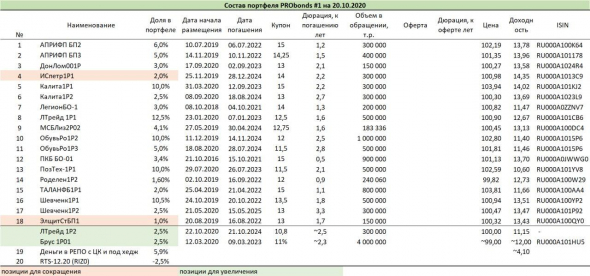

• Организатор выпуска: ИК Иволга КапиталОблигации «Онлайн Микрофинанс» будут включены в портфели PRObonds примерно на 7% от капитала.

Заявку на участие в размещении Вы можете подать сотрудникам клиентского блока «Иволги Капитал»:

— Евгения Зубко: telegram — @EvgeniyaZubko | email — zubko@ivolgacap.com | тел. +7 912 672 68 83

— Ольга Киндиченко: telegram - @Kindichenko_Olga | email - kindichenko@ivolgacap.com | тел. +7 916 452 81 12

— Екатерина Захарова: telegram — @ekaterina_zakharovaa | email - zaharova@ivolgacap.com | тел. +7 916 645-44-68

— Общий телефон/e-mail: +7 495 150 08 90/dcm@ivolgacap.com

Авто-репост. Читать в блоге >>>

Андрей Хохрин, Вообще то крутой порог входа. Сейчас можно взять Ай Ди 2 за 99.95 Ну в марте на оферте снизят до 12 и все. Зачем такой порог устанавливать. Лизинг Трейд с вашим порогом в 600 не разместился в первый день. Какой смысл задирать так мин порог входа?

Sergey054, Вы правы. но 1,4 млн.р. определено не нами, а правилами листинга. это правило касается всех эмитентов, которые размещают облигаций более чем на 1 млрд.р. в год и не имеют проспекта эмиссии. думаю, будет нормальная возможность подобрать бумаги на вторичном рынке. кроме того, покупка первых выпусков оправданна. третий выпуск с более низкой ставкой должен их подталкивать вверх. что, в общем, и происходит.