Андрей Хохрин

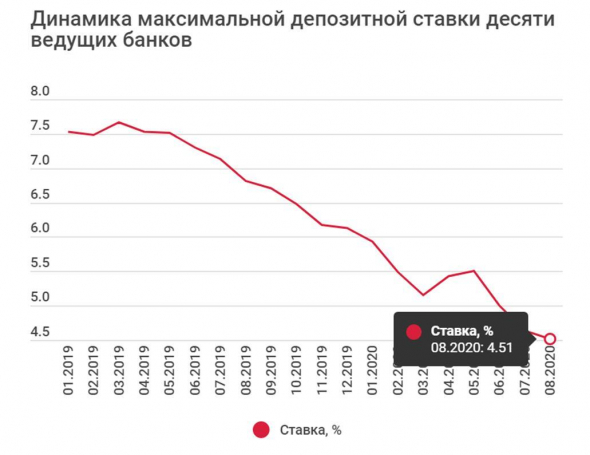

Ставки по кредитам и депозитам разошлись в 2,5 раза. Это толкает депоизитные деньги на рынок прямых долгов

- 27 августа 2020, 07:01

- |

Вряд ли когда-то было проще сделать выбор между депозитом и облигациями. Короткая статья в «Ведомостях» (https://www.vedomosti.ru/finance/articles/2020/08/24/837618-stavki-kreditam) вокруг одного факта: ставки по банковским кредитам и депозитам разошлись примерно в 2,5 раза. «Сегодня банки выдают займы в среднем под 9,3%, а привлекают вклады – под 3,9%», пишет издание.

В материале речь о частных лицах. Но увеличение банковской маржи (разница между ставкой привлечения и размещения денег) свойственно и для корпоративных клиентов. Если депозиты повсеместно опустились к ключевой ставке или стали ниже ее, кредиты юрлицам зафиксировались на докризисных уровнях. 9%-ный кредит остается удачей. И с прочими издержками, как правило, обойдется для компании-заемщику в 10%+.

Расширение банковской маржи – это и реакция на вымывание депозитной базы. А база, уже по наблюдениям биржевой инфраструктуры, ищет возможности на фондовом рынке. В частности на рынке облигаций, где процентная дистанция между размещаемыми и привлекаемыми деньгами значительно короче, чем в любом банке.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 16 )

«Обувь России»: Компания приступает к ежемесячной публикации операционных результатов и объявляет предварительные операционные результаты за июль 2020 года.

- 26 августа 2020, 10:33

- |

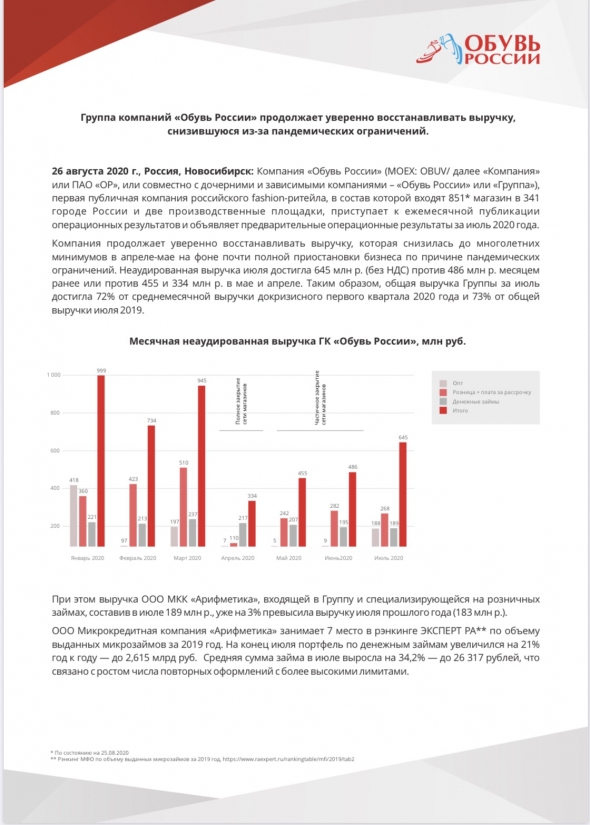

Компания продолжает уверенно восстанавливать выручку, которая снизилась до многолетних минимумов в апреле-мае на фоне почти полной приостановки бизнеса по причине пандемических ограничений. Неаудированная выручка июля достигла 645 млн р. (без НДС) против 486 млн р. месяцем ранее или против 455 и 334 млн р. в мае и апреле. Таким образом, общая выручка Группы за июль достигла 72% от среднемесячной выручки докризисного первого квартала 2020 года и 73% от общей выручки июля 2019.

При этом выручка ООО МКК «Арифметика», входящей в Группу и специализирующейся на розничных займах, составив в июле 189 млн р., уже на 3% превысила выручку июля прошлого года (183 млн р.). Опережающими темпами восстанавливается оптовая выручка (175 магазинов франшизы, крупные корпоративные покупатели), показатель достиг 188 млн р. в июле, что составляет 79% от среднемесячной выручки первого квартала 2020.

( Читать дальше )

Продолжаем сбор заявок на участие в размещении облигаций ООО "Калита"

- 26 августа 2020, 08:36

- |

Продолжаем сбор заявок на участие в размещении облигаций ООО «Калита»

Краткие предварительные параметры выпуска:

— Объем – 300 млн.р.,

— Срок до погашения – 4 года (амортизация — последние 12 месяцев),

— Купон – не выше 13,0% годовых с ежемесячной выплатой,

— Дата размещения: 8-10 сентября 2020.

Организатор/андеррайтер – ИК «Иволга Капитал».

Ссылка на презентацию эмитента: https://www.probonds.ru/upload/files/11/b1ce5caa/2020-08-20_Kalita_prezentaciya.pdf

Для подачи заявки, пожалуйста, направьте нам: количество приобретаемых бумаг, наименование Вашего брокера.

Наши координаты:

— Евгения Зубко: @EvgeniyaZubko, zubko@ivolgacap.com, +7 912 672 68 83

— Ольга Киндиченко: @Kindichenko_Olga, kindichenko@ivolgacap.com, +7 916 452 81 12

— Екатерина Захарова: @ekaterina_zakharovaa, zaharova@ivolgacap.com, +7 916 645-44-68

Минимальная сумма покупки облигаций на размещении – 600 бумаг (600 т.р. по номинальной стоимости).

Облигации нового выпуска ООО «Калита» будут добавлены в портфели PRObonds на 2,5-5% от капитала. Совокупная доля выпусков эмитента в портфелях составит 12,5-15% от активов.

Созревание "зеленых" облигаций: одинаковый прайсинг при сохранении фундаментальных преимуществ

- 26 августа 2020, 08:22

- |

Ранее мы писали о том, что сектор “зеленых” облигаций в процессе своего распространения, особенно в западных странах, становится сформировавшимся сегментом на рынке облигаций. В то же время, несмотря на большое количество экологических критериев соответствия и более конкретную отчетность о результатах инвестиций, в цене и доходности “зеленые” выпуски тяготеют к своим классическим аналогам.

Этот вывод подтверждает и накануне опубликованное исследование АКРА. Агенство рассмотрело широкую для этого сегмента выборку и оценило, что “скидка” к доходности “зеленых” облигаций составляет не более 1-2 б.п. по сравнению с аналогичными выпусками, выпущенными без процедур согласования будущих инвестиций с “зелеными” требованиями. В других исследованиях на более локальных рынках премия оказалась выше, что подтверждает мысль о постепенном снижении ценовой разницы по мере распространения «зеленых» бондов.

( Читать дальше )

Что происходит с рублем?

- 26 августа 2020, 07:21

- |

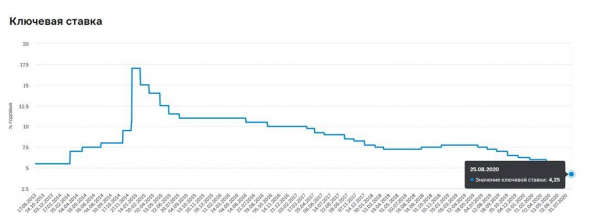

При всем обилии денег в мировой финансовой системе из России деньги выводятся. Это можно наблюдать на примере облигаций федерального займа. С 5-6-ю процентами годовых к погашению ОФЗ все еще относятся к высокодоходным бумагам, в сравнении с долгами прочих крупных экономик. И, даже снижая эту доходность, отечественные гособлигации пользовались спросом, рассчитывавшим выиграть от дальнейшего ее снижения.

Однако Банк России, в моем понимании, опередил события со скоростью опускания ключевой ставки. Которая перестала отражать стоимость денег и вплотную приблизилась к инфляции (4,25% для ставки против 3,4% для инфляции). Снижение ставки сразу на 100 б.п., с 5,5 до 4,5% 19 мая ослабило рубль само собой. И дальнейшее снижение 24 июля до 4,25%, всего на ¼%, показало отсутствие у ЦБ дальнейших возможностей для маневра. В дополнение к низкой внутренней стоимости российской валюты участники рынка получили обнуление спекулятивного потенциала в ОФЗ. Интерес пропал, по крайней мере, иностранный.

( Читать дальше )

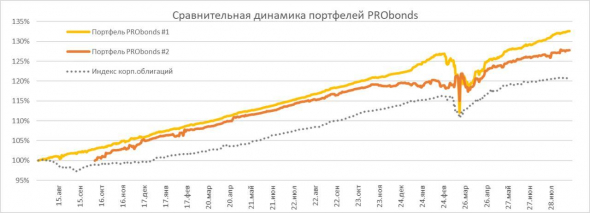

Обзор портфелей PRObonds

- 25 августа 2020, 07:45

- |

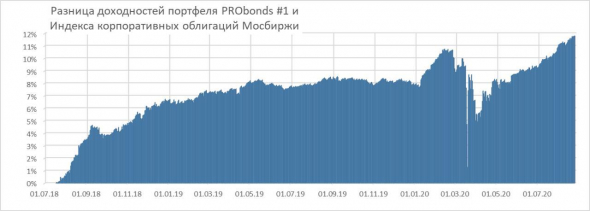

Актуальная доходность портфелей PRObonds (за последние 365 дней): 13,5% для портфеля #1 и 10,9% для портфеля #2. В доходности заложены высокие комиссии (0,1% от суммы каждой покупки или продажи) и дисконтированные с учетом проскальзываний цены. Поэтому реальные результаты тех, кто следует публикуемым рекомендациям, в среднем, должны быть выше. Портфели доверительного управления в ИК «Иволга Капитал», в подтверждение тому, имеют сейчас среднюю доходность 15,2% (минимальная – 10,6%) уже после списания всех комиссий. Мы ведем работу над внешним аудитом результатов ДУ, чтобы иметь возможность выкладывать их в обезличенном, но детализированном виде в открытом доступе.

( Читать дальше )

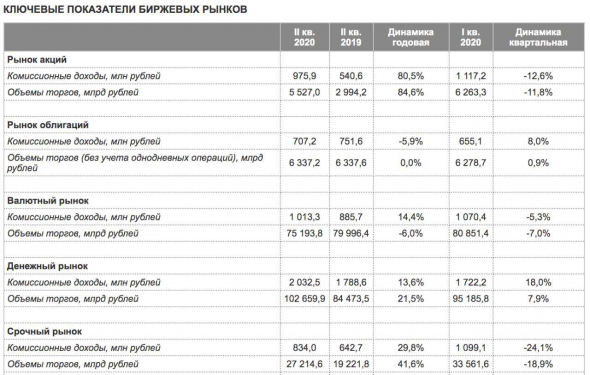

Казино всегда в плюсе: итоги 1 полугодия 2020 года Мосбиржи

- 24 августа 2020, 15:57

- |

Доходы биржи — это мультипликатор активности инвесторов на национальном рынке ценных бумаг. Больше участников и сделок — более высоким становится совокупный спрос на бумаги, что оказывает поддержку котировкам в среднесрочном плане. Данные Московской Биржи за 1 полугодие 2020 года подтверждают тезис о буме частных инвестиций, но похоже, уже свершившемся.

Мосбиржа опубликовала финансовые результаты за первое полугодие 2020 года. За этот период комиссионные доходы Биржи (то есть все доходы со сделок участников рынка, комиссии при листинге и т.д.) выросли на 21,8% почти до 8 млрд рублей. Основную долю роста обеспечили доходы со сделок на рынках акций, денежном и срочных рынках.

На финансовый результат благоприятно повлиял рост объема торгов на этих рынках, в том числе и за счет открытия новых счетов: их количество с начала года увеличилось в 1,5 раза — с 3,85 до 5,65 млн человек. Самый активный рост сделок для Мосбиржи произошел на рынке акций — объемы торгов увеличились на рекордные 84% в годовом выражении, что обеспечило прирост комиссии на этом секторе на 80%. Далее, по увеличению торгового оборота идет срочный рынок — на 41,6% г/г, и денежный рынок — на 21,5% г/г. Объемы сделок на облигационном рынке в годовом исчислении почти не изменились.

( Читать дальше )

Рынки. Восходящие минимумы драгметаллов, американская стена страха, белорусское давление

- 24 августа 2020, 07:48

- |

Понимание будущей динамики основных рыночных инструментов у меня на сегодня слабое. Многие из них сформировали череду последовательно восходящих минимумов (следующие выше предыдущих), не всегда сопровождаемых аналогичной последовательностью для максимумов. Большинство рынков, за явным исключением драгметаллов, низковолатильны. Я бы оценил такое положение как накопление потенциала для движения. Возможно, движения резкого.

В золоте и серебре картина повышающихся минимумов без повышения максимумов отчетливо наблюдается последние 2 недели. Жду одного из двух сценариев. Первый, считаю его более выроятным: продолжение роста с обновлением рекордных цен начала месяца. Дальнейшего запаса для повышения котировок не вижу. Обновление максимумов оцениваю как остаточную реакцию покупателей. Силы которых иссякают. Далее, ставлю на разворот к падению. Второй сценарий предполагает, что падение уже началось, а его подтверждение – пробой вниз линии тренда, которая для золота проходит сегодня в районе 1 900 долл./унц. Пробой этой линии послужит для меня сигналом к игре на понижение, но игре очень ограниченной по величине короткой позиции.

( Читать дальше )

Tesla. Это про любовь

- 23 августа 2020, 05:53

- |

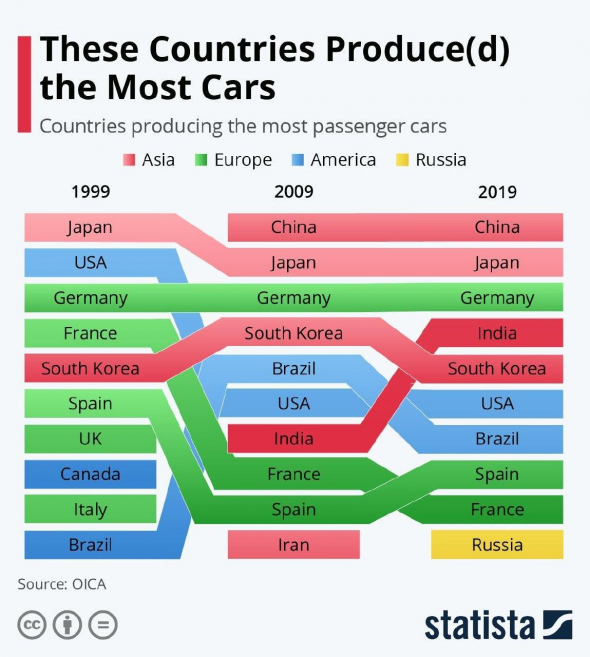

Teala (рост акций за год в 8,5 раз) — это про любовь. Когда на депрессивном рынке (США продолжают терять места в рейтинге мировых автопроизводителей) возникает супергерой, еще и марсианин, хочется его купить. Спрос ведь в первую очередь американский. Тут как спорить про Звездные войны. На вид, большинство фильмов средненькие и по графике, и по смыслу. Однако самая успешная франшиза всех времен. И одного народа.

На иллюстрации: первая десятка стран по количеству произведенных за год автомобилей, в 1999, 2009, 2019 годах.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

«Иволга Капитал» начинает сбор заявок на участие в размещении облигаций Калита 001Р-02

- 21 августа 2020, 12:12

- |

«Иволга Капитал» начинает сбор заявок на участие в размещении облигаций Калита 001Р-02

Краткие предварительные параметры выпуска:

— Объем – 300 млн.р.,

— Срок до погашения – 4 года (амортизация в течение последних 12 месяцев),

— Купон – не выше 13,0% годовых с ежемесячной выплатой,

— Дата размещения: 8-10 сентября 2020.

Организатор размещения/андеррайтер – ИК «Иволга Капитал».

Для подачи заявки, пожалуйста, направьте нам: количество приобретаемых бумаг, наименование Вашего брокера).

Наши координаты:

— Евгения Зубко: @EvgeniyaZubko, zubko@ivolgacap.com, +7 912 672 68 83

— Ольга Киндиченко: @Kindichenko_Olga, kindichenko@ivolgacap.com, +7 916 452 81 12

— Екатерина Захарова: @ekaterina_zakharovaa, zaharova@ivolgacap.com, +7 916 645-44-68

Минимальная сумма покупки облигаций на первичном рынке – 600 бумаг (600 т.р. по номинальной стоимости).

( Читать дальше )

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- российские акции

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал