Блог им. alexey_s |Жизненный цикл акции и чрезвычайно хорошие ситуации технического анализа

- 04 октября 2017, 10:35

- |

Когда люди обсуждают технический анализ, большая часть беседы посвящена лучшему времени входа на рынок. Это правда, технический анализ помогает вам с таймнгом, но он также может больше чем это. В действительности, опытный практик технического анализа будет использовать свое искусство для:

- поиска низкорисковых высокодоходных торговых возможностей

- оценивать риск\вознаграждение в сделке

- определять жизненный цикл акции (который определяется институциональными требованиями)

- определять тренд и диапазон

- избегать «одурачивания» рынком

- находить низковолатильные ситуации

- понимать ключевые ценовые уровни

- подбирать вершины и низы

Технический анализ очень широко применяется, существуют дюжины применений и в этом уроке мы не будем рассматривать их все. Вместо этого, мы рассмотрим некоторые хорошие ситуации, которые соответствуют этому курсу.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 0 )

Блог им. alexey_s |11 медицинских компаний, которые любят аналитики

- 27 октября 2016, 15:07

- |

Сектора фондового рынка могут превратиться из лучших в худшие и снова стать лучшими в течение пары лет. Или быть худшими, а потом стать лучшими. Такие изменения дают восхитительные возможности для зарабатывания денег, если вы разумный инвестор. Они также могут подчеркнуть, насколько важно придерживаться надежных долгосрочных стратегий.

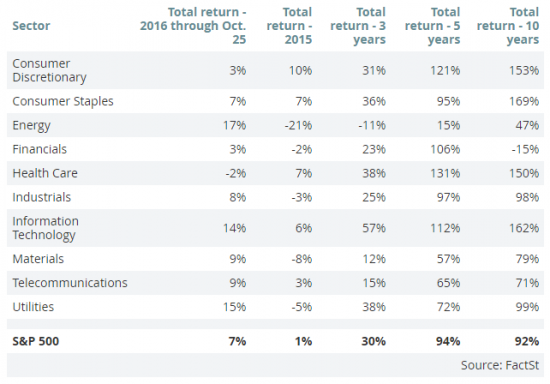

На рисунке ниже представлена полная доходность по 10 секторам S&P500.

Вы можете видеть, что три сектора, хорошо известных своими привлекательными дивидендными доходностями — товары широкого потребления, телекоммуникации и коммунальные услуги — уже неплохо показали себя в этом году, поскольку инвесторы стремились к более высоким доходностям в условиях снижающихся процентных ставок. Энергетический и сырьевой сектора восстанавливаются после серьезного снижения цен на энергоносители и сырьевые товары. Такие спады и обвалы на товарных рынках всегда будут, так что вы вновь увидите эти ценовые движения, хотя вряд ли сможете их предсказать. Но даже не смотря на негативный политический климат для сектора здравоохранения из-за провала программы Obamacare и того, что оба кандидата в президенты критикуют фармацевтические компании, этот сектор определенно продолжает оставаться устойчивым и сильным. Причина этого в том, что ставка на старение населения в развитых странах — безопасная.

( Читать дальше )

Блог им. alexey_s |15 акций-фаворитов на Уолл-стрит, которые выиграют от отскока нефти

- 21 октября 2016, 17:22

- |

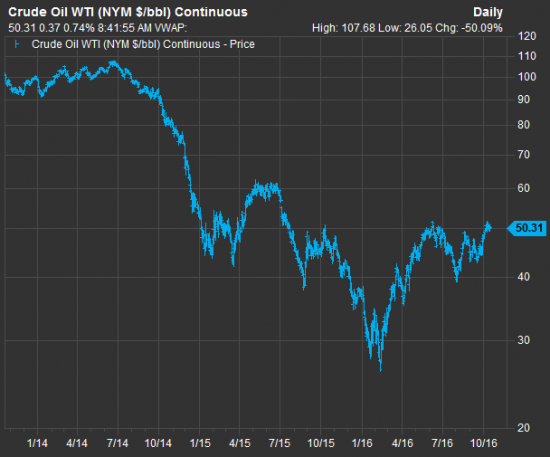

Нефтяные цены выросли на 16% за месяц, отчего начали плодиться слухи о том, что может начаться ралли и в остальных товарах. Это, конечно, помогло бы нефтяным компаниям, которые предприняли определенные действия для того, чтобы стать более эффективными после того как цены на энергоносители посыпались в 2014 году.

На графике ниже приведена динамика цен на нефть из Западного Техаса (West Texas crude oil), которая стоит примерно 50 долл. за баррель, она в два раза дешевле, чем была 3 года назад. Месяц назад она торговалась на уровне 43,03.

Признаки лучших времен

Генеральный секретарь ОПЕК Мухаммед Баркиндо выразил мнение, что Россия будет совместно с картелем ограничивать добычу нефти, чтобы разогнать цены на нефть. Некоторые аналитики считают, что цена на нефть поднялась из-за слабого доллара и данных по инфляции в Великобритании. Комментарии Джанет Йеллен об укреплении экономики также дают сигнал, что нефтяные цены будут подниматься.

( Читать дальше )

Блог им. alexey_s |6 серьезных дивидендных акций, которые незаслуженно забыты инвесторами

- 18 октября 2016, 17:34

- |

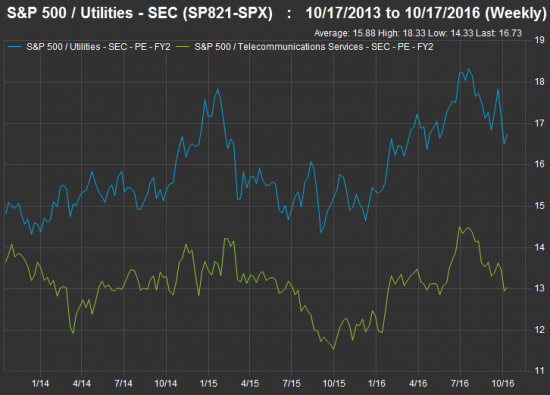

Ищете высокую дивидендную доходность, но не хотите гоняться за ростом? Такие акции нелегко найти, учитывая то, что многие из них существенно выросли в этом году. Ниже в статье представлено 6 ценных дивидендных акций в индексе S&P500, эти компании подходят по некоторым признакам качества — об этом ниже — и еще эти акции упали в цене в этом году. В последнее время в коммунальном секторе и телекоммуникациях было снижение (в этих секторах обычно самые высокие дивидендные доходности), после того, как P\E вырос до очень высоких уровней:

( Читать дальше )

Блог им. alexey_s |Эта акция имеет дивдоходность 16%, торгуется дешевле капитала и ее скупают инсайдеры

- 29 сентября 2016, 16:45

- |

Менеджмент и директора обычно стремятся к тому, чтобы иметь уникальное инсайдерское видение бизнеса и, предположительно, единственная причина, по которой инсайдер стал бы тратить кровно заработанные деньги на покупку акций на открытом рынке — это возможность хорошо заработать — может быть они находят эту акцию недооцененной или может быть ожидают серьезного прорыва в экономике компании, а может быть и то и то. Так что, если обнаруживается, что инсайдер скупает акции, которые также имеют хорошую репутацию, то это может быть ценным фактом для инвесторов. Одной из таких компаний является New York Mortgage Trust Inc (NASD: NYMT), акции которой скупает президент компании Кевин Донлон(Kevin M. Donlon).

9 июня Донлон инвестировал 365 тыс. долл в 58 тыс. акций NYMT, по цене 6,30 за акцию. В среду любители покупать акции по дешевке могли купить NYMT по цене примерно 5,94 долл., что примерно на 6% дешевле, чем акции достались Донлону. Следует отметить, что Донлон получил 48 центов дивидендов на акцию с момента покупки, так что он в целом в плюсе на 1,8%. На графике ниже вы можете увидеть график акции и ее поведение относительно 200-дневной скользящей средней.

( Читать дальше )

Блог им. alexey_s |9 самых любимых акций на Уолл-стрит

- 22 сентября 2016, 21:10

- |

Вы можете не всегда доверять аналитикам Уолл-Стрит, но их мнения по поводу некоторых акций могут быть полезным. Во-первых, вы можете видеть, какие акции у них в почете. Во-вторых, вы можете видеть акции, которые могут быть недооцененными на бычьем рынке, который длится более 7 лет. Любимая игра аналитиков с квартальными отчетами — занижать ожидания прибыли, чтобы вышедшие данные выглядели ошеломляющими — сильно бьет по доверию аналитиков. Их репутация также страдает от нежелания выставлять рекомендацию «продавать» по акциям. Фактически, при закрытии рынка 20 сентября ни одна акция из S&P500 не имела большинства рекомендаций «продавать». Но если вы поговорите с аналитиком на Уолл-Стрит о какой-либо отрасли или компании, то он или она покажет вам впечатляющую презентацию и с легкостью обоснует свою 12-месячную рекомендацию «покупать», «продавать», «держать». В долгосрочной перспективе аналитики также влияют на цены акций как и их консенсусы относительно ожиданий роста или падения прибылей.

( Читать дальше )

Блог им. alexey_s |Goldman Sachs предупреждает о процентном шоке

- 20 сентября 2016, 21:16

- |

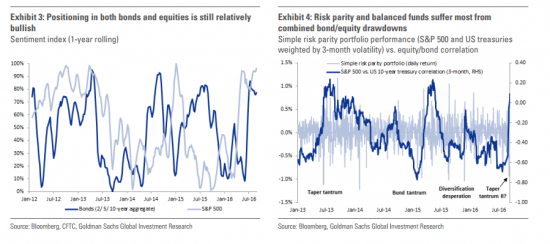

Летнее ралли закончилось и тренд развернулся, принеся странную корреляцию рынка облигаций и рынка акций — отмечает в своем отчете Goldman Sachs. В результате, фонды, специализирующиеся на паритете риска, серьезно пострадали и несмотря на то, что цены на облигации могут вырасти в концу года, длинный конец кривой доходности может оказаться под большим давлением, в то время как короткий конец — крепко удерживается центробанками. Голдмановский сентябрьский отчет о портфельной стратегии призывает увеличивать денежную позицию, при этом незначительно наращивая позицию в акциях.

( Читать дальше )

Блог им. alexey_s |Рэй Далио: инвесторы в облигации могут обнулиться

- 19 сентября 2016, 23:16

- |

15 сентября Рэй Далио опубликовал отчет под названием «Механика рынков или почему инвесторы будут шокированы, когда процентные ставки начнут расти». В этом отчете Далио отмечает, что Федеральному резерву следует очень осторожно подходить к увеличению процентных ставок. Причем Рэй подчеркивает: о-о-о-очень осторожно.

«Вероятность относительно больших убытков в бондах беспокоит нас, потому что в облигациях не было медвежьих рынков десятилетиями. Устойчивость к такого рода движениям не тестировалась.»

Далио в некотором роде делает предупреждение Джанет Йеллен и Федеральному резерву:

«Будьте осторожны с ужесточением денежно-кредитной политики, избегайте ужесточения более быстрого, чем рынки смогут переварить»

Когда цена незначительно колеблется, как это было в последние годы, инвесторы обычно фокусируются на доходности облигации. По мере того, как доходность уменьшается, обнуляя прибыль инвестора, возрастает чувствительность цены облигации к изменению процентных ставок, что может существенно повлиять не весь портфель. Когда инвестор видит, как улетучивается его доходность в результате нежелательной переоценки, его внимание смещается к цене облигации. Если движение цены — нежелательное, то влияние на весь портфель может сильно возрасти.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс