Алексей

Citi предупреждает о волатильности на рынке золота

- 27 сентября 2016, 21:52

- |

Золото может быть волатильным в четвертом квартале, поскольку Дональд Трамп имеет 40%-ный шанс выиграть президентские выборы и инвесторы готовятся к повышению процентных ставок в США.

Волатильность в золоте и на форексе может возрасти — утверждает товарный отчет от Citi — по мере того, как увеличиваются шансы Трампа на победу над Хиллари Клинтон в ноябре. Золото выросло на 26 процентов в 2016 году, вернувшись на уровни трехлетней давности, по мере того, как низкие и отрицательные процентные ставки обеспечили спрос. Политическая неопределенность также играет роль, и голосование Великобритании за выход из Евросоюза тоже подгоняет спрос на «тихие гавани». Прогнозисты, в частности сингапурская DBS Group Holdings Ltd., утверждают, что предвыборная кампания может поддерживать цены из-за возможного президентства Трампа.

«Соцопросы начали фокусироваться на президентских выборах и Citi увеличила возможность победы Трампа. Мы ожидаем, что победа Трампа может принести на рынок золота и форекс большую волатильность, что может привести к повышенным объемам в других драгоценных металлах»

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

Крупнейшие игроки распродают облигации США

- 26 сентября 2016, 20:08

- |

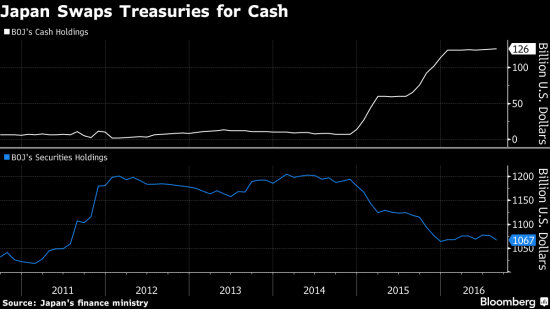

На рынке госдолга США крупнейшие игроки были длительное время самым надежным источником спроса на госдолг США. Но в эти дни центробанки добавили забот инвесторам на самом важном рынке облигаций. Такие держатели, как Япония и Китай сокращают свои позиции в трежерисах в течение трех кварталов подряд, это самая длительная распродажа в истории, — об этом свидетельствуют данные Федерального Резерва. Распродажи усилились за последние три месяца, совпав с недавним восстановлением доходностей правительственных облигаций США.

Продолжающееся снижение может привести к весьма болезненным потерям на рынке, что само по себе неприятно. Но более важно то, каковы будут последствия для американских финансов. При наличии дефицита бюджета в США, который вполне может увеличиться еще на 10 триллионов долларов за следующее 10 лет, иностранный спрос имеет ключевое значение в сдерживании роста затрат на займы, особенно, если ФРС будет увеличивать процентные ставки.

( Читать дальше )

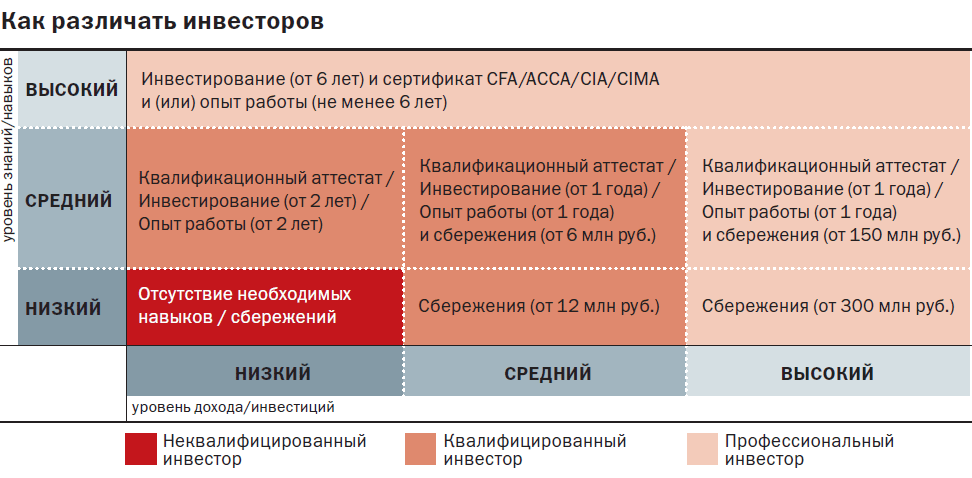

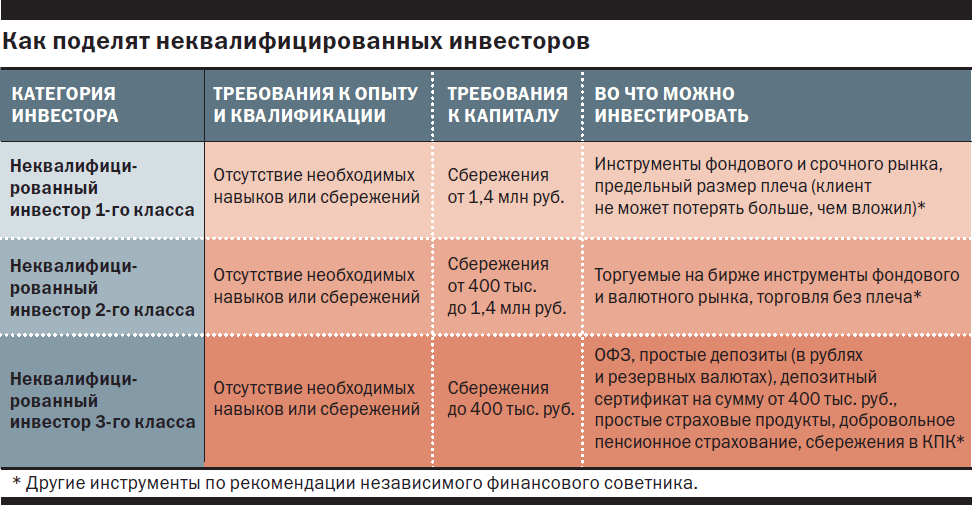

И еще раз про ограничения ЦБ

- 26 сентября 2016, 15:29

- |

( Читать дальше )

Телефон сдох? Эти компании знают как его зарядить на расстоянии!

- 23 сентября 2016, 19:18

- |

Energous Corp. удвоила цену акций за последний год, главным образом благодаря обещаниям будущего смартфонов без розеток и зарядных станций. Energous, которая располагается в Сан-Хосе в Калифорнии, — одна из немногих компаний, которые разрабатывают технологии, способные зарядить ваши телефоны без необходимости тащиться к розетке через всю комнату — все время, пока вы находитесь в этой комнате и совершенно без проводов. И 2017 год может быть годом, когда эта технология дойдет до рядовых пользователей.

Во второй половине следующего года технология Energous будет использоваться в передатчиках, которые смогут заряжать ваши устройства на расстоянии до полутора метров, как утверждает CEO Steve Rizzone. В 2018 году компания рассчитывает внедрить подобные трансмиттеры в домашнюю электронику, наподобие плоскоэкранных телевизоров, чтобы подзаряжать устройства на расстоянии до 5 метров. Компания не дает детальных комментариев по поводу того, какую мощность устройство будет выдавать на таком расстоянии. Также компания не раскрывает каких-либо подробных технических данных.

( Читать дальше )

9 самых любимых акций на Уолл-стрит

- 22 сентября 2016, 21:10

- |

Вы можете не всегда доверять аналитикам Уолл-Стрит, но их мнения по поводу некоторых акций могут быть полезным. Во-первых, вы можете видеть, какие акции у них в почете. Во-вторых, вы можете видеть акции, которые могут быть недооцененными на бычьем рынке, который длится более 7 лет. Любимая игра аналитиков с квартальными отчетами — занижать ожидания прибыли, чтобы вышедшие данные выглядели ошеломляющими — сильно бьет по доверию аналитиков. Их репутация также страдает от нежелания выставлять рекомендацию «продавать» по акциям. Фактически, при закрытии рынка 20 сентября ни одна акция из S&P500 не имела большинства рекомендаций «продавать». Но если вы поговорите с аналитиком на Уолл-Стрит о какой-либо отрасли или компании, то он или она покажет вам впечатляющую презентацию и с легкостью обоснует свою 12-месячную рекомендацию «покупать», «продавать», «держать». В долгосрочной перспективе аналитики также влияют на цены акций как и их консенсусы относительно ожиданий роста или падения прибылей.

( Читать дальше )

Apple собирается поглотить McLaren

- 21 сентября 2016, 21:07

- |

Apple ищет возможность для покупки контрольного пакета акций McLaren — говорят люди, знакомые с ситуацией. Наиболее вероятно, что Apple будет делать крупные инвестиции в автопроизводителя, а не будет поглощать McLaren. Financial Times ранее сообщала, что Apple рассматривала покупку МакЛарена целиком либо возможность приобретения контрольного пакета акций.

В поисках чего-то что потеснит iPhone, инженеры Эпла работают над автодизайном и планируют представить прототип в 2020 году. В то время как компания главным образом сфокусировала свои усилия на производстве программ для автопилотов, Эпл не прекращает разработки автомобиля — либо своего собственного либо совместно с крупным автопроизводителем. Производя автомобили стоимостью от 200 килодолларов, МакЛарен имеет все шансы представить удачное сочетание силы и продвинутых технологий.

«Я могу подтвердить, что McLaren не обсуждала с Apple какие-либо инвестиции».

( Читать дальше )

Goldman Sachs предупреждает о процентном шоке

- 20 сентября 2016, 21:16

- |

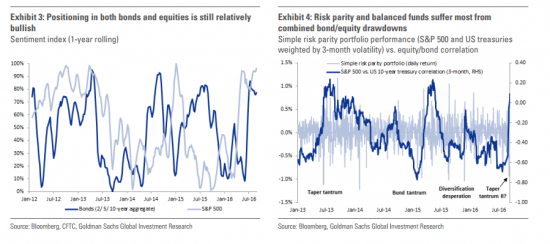

Летнее ралли закончилось и тренд развернулся, принеся странную корреляцию рынка облигаций и рынка акций — отмечает в своем отчете Goldman Sachs. В результате, фонды, специализирующиеся на паритете риска, серьезно пострадали и несмотря на то, что цены на облигации могут вырасти в концу года, длинный конец кривой доходности может оказаться под большим давлением, в то время как короткий конец — крепко удерживается центробанками. Голдмановский сентябрьский отчет о портфельной стратегии призывает увеличивать денежную позицию, при этом незначительно наращивая позицию в акциях.

( Читать дальше )

Рэй Далио: инвесторы в облигации могут обнулиться

- 19 сентября 2016, 23:16

- |

15 сентября Рэй Далио опубликовал отчет под названием «Механика рынков или почему инвесторы будут шокированы, когда процентные ставки начнут расти». В этом отчете Далио отмечает, что Федеральному резерву следует очень осторожно подходить к увеличению процентных ставок. Причем Рэй подчеркивает: о-о-о-очень осторожно.

«Вероятность относительно больших убытков в бондах беспокоит нас, потому что в облигациях не было медвежьих рынков десятилетиями. Устойчивость к такого рода движениям не тестировалась.»

Далио в некотором роде делает предупреждение Джанет Йеллен и Федеральному резерву:

«Будьте осторожны с ужесточением денежно-кредитной политики, избегайте ужесточения более быстрого, чем рынки смогут переварить»

Когда цена незначительно колеблется, как это было в последние годы, инвесторы обычно фокусируются на доходности облигации. По мере того, как доходность уменьшается, обнуляя прибыль инвестора, возрастает чувствительность цены облигации к изменению процентных ставок, что может существенно повлиять не весь портфель. Когда инвестор видит, как улетучивается его доходность в результате нежелательной переоценки, его внимание смещается к цене облигации. Если движение цены — нежелательное, то влияние на весь портфель может сильно возрасти.

( Читать дальше )

Марио Драги изобличил 2 самые популярные сделки в мире

- 16 сентября 2016, 22:09

- |

На прошлой неделе президент ЕЦБ Марио Драги организовал распродажи правительственных бондов, отказавшись от расширения программы скупки облигаций в рамках программы ЕЦБ. К тому моменту инвесторы уже были обеспокоены тем, что ЕЦБ и Банк Японии близки к исчерпанию лимитов на скупку облигаций. Эти страхи подкреплялись тем, что некоторые официальные представители японского банка были настроены критически относительно дальнейшей скупки облигаций и могли бы уменьшить покупки долгосрочных облигаций. Комментарии Драги и неопределенность позиции японцев стали спусковым крючком распродаж.

В попытке подтолкнуть экономический рост и борясь с инфляцией, центробанки по всему миру начали массово снижать процентные ставки и взяли курс на скупку активов. Все это в итоге привело к тому, что доходности упали до исторических минимумов. В итоге мы получили триллионы долларов государственных долгов, которые торгуются с отрицательными доходностями.

Такая экспансия центробанков вынудила инвесторов, ищущих высокой доходности, предпринимать более рискованные действия, выходя на более рискованные активы, такие как валюты развивающихся рынков, акции и облигации.

На диаграмме нарисованы графики ETF на 20-летние трежерисы и ETF облигаций развивающихся рынков JP Morgan. Оба ETF сильно просели с начала сентября. Все эти прибыли были получены только в результате усилий центробанков.

Японские и европейские бонды были распроданы по дешевке и доходность германских десятилеток стала положительной впервые после того, как Великобритания проголосовала за выход из Евросоюза.

( Читать дальше )

Конопля в законе: крупный рынок становится легальным

- 15 сентября 2016, 18:31

- |

Огромный рост объемов торгов может возникнуть на рынке каннабиса и отчет от 12 сентября от Коуэн и компании (Cowen and Company) указывает на звездной потенциал прибылей этой отрасли. По мере того как широкая публика начинает понимать нюансы между рисками использования марихуаны и наркозависимостью от тяжелых наркотиков, четко разделяя эти понятия, общественные отношения и политика переходят к единому мнению. Но с ростом индустрии приходят победители и проигравшие. Инвестирование в каннабис — это быстро растущее поле с возможностью достижения новых вершин, но для крупных учреждений могут существовать и опасности. Коуэн в своем докладе указывает на то, что в следующем десятилетии индустрия каннабиса будет главной «грешной» индустрией наряду с табачной, потеснив алкогольную.

С ростом рынка, который оценивается в 50 млрд. долл в 2026 году, каннабис должен стать очередной «многообещающей» промышленностью страны, как отмечается в докладе Коуэна. Будущее инвестирования в травку выглядит завораживающим.

Как отмечается в докладе «Конопляный компендиум: Кроссекторальный вид на многообещающую индустрию», подразумевая федеральную легализацию, нетерапевтическая индустрия конопли может расти в среднем на 24% в год в следующие 10 лет. Существуют негативные последствия применения конопли, как и курения сигарет и употребления алкоголя. Но в отличие от тяжелых наркотиков, общественное восприятие рисков здоровью, которые несет в себе употребление каннабиса, «существенно упало» — отмечается в отчете. В докладе говорится, что «каннабис рассматривается как менее рискованный, чем алкоголь».

( Читать дальше )

теги блога Алексей

- Apple

- ETF

- hkex

- JPMorgan

- P\E

- python

- ROE

- S&P500

- автомобили

- акции

- акции роста

- акции США

- Амазон

- американские акции

- анализ компаний

- Арсагера

- Баффет

- Боллинджер

- брокеры

- волатильность

- вопрос

- ВСМПО-АВИСМА

- выборы США

- Газпром

- Голдман

- ГолдманСакс

- Грааль

- Гринблатт

- депозитарий НРД

- дивидендные акции

- дивидендные аристократы

- дивиденды

- долги

- доллар

- доходность

- евро

- золото

- ЗПИФН

- инвестиции

- Инвестиции в недвижимость

- инсайдеры

- инфографика

- история успеха

- кит финанс

- китай

- кооперация

- мгтс

- ммк

- мобильные устройства

- МосБиржа

- недвижимость

- нефть

- новости акций

- новости эмитентов

- Номура

- облигации

- опционы

- Открывашка

- открытие

- открытие брокер

- оффтоп

- ПИФы

- портфель

- портфельное инвестирование

- портфельные инвестиции

- прогнозы

- процентные ставки

- размещение БО

- размещение облигаций

- рейтинги

- рецензия на книгу

- рынки

- Сбербанк

- Сбербанк брокер

- сводка по эмитентам

- советы

- Ставропольэнергосбыт

- сургутнефтегаз

- США

- табак

- технический анализ

- технологии

- товары

- торговые стратегии

- Трамп

- Трансконтейнер

- уральская кузница

- форекс

- фосагро

- ФРС

- фсёпропало

- хайпы

- Центробанк

- цинк

- цмт

- черный лебедь

- Шадрин

- экономика

- юмор