Всем здрасьте.

Вопреки убеждению, как мне кажется, подавляющего большинства экспертов о наличии сейчас финансового пузыря изложу на сей счет свою дилетантскую точку зрения: финансового пузыря сейчас нет. Почему так думаю ?

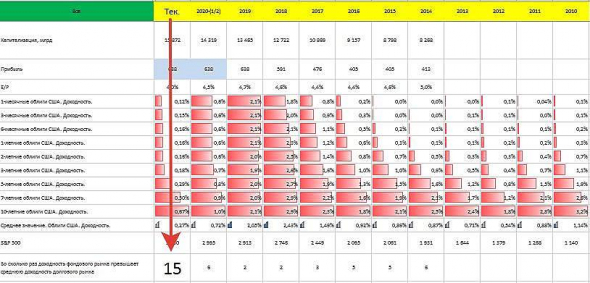

Б.Грэм одним из нескольких признаков существования финансового пузыря обозначил низкую доходность фондового рынка по отношению к доходности долгового рынка (трежерис).

Я произвел расчеты за последние 6 лет. И что получил?

Коэффициент соотношения доходностей колеблется в интервале от 2 до 6. Текущий же этот коэффициент = 15. Т.е. доходность фондового рынка превышает доходность долгового в 15 раз! Это огромное расхождение, порождается оно крайне низкими ставками и, как следствие, низкой доходностью трежерис.

Капиталы сейчас не идут на долговой рынок, потому что на нем средняя доходность = 0,27%. Не фонтан, правда? А вместо этого перетекают на фондовый рынок. Причем дешевого капитала сейчас много. Известно почему.

Чтобы соотношение доходностей пришло «в норму» необходимо либо:

1. Либо увеличить ставки долгового рынка.

2. Либо уменьшить доходность фондового рынка путем увеличения его капитализации и/или снижения прибыли.

Первое произойдет при существенном росте темпов инфляции, дабы её притормозить. Пока о таких действия ФРС ни у кого даже мыслей не возникает. Остается второе.

Вывод: капитализация фондового рынка будет продолжать расти, пока не начнется рост долларовой инфляции и не повысятся ставки.

Евдокимов Сергей, Мощное исследование. В 70-х годах прошлого века было, когда сауды подняли цены на нефть одномоментно в 4 раза. Началась инфляция в штатах и акции перестали расти. Все инвесторы ушли в облигации и рынок акций был забыт инвесторами на 15 лет. Чтобы появилась сейчас инфляция, это нужно поднять цены на нефть до 240-300 долл. за бочку или напечатать порядка 40-50 трлн. долл. Тогда, возможно и появится инфляция. А при нулевых ставках корпорации будут продолжать занимать деньги и выкупать акции с рынка, поддерживая котировки акций на достаточно высоком уровне.