Блог им. VladimirKiselev |⏳Когда рынок акций достигнет дна? Подождите 11 месяцев после снижения ставки ФРС

- 08 сентября 2022, 12:25

- |

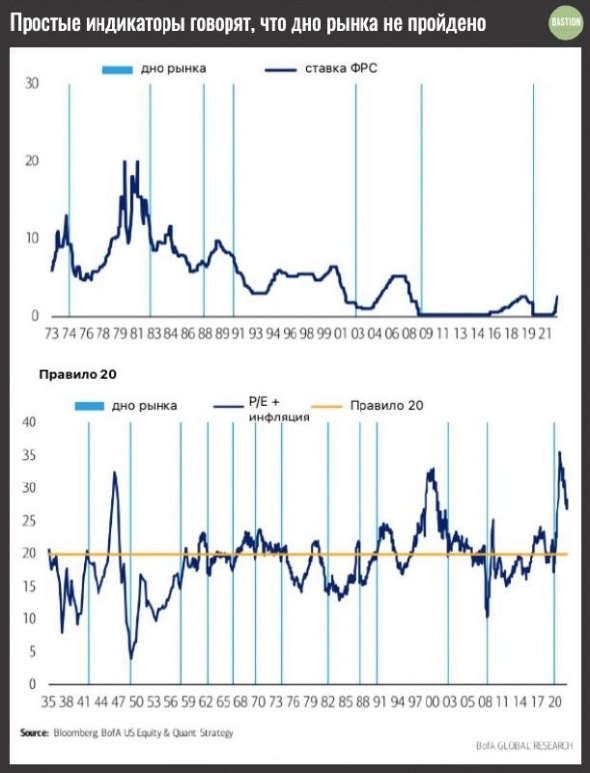

В течение последних семи «медвежьих» коррекций рынок достигал дна только после снижения ставки ФРС. Причем в среднем рынок достигает дна через 11 месяцев после первого снижения ставки ФРС — отличное напоминание от аналитиков Bank of America.

Правило №1 управляющего: «Смотри, что делает ФРС и не пытайся сражаться против него». Что мы видим по прогнозам действий американского ЦБ?

Вчерашняя аналитическая записка от Goldman: «Мы повышаем наш прогноз ставки ФРС, включая в него увеличение на 0,75% в сентябре (против 0,5% ранее) и повышение на 0,5% в ноябре (против 0,25% ранее). К концу 2022 года ставка поднимется до 3,75–4%...»

ФРС продолжает давать сигналы, что ужесточение денежной политики для сдерживания инфляции продолжится. Даже если это потребуется погрузить экономику в кризис.

Схлопывание мультипликаторов оценки акций растущих компаний неизбежно, пока ФРС не изменит курс на смягчение политики. На повестке ближайшего полугода только ужесточение, так что для индекса Nasdaq, фондов ARK и прочих активов, нагруженных «технологическими» акциями дно коррекции еще не пройдено.

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 3 )

Блог им. VladimirKiselev |🔋ФСК+Россети=?

- 04 августа 2022, 10:54

- |

Акции Россетей вчера обвалились на 20% после объявления о коэффициенте конвертации в акции ФСК ЕЭС 6,7 к 1. Рынок ожидал более выгодного «обменного курса», хотя еще в июле после новостей о слиянии было объявлено о выкупе акций у несогласных со сделкой по цене 0,6058 руб за обычку Россетей и 0,0904 руб за акцию ФСК. Эти цены не брались с потолка, а были определены оценщиком, что как бы намекало о готовящемся коэффициенте конвертации (0,6058/0,0904=6,7).

С одной стороны, Россети достались ФСК дешево. Для сделки компания фактически была оценена в 120 млрд руб, тогда как в сумме ее активы стоят около 270 млрд руб: доля в ФСК ЕЭС 90 млрд + доли в МРСК 130 млрд + оборотные активы 67 млрд — долги и обязательства 15 млрд.

С другой стороны — 1) большая часть денег из оборотных активов выдана в виде кредитов и займов, в реальности именно кэша на балансе лишь 15 млрд руб 2) нужно учитывать «дисконт конгломерата», который для Россетей традиционно огромен из-за неэффективности бизнеса.

( Читать дальше )

Блог им. VladimirKiselev |🏦Невероятная прибыль Райффайзен Банк Россия

- 03 августа 2022, 10:02

- |

Фантастические заработки дочки австрийского банка в РФ. Компания заработала 500 млн евро прибыли во 2 квартале, что в 3,5 раза больше предыдущего исторического максимума. Наибольший прирост наблюдается в доходах от комиссий (в 4x раза), куда входят платежи за SWIFT-переводы и доходы от обмена валют.

Райффайзенбанк и Газпромбанк — единственные банки из топ-10 по активам РФ, которые не находятся под санкциями. Пока банк принадлежит австрийцам, блокировки его работы в качестве горлышка для вывода валютных активов из страны похоже не будет.

Очень интересно посмотреть, сколько комиссионных заработал Тинькофф. Вполне вероятно, что результаты сильно удивят рынок.

Блог им. VladimirKiselev |📡Знаете ли вы, что до прошлого года главным поставщиком титановых руд для Ависмы была Украина

- 22 июля 2022, 11:14

- |

Инвестразведка от 21 июля 2022. Заметки и наблюдения по самому интересному

🏭ВСМПО-Ависма

WSJ пишет, что власти ЕС отказались от санкции против российского производителя титана ВСМПО-АВИСМА. Компания занимает половину мирового рынка титана, подходящего для авиастроительства. Airbus закупает 65% металла из России и краткосрочно вариантов замены нет. Американский Boeing в последние годы переориентировался на поставки из Японии (80%).

🔎Титан

Знаете ли вы, что до прошлого года главным поставщиком титановых руд для Ависмы была Украина. Сейчас компания по понятным причинам срочно ищет альтернативные поставки из Африки и Вьетнама. Собственных месторождений титана у России для обеспечения работы Ависмы недостаточно. Украинские титановые месторождения находятся преимущественно в Запорожской и Днепропетровской областях, на территориях контролируемых Украиной.

( Читать дальше )

Блог им. VladimirKiselev |📡Алга Polymetal, выкачивание денег из ТМК, страхи портфельных управляющих

- 20 июля 2022, 11:05

- |

Инвестразведка от 20 июля 2022. Заметки и наблюдения по самому интересному

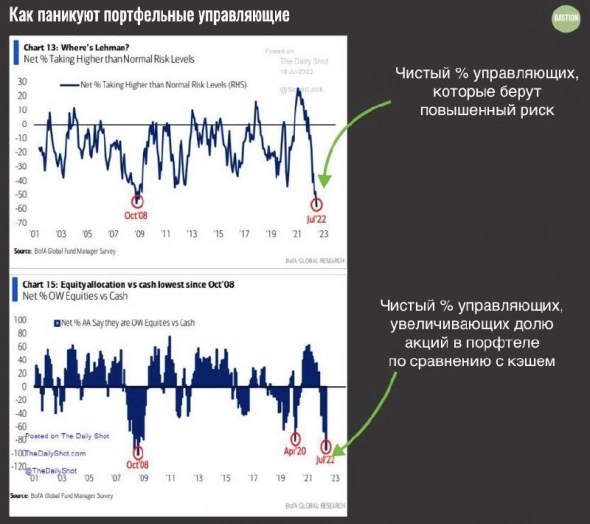

График дня

💸Полиметалл

Производитель золота и серебра пытается оборвать связи с Россией. Компания вчера сообщила о возможном выделении российского сегмента бизнеса, чтобы вернуться на мировые рынки капитала. Сейчас треть выручки и почти половину прибыли Polymetal формируют казахстанские активы, которые теперь станут основными для компании. Кому и как будут переданы или проданы российские активы в рамках сделки пока неизвестно.

👉Для инвесторов на Мосбирже существует больший риск, что после реализации сделки компания объявит о делистинге в РФ. Вчера акции в РФ показали «фантомный» рост на 4%. Что-то подсказывает, что он будет краткосрочным.

🏭ТМК

«Трубная металлургическая компания» может выплатить дивиденды за 1 полугодие 2022 года в размере 9,68 руб. на акцию с текущей доходностью 12,7%.

( Читать дальше )

Блог им. VladimirKiselev |📡 Когда построят Силу Сибири 2, появление гиганта в сетях, дивидендная сказка в Санкт-Петербурге

- 18 июля 2022, 12:22

- |

Заметки и наблюдения по самому интересному

🇨🇳Сила Сибири 2

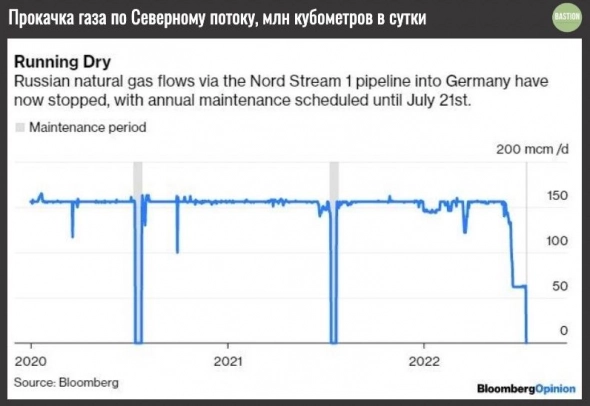

Сколько газа сможет направить Газпром из Европы в Китай? В 2021 году компания поставляла 150 млрд куб газа в Европу и 11 млрд куб в Китай. Ожидается, что выход трубопровода Сила Сибири на полную мощность позволит увеличить поставки в Китай до 48 млрд куб газа к 2025 году. Оставшиеся объемы частично можно перенаправить через строительство Силы Сибири 2.

👉Но когда будет реализован проект? Трубопровод длиной в 2600 км должен пройти через территорию Монголии. Премьер-министр страны сообщил Financial Times, что его строительство может начаться в 2024 году. Пока проект находится на стадии разработки. По последним прогнозам реализация будет возможна лишь к 2030 году. Если кто-то ждет полной переориентации Газпрома в Азию, то в ближайшие несколько лет она невозможна.

( Читать дальше )

Блог им. VladimirKiselev |📡-46% рентабельности Северстали, JPMorgan больше не может заработать на пузыре IPO, Deutsche Bank моделирует переход на дрова в Германии

- 15 июля 2022, 11:21

- |

Инвестразведка от 15 июля 2022, пятница. Заметки и наблюдения по самому интересному

График дня

🏭Сталь

Очередные плохие новости по российским металлургам. «Ъ» сообщает, что рентабельность экспорта Северстали в июне составила -46%, а на внутреннем рынке была почти нулевой. ММК, традиционно работавший на внутренний рынок, вышел на средний показатель рентабельности -5,9%.

Укрепление рубля, запрет на экспорт стали в Европу, падение выпуска и цен на внутреннем рынке приведут к катастрофическим результатам сталеваров в этом году. С начала года акции НЛМК -40%, Северсталь -54%, ММК -60%.

🏦JPMorgan

Крупнейший банк США вчера отчитался о падении прибыли по итогам 2 квартала на 28% и приостановке программы выкупа акций. Если год назад в экономике все вроде бы было идеально и банк распускал резервы под проблемные кредиты, то сейчас вновь стал их наращивать. Также на результаты повлияло двукратное снижение доходов от инвестбанкинга. JPMorgan получал хорошие комиссии с каждого проведенного IPO. В этом году пузырь первичных размещений сдулся, лишив банк части выручки.

( Читать дальше )

Блог им. VladimirKiselev |📡Крах Petropavlovsk, дивиденды в США бьют рекорды, BMW вводит подписку за подогрев сидений

- 13 июля 2022, 10:52

- |

Инвестразведка от 13 июля 2022, среда. Заметки и наблюдения по самому интересному.

Состояние экономики: официальная статистика vs реальность

💸Petropavlovsk

Стоимость одного из крупнейших золотодобытчиков в РФ вчера обвалилась почти на 80% после новости о фактическом банкротстве компании, введении внешнего управления и делистинга с бирж. Зарегистрированный в британской юрисдикции Petropavlovsk, добывал золото в РФ, а кредитовался и продавал его Газпромбанку. С введением санкций схема работы британской компании оказалась заморожена.

Похоже компанию ждет распродажа активов с целью погашения долгов перед кредиторами. Текущим миноритарным акционерам, вероятно, уже ничего не достанется. Компания с вечными корпоративными конфликтами, мутными сделками и сидящим больше года под арестом основателем соответствующим образом заканчивает свой путь.

( Читать дальше )

Блог им. VladimirKiselev |Зачем Потанину объединение Норникеля и Русала, ТГК-1 не хочет платить дивиденды финнам, Citi вангует нефть по $45

- 06 июля 2022, 10:27

- |

Инвестразведка от 6 июля 2022, среда. Заметки и наблюдения по самому интересному.

График дня

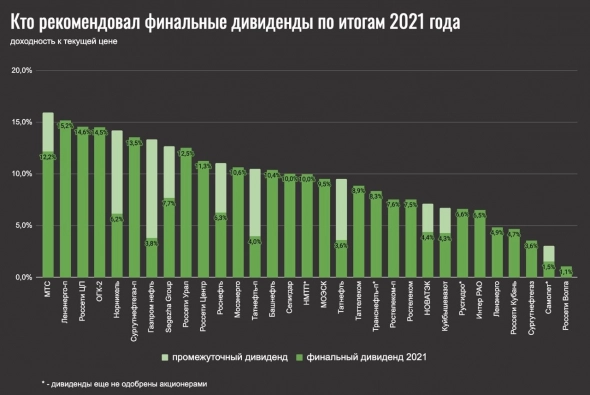

Дивидендные герои 2022 года. Кто смог рекомендовать финальные дивиденды за 2021 год на российском рынке? Таких компаний менее 30. 👇

🏭Норникель

Потанин заговорил о возможном слиянии Норникеля с Русалом. Экономического смысла в этом объединении нет. Одна из основных версий причины сделки — после попадания под санкции Великобритании олигарх хочет оставить себе пакет в Норникеле, при этом, чтобы сама компания не получила проблем. Для этого долю владения нужно сократить. В случае слияния доля Потанина в объединенной компании упадет с 36% до 28%. Впрочем, вероятность сделки не очень высокая. Учитывая историю конфликта между Потаниным и Русалом, условия объединения будут предметом продолжительного торга.

💸ТГК-1

Еще одно пополнение среди дивидендных отказников — газпромовская энергетическая дочка ТГК-1. Акционеры не одобрили уже ранее рекомендованные дивиденды, при этом другие дочки Газпрома — ОГК-2 и Мосэнерго выплаты одобрили. Объяснить это можно только тем, что в ТГК-1 застряла финская Фортум (доля ~30%). Газпром просто не хочет делиться деньгами с иностранцами, пока те не продадут свой пакет. Очень вероятно, что ТГК-1 вернется к выплатам после избавления от финнов.

( Читать дальше )

Блог им. VladimirKiselev |Газпром пытается замочить Новатэк, депозит vs рынок за 10 лет, сокращение расходов бюджета РФ

- 05 июля 2022, 10:13

- |

☕Инвестразведка от 5 июля 2022, вторник. Заметки и наблюдения по самому интересному.

График дня

⚔Газпром vs Новатэк

Газпром готовит подлости инвесторам Новатэка. Замначальника департамента компании Кирилл Полоус на круглом столе в Думе фактически предложил обложить экспорт СПГ Новатэка в Европу пошлинами и перевести его в рубли. Новатэк является одним из бенефициаров роста мировых цен на газ, продолжая поставлять СПГ как в Европу, так и в Азию. Акции Новатэка лучшие в индексе Мосбирже по доходности за неделю. Зависть?

💸Бюджет РФ

Власти РФ готовятся сокращать расходы бюджета в 2023-2025 годах. Предложения Минфина по оптимизации предполагают снижение трат на ~500 млрд рублей в год по сравнению с предыдущим планом. Больше всего планируется снять с финансирования госпрограмм «развития транспортной системы» и «научно-технологического развития». Вырастут в размерах программы «обеспечения обороноспособности страны» (незначительно) и «социальной поддержки граждан» (значительно). Если раньше бюджет принимался с профицитом, то теперь Минфин ждет дефицита на уровне 0,8-1,2% в год.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс