Блог им. Video |ГЛАВНОЕ

- 21 октября 2022, 08:58

- |

Главное

🟢Российский рынок акций по итогам вчерашнего дня вырос. Ровно месяц прошёл с объявления частичной мобилизации и два дня с объявления военного положения в некоторых регионах. Ну и за неделю индекс МосБиржи вырос на 3,6% а котировки акций Сбербанка на 9,5%. Что для рынка хорошо, а что плохо вопрос неоднозначный. Может быть такое обилие плохих новостей, что под них будет открыто огромное количество «коротких» позиций и далее дело техники на какой новости рынок выдернут наверх и «медведи» побегут заковывать свои «короткие» позиции. Человек заболел ветрянкой из-за ослабленного иммунитета — попал в инфекционный бокс. Думает как ему не повезло, но дома его ждала повестка из военкомата. Оказывается ветрянка даёт право на отсрочку на полгода и тот же человек думает — мне страшно повезло!

🔴Внешний фон негативный. По пятницам инвесторы чтобы не рисковать на выходных закрывают часть позиций и рынок проседает, но если одновременно с этим будет открыто много «коротких» позиций, то скоро рынок опять полетит наверх.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Блог им. Video |Игра на понижение стала опасной

- 14 августа 2018, 09:26

- |

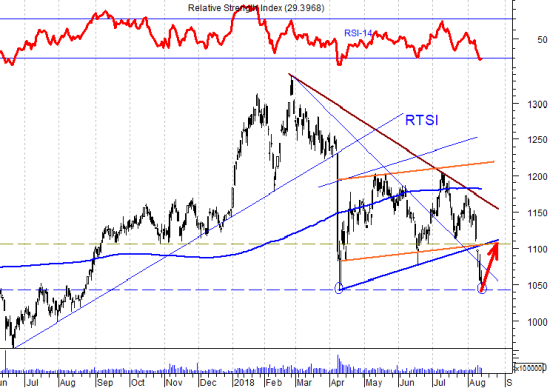

Вчера индекс РТС отскочил наверх от апрельского (годового) минимума 1043. В этот момент индикатор RSI показал перепроданность. Игра на понижение стала опасной – вероятен локальный рост индекса (минимальная цель в районе 1108 – ранее пробитый повышательный апрельский тренд). Вчера индекс развивающихся рынков EEM (-1,64%) подошел к годовому минимуму от 27 июня. С конца января он находится под понижательным трендом, но тут так же вероятен локальный рост.

Аналитики JPMorgan считают, что негативные факторы геополитического влияния на развивающиеся рынки в 4-м квартале ослабнут. Но август может проходить под знаком сохранения волатильности, поэтому сейчас оправдан избирательный подход к инвестированию на развивающихся рынках. Если ФРС воздержится от одного из двух повышений ставки, ожидаемых от ЦБ до конца текущего года и будет ясность касательно окончательной суммы тарифов, которыми будет обложен китайский экспорт в США, ситуация на развивающихся рынках станет более благоприятной. Мнения на рынке есть разные… В заметке клиентам Capital Economics сообщает, что, хотя падение валют развивающихся стран, связанное с беспокойствами вокруг Турции, может смягчиться в скором времени, прогнозы по этому классу активов остаются плохими. Дело в том, что в Capital Economics ожидают продолжения замедления роста китайской экономики в этом году и не исключают возможности, что рост американской экономики потеряет свой потенциал в следующем году.

( Читать дальше )

Блог им. Video |Признаки коррекции

- 31 января 2018, 07:13

- |

Рынок вчера слабо отреагировал на публикацию санкционного списка 114 российских чиновников и 96 бизнесменов. Фигуранты списка инвесторам известны давно и никаких сюрпризов не произошла – у инвесторов было время подготовиться. Если иностранным инвесторам в обозримом будущем запретят владеть ОФЗ, то дело другое… Полет индекса ММВБ вниз процентов на 5 гарантирован. По-прежнему отмечу наличие медвежьих технических сигналов на графике акций МТС, Газпрома, Норильского Никеля, есть медвежьи сигналы и на графике нефти.

Фондовый рынок США завершил торги вторника падением. Goldman Sachs отмечает присутствие признаков коррекции. «Наш рыночный индикатор Bull/Bear от Goldman Sachs находится на повышенных уровнях, но по-прежнему низкая базовая инфляция и продолжающаяся мягкая монетарная политика позволяют ожидать скорее коррекции, нежели начала медвежьего рынка», – написал в заметке в понедельник главный стратег по глобальным фондовым рынкам в Goldman Sachs Питер Оппенхаймер. Стратег отмечает, что такого долгого периода без 5%-ной коррекции по индексу S&P 500 не было с 1929 года. И хотя риск начала медвежьего рынка низкий, стартег Goldman Sachs не будет удивлен, если в ближайшие несколько месяцев на рынке будет проведена переоценка. «В рамках бычьего тренда нередко бывают откаты на 10% и больше, – говорит Оппенхаймер. – Среднестатистическая коррекция в рамках бычьего тренда на рынке составляет 13% за четыре месяца, причем всего за четыре месяца после нее рынок восстанавливается».

( Читать дальше )

Блог им. Video |Смелые играют на повышение, но их мало

- 30 января 2018, 08:03

- |

Вчера индекс ММВБ показал отрицательную динамику. На повышение играли только самые смелые трейдеры, но их было мало. Во-первых, на графике нефти, Норильского Никеля, МТС есть «медвежьи» сигналы. Во-вторых, не было ясности по новому пакету санкций США против РФ. В-третьих, вчера упал китайский фондовый индекс (и сегодня он падает), поэтому отношение у инвесторов к развивающимся рынкам стало настороженным.

Индекс развивающихся стран MSCI Emerging Markets (EEM) вчера снизился на 1,52%. Развивающиеся страны накапливают госдолг, и это может стать проблемой для инвесторов, считают аналитики Citi. Во многих развивающихся странах наблюдается сильный экономический рост, национальные валюты этих стран укрепляются по отношению к доллару, и их рынки сильно привлекают иностранных инвесторов относительно высокой доходностью облигаций. Тем не менее, такие улучшения экономических показателей не отразились на бюджетных показателях, отмечает аналитик Citi Дэвид Люблин.«Со времен мирового финансового кризиса наблюдается более-менее линейный рост госдолга развивающихся стран к ВВП, – говорит Люблин. – Хотя в нескольких странах в 2008-2016 гг. произошло снижение долгового бремени, масштабы этого снижения далеко не настолько велики, как масштабы роста в ряде других стран». Особенно сильное беспокойство у аналитика вызывают страны Центральной и Восточной Европы, Ближнего Востока и Восточной Азии. Недавно S&P понизило суверенный рейтинг Бразилии, указав в качестве причины, что «прогресс в работе над значимыми реформами, нацеленными на своевременное исправление структурных бюджетных несоответствий и борьбу с увеличением объема госдолга, оказался слабее, чем ожидалось». Инвесторам следует отнестись к этой новости как к сигналу о том, что не всё сейчас хорошо, считает Дэвид Люблин из Citi.«Слабый доллар и благоприятные разрывы между реальными процентными ставками и ростом ВВП позволяют считать, что на данный момент потенциальные проблемы с госдолгом остаются в тени, – добавил Люблин. – Но, по нашему мнению, риск проявления этих проблем следует иметь в виду.

( Читать дальше )

Блог им. Video |Проблема не в Турции, а в нефти

- 19 июля 2016, 08:13

- |

Российский фондовый рынок продолжает буксовать. Проблема не в нестабильной ситуации в Турции, а в ожиданиях по нефти. Инвесторы на нефтяном рынке опять сократили ставки на повышение цены сорта Brent до минимальных с февраля уровней. Индекс нефтегазового сектора США (NYSE ARCA OIL & GAS) также буксует, потому что нефтяные аналитики понизили градус оптимизма и можно ожидать снижения нефти в район 41 доллар за баррель. В США количество работающих сланцевых скважин растет седьмую неделю подряд.

«Фундаментальные факторы становятся всё большей проблемой. Тем не менее, спрос и предложение придут в равновесие, скорее всего, в середине 2017 года. Однако риски, конечно, очень велики с обеих сторон, причем геополитическая обстановка добавляет неопределенности», – сообщается в докладе MorganStanley. В докладе аналитики из Morgan Stanley выражают беспокойство касательно долгосрочных прогнозов по потреблению нефти. «…По последним данным, даже наш скромный прогноз по росту спроса на сырую нефть 800 тысяч баррелей в день выглядит завышенным», – сообщается в докладе.

( Читать дальше )

Блог им. Video |Растущие цены на нефть позволяют не замечать гибридной войны

- 20 июня 2016, 08:52

- |

По итогам пятничных торгов индекс РТС «прибавил в весе» 1,7%. После гибели депутата Джо Кокс позиции сторонников «Брекзита» ослабли и они стали проигрывать в опросах. Трейдеры результатов опросов не видели, но уже догадывались о переломе настроений. Отношение к развивающимся рынкам улучшилось — индекс iShares MSCI Emerging Markets (EEM) смог закрепиться выше зоны поддержки 32-32,5. Нефтяные цены выросли. С конца января они находятся на растущем тренде, что затрудняет фондовым медведям игру на понижение практически по всем акциям, кроме защитных акций Сургутнефтегаза прив. Если кто-то из инвесторов купил 21 января с.г. акции Сбербанка об, то к сегодняшнему дню рост котировок составил уже 54%, котировки МосБиржи с 21 января выросли на 26%, акции МТС выросли на 21%, М.Видео на 19%. С конца января акции находятся в фазе роста. Цены на нефть находятся вблизи отметки 50 долларов. Это означает, что инвесторы будут получать позитивные новости то по одной акции, то по другой…

( Читать дальше )

Блог им. Video |Ну что бойцы, мы в тупике!

- 27 апреля 2014, 20:26

- |

Апрель заканчиваем в боковом коридоре. Санкции уже не так страшны – даже Михаил Ходорковский признает «Никакие санкции быстро не подействуют. 3-5 лет ситуация для экономики РФ не будет критичной. Она будет ухудшаться, уровень жизни падать, но золотовалютных резервов и прочности на несколько лет хватит". Война страшна! Но кто из политологов может дать прогноз развития ситуации на фронтах? Виктор Марков, Тарас Чорновил, политолог Виктор Небоженко? Никто ничего не хочет прогнозировать. В лучшем случае они говорят, что Путин человек непредсказуемый. Бывший первый заместитель начальника Генштаба ВСУ, адмирал Игорь Кабаненко написал в FB: «Идентифицируются три мощные группы российских войск, которые приведены в полную боевую готовность у наших границ и в Крыму: „Север“, „Центр“ и „Юг“. Движение войск свидетельствует об их подготовке к чему-то. Это „что-то“ в ближайшее время может быть». Предположим, тема Донецкой народной республики не будет иметь продолжение. В этом случае наш рынок пройдет три фазы: падения, стабилизации в боковом диапазоне, роста котировок. В данный момент мы находимся во второй фазе. Бывают моменты, когда фазы сбиты. Например, военная операция на Северном Кавказе (КТО) началась 30 сентября1999 года, по времени совпав с многомесячным ростом рынка, но это произошло из-за президентского ралли. После того как стали известны результаты выборов этот драйвер роста был исчерпан и рынок упал. В данный момент многомесячный драйвер роста, который может стать противоядием обострившейся политической напряженности не просматривается и это плохо. Дивидендный драйвер не многомесячный.

( Читать дальше )

Блог им. Video |Не нужно принимать проблемы Крыма слишком близко к сердцу

- 16 марта 2014, 19:55

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс