Блог компании УРАЛСИБ Брокер |МегаФон. Прогноз результатов за 1 кв. 2018 г. по МСФО: ожидаем достаточно хорошую динамику

- 19 июня 2018, 10:07

- |

Рентабельность по OIBDA в телекоммуникационномсегменте может составить 39,1%.

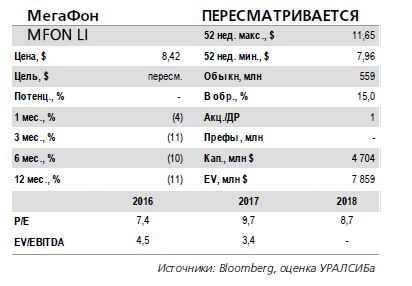

В четверг, 21 июня, МегаФон (MFON LI – рекомендация пересматривается) представит отчетность за 1 кв. 2018 г. по МСФО. Мы ожидаем достаточно сильную динамику с учетом опубликованных ранее хороших результатов других операторов «большой тройки»: МТС (MBT US – ПОКУПАТЬ) и Veon (VEON US – ПОКУПАТЬ). В частности, без учета консолидации операций Mail.Ru, но с учетом консолидации результатов Евросети (сделка с Veon была закрыта в конце февраля) мы ожидаем, что выручка МегаФона увеличится на 8% (здесь и далее – год к году) до 80,7 млрд руб. (1,4 млрд долл.), а OIBDA – на 9% до 31,6 млрд руб. (555 млн долл.), что предполагает незначительное (на 0,1 п.п.) увеличение рентабельности по OIBDA – до 39,1%. С учетом консолидации операций Mail.Ru мы прогнозируем выручку на уровне 97 млрд руб. (1,7 млрд долл.) и OIBDA в размере 35,8 млрд руб. (630 млн долл.).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог компании УРАЛСИБ Брокер |Московская биржа.Результаты за 1 кв. 2018 г. по МСФО: ЧПД преподнес позитивный сюрприз, но неприятно удивило разовое создание резервов

- 21 мая 2018, 11:06

- |

Менеджмент не исключил частичного восстановления резервов.

В пятницу Московская биржа (MOEX RX – без рекомендации) представила отчетность за 1 кв. 2018 г. по МСФО и провела телеконференцию. Скорректированная EBITDA оказалась на 4% выше консенсус-прогноза, а чистая прибыль – на 11% ниже из-за разового создания резервов на 856 млн руб. вследствие дефолта одного из участников денежного рынка, у которого не хватило обеспечения для покрытия всей позиции в результате технической ошибки. По словам менеджмента, возможность повторения этой ошибки была исключена. Резервы созданы полностью, и руководство не исключило их частичного восстановления во 2– 3 кв., но не дало количественной оценки.

ЧПД перешел от квартального падения к росту.

Позитивный сюрприз преподнес чистый процентный доход (на 9% выше ожиданий рынка) – его падение год к году замедлилось до 5% с 20–30% в предыдущие кварталы, а квартал к кварталу ЧПД вырос на 14%. В частности, биржа зафиксировала прибыль от погашения части портфеля бондов, также увеличились остатки на клиентских счетах (среднедневной инвестпортфель прибавил 10% за квартал) и долларовые ставки. Общая эффективная доходность осталась на уровне 4 кв. (2,6%). Комиссионный доход почти совпал с прогнозами, только валютный сегмент и деривативы не выросли год к году, что среди прочего объясняется снижением волатильности на валютном рынке. Кроме того, в производных инструментах и на денежном рынке произошло перераспределение торговых объемов в пользу продуктов с более высокими комиссиями.

( Читать дальше )

Блог компании УРАЛСИБ Брокер |ТМК. Результаты по МСФО за 1 кв. 2018 г.: рост цен на сырье оказывает давление на рентабельность

- 21 мая 2018, 10:38

- |

EBITDA осталась на уровне предыдущего квартала.

В пятницу ТМК (TMKS LI – без рекомендации) опубликовала результаты по МСФО за 1 кв. 2018 г. и провела телефонную конференцию. Выручка и EBITDA оказались на 5% выше консенсус-прогноза, а чистая прибыль – ниже. Выручка в отчетном периоде возросла на 6% квартал к кварталу и на 35% год к году, составив 1,3 млрд долл. EBITDA выросла на 13% год к году до 160 млн долл., оставшись на уровне предыдущего квартала. Чистая прибыль сократилась до 9 млн долл., снизившись почти в пять раз по сравнению с 1 кв. 2017 г., при этом в 4 кв. 2017 г. компания зафиксировала чистый убыток. Долговая нагрузка остается высокой: Чистый долг/EBITDA LTM равен 4,4.

Росту выручки способствовало улучшение показателей российского дивизиона.

По сравнению с 4 кв. 2017 г. выручка возросла на 6% в результате улучшения показателей российского дивизиона, что в основном было обусловлено более благоприятной структурой продаж в сегменте бесшовных труб и повышением цен реализации. Компания ожидает, что в 2018 г. потребление бесшовных труб OCTG в России останется на высоком уровне, а спрос на трубы большого диаметра будет низким в связи с завершением или изменением сроков реализации ряда проектов по строительству крупных трубопроводов.

( Читать дальше )

Блог компании УРАЛСИБ Брокер |Высокие цены не нефть не помогли российскому рынку

- 16 мая 2018, 09:59

- |

Противоречивые оценки состояния запасов нефти в США.

Вчера российский рынок понес заметные потери.Существенное ослабление рубля при дорожающей нефти оказало негативное влияние, и в итоге индекс РТС упал на почти на 2%, а индекс ММВБ потерял больше 0,8%. Европейские рынки третью сессию подряд завершили без ярко выраженных движений, индекс Euro Stoxx 50 вновь почти не изменился. Оценка роста ВВП еврозоны совпала с рыночными ожиданиями, составив 2,5% год к году и 0,4% квартал к кварталу. Однако промышленное производство выросло в марте лишь на 0,5% месяц к месяцу, не дотянув до прогнозных 0,7%, а год к году оно увеличилось на 3,0%, то есть на 0,6 п.п. меньше, чем ожидалось. Таким образом, те, кто утверждают, что экономический рост в еврозоне замедляется, получили еще один аргумент в свою пользу. Сегодня будут опубликованы окончательные данные по инфляции в еврозоне за апрель. Ожидается, что ИПЦ составил 1,2% год к году, что пока далеко от целевых значений ЕЦБ. Рост розничной торговли в США в апреле оказался в рамках прогнозов – 0,3% месяц к месяцу, но мартовский показатель был пересмотрен вверх, и это дало рынку повод предположить, что во 2 кв. 2018 г. розничные продажи будут расти и подстегивать инфляцию, поэтому ФРС вполне может повысить ставку в этом году еще три раза. В результате статистика вызвала укрепление доллара, рост=доходностей UST и падение фондовых индексов. Индекс S&P 500 потерял за день около 0,7%. Сегодня выйдут данные по промпроизводству в США, рынок ждет, что в апреле оно выросло на 0,6% месяц к месяцу. Нефть вчера вновь подорожала, причем котировки Brent превышали 79 долл./барр. Стоит отметить, что нефтяные котировки двигались вверх, несмотря на укрепление доллара США к основным валютам. Введение вчера Соединенными Штатами санкций против главы Банка Ирана и еще нескольких иранских банкиров усилило опасения, что выход США из ядерной сделки с Ираном в конечном итоге приведет к сокращению поставок нефти из этой страны. Сегодня Минэнерго США опубликует данные об изменении нефтяных запасов за прошедшую неделю. По оценкам рынка, консолидированным агентством Bloomberg, запасы нефти сократились на 2 млн барр., а бензина – на 1,4 млн барр. API же, напротив, считает, что запасы нефти выросли на 4,85 млн барр., а бензина увеличились на 3,37 млн барр. Данные API привели к небольшому снижению цен на нефть, но фьючерс на Brent остается выше 78 долл./барр. Фьючерс на S&P 500 с утра почти не изменился. Азиатские индексы в основном умеренно снижаются. Неожиданный демарш КНДР, заявившей о приостановке переговоров с Южной Кореей из-за проведения военных учений Сеула и Вашингтона, спровоцировал негативную реакцию рынков. Российские индексы начнут сегодня день вблизи вчерашних уровней закрытия.

( Читать дальше )

Блог им. URALSIB_Broker |Началось формирование нового правительства Российской Федерации.

- 08 мая 2018, 10:05

- |

Сегодня Трамп объявит о решении по иранской ядерной сделке.

Неделя началась ростом рынков. Российский рынок акций провел день в зеленой зоне, индекс РТС поднялся на 0,6% по итогам торгов, а индекс ММВБ прибавил 0,3%. Инаугурация президента Владимира Путина ожидаемо не принесла сюрпризов. Сразу после завершения церемонии правительство во главе с премьер-министром Дмитрием Медведевым объявило об отставке, однако вскоре президент снова внес в Думу кандидатуру бывшего премьера на пост главы кабинета. Уже сегодня парламентарии на пленарном заседании рассмотрят эту кандидатуру, и с большой вероятностью она будет одобрена, поскольку о ее поддержке уже объявила «Единая Россия», контролирующая в Думе большинство. Некоторая интрига сохраняется относительно персонального состава кабинета. На вчерашней встрече с представителями «Единой России» Дмитрий Медведев предложил Антона Силуанова на должность первого вице-премьера, курирующего финансово-экономический блок, что, видимо, означает, что существенных изменений в экономической политике не будет. По сообщениям СМИ, Силуанов сохранит за собой и пост министра финансов. Европейские индексы вчера торговались в плюсе, хотя активность была ниже обычной из-за выходного дня в Великобритании. Индекс Euro Stoxx 50 вырос на 0,4%. Американские индексы также умеренно подросли, S&P 500 прибавил около 0,4%. Нефть вчера дорожала, и котировки фьючерса на Brent превышали 76 долл./барр., однако сегодня они заметно снизились, несмотря на возможное восстановление режима санкций в отношении Ирана. Сегодня в два часа дня (в 21.00 по московскому времени) президент Трамп должен обнародовать свое решение. Некоторые СМИ утверждают, что американский президент объявит о выходе из ядерной сделки с Ираном. В то же время представители Великобритании, Германии и Франции заявляли, что соглашение с Ираном следует сохранить. Вероятно, рынок полагает, что выход США из сделки уже предопределен, поэтому цены на нефть и удерживаются около более чем трехлетних максимумов. Азиатские рынки фондовые индексы сегодня растут, чему, видимо, способствует хорошая статистика из Китая. По официальным данным, китайский экспорт увеличился в апреле на 12,9% год к году, а импорт подскочил на 21,5%. Оба показателя существенно превысили ожидания, свидетельствуя о росте как китайского, так и мирового спроса. Таким образом, данные говорят в пользу продолжения мирового экономического роста. Фьючерс на индекс S&P 500 торгуется с минимальными изменениями. Учитывая снижение цен на нефть и то, что завтра в России выходной, сегодня российский рынок может показать падение. Мы ожидаем, что индекс РТС снизится этим утром на 0,7%.

( Читать дальше )

Блог компании УРАЛСИБ Брокер |Особенности "трехлетней льготы" по бумагам, приобретенным на ИИС. Возможность предоставления.

- 03 мая 2018, 12:26

- |

Коллеги, добрый день!

В связи с участившимися вопросами наших клиентов, о возможности получения налогового вычета по “трехлетней “налоговой льготе применительно к ценным бумагами, приобретенным на ИИС, хотели бы внести ясность.

Мы надеемся, что наш комментарий будет полезен как для собственников счетов ИИС, так и для тех, кто только собирается открыть индивидуальный инвестиционный счет.

Прежде всего, хочется отметить преимущества открытия ИИС у брокера “ УРАЛСИБ Кэпитал-Финансовые услуги”:

1.Отсутствие депозитарных комиссий.

2.Отсутствие минимальных комиссий за ведение счета.

3.Отсутствие комиссий за ввод/вывод ДС.

4.Бесплатный торговый терминал QUIK как на компьютер так и на мобильное устройство.

5.Фондовый рынок СПБ на ИИС.

6.Низкие брокерские комиссии за совершение торговых операций.

7.Предоставление персонального менеджера при открытии счета.

8.Профессиональный уровень сотрудников технической поддержки.

Что касается “трехлетней” налоговой льготы на ИИС: в соответствии со статьей 219.1 п.6 НК РФ: “… налоговый вычет не применяется при реализации (погашении) ценных бумаг, учитываемых на индивидуальном инвестиционным счете..”- другими словами, данная налоговая льгота действительно не может быть применена, если ценные бумаги находились в собственности инвестора и были реализованы в рамках ИИС.

При закрытии ИИС нет запрета на перевод активов на обычный брокерский счет.

Брокеры, как правило, при закрытии счета ИИС, могут предлагать клиентам продать свои активы, дабы не загружать себя лишней работой, связанной с переводом ценных бумаг на обыкновенный брокерский счет клиента.

Необходимо знать о том, что продажа активов или их сохранение, при закрытии счета ИИС, является исключительно индивидуальным решением инвестора.

( Читать дальше )

Блог компании УРАЛСИБ Брокер |X5 Retail Group Результаты за 1 кв. 2018 г. по МСФО: слабее ожиданий рынка

- 27 апреля 2018, 10:50

- |

Скорректированная EBITDA сократилась на 2% год к году.

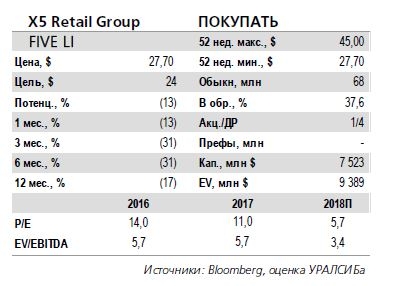

Вчера X5 Retail Group (FIVE LI – ПОКУПАТЬ) опубликовала финансовые результаты за 1 кв. 2018 г. по МСФО, показавшие, как мы и ожидали, заметное снижение рентабельности. Так, выручка увеличилась на 20% (здесь и далее – год к году) до 352 млрд руб. (6,2 млрд долл.), что соответствует ожиданиям и ранее опубликованным операционным результатам. Скорректированная EBITDA уменьшилась на 2% до 22,2 млрд руб. (347 млн долл.), на уровне нашего прогноза и на 2% ниже консенсусного. Скорректированная рентабельность по EBITDA при этом снизилась на 1,3 п.п. до 6,3% против 6,4%, которые прогнозировали мы, и 6,5%, ожидавшихся рынком. EBITDA без учета корректировки на расходы по программе мотивации и разовые статьи сократилась на 4% до 2,3 млрд руб. (391 млн долл.), что предполагает рентабельность на уровне 6,1%. Чистая прибыль упала на 33% до 5,6 млрд руб. (99 млн долл.), также оказавшись хуже оценок.

( Читать дальше )

Блог компании УРАЛСИБ Брокер |ГАЗПРОМ. Результаты по МСФО за 4 кв. 2017 г.: EBITDA выросла на 11% год к году, превысив ожидания

- 27 апреля 2018, 10:39

- |

EBITDA превысила консенсусный прогноз на 6%.

Вчера Газпром (GAZP RX – ПОКУПАТЬ) отчитался по МСФО за 4 кв. 2017 г. Выручка компании возросла на 8% год к году и на 34% квартал к кварталу до 1 932 млрд руб. (33,1 млрд долл.), что на 1,3% выше консенсусного прогноза согласно опросу Интерфакса. EBITDA увеличилась на 11% год к году и снизилась на 4,8% квартал к кварталу, составив 340 млрд руб. (5,81 млрд долл.), на 5,9% выше рыночного прогноза. Рентабельность по EBITDA выросла на 0,5 п.п. год к году и упала на 7,2 п.п квартал к кварталу до 17,6%. Чистая прибыль снизилась на 45% год к году и 34% квартал к кварталу до 133 млрд руб. (2,27млрд долл.), что на 2,9% превышает рыночный прогноз.

Планируется рост капзатрат на 32% в 2018 г.

Снижение прибыльности в 4 кв. 2017 г., несмотря на увеличение поставок газа в дальнее зарубежье и рост средней цены, мы объясняем главным образом созданием резервов, в том числе связанных с судебными разбирательствами. Оценка капзатрат в основных сегментах – газ, нефть и нефтепродукты, электроэнергетика – повышена компанией на 7% по сравнению с ранее опубликованной, до 1 982 млрд руб. (около 32 млрд долл. по курсу на вчерашнее закрытие рынка). Таким образом, капзатраты в 2018 г. могут увеличиться на 32% год к году в рублях. Ранее Газпром сообщал, что не следует ожидать снижения инвестиционной активности в 2018 г.

( Читать дальше )

Блог компании УРАЛСИБ Брокер |Сегодня ЦБР примет решение по ставке

- 27 апреля 2018, 10:27

- |

ЕЦБ ожидаемо не стал менять монетарную политику.

Российский рынок акций завершил вчерашние волатильные торги ростом. Индекс РТС прибавил 0,8%, а индекс ММВБ подскочил на 1,4%. Сегодня совет директоров ЦБР рассмотрит вопрос о ключевой ставке. Мы полагаем, что ставка останется прежней, несмотря на исторически низкий уровень инфляции. В условиях неопределенности относительно дальнейших санкций в отношении России регулятор, вероятно, возьмет паузу. ЕЦБ вчера не стал менять учетные ставки, как и ожидалось. На пресс-конференции после заседания президент банка Марио Драги отметил, что ожидает продолжения экономического роста в еврозоне, хотя и с некоторым замедлением. Инфляция, по мнению Драги, в среднесрочной перспективе выйдет на целевой уровень ЕЦБ. Управляющий совет банка оставил в силе план продолжать выкуп активов на 30 млрд евро ежемесячно по крайней мере до сентября, а затем в течение достаточного срока удерживать ставки без изменений. ЕЦБ продолжит наблюдать за развитием ситуации с курсом евровалюты и ее воздействием на инфляцию. В целом комментарии ЕЦБ не содержали ничего нового, поэтому реакция рынков была сдержанной. Индекс Euro Stoxx 50 вырос примерно на 0,6%. Экономика США остается в хорошей форме. Число первичных обращений за пособиями по безработице за прошедшую неделю оказалось ниже прогнозов, а объем заказов на товары длительного пользования в марте, по предварительным данным, увеличился на 2,6%, на 1 п.п. больше, чем ожидалось. Статистика вызвала укрепление доллара, поскольку сильные макроданные добавляют уверенности в том, что политика ФРС будет ужесточаться. Сегодня выйдет оценка ВВП США за 1 кв. 2018 г. По мнению рынка, рост экономики за период составил 2%. Сегодня азиатские рынки торгуются преимущественно в зеленой зоне, исключением является лишь основной рынок Китая. Состоявшаяся историческая встреча руководителей КНДР и Южной Кореи дает надежду на разрядку напряженности в регионе. Фьючерс на индекс S&P500 дешевеет, нефтяные котировки умеренно снижаются. Российский рынок, вероятно, продолжит рост. Мы полагаем, что индекс РТС прибавит утром около 0,5%.

( Читать дальше )

Блог компании УРАЛСИБ Брокер |ЯНДЕКС. Результаты за 1 кв. 2018 г. по US GAAP: быстрый рост выручки, но рентабельность ниже ожиданий

- 26 апреля 2018, 10:56

- |

Прогноз роста выручки в 2018 г. повышен.

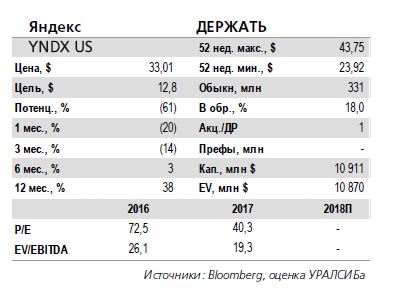

Вчера Яндекс (YNDX US – ДЕРЖАТЬ) опубликовал отчетность за 1 кв. 2018 г. по US GAAP, которая оказалась незначительно лучше ожиданий по выручке, но хуже них по EBITDA. В частности, выручка возросла на 29% (здесь и далее – год к году) до 26,5 млрд руб. (467 млн долл.), что выше нашего и консенсусного прогнозов на 3,6% и 1,1% соответственно. Скорректированная EBITDA увеличилась на 12% до 6,9 млрд руб. (165 млн долл.), оказавшись ниже нашей оценки на 7,5% и рыночных ожиданий – на 2,2%. Рентабельность по EBITDA снизилась на 4,3 п.п. до 29,0%. Компания при этом увеличила прогноз роста выручки в нынешнем году до 18–32% с 25–30% и прогноз роста выручки в сегменте «Поиск и портал» до 19–21% с 18–20% ранее.

Более высокие, чем ожидалось, общие и административныерасходы негативно сказались на рентабельности.

Выручка Яндекса в сегменте «Поиск и портал» выросла в 1 кв. 2018 г. на 19% до 22,2 млрд руб. (392 млн долл.), доходы сегмента «Электронная коммерция» сократились на 3% до 1,3 млрд руб. (22 млн долл.), а выручка сегмента «Такси» увеличилась на 301% до 3,1 млрд руб. (55 млн долл.). В свою очередь, себестоимость возросла на 26% до 6,7 млрд руб. (118 млн долл.), а расходы на разработку – на 28% до 5,8 млрд руб. (102 млн долл.), что эквивалентно 21,8% от выручки (минус 0,1 п.п.). В то же время общие и административные расходы увеличились на 62% до 8,0 млрд руб. (141 млн долл.), что отразило высокие расходы на рекламу и наем нового персонала и стало основной причиной того, что рентабельность оказалась ниже ожиданий.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс