Simple Person

Занятость и использование производственных мощностей на протяжении делового цикла.

- 03 января 2017, 18:21

- |

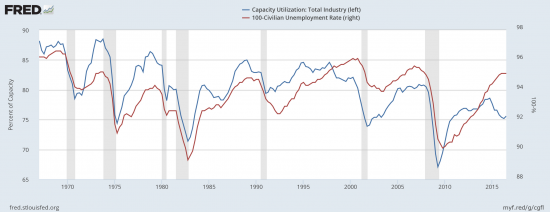

Мощности и занятости зависят от циклических факторов, но занятость также должны приспосабливаться к структурным факторам.

Доля рабочей силы, которая в настоящее время работает часто интерпретируется, как мера степени использования рабочей силы в экономике. Существует соответствующая концепция, которая пытается измерить коэффициент использования основного капитала-коэффициент использования производственных мощностей в экономике. Коэффициент использования производственных мощностей строится как процент ресурсов (т.е., труда и капитала), используемых корпорациями и заводами, чтобы производить достаточное количество готовой продукции для удовлетворения спроса.

На рисунке участки использования производственных мощностей США на квартальном тайм-фрейме с 1967 по 2016 гг. В обычное время, предприятия, как правило, используют около 80 процентов имеющихся у них производственных мощностей (как средний коэффициент использования мощностей). Поскольку спрос колеблется, заводы могут не использовать 100 процентов от их установленной мощности, чтобы избежать узких мест производства для удовлетворения потребительского спроса. Таким образом, они могут позволить коэффициенту использования колебаться со спросом.

( Читать дальше )

Как США выходили из Великой депрессии.

- 25 ноября 2015, 20:25

- |

Рыночные условия.Как США выходили из Великой депрессии

Великая депрессия остается классическим примером финансового кризиса рыночной экономики. Изучение методов выхода из неё, которые были применены разными странами, может оказаться полезным для проверки моделей кризиса на соответствие реальности. Модель финансового кризиса в виде роста денежного пузыря должна быть проверена на основе анализа имеющихся исторических материалов, показывающих, как развивались предыдущие кризисы и какие меры оказались успешными в их преодолении. Наиболее интересным является опыт ведущих экономик мира. В данной статье речь пойдет о США.

ГУВЕР

Распространённая легенда, будто администрация Гувера в условиях кризиса бездействовала, весьма далека от реальности. Президент Гувер не стал уповать на саморегулирование экономики и решил смягчить удары кризиса с помощью активного государственного вмешательства. Он развил бурную деятельность". Уже в ноябре 1929 года был обнародован президентский план «Направить мощь государства на спасение экономики». Предполагалась активная государственная поддержка банковской системы, промышленности и сельского хозяйства. Только Сельскохозяйственной сбытовой ассоциации, созданной в 1929-м, было выделено 600 миллионов долларов кредитов. Правительство Г. Гувера пыталось ослабить действие кризиса путем оказания финансовой помощи банкирам и промышленникам, чтобы спасти их от банкротства. Была создана «Реконструктивная финансовая корпорация», которая, кредитуя кампании, истратила миллиарды долларов, спасая от неминуемого банкротства неплатежеспособные банки, предприятия, железные дороги и фермерские хозяйства. Скачок государственных расходов при Гувере был самым большим за всю американскую историю в мирное время.

9 марта 1931 г. был принят чрезвычайный закон о банках, главным положение которого было предоставление Федерально-резервной системой США (аналог Центрального банка) займов частным банкам. Одновременно были предприняты меры по предотвращению массового изъятия вкладов из банков. Установлен запрет на экспорт золота. Проведены банковские каникулы, т.е. почти все банки были закрыты для проведения финансовой проверки (не путайте эти каникулы с банковскими каникулами Рузвельта, см. ниже). После нее к концу марта 80% банков было открыто, а 20% ликвидировано. Но это помогло мало. В последний год своего президентства Гувер отчаянно пытался реализовать другие планы по оздоровлению банковской системы. Однако не получилось, так как для принятия решения в Конгрессе было необходимо заручиться поддержкой демократического большинства.

Вторым пунктом была справедливая социальная политика. Осенью 1929 года президент провел ряд встреч с крупными промышленниками и заставил их торжественно пообещать не снижать заработную плату своим работникам. Обещание честно выполнялось до лета 1931-го. В 1930-м было предпринято снижение налогов: налоги семейного американца с доходом в 4000 долларов упали на 2/3. Всячески поощрялась гуманитарная деятельность муниципальных структур и частная благотворительность.

Наконец, были организованы масштабные общественные работы по строительству инфраструктурных объектов. Уже весной 1930-го на общественные работы было выделено 750 миллионов долларов — баснословная сумма. Повсеместно возводились новые административные здания. За четыре года президентства Гувера в США затеяли больше крупных строек, чем за предыдущие 30 лет. Именно при Гувере началось строительство моста «Золотые ворота» в Сан-Франциско и гигантской плотины на реке Колорадо. А теперь сравните с планом Обамы. Очень похоже. Не правда ли?

Тщетно пыталось изъять с рынка излишки сельскохозяйственной продукции образованное правительством «Федеральное фермерское бюро», оказавшее практически помощь лишь крупным фермерам.

Следующим элементом плана была защита национального производителя. В 1930 году был принят закон Смута-Холи о таможенных тарифах, внесенный однопартийцами президента сенаторами Смутом и Хоули и вводивший высокие таможенные пошлины на импортные товары. Новые таможенные пошлины, одобренные Гувером, были рекордно высокими, а круг охватываемых товаров — рекордно широким. В итоге объем импорта сократился в несколько раз. Между тем, сейчас этот закон, считают одним из факторов, подстегнувших наступление Великой депрессии.

Высокий таможенный тариф способствовал резкому сокращению ввоза в США товаров из-за границы. Это в свою очередь снизило и без того неважную покупательную способность населения, а также вынудило другие страны применить контрмеры, навредившие американским экспортерам – иностранцы в ответ ввели тарифы против США. Все это привело к сокращению международной торговли. В результате все экономики проиграли и ещё больше усугубили кризис. Потом, как обычно, все свои внутренние беды в массовом сознании американцы свалили на происки иностранцев. Именно поэтому главным решением двадцатки в ноябре 2008 года был мораторий на протекционистские меры в течение года.

По мере развития Великой депрессии в наиболее пострадавших странах стали принимать меры по недопущению Великой депрессии в будущем, поняли опасность зависимости от США. Поэтому там установили контроль за иностранным капиталом, возник государственный сектор экономики и кое-где было ограничено господство латифундистов, особенно в Бразилии, Чили, Мексике… В Мексике реформы были настолько глубоки, что были национализированы железные дороги, нефтяная промышленность.

Лишь в середине 30-х годов после вступления в силу Закона о соглашениях о взаимной торговле, существенно снизившем таможенные пошлины, международная торговля начала восстанавливаться, оказывая позитивное влияние на мировую экономику.

( Читать дальше )

Акции дохода, стоимости и роста (Income, Value and Growth Stocks)

- 13 ноября 2015, 00:15

- |

В вэбе от 25.09.2014 ( youtu.be/tq114hKTR1g?list=PLOEhlQOIOF-E6US3IIizBijm6uhG4skOR ) присутстовал термин-Growth Stocks… ниже о этом термине и других....

Рыночные условия. Акции дохода, стоимости и роста (Income, Value and Growth Stocks)

Определение

Инвесторы, которые покупают акции, как правило, делают это по одной из причин: они считают, что цена будет расти и даст им возможность продать акции с прибылью, или они намерены получить дивиденды, выплачиваемых по акциям, как инвестиционный доход. Конечно, некоторые акции могут удовлетворять обеим целям, по крайней мере, в некоторой степени, но большинство акций можно разделить на три категории: рост, доход и стоимость. Те, кто понимают особенности каждого типа акций могут использовать это знание, чтобы более эффективно умножать стоимость своих портфелей.

Growth stocks (акции быстро растущих компаний) — ценные бумаги, которые имеют хороший показатель потенциала роста прибыли. Как правило, полученную прибыль, компания реинвестирует в дальнейшее развитие, а акционерам выплачивает либо минимальные определенные дивиденды или отказывается от выплаты вовсе. Цена акции роста, как правило, имеет устойчивый характер.

( Читать дальше )

ИСТОРИЯ КРИЗИСОВ (Заключение) 8.Кредитный кризис: Уроки

- 10 ноября 2015, 16:14

- |

ИСТОРИЯ КРИЗИСОВ (Заключение)

8.Кредитный кризис: Уроки

Даже в разгаре бычьего рынка с растущей повышательной тенденцией, успешная навигация финансовых рынков является проблемой для инвесторов. Эта проблема увеличивается по экспоненте во время кризисов рынка. Именно в эти времена твердые основные принципы инвестирования выплачивают самые большие дивиденды. Действительно, инвестиционные уроки полученные и закрепленные во время этих трудных периодов, могут увеличить шансы на успех инвестора не только во время кризиса, но также в будущих циклах рынка. Эта последняя часть исследует важные инвестиционные уроки, которые могут быть извлечены из кредитного кризиса.

Инвестирование во времена смуты

Трудно избежать желания покупать рыночный пузырь. Никому не нравится смотреть со стороны, как все вокруг них делают деньги, но история показала снова и снова, что рыночный пузырь всегда рвется. Некоторые инвесторы могут безупречно выбирать время для инвестирования и в состоянии съездить на бычьем тренде к его вершинам, прежде чем продать, но продать в правильный момент дано не всем, эти удачливые души действительно редки, и попытка копирования их уникального таланта вероятно, не самый успешный рецепт для среднего инвестора.

Как только пузырь лопается (а это происходит всегда), следующее за ним снижение может быть еще более эмоционально вызывающим, чем сам пузырь. В то время, как пузырь обычно разрастается в течение долгого времени, катастрофа развивается с ошеломляющей скоростью. В течение этих времен чувство страха на рынке может стать настолько осязаемым, что легко понять, почему некоторые биржевые крахи были маркированы словом «паника».

Все инвесторы испытывают эмоции жадности и страха во время пузырей и катастроф рынка. Признание этого факта, а так де признание того, что рынки часто ведут себя абсурдно, могут позволить инвестору отстраниться и объективно оценить финансовые рынки. Успешные инвесторы в состоянии придерживаться их инвестиционных планов, независимо от текущего направления менталитета стада. Фактически, действительно великие инвесторы часто обладают способностью действовать вопреки стаду. Инвесторы, которые готовы продать-когда другие жадно покупают, купить-когда другие обычно боятся, испытывают большой успех в течение своей инвестиционной карьеры.

( Читать дальше )

Механика рынка

- 08 ноября 2015, 15:19

- |

Просим извинить за посторонние звуки в видео, не все участники вэбинара выключают свои микрофоны во время трансляции))

теги блога Simple Person

- SPX 500

- Акции

- биржевая аналитика

- Великая депрессия

- Кредитный кризис США

- кризис

- Кризис в США

- кризис сша

- Механика рынка

- падение рынка

- позиционная торговля

- процентные ставки США

- риск

- Рынок

- Рынок - взгляд

- среднесрочная торговля

- Технический анализ

- торговля акциями

- торговля на бирже

- трейдинг

- фондовый рынок

- фондовый рынок США

- чтение ленты

- Экономика

- экономика США

- экономические циклы