Ramil_Ibragimov

1 рубль дивидендов в Юнипро и курсовой рост теперь вполне реалистичны.

- 10 февраля 2024, 09:21

- |

Давайте подробнее остановимся на идее с Юнипро. Как мы знаем, она находится под внешним управлением Роснефти. Учитывая, что сейчас отбираются дочерние предприятия Роснефти в Германии, то и Юнипро перейдет той же Роснефти, но в России.

Казалось бы, ничего хорошего. Бизнес станет второй Башнефтью, а деньги будут выкачиваться дебиторкой вместо дивидендов. Но для Роснефти данный актив совсем не профильный. При этом на развитие ее крупных проектов нужны живые деньги, а не бизнесы. Это значит, будет продажа. А компаний, заинтересованных в покупке очень много. Это и Газпромэнергохолдинг и Интер РАО и другие. Об этом известно давно. Есть кому купить и есть на что купить💵

Тем не менее, с дебиторкой покупать Юнипро никто не станет, так как надолго связывать с Роснефтью свой актив совсем не интересно. А с кэшем вместе покупать будет слишком дорого для покупателя. Значит будут эти сумасшедшие дивиденды из кэша. Судя по самому кэшу и текущим новым доходам, сумма может составить в районе 1 рубля на лист💰Вы не ослышались. Дивиденды в 50% от капитализации!!!

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 7 )

Подрастут акции и криптовалюты. Неизбежно.

- 08 февраля 2023, 13:00

- |

Моя группа ВК vk.com/ramlcityЖелаю всем успешных инвестиций и профитных трейдов!

Моя группа ВК vk.com/ramlcityЖелаю всем успешных инвестиций и профитных трейдов!Аналогии с 2009 годом, фундаментал и будущий промышленный цикл.

- 02 ноября 2022, 13:14

- |

20 октября, до начала торгов, я написал свои коллегам, что наш план октябрьской коррекции состоялся. В расчетах мы исходили из поведения графика в 2009 году и соответствующих схожих формаций. По таймингам все прошло раньше нашего плана, но по глубине коррекции можно было сделать вывод, что она завершилась. С этого дня акции пошли в рост. Список из 9 бумаг, которые были перспективны на эту дату, показали хороший результат. Но так ли надежно это завершение и что будет с рынком в дальнейшем.

То есть сейчас происходит отскок или разворот. Фундаментальная ситуация нашей экономики, если экстраполировать на 2023-2024 годы, достаточно сложная. Мировые экономики замедляются, а это скажется на потреблении сырьевых товаров. Рынок при этом всегда закладывает расчеты на будущее. То есть, эта болтанка на рынке акций не завершится скоро и пройдет еще пару лет, прежде чем начнется понятное глобальное трендовое движение.

( Читать дальше )

Сбербанк по 180 рублей? Чем интересен Сбер.

- 08 июня 2022, 10:21

- |

Чем интересен Сбер.

Интересен он прежде всего в виду санкций и отмены дивидендов. Если мы уберем санкции и назначим дивиденды 27 рублей, то получаем Сбер дороже 300 рублей, менее 10% дивидендов. То есть, при позитиве, его никак не хотят продавать по 118. Но теперь важно понять, вошел ли в цену весь негатив по этим вопросам. И рассмотрим самый яркий пример, это дивиденды.

То снижение, которое образовалось в Сбере, позволяет платить дивиденды в 27 рублей в течение 6-7 лет. То есть можно не платить до 2028 и все будет нормально. Конечно, это не так, поскольку инвесторы также ожидали стабильное повышение дивидендов и именно поэтому их устраивали 10% за 2021. Но при этом, Сбер не будет так долго затягивать с дивидендами. В нашем базовом сценарии, даже цикл стагнации нашей экономики не может превысить по цикличности 2025 год. А дивиденды и вовсе могут начать поступать уже за 2022 в 2023.

Получается, что идет значительная недооценка актива на временном негативе. И Сбер могут подтянуть на 180-200 рублей до конца этого года. Кроме того, технологическое it направление бизнеса Сбера, которое они прокачивали годами, будет востребовано в виду ограниченности западных. Мы знаем, что много лет назад банк отказался от большей части иностранных разработок и все поставил на базу своего искусственного интеллекта. При значительных финансовых ресурсах, таких как поддержка государства, отказ от дивидендов, Сбер может укрепить позиции своей экосистемы.

( Читать дальше )

Война и Сбербанк, SP500.

- 18 февраля 2022, 09:53

- |

Начало года выдалось интересным. Поведение разумного инвестора. На геополитике, 14 января, Сбербанк достиг 260 рублей. Чем мы, собственно, и воспользовались. Купили банк по цене ниже 1 капитала. Сам капитал примерно находится на 270-280 рублях за акцию. Но уже 18 января можно было увидеть 240 рублей за акцию и даже ниже. На 240 мы докупили акции Сбербанка, применив небольшое плечо 0,2 (20% от всех позиций). И в тот же день пришлось добавить плечо 0,1 по цене 237 рублей. Почему нет больших плеч? Прежде всего потому, что на ценах 221 по Сберу мы как раз оказались по причине большого количества маржин-колов многоплечих участников.

Инвесторы даже заговорили о 180 рублях по Сбербанк. Откуда взялась эта цифра в пабликах? Дело в том, что многие описывают текущую ситуацию, как 2008 год. Тогда Сбербанк падал на 15 рублей. А капитал банка был в 12 раз ниже чем сейчас. Умножаем и получаем те самые 180 рублей. Но не стоит забывать, что тогда падение было быстрым и восстановление от этого тоже было быстрым. Возврат на 100 рублей, это мистическая цифра 6,666666… Умножаем и получаем 1200 рублей за Сбербанк в 2022-2023 годах. Ну если просто возврат, то район 380 рублей. Что общего между 2008 годом и 2022: она в том, что финансовая ситуация в Сбербанке отличная, а цены снизились. Это 1,240 триллионов прибыли. Где мы находились в те дни, когда Сбербанк стоил 221, на дне? Исходя из пропорций, мы были районе 18,5 рублей 2008 года. Купили бы Вы Сбербанк в 2008 году по этой цене или стали бы ждать 15. Ведь 15 могло и не быть.

( Читать дальше )

Русал и последствия переворота в Гвинее.

- 07 сентября 2021, 10:18

- |

Итак, Президент африканской страны Гвинеи, Альфа Конде был смещен с власти. Эта страна производит 20% бокситов в мире.

Что такое бокситы. Бокситы это алюминиевая руда, основное сырье для производства алюминия. В результате переворота цены на алюминий снова штурмуют максимумы. Мятежники объявили отмену Конституции, перекрыли границы и ввели комендантский час. Руководителем мятежников является полковник Мамади Думбуя.

Кто такой Мамади Думбуя. Лидер мятежников служил во французском легионе. Там в основном служат люди, которые имеют темное прошлое, преступники и прочие головорезы. Принимают туда всех без исключений, кто может сдать тест на физическую подготовку. В обмен на вступление в легион, вам дают новую жизнь, новый паспорт, новое имя. Можно начать с чистого листа и снова продолжать убивать людей. Но служба во французском легионе подразумевает операции по всему миру, в самых сложных и невыносимых условиях.

( Читать дальше )

Кийосаки не прав. Сомнительная личность.

- 13 июля 2021, 16:12

- |

- Недавно снова выходила новость, что Кийосаки рекомендует инвестировать в золото и биткоин. Я не разделяю мнение Кийосаки по золоту и биткоину. Моя цель по биткоину, 50 000 уже сделана. 80 000, о которой всегда писал, возможно только в моменте, возможно, но может и не дойти. Это только вероятность. И не постоянная величина, а, повторюсь в моменте. А основной тренд криптовалюты после 50000 это стремление к нулю. А Кийосаки ждет 100 000 уже к концу года и крах основных валют. Биткоин действительно ограничен, то таких ограниченно лимитированных монет масса. Биткоин кеш, лайткоин, но они не растут до триллиона. Значит дело не в количестве. А в применимости. Биткоин чаще применяют в реальных сделках, но за 13 лет такая применимость ни о чем. Она не развилась в достаточной степени. Государства им мешают. Дело в том, что валюты государств обеспечены их экономикой и золотовалютными резервами других стран. Биткоин не обеспечен ничем. Они только говорят мы потратили на майнинг и это стоит денег, то есть стоимость майнинга. Что опять не понравится мировому сообществу, так как они сейчас за экологию, а майнинг потребляет гигантское количество электричества, настолько много что майнеров вычисляют по резкому повышению потребления. Греются комнаты, фермы, а также все эти видеокарты через пол года-год летят на свалку. Так что в итоге было подсчитано, что майнерам скоро потребуется все электричество планеты. А значит их сделают корнем зла на земле. По золоту тоже надо понимать, что оно падает ничем не хуже, чем рынок. Так как в период кризисов инвесторы латают им дыры по другим активам. Уже прекрасно падали с 1800 до 1300 десять лет назад. А это потеря 41%. И те кто просто вернул деньги с инвестиций в золото прождали 10 лет. За это время их активы были съедены на 20% инфляцией, то есть покупательной способностью доллара. Если мы берем рубль, то так как золото торгуется в долларе, а доллар вырос вдвое, то рублевым инвесторам видится, что заработок есть. Но самая недорогая машина стоила 300 000 десять лет назад, а сейчас она стоит 700 000. То есть опять же покупательная способность упала как в долларе и как итог тоже в районе 20% минус.

- То есть золото более актуально при низких учетных ставках, а сейчас экономику снимают с иглы. Если учетная ставка растет, то растут и купонные доходы, которые набегают по длинным гособлигациям. И крупный инвестор видит, что может без проблем и риска заработать свою прибыль в долларе, а в золоте таких купонов просто нет. Первоначально, в кризис будет популярен доллар. Как минимум год-два. А этого хватит, чтобы затем купить другие активы. То же золото, к примеру, но вдвое дешевле.

- «Доллар не тихая гавань, но инвесторы считают его тихой гаванью». Так говорил Д. Роджерс. А лучший экономист планеты Кудрин высказал убеждение, что как минимум 20-25 лет доллар будет оставаться основной валютой. Почему? Потому что нет альтернативы. Юани? Зачем Китаю экспортировать свои товары по всему миру? Чтобы заработать юани, которые они и сами могут напечатать любое количество? Всем странам нужда единая мера, обеспеченная сильной экономикой.

- Главная проблема биткоина сейчас, это большая доля рынка денег. Когда биткоин стоил 1/10000 от одного цента, то ни одного Кийосаки мы не видели. Да, он мог в 2008 году взять проблемные квартиры у банков в ипотечном кризисе под залог этих же квартир и сдавать их тем, кто лишился квартир. Но так в США поступал не только Кийосаки. Особого ума для не нужно. Как и для продажи книг. Но предлагать биткоин сейчас, когда даже X10 по биткоину достаточно, чтобы те кто обменивал их на пиццу и футболки могли скупить 1/10 планеты, мне кажется маловероятным. Поэтому не стоит ждать миллиона долларов за биткоин.

- P.S. Баффет на днях говорил, что после коронавируса будет киберугроза. Атака на целые государства. А значит долларовую кубышку лучше держать в бумажном виде ))

- Подписывайтесь на мою группу ВК,

( Читать дальше )

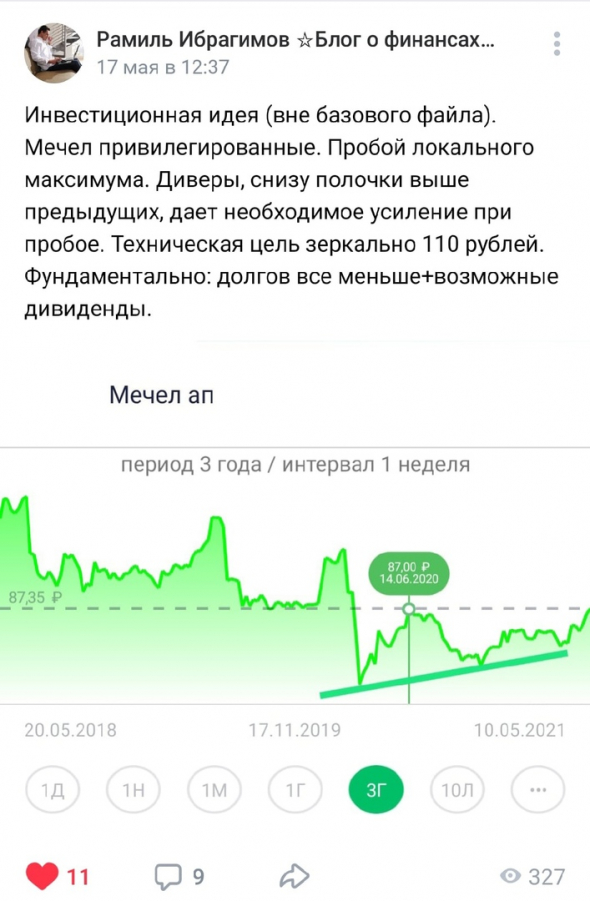

Быстрая прибыль в Мечеле и предстоящий обвал Лензолото.

- 08 июня 2021, 09:48

- |

Сейчас инвесторы активно покупают растущий Мечел преф. Как вы помните, мы неплохо заработали на акциях Мечел обыкновенные, но привилегированные акции долгое время не покупали. 17 мая появились понятные предпосылки к росту и мы приобретали Мечел преф в районе 87 рублей. Технический пробой локального максима был отлично отработан и акции теперь стоят дороже целевых значений. Основной технический рост состоялся, а фундаментально эффект восстановления мы увидим только в следующем году, поэтому продали все купленные акции. По текущим ценам Мечел не так интересен, поскольку имеются более безопасные и более перспективные активы. И теперь можно написать нашу коронную фразу: «Даже если Мечел начнет добывать уголь на Луне, прибыль нас полностью устроила и мы в этом не участвуем».

Теперь по Лензолото. Покупку Лензолото преф планировал в начале июля, но, как видите, опоздал. Ожидания были, что будут дивидендные выплаты на преф, а на обычку выплат не будет. Рост капитализации компании, которая больше не имеет свое дочернее предприятие ЗДК Лензолото, которое занималось добычей золота, произошел значительно раньше. И выплаты решили сделать на оба типа акций. Теперь, предстоящие дивиденды + cash значительно меньше текущей капитализации. Поэтому напрашивается два вывода: 1. Либо мы чего-то не знаем и не понимаем. 2. Либо 11 миллионов частных инвесторов делают свое дело. При первом варианте мы можем увидеть обвал котировок Лензолото. Данную операционную компанию планировали ликвидировать. Часть экспертов считает, что болезненный и сильный обвал произойдет только после отсечки и дивиденды не покроют даже половины вложенных средств. Шортить данного эмитента нельзя. Поэтому заработать денег на снижении акций не получится.

Моя группа ВК https://vk.com/club_ramlcity

Желаю всем успешной торговли и положительных трейдов!

Затянувшийся боковик может привести к обвалу биткоина в район 43000 долларов. Итоги.

- 17 мая 2021, 09:01

- |

Предыдущая статья в Смартлаб smart-lab.ru/blog/694371.php

Мы тогда находились в районе 56000 долларов. Теханализ работает, фундаментал работает. Все точно, как в аптеке )

Но, откровенно, шортить криптовалюту я бы не стал. Гораздо интереснее работать от лонга, каждый раз выбирая новые инструменты. Если не растут акции, может расти валюта, если не золото, то нефть или криптовалюта. Но интереснее от лонга и, желательно, всегда на свои. Что можно было сделать тем, кто не торгует короткие позиции, но знает, что биткоин упадет почти на четверть капитализации? Может быть, как минимум, прикрыть свои позиции..?

Все новое limited edition в группе https://vk.com/club_ramlcity

Желаю всем успешной и профитной торговли!

Затянувшийся боковик может привести к обвалу биткоина в район 43000 долларов.

- 04 мая 2021, 09:20

- |

Биткоин засиделся в боковике. Подобная волатильность на вершине подтверждает опасения, что инвесторы чувствуют неуверенность в биткоине. Техническая картина: Визуальный технический анализ, исходя из опыта подобного поведения графика в прошлом, дает цель в районе 43000 долларов США за 1 биткоин.

( Читать дальше )

теги блога Ramil_Ibragimov

- Berkshire Hathaway

- bitcoin

- CHK

- Dow Jones

- EOS

- Gold

- GTL

- iМедиаВиМ

- NYSE

- Ramil_Ibragimov

- SandP-500

- SPO

- Акции

- Альткоины

- американский рынок

- Армада

- АФК Система

- Баффет

- Башнефть префы

- Биткоин

- Благотворительность

- ВТБ

- Вторресурсы

- выкуп акций

- вычет НДФЛ

- Газпром

- ГМК НорНикель

- Гусев

- Дивидендные аристократы

- Дивиденды

- Доллар

- Доллар США

- евро

- Евтушенков

- Золото

- ИИС

- Инверсия

- Инвестиции

- индекс RTSI

- Индекс ММВБ

- Индекс Мосбиржи

- Инсайд на бирже

- Кийосаки

- Коронавирус

- Кризис

- Кризис 2020

- Кризис 2021

- криптовалюта

- Криптовалюты

- Лензолото

- ЛСР

- ЛСР Группа

- Лукойл

- Магнит

- Маржин коллы

- Медиа группа Война и Мир

- Мечел

- Мечел ао

- ММВБ

- ММК

- мобильный пост

- МосБиржа

- Московская биржа

- Налог на тунеядство

- нефть

- Новогоднее ралли

- Облигации

- Олег Тиньков

- опек+

- Отраслевые циклы

- оффтоп

- прогноз по акциям

- Пузыри

- Рамиль Ибрагимов

- Россети

- Русал

- Самолет

- Санкции

- Сбербанк

- Северсталь

- сланцевая нефть

- сланцевый газ

- Супертрейдер

- Тайминг

- Технический анализ

- точки входа

- трейдинг

- Третий эшелон

- Триллион

- Уоррен Баффет

- Уралкалий

- Фиксация

- Фонд национального благосостояния

- форекс

- ФСК ЕЭС

- Фундаментальный анализ

- шорт

- Шорт Сбербанка

- Юнипро

- 2020