SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. OlegDubinskiy |На чём вчера завалились индексы США: рост инфляции. Что интересно: Азия, российский рынок и сырьё на это мало реагируют.

- 14 февраля 2024, 15:20

- |

США

Индекс потребительских цен (ИПЦ) в январе составил 0,3% м/м (декабрь: 0,2%).

Это выше ожиданий 0,2%.

Базовый ИПЦ – 0,4% м/м (декабрь: 0,3%),

выше ожиданий 0,3%.

Итог:

падение индексов на ожиданиях того, что ФРС может дольше держать высокую ставку.

До 2022г.,

за падением в США,

российский рынок свалился бы ещё больше.

Сейчас российский рынок — в боковике.

Сырьё не падает.

Азия — разнонаправленно

( Читать дальше )

Индекс потребительских цен (ИПЦ) в январе составил 0,3% м/м (декабрь: 0,2%).

Это выше ожиданий 0,2%.

Базовый ИПЦ – 0,4% м/м (декабрь: 0,3%),

выше ожиданий 0,3%.

Итог:

падение индексов на ожиданиях того, что ФРС может дольше держать высокую ставку.

До 2022г.,

за падением в США,

российский рынок свалился бы ещё больше.

Сейчас российский рынок — в боковике.

Сырьё не падает.

Азия — разнонаправленно

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. OlegDubinskiy |Ещё и ставку ФРС не начал понижать, а S&P500 уже в 2% от исторического максимума. А у нас? Личное мнение о нашем рынке.

- 18 декабря 2023, 14:50

- |

S&P500 по дневным.

Ожидания двигают рынком.

Когда из каждого утюга будут говорить, как все шикарно,

уже надо будет задуматься о продаже.

Сомнений нет: в 2024г американцы много раз будут обновлять исторические максимумы по их индексам.

У нас до исторического максимума по РТС в 2500 как-то ещё далековато.

У нас падение было на низкой воле.

Даже опционы не дорожали: падение выглядело каким-то неестественным,

на полном спокойствии участников рынка.

Возможно, нерезы выводили деньги,

IPO забирали деньги с рынка.

Прошли 10% вниз с октябрьских локальных максимумов и пошёл импульс вверх.

Поэтому 15 декабря продал LQDT и по уши затарился акциями RU.

Самые скоростные — БСП об, Башнефть преф, фундаментально сильные Сбер, Мосбиржа, Совкомфлот и, конечно, нефтяники.

Кроме этого набора, стоящих акций на рынке очень мало.

Впереди — годовые бонусы, дивиденды, часть их, как всегда, реинвестируют в рынок.

Пока, думаю, сможем и подрасти: тем более, внешний фон позитивный.

А когда опять пойдёт бурный оптимизм из каждого утюга, снова вспомню про LQDT и т.п.

( Читать дальше )

Ожидания двигают рынком.

Когда из каждого утюга будут говорить, как все шикарно,

уже надо будет задуматься о продаже.

Сомнений нет: в 2024г американцы много раз будут обновлять исторические максимумы по их индексам.

У нас до исторического максимума по РТС в 2500 как-то ещё далековато.

У нас падение было на низкой воле.

Даже опционы не дорожали: падение выглядело каким-то неестественным,

на полном спокойствии участников рынка.

Возможно, нерезы выводили деньги,

IPO забирали деньги с рынка.

Прошли 10% вниз с октябрьских локальных максимумов и пошёл импульс вверх.

Поэтому 15 декабря продал LQDT и по уши затарился акциями RU.

Самые скоростные — БСП об, Башнефть преф, фундаментально сильные Сбер, Мосбиржа, Совкомфлот и, конечно, нефтяники.

Кроме этого набора, стоящих акций на рынке очень мало.

Впереди — годовые бонусы, дивиденды, часть их, как всегда, реинвестируют в рынок.

Пока, думаю, сможем и подрасти: тем более, внешний фон позитивный.

А когда опять пойдёт бурный оптимизм из каждого утюга, снова вспомню про LQDT и т.п.

( Читать дальше )

Блог им. OlegDubinskiy |Индекс доллара в понижательном тренде. Снова увидим 100 (личное мнение). Рубль. ИНДЕКСЫ РТС и Мосбиржи. Причины оптимизма в графиках. Мы в начале нового цикла!

- 21 ноября 2023, 08:56

- |

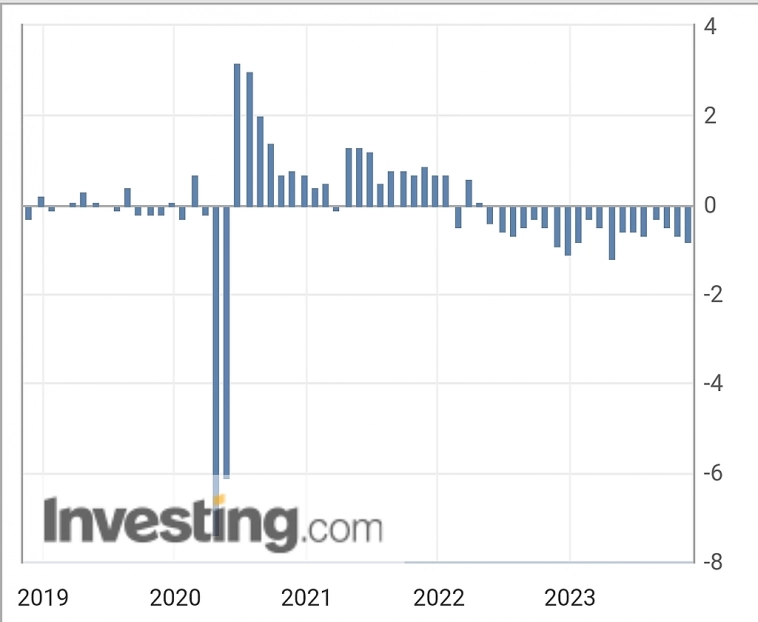

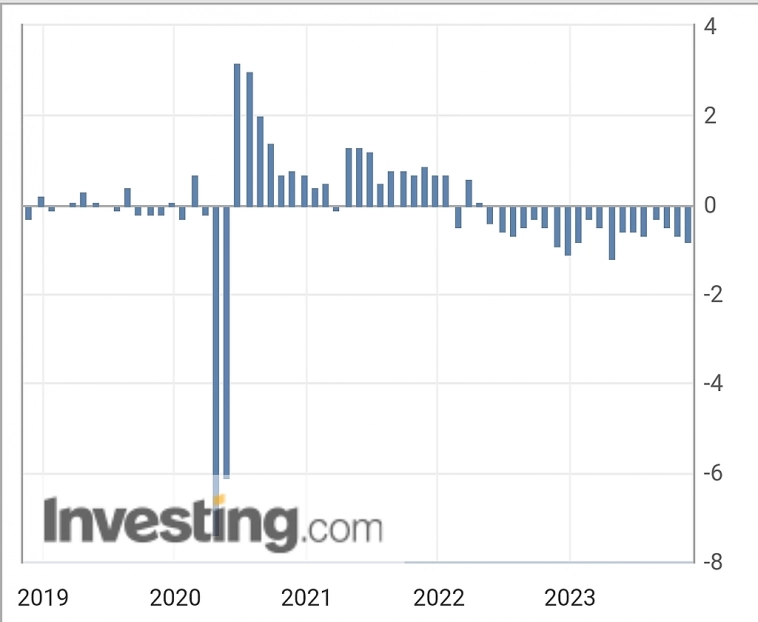

Индекс опережающих индикаторов

является показателем экономической активности и

дальнейших темпов и направления развития экономики на ближайшие 3-6 месяцев.

Индекс опережающих индикаторов США.

Ставка в США 5,25% (депозитная) — 5,50% (кредитная).

Индекс потребительских цен (CPI) ниже ставки:

( Читать дальше )

является показателем экономической активности и

дальнейших темпов и направления развития экономики на ближайшие 3-6 месяцев.

Индекс опережающих индикаторов США.

Ставка в США 5,25% (депозитная) — 5,50% (кредитная).

Индекс потребительских цен (CPI) ниже ставки:

( Читать дальше )

Блог им. OlegDubinskiy |S&P500: рост на 10% за 2 недели. Вынлс шортов. Кого именно вынесли

- 16 ноября 2023, 07:35

- |

Рост на рынке США:

одна из причин — вынос шортов

И Майкла Берри («игра на понижение» — это было про него) и других.

Сейчас S&P500 = 4502.

На 4450 — незакрытый гэп.

С уважением,

Олег.

Блог им. OlegDubinskiy |Инверсия US Treasures. P/E S&P500. В 24г. вероятна рецессия в США.

- 30 сентября 2023, 08:41

- |

#Инверсия в США

Чем больше срок USTreasures, тем ниже доходность.

Высокая вероятность рецессии в США в 2024г.

(или в 2025г.)?

Р/Е S&P500 = 24 при среднем историческом значении 16.

( Читать дальше )

Чем больше срок USTreasures, тем ниже доходность.

Высокая вероятность рецессии в США в 2024г.

(или в 2025г.)?

Р/Е S&P500 = 24 при среднем историческом значении 16.

( Читать дальше )

Блог им. OlegDubinskiy |На рынке США тишь да гладь. Индекс страха (vix) продолжает снижение по недельным. Цикл роста ставок ФРС закончен (сохранение и с 24г. снижение).

- 09 сентября 2023, 08:00

- |

VIX S&P500

по недельным.

Этот показатель отражает ожидания трейдеров

по индексу широкого рынка S&P 500 на предстоящие 30 дней, точнее

его подразумеваемую волатильность.

Рассчитывается индикатор на основании котировок спроса и предложения на индексные опционные контракты.

Страховка (опционы) дешевеет.

Т.е.страха нет и профи (выпускающие опционы) считают, что риск снижается.

Думаю, цикл роста ставки ФРС закончен:

впереди сохранение ставки 5,25 — 5,50% и в 24г. падение ставки.

Не забываем, что в предвыборный год жестить не принято:

в 4 квартале внешний фон станет позитивным и будет рост.

С уважением,

Олег.

по недельным.

Этот показатель отражает ожидания трейдеров

по индексу широкого рынка S&P 500 на предстоящие 30 дней, точнее

его подразумеваемую волатильность.

Рассчитывается индикатор на основании котировок спроса и предложения на индексные опционные контракты.

Страховка (опционы) дешевеет.

Т.е.страха нет и профи (выпускающие опционы) считают, что риск снижается.

Думаю, цикл роста ставки ФРС закончен:

впереди сохранение ставки 5,25 — 5,50% и в 24г. падение ставки.

Не забываем, что в предвыборный год жестить не принято:

в 4 квартале внешний фон станет позитивным и будет рост.

С уважением,

Олег.

Блог им. OlegDubinskiy |Цикл повышения ставок на этот раз не привёл к дешевизне рынка. Динамика Р/Е индекса s&p 500.Про российский рынок.

- 01 августа 2023, 06:34

- |

Р/Е индекса S&P500 уже 26 при медиане 16.

В отличии от предыдущих циклов повышения ставки, рынок не стал дешёвым.

Коррекции в США будут обязательно, но пока — оптимизм.

«Рынок может оставаться иррациональным дольше, чем Вы платёжеспособным».

Подходит к шортистам.

У Вас напрашивается вопрос:

Мы тут причём?

Отвечаю:

1.

внешний фон,

2.

цены на сырье при просадках западных рынков обычно падают.

С уважением,

Олег.

В отличии от предыдущих циклов повышения ставки, рынок не стал дешёвым.

Коррекции в США будут обязательно, но пока — оптимизм.

«Рынок может оставаться иррациональным дольше, чем Вы платёжеспособным».

Подходит к шортистам.

У Вас напрашивается вопрос:

Мы тут причём?

Отвечаю:

1.

внешний фон,

2.

цены на сырье при просадках западных рынков обычно падают.

С уважением,

Олег.

Блог им. OlegDubinskiy |Почему считаю, что коррекция по индексу Мосбиржи будет неглубокой.

- 22 июня 2023, 08:57

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс