Блог им. OlegDubinskiy |Крупняк выходит из NASDAQ, а чистая лонговая позиция мелких участников выросла за неделю в разы, на S&P500 и DOW JONES аналогично, не не так резко. CTFC COT

- 27 февраля 2021, 14:43

- |

На этот раз — очень интересный результат.

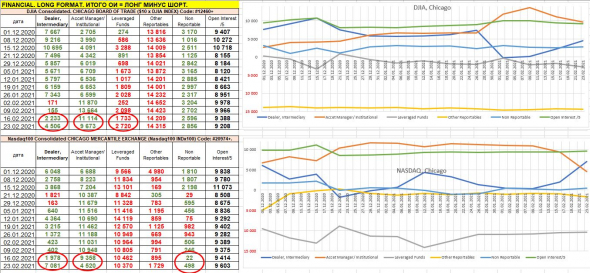

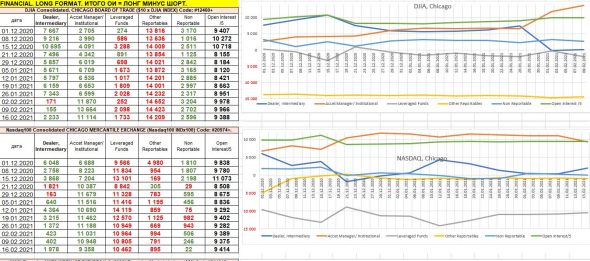

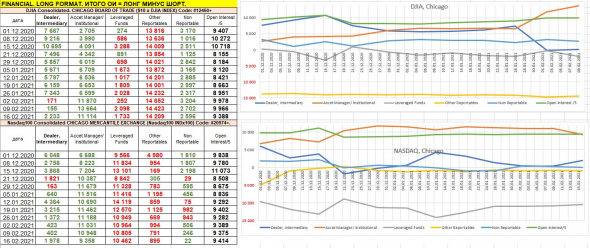

По NASDAQ за последнюю неделю

— чистая лонговая позиция ставящих через посредников участников рынка за неделю выросла в 3,5 раза,

— чистая лонговая позиция NON REPORTABLE (мелкие участники рынка) растет в разы.

— соответственно, крупняк выходит (институционалы) и шортит (хэджеры).

Аналогично — по S&P500, DOW JONES (но в них не такие экстремальные изменения, как в NASDAQ)/

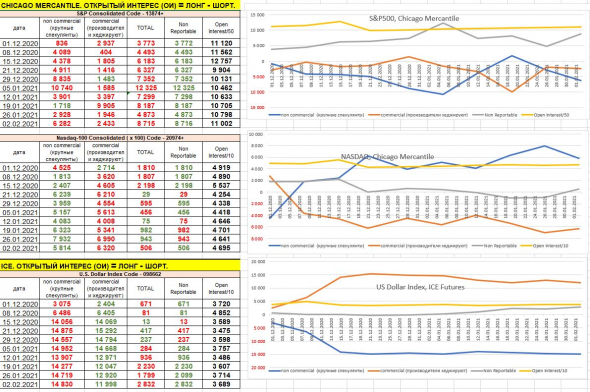

Падает интерес (количество открытых контрактов) по золоту и серебру.

Растет интерес (количество открытых контрактов) по нефти (но из отчетов не понятно, куда именно вероятно движение по нефти).

За 15 минут показал все на youtube.

https://www.youtube.com/watch?v=QOBiSVs9pIQ&t=13s

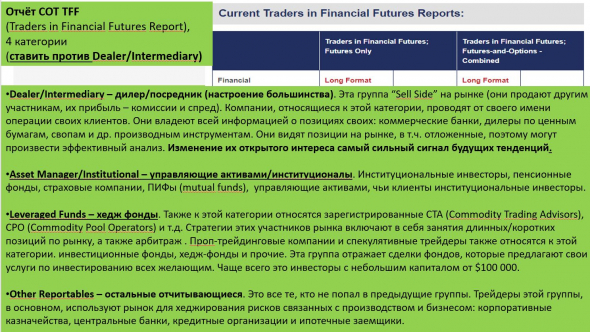

Формат Financial.

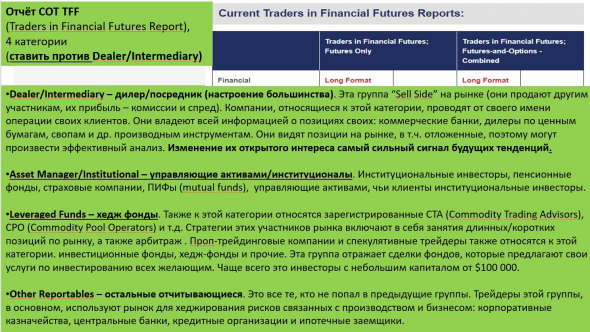

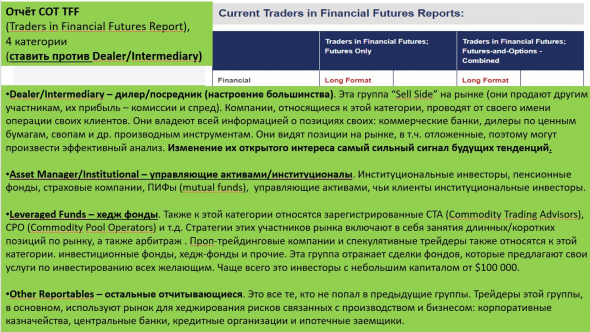

Теория.

Обработка.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 42 )

Блог им. OlegDubinskiy |выделение $1,9 трлн. (9% ВВП) давно отыграно рынком, институционалы сокращают позиции, мелкие участники набирают

- 24 февраля 2021, 08:21

- |

Бюджетный комитет палаты представителей США

23 02 2022 утвердил законопроект

о выделении $1,9 трлн на борьбу с коронавирусом.

Это решение было принято комиссией

по результатам голосования

19 голосами «за» и 16 «против».

Лидер сенатского большинства Чак Шумер сообщил, что документ будет отправлен Байдену на подпись

до истечения срока действия

федерального пособия по безработице 14 марта.

Учитывая, ВВП США около $21 трлн,

$1,9 трлн — это почти 9% ВВП.

В 2021г. будет очередной рекорд дефицита бюджета США.

Решение ожидаемой и уже отыграно рынком.

Рынки пытаются упасть.

Институционалы сокращают позиции, мелкие участники рынка (NON Reportable) набирают позиции.

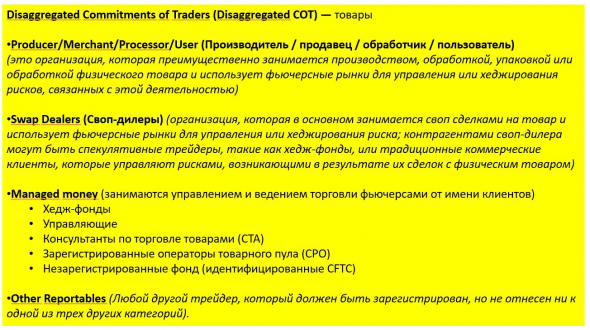

Теория.

Обработка.

( Читать дальше )

Блог им. OlegDubinskiy |CFTC: анализ по DowJones, Nasdaq: толпа входит, институционалы потихоньку выходят, обработал данные с сайта CFTC

- 20 февраля 2021, 11:53

- |

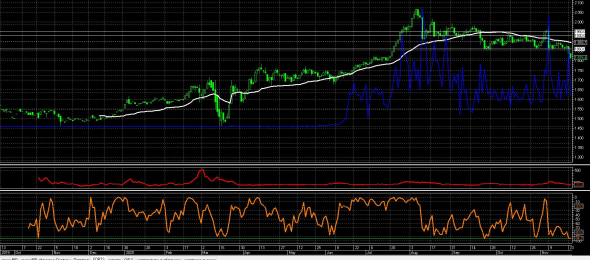

Сделал слайды: теория и моя обработка информации, скачанной с сайта CFTC.

Еженедельно по законам США крупные участники рынка отчитываются перед CFTC о своих позициях.

Скачиваю с сайта CFTC в excel.

Написал в excel простую программу: считает лонг минус шорт,

недельные данные по каждой категории участников рынка и

строит графики изменений позиций по каждой категории участников рынка.

Если лонгов больше, цифра зеленая.

Если шортов больше, цифра красная.

DOW JONES, NASDAQ:

УЛУЧШАЕТСЯ НАСТРОЕНИЕ МЕЛКИХ УЧАСТНИКОВ (РОСТ ЛОНГОВ У НАРОДА),

ИНСТИТУЦИОНАЛЫ ВЫХОДЯТ.

Сделал слайды.

Теория.

Изменения позиций по категориям участников рынка за последние 12 недель.

( Читать дальше )

Блог им. OlegDubinskiy |вторую неделю подряд в США растет безработица, уже видны итоги первых указов Байдена, на этом падают S&P500, NASDAQ и др.

- 18 февраля 2021, 17:28

- |

Вашингтон. 18 февраля.

Количество американцев, впервые обратившихся за пособием по безработице,

на прошлой неделе увеличилось на 13 тыс. — до 861 тыс. человек, говорится в отчете министерства труда США.

Согласно пересмотренным данным, неделей ранее,

число обращений составило 848 тыс., а не 793 тыс., как сообщалось ранее.

Аналитики, опрошенные Trading Economics,

прогнозировали снижение числа заявок до 765 тыс. с объявленного ранее уровня предыдущей недели.

Респонденты The Wall Street Journal ожидали сокращения до 773 тыс.

Рост числа обращений за пособием по безработице зафиксирован вторую неделю подряд.

- Джо Байден в январе 2021г. заблокировал строительство магистрального нефтепровода Keystone XL. По нему нефть из канадской провинции Альберта должна была поступать на НПЗ в Техас и Луизиану. Мощность МНП планировалась на уровне 800 тысяч баррелей в сутки.

- Джо Байден обещал оставить отрасль без финансирования — сланцевое бурение не вписывается в его зеленый курс. Последуют массовое сокращение рабочих мест, обрушение нефтедобычи и потеря энергетической независимости, которую десять лет добивались сланцевики.

( Читать дальше )

Блог им. OlegDubinskiy |Анализ COT CFTC: NON REPORTABLE перевернулись из шорта в лонг по NASDAQ, увеличили лонг в S&P500, но при этом увеличили лонг в индексе доллара

- 06 февраля 2021, 13:07

- |

Программа считает еженедельные лонг минус шорт по каждой категории участников рынка и строит график в excel.

Если лонгов больше, чем шортов, то цифра зеленая.

Если шортов больше, чем лонгов, то цифра красная.

Обычно, рост индекса доллара — это risk off.

Но сейчас получается наоборот.

«Все смешалось в доме Облонских», как говорится.

Но на финансовых рынках мешанина опасна.

Обратите внимание на слайд.

По NASDAQ интересно.

NON NEPORTABLE перевернулся из шорта в лонг,

По S&P 500 очень интересно:

NON Reportable увеличил лонги (лонг минус шорт у NON REPORTABLE за неделю почти удвоился).

Но пока ставки NON REPORTABLE маловаты, ЗАТО ОПТИМИЗМ ЭТИХ «ХОМЯКОВ» РАСТЕТ.

Возможно, оптимизм хомяков еще смогут увеличить, а потом крупняк этих хомяков сможет сожрать !

По индексу доллара

— хеджеры немного уменьшили лонги (но лонговая полиция остается значительной),

( Читать дальше )

Блог им. OlegDubinskiy |Рынки: чем хуже, тем лучше_индекс доллара (risk off) растет по дневным и NASDAQ растет по дневным, мнение о рынках

- 06 февраля 2021, 10:35

- |

В последнее время рынок на плохих новостях рос: увеличилась вероятность стимулов.

Но в пятницу рынок вырос на хорошей новости.

Не смотря на на падение 5 февраля,

индекс доллара по дневным в 2021г. растет (risk off):

10years+ US Treasures падают (т.е. доходность растет): обычно, индексы облигаций — это опережающий индикатор рынка акций.

Около 20% компаний США — это компании — зомби (доналоговая прибыль меньше стоимости обслуживания долга) и компании — вампиры (EBITDA ниже 0).

В конце концов (возможно, уже в 2022г. плюс минус) придется из-за роста инфляции поднимать ставки.

Тогда компаниям станет тяжелее обслуживать резко возросшие долги.

А пока — рост.

Nasdaq по дневным.

( Читать дальше )

Блог им. OlegDubinskiy |NASDAQ

- 02 февраля 2021, 10:18

- |

по 2 — 3% в день то вверх, то вниз, т.е. растет индекс волатильности

(под графиком — CVI, индекс волатильности Чайкина).

Рост амплитуды говорит о неуверенности в продолжении растущего тренда.

Насдак по дневным:

Обратите внимание на гистограммы:

это — Volume by Price (объемы в ценовых диапазонах).

В 2020г. максимальные объемы были в диапазонах около 11 000 и 9 000.

Если мы увидим коррекцию, то эти уровни могут быть поддержками индекса NASDAQ.

На растущем тренде, рост амплитуды говорит о сомнениях и высокой вероятности разворота в коррекцию или боковик.

Если тренд — медвежий, то

падение индекса волатильности (т.е. фактически амплитуды) с максимума говорит о высокой вероятности прохождения (локального) дна.

Желаю Успеха.

С уважением,

Олег.

Блог им. OlegDubinskiy |анализ отчетов СОТ (рубль, доллар, евро, фунт, нефть золото, серебро, S&P500, Nasdaq, MSCI EM), выводы, мнение на предстоящую неделю

- 31 января 2021, 20:53

- |

1. VIX S&P 500.

Одну неделю рос VIX на индекс S&P500 (оптимизм уходит, но до страха очень далеко).

VIX S&P500 по недельным:

2.

СОТ, товарные рынки Brent, Gold, Silver: неопределенность, 50 / 50.

Теория.

( Читать дальше )

Блог им. OlegDubinskiy |Обзор рынков, мнение о драг. металлах, рубле, доллар

- 24 ноября 2020, 23:55

- |

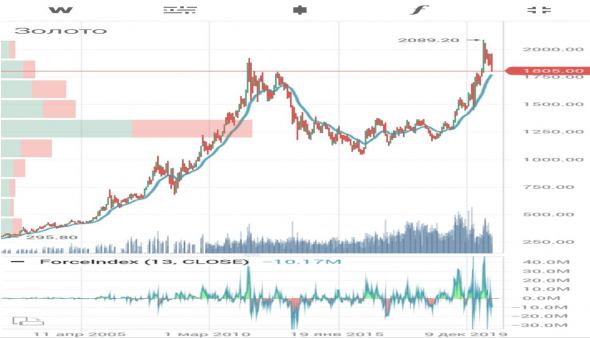

Серьезные отскоки по золоту не получаются: на таких отскоках, золото сливают.

Такой ползущий вниз тренд может длиться долго.

Возможно, в золоте вообще поменялся долгосрочный цикл.

С 2019г. на золоте отлично зарабатывал

(это было основной инвестицией, на youtube канале рассказывал, в telegram on line рассказывал).

С 2007г. на рынке.

В ноябре 2020г. считаю тренд в золоте опасным, в котором могут выиграть спекулянты при работе от шорта.

Обратите внимание на то, как может падать золото

(если долгосрочный тренд поменялся, то коррекция может быть 20 — 30 — 40%).

( Читать дальше )

Блог им. OlegDubinskiy |3 стадия вакцины от PFIZER может быть закончена в конце весны 21г. (3 фаза по международным стандартам идет от 9 мес.)

- 09 ноября 2020, 19:02

- |

Вакцина против COVID-19, разработанная совместно немецкой компанией BioNTech и американской фирмой Pfizer, доказала свою эффективность в предотвращении инфекции на 90%, говорится в отчете специалистов по третьей фазе исследований. Согласно отчету, эксперты не обнаружили серьезных опасений Угур Сахин.

«Мы должны быть более оптимистичными в отношении того, что

эффект иммунизации может длиться как минимум год»,— заявил Reuters генеральный директор BioNTech.

«Первый набор результатов нашего испытания вакцины против COVID-19 фазы III показывает способность нашей вакцины предотвращать инфекцию»,— сообщил председатель и генеральный директор Pfizer Альберт Бурла.

(идет первый набор 3 стадии).

3 стадия испытаний должна длиться 9 мес., т.е. ранее весны 2021г. не может быть пройдена)

плюс время на производство сотен миллионов (миллиардов) вакцин.

Фьючерс S&P500 = 3606 в моменте (+2,75%): исторический максимум.

Тройная вершина по S&P500 и по NASDAQ

Это все уже отыграно, Мониторим, что дальше. Вопрос со стимулами пока не решен.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс