Блог им. OlegDubinskiy |1. ЭЛЕМЕНТ. Новое IPO. Российские микросхемы, чипы !!! Предлагаю обсудить !!! 2. РКК ЭНЕРГИЯ

- 18 апреля 2024, 08:54

- |

1.

«Элемент»

Рассчитывает на оценку в 100-150млрд рублей и планирует привлечь 10% (т.е. 10 — 15 млрд руб.).

Специализация — микросхемы (у РФ из-за санкций сложности с закупкой импортных микросхем).

Заводу МИКРОН уже 60 лет.

«Элемент» в 2019г. собран на базе активов АФК «Система» и «Ростеха»

Государственное регулирование цен — это большой минус для акционеров «Элемент».

Ещё минус, что IPO планируют на СПБ бирже, а не на Мосбирже.

Ещё минус в том, что отчётность холдинг пока не публикует.

Выручку и прибыль «Элемент» не публиковал с 2021 г.,

За 2021г. выручка по РСБУ 5,7 млрд руб., чистая прибыль – 257 млн руб.

Обратите внимание: отчётность — по РСБУ.

По МСФО консолидированную отчётность не публиковали.

Пока — не прозрачная, тёмная история.

Могут из патриотических соображений разогнать до космических мультипликаторов, как НПО Энергия.

Т.е. спекулятивно идея может быть интересна.

Пока про то, будет ли ЭЛЕМЕНТ торговаться на Мосбирже, информации в открытом доступе не видел.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

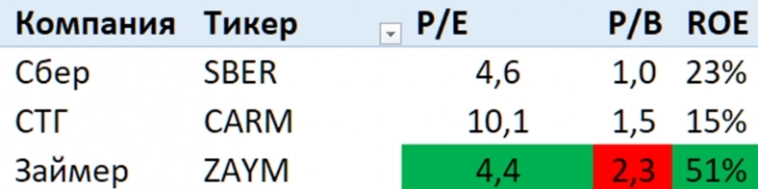

Блог им. OlegDubinskiy |IPO Займер: личное мнение

- 07 апреля 2024, 09:31

- |

Физик скупит всё ?

В рамках IPO акции продает единственный нынешний

владелец Займера Сергей Седов, сохраняя за собой преобладающую долю в акционерном капитале компании.

Как заявил гендир Займера Роман Макаров,

компания сейчас не нуждается в привлечении финансирования для развития бизнеса и

привлеченные 3 млрд руб. пойдут напрямую акционеру.

Микрофинансовая компания «Займер» (ZAYM) объявила индикативный ценовой диапазон первичного публичного предложения обыкновенных акций на уровне от ₽235 до ₽270 за одну бумагу. Об этом говорится в сообщении компании. Это соответствует рыночной капитализации в диапазоне от ₽23,5 млрд до ₽27 млрд.

Сбор заявок от инвесторов начался 5 апреля и завершится 11 апреля.

Объявление аллокаций по заявкам инвесторов, принявших участие в IPO, и

начало торгов акциями ожидается 12 апреля.

Этическая сторона бизнеса, думаю, интересует далеко не всех.

В моём понимании, МФО — это грабёж средь бела дня.

Находятся же люди, берущие копейки под астрономические %.

( Читать дальше )

Блог им. OlegDubinskiy |IPO МТС банка. Позитив для акций МТС.

- 09 марта 2024, 08:02

- |

в форме заочного голосования 27.03.2024

Электронное голосование будет на сайте

www.aoreestr.ru/shareholders/e_voting/27-03-24-mts/

МТС-банк (входит в группу МТС) планирует провести первичное размещение акций (IPO) на Мосбирже весной 2024 года.

В ходе IPO планируется привлечь дополнительный капитал около 15 млрд рублей.

Учитывая, что IPO в 2024г обычно проходят по верхней границе ценового диапазона,

думаю, что IPO МТС банка — это позитив для компании МТС.

По итогам 2023 года МТС Банк обеспечил 33% прироста выручки всей группы.

С уважением,

Олег

Блог им. OlegDubinskiy |МТС банк: будет ли IPO (если да, то это позитив для MTSS) 7марта - внеочередное ГОСА МТС банка

- 07 марта 2024, 08:42

- |

рассмотрят вопрос первичного листинга акций

Источник: центр раскрытия корпоративной информации

7 февраля 2024г.

www.e-disclosure.ru/portal/event.aspx?EventId=I4qVJI47nUqSdiVf0vasBQ-B-B

Повестка дня общего собрания акционеров эмитента:

1.Об увеличении уставного капитала Публичного акционерного общества «МТС-Банк» путем размещения дополнительных акций.

2. Об обращении с заявлением о листинге акций.

Первичное размещение акций МТС Банка вряд ли состоится в 2024 году.

Об этом в октябре 2023г. сообщил «Интерфаксу» миллиардер Владимир Евтушенков, основатель АФК «Система», которая владеет 42,09% МТС.

Т.е. есть интрига.

Учитывая успешное IPO Совкомбанка, сейчас — удачное время для нового банковского IPO.

Вчера МТС (MTSS) упал на 0,45%.

Не было роста на ожиданиях.

Интрига.

:)

С уважением,

Олег

Блог им. OlegDubinskiy |Почему Баффет не участвует в IPO. Личное мнение про IPO в России: какая стратегия выгодна миноритарию

- 25 февраля 2024, 10:39

- |

IPO в США

В США фондовом рынке за последние 5 лет произошло более 2000 IPO.

48% компаний до сих пор торгуются ниже цены размещения

(некоторые упали почти до 0).

Не cмотря на то, что S&P500 — на историческом максимуме

Баффет за последние 70 лет 2 раза участвовал в IPO:

— ФОРД в 1955г.,

— SnowFlake в 2020г.

«Периодически меня спрашивают про моё отношение к IPO.

И я неизменно повторяю, что считаю это мероприятие крайне полезным для развития рынка, но

сам я не вкладываю деньги на первичном размещении.

Это продиктовано моим подходом в инвестициях, который

не позволяет мне оценить перспективность компании и её стоимость на момент IPO.»

Уоррен Баффет.

Даже в США должны пройти годы, чтобы понять реальную причину (а не ту, что озвучена),

почему собственники решили сделать свою компанию публичной.

Обычно, не участвую в российских IPO.

Чтобы держать среднесрочно, есть проверенные временем компании, которые торгуются на бирже много лет.

В большинстве случаев, выгоднее участвовать, чтобы продать в первый день

( Читать дальше )

Блог им. OlegDubinskiy |Как много на Мосбирже непуганных физиков !!! Личное мнение про IPO КРИСТАЛЛ.

- 22 февраля 2024, 14:49

- |

Пишу личное мнение.

ПАО «Алкогольная группа Кристалл»

(Калуга)

размещается на IPO по цене в 9,5 руб. за акцию.

Цена размещения соответствует верхней границе

ценового диапазона предложения в 8–9,5 руб. за бумагу.

ВЫВОД.

НА МОСБИРЖЕ МНОГО ФИЗИКОВ,

У КОТОРЫХ ЧЕШУТСЯ РУКИ ВЛОЖИТЬ СВОИ ДЕНЬГИ В ЛЮБОЕ.. .

Толковый обзор,

почему не надо участвовать в этом IPO, был на smart-lab

Рекомендую прочитать, чтобы понять, что такое 70% физиков на рынке.

smart-lab.ru/blog/987312.php

Интересно,

руководство компании — патриоты своей продукции и

регулярно употребляют

продукцию именно своей компании ?

С уважением,

Олег

Блог им. OlegDubinskiy |IPO Делимобиля. Теперь див.можно не платить. Продолжение. Личное мнение: для большинства миноритариев, участие в IPO убыточно (доход ниже инфляции).

- 08 февраля 2024, 09:49

- |

IPO провели

Акции впарили по верхней границе цены.

Теперь можно расслабиться.

😁

ДЕЛИМОБИЛЬ

НЕ БУДЕТ ПЛАТИТЬ ДИВИДЕНДЫ ПО ИТОГАМ ДЕЯТЕЛЬНОСТИ 2023 Г — ПРЕДСЕДАТЕЛЬ СОВЕТА ДИРЕКТОРОВ — ТАСС

В ходе IPO Делимобиль привлек 4,2 млрд рублей.

Размещение прошло по верхней границе диапазона — 265 рублей за акцию.

Изначально компания планировала разместить акций на 3 млрд руб, но

из-за ажиотажного спроса увеличили объем на 40% до 4,2 млрд рублей с учетом стабилизационного фонда.

Удивительно,

насколько многие падки на рекламу.

А в реальности, «не всё то золото, что блестит».

И среднесрочно, после IPO большинство компаний сильно хуже рынка и их можно купить дешевле цены размещения.

Лучшая тактика для участия в IPO, думаю, продать в первый же день по цене дороже, чем цена размещения.

Для чего на самом деле собственникам нужны деньги, обычно становится понятно через несколько лет после IPO.

Пост — не про Делимобиль, а про то, что для большинства миноритариев, думаю, участие в Ipo убыточно (т.е. доходность ниже инфляции).

( Читать дальше )

Блог им. OlegDubinskiy |Почему люди так любят IPO ? Боятся не успеть? Или хотят в первый же день продать дороже? Клюют на рекламу.

- 06 февраля 2024, 14:36

- |

Размещение прошло по верхней границе диапазона — 265 рублей за акцию.

Изначально компания планировала разместить акций на 3 млрд руб, но

из-за ажиотажного спроса увеличили объем на 40% до 4,2 млрд рублей с учетом стабилизационного фонда.

А куда на самом деле идут деньги от IPO и

реальное (а не рекламируемое) отношение к миноритариям

становится ясно через несколько лет после IPO…

Торги акциями стартуют завтра, 7 февраля в 11:00.

В большинстве случаев, после IPO можно купить дешевле.

Поэтому удивляет, что эмитенты так легко набирают на IPO необходимую сумму и, в большинстве случаев,

размещаются по верхней границе цены.

С уважением,

Олег.

Блог им. OlegDubinskiy |Книга заявок на IPO Совкомбанка уже переподписана втрое.

- 05 декабря 2023, 20:03

- |

Об этом сообщил совладелец банка Сергей Хотимский. Совкомбанк хотел привлечь 10 млрд руб.

Заявок уже подано на 30 млрд руб.

Что все так ломятся участвовать в IPO ?

В большинстве случаев, после IPO можно купить дешевле.

С уважением,

Олег.

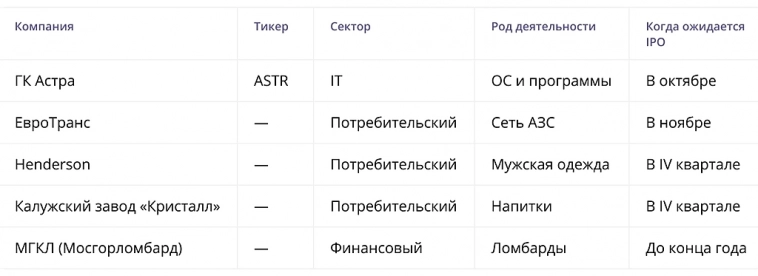

Блог им. OlegDubinskiy |Парад IPO. А что это собственники такие добрые??? :) :) :)

- 17 октября 2023, 19:03

- |

Генетико

CarMoney

Астра

Готовятся

Когда вижу такую доброту

(столько собственников хотят поделиться успехом с народом),

хочется просто купить золото.

Шутка но в каждой шутке...

Вола пока низкая.

Поэтому держу.

Но вал IPO -это сигнал о том,

что рынок могут перегреть.

Для оценки настроения смотрю на волу (RVI и «улыбки волатильности»).

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс