Блог им. MaximAnisimov |Рынок ОФЗ испугался смелых заявлений ФРС

- 29 сентября 2017, 17:42

- |

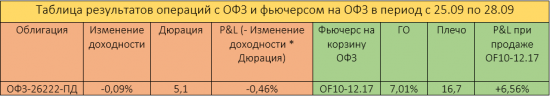

26 сентября после заявления ФРС о том, что низкая инфляция не помеха повышению ставки в этом году, рынки начали активно отыгрывать данную новость. Рост ожиданий по ужесточению монетарной политики США ударил по рынкам госдолга, затронув и ОФЗ. Всю неделю российские госбонды дешевели, скорректировавшись по цене вверх лишь вчера, что можно объяснить отыгранными к четвергу позициями после новостей от ФРС, а также благоприятными данными по инфляции. Сегодня вышли данные по ценовому индексу потребительских расходов (PCE) за август в США (индекс используется ФРС для оценки инфляции). Его месячный рост на незначительные 0,1% и замедление годового базового PCE с 1,4% до 1,3% ещё больше отдаляют американскую экономику от цели в 2%. Такие новости могут оказать сегодня небольшую поддержку ОФЗ, если инвесторы ещё верят в важность инфляции при определении монетарной политики ФРС.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 5 )

Блог им. MaximAnisimov |ФРС зажестила: доходности ОФЗ подрастут в ближайшее время

- 21 сентября 2017, 15:59

- |

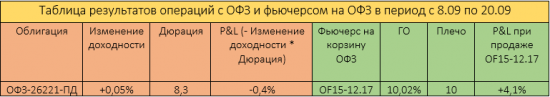

ФРС вчера не подняла ставку, однако объявила о начале сворачивания программы количественного смягчения уже в октябре. Также американский ЦБ рассказал о намерении повысить один раз ставку в этом году: в последнее время рынок оценивал вероятность такого события в 40-45%. Риторика ФРС была для многих инвесторов неожиданно жёсткой, так как данные по инфляции почти всегда оказывались ниже прогнозов. Такие итоги заседания усилят доллар, который в последнее время наконец начал укрепляться против валют развивающихся стран, и снизят цены на US Treasuries. Влияние на ОФЗ в краткосрочной перспективе будет умеренно негативным, однако другие факторы могут поддержать госбумаги до конца года, о чём далее.

Недельная инфляция продолжает приятно удивлять: Росстат не зафиксировал рост уровня потребительских цен на прошлой неделе. Если ситуация будет оставаться такой же до следующего заседания ЦБ 27 октября, шансы на очередное снижение ставки будут высоки. Однако теперь более пристального внимания требует темп роста потребительского спроса: если потенциал его увеличения будет слишком высок, то даже низкая текущая инфляция может быть недостаточной для уменьшения ставки. Хотя стоит помнить, что ЦБ будет считать цель по инфляции достигнутой, даже если она будет только «около или вблизи 4%». Так что важным будет именно то, насколько сильно увеличение потребительского спроса поднимет рост уровня цен.

( Читать дальше )

Блог им. MaximAnisimov |Август уже не тот: котировки ОФЗ стабильны или растут

- 22 августа 2017, 17:06

- |

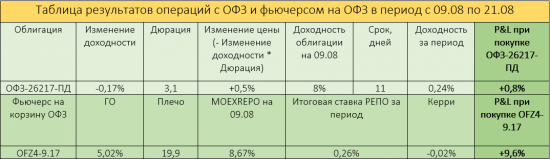

Подробнее о расчёте финансовых результатов на smart-lab.ru/blog/414500.php.

С момента написания последнего обзора прошло достаточно времени, поэтому я постараюсь коротко и ёмко выделить самые главные новости, связанные с рынком ОФЗ.

Большой активности на рынке ОФЗ в последние дни не наблюдалось. Выпуск «кобр» не оказал негативного влияния на котировки коротких бондов. На аукционах ОФЗ в среду Минфин успешно продал ОФЗ 26220 (5 лет) и ОФЗ 26207 (10 лет): спрос превысил предложение в 3 и 2 раза соответственно. В течение предыдущей недели наблюдалось сильное давление со стороны участников рынка на среднесрочные гособлигации. Это было вызвано уже отыгранным ожиданием ключевой ставки, ожиданием нормализации кривой доходности и сохраняющейся неопределённостью в геополитике и на рынке нефти.

Стабильно крепкий рубль (держится ниже отметки в 60) является позитивным фактором для российских гособлигаций. Как обычно макроданные США по инфляции на прошлой неделе оказались негативными. Вероятность поднятия ключевой ставки ФРС уже находится около нуля, а вероятность поднятия до конца года — в районе 40%. Такая ситуация не оказала серьёзной поддержки ОФЗ из-за низкой активности торгов, однако в будущем при сохранении мягкой политики ФРС можно ждать коррекцию доходностей ОФЗ вниз.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс