И снова нефть

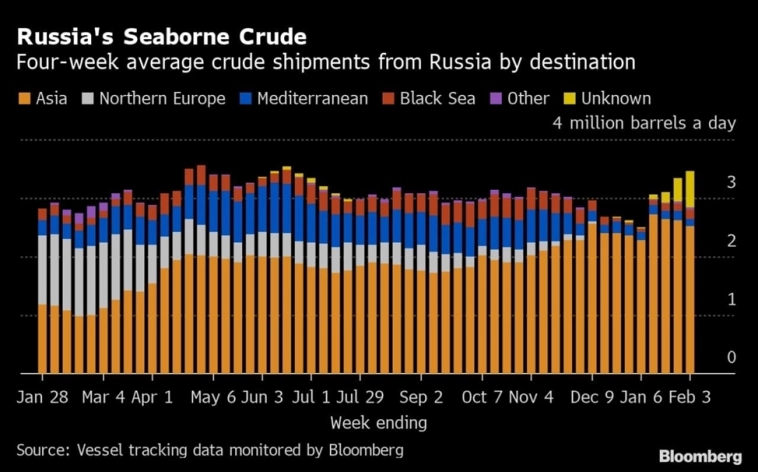

Эта наглая и злобная Россия опять посмела уклоняться от нефтяных санкций, виляя в промышленных масштабах. Хотя крупные западные компании отказались от торговли, отгрузки и страховки нефти, на их место пришли загадочные новички.

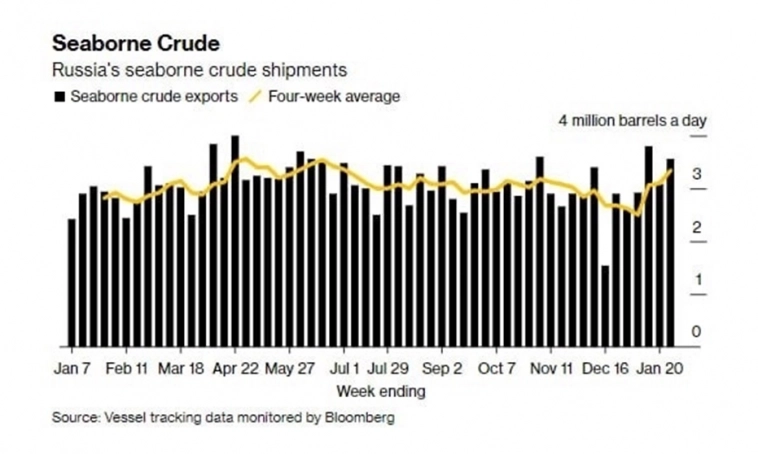

Эти самые новички обеспечили средний четырёх недельный поток российской нефти на самом высоком уровне с июня 2022 года.

Данное обстоятельство позволило компенсировать большую часть потерь предыдущей недели, совокупные объёмы выросли на 480 тыс. бар в сутки, или на 16%, до 3,6 млн за неделю.

Как сообщает The Economist, Оман и ОАЭ за первые 10 месяцев импортировали российской нефти больше, чем за предыдущие три года, вместе взятые, а Малайзия экспортирует в Китай в два раза больше нефти, чем может произвести.

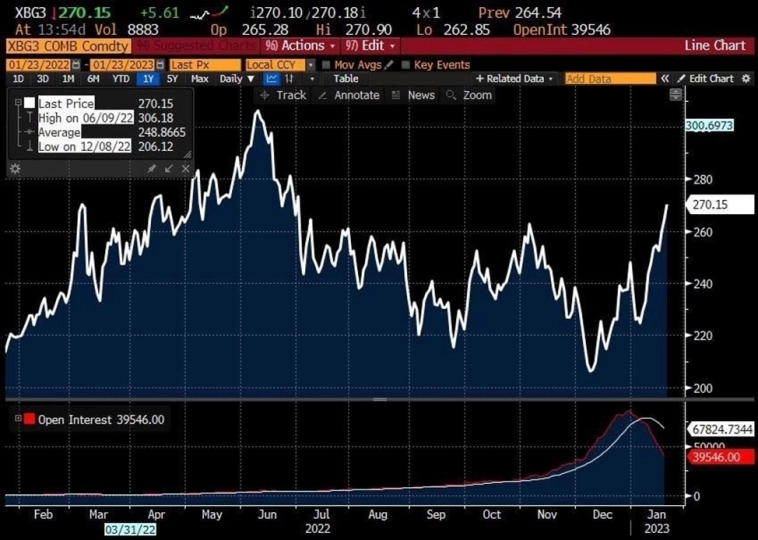

Как же это случилось? Согласно данным, Россия выкупила огромное количество нефтяных танкеров. Флот, который может использовать Россия, насчитывал на конец 2022 года свыше 360 судов, что эквивалентно 16% всего танкерного флота.

Авто-репост. Читать в блоге >>>