SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Kot_Begemot |Случайности в волатильности и эффективные оценки

- 21 июня 2020, 20:34

- |

Используя простые модели волатильности, рассчитанные по ценам закрытия (Close-to-Close vol.) мы неизбежно сталкиваемся с рыночным шумом, смещающим наши оценки далеко её от истинного или асимптотического значения. Мы могли бы измерять волатильность как-то иначе, например по модели Паркинсона (High-to-Low 1980), но столкнулись бы с той же проблемой.

1.1 — Close to Close log-volatility estimation

( Читать дальше )

- комментировать

- ★17

- Комментарии ( 57 )

Блог им. Kot_Begemot |Точность и кучность волатильности (GARCH)

- 15 марта 2020, 01:15

- |

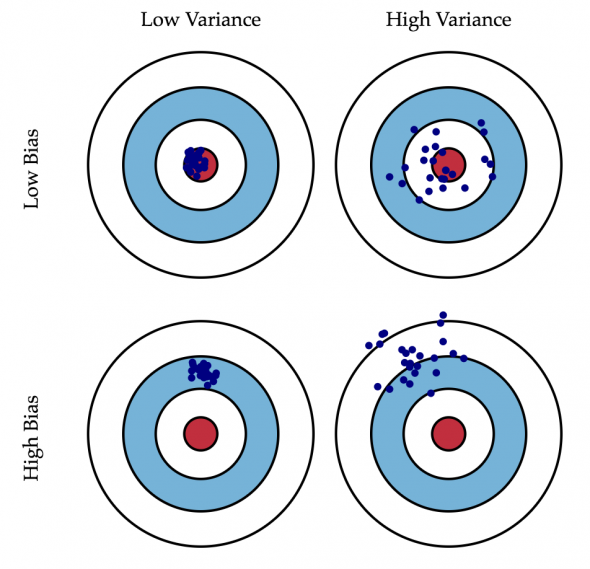

Игра в угадайку — она как стрельба: можно угадывать точно, а можно угадывать кучно.

Иллюстрация. 1 и 2 столбец — кучная и не-кучная угадайка, 1 и 2 строка — точная и не-точная угадайка.

Аналогично и с угадыванием волатильности.

Лучше, конечно, вообще не угадывать волатильность, лучше её предсказывать, а ещё лучше — измерять или просто знать. Поэтому, мы будем волатильность не угадывать, а измерять, чтобы наш арбитраж, который мы собираемся над ней совершить, выглядел бы соответственно. А измерять волатильность мы будем в предположении Блэка-Шоулза о лог-нормальном распределении приращений цены актива-подложки, и потому будем пользоваться специально припасёнными математиками для этого случая инструментами: среднеквадратичным отклонением — СКО. Но измерять волатильность мы будем тоже не просто так — не просто в лоб по СКО, а GARCH методом, предполагающим, что чем дольше мы измеряем нечто, тем точнее у нас это получается. Мы же не просто измеряем всё-таки, а делаем это весьма интеллектуально!

( Читать дальше )

Блог им. Kot_Begemot |Путешествие по морю штормов

- 23 октября 2019, 09:55

- |

По мотивам последних обсуждений.

Куда унесёт нас ураган? Выдержат ли паруса? Оставит ли в живых злая буря свою новую игрушку? Так спрашивает себя каждый капитан перед дальним плаванием, расслабившись за игрой в орлянку.

( Читать дальше )

Блог им. Kot_Begemot |Создаём рынок волатильности по теории оптимальной улыбки (Market Making Volatility by STO)

- 02 октября 2019, 12:39

- |

Сегодня мы будем выступать в качестве поставщика бесконечной ликвидности по опционам. То есть мы будем безотказно играть в игру с нулевой суммой так, чтобы, как минимум, не проиграть, а это возможно только в том случае, если мы будем продавать и покупать волатильность по цене, соответствующей седловой точке в игре покупателя и продавца, то есть по цене GTO (game theory optimal). Иными словами, мы будем заниматься непосредственно pricing'ом опционов, назначая цены put'ам и call'ам, таким образом, чтобы ни одна стратегия и ни один набор случайных, стохастических стратегий не мог получить положительное преимущество при игре с нами.

Чтобы назначать цену волатильности, для начала, не плохо было бы принять какую-либо модель волатильности. Например, это может быть модель случайного процесса, подчинённого логистическому распределению:

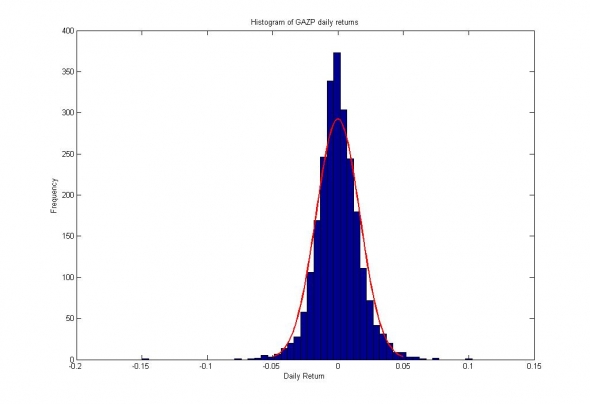

Рис.1. Распределение логарифмических приращений цен акций ПАО Газпром и их аппроксимация логистическим распределением.

или распределению Лапласа:

( Читать дальше )

Блог им. Kot_Begemot |Авторегрессия волатильности как задача для стохастического градиентного спуска.

- 10 сентября 2019, 18:45

- |

Занимаясь первоначально исключительно портфельным инвестированием мы всё чаще сталкиваемся с задачей моделирования волатильности фондового рынка и его будущих ковариаций. Соответственно, так или иначе, мы сталкиваемся с проблемой выбора модели, которая позволяла бы нам на самом широком диапазоне данных получать сколько-нибудь значимые оценки.

В качестве показателя качества моделей нами была выбрана доля объяснённой дисперсии:

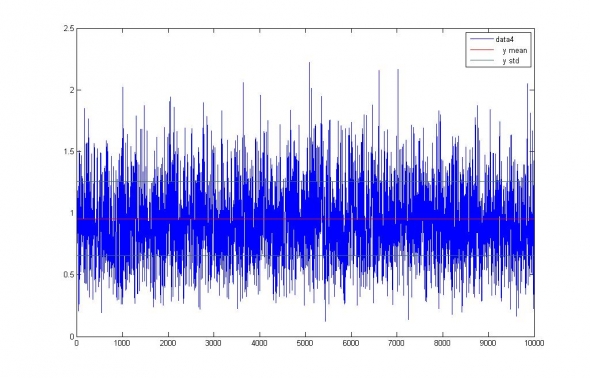

и промоделирована ошибка измерения волатильности заданного стационарного процесса на интересующем нас интервале:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс