Kot_Begemot

Стоимостные оценки портфельных инвестиций и двойственная природа стоимости ценных бумаг

- 08 июля 2019, 00:14

- |

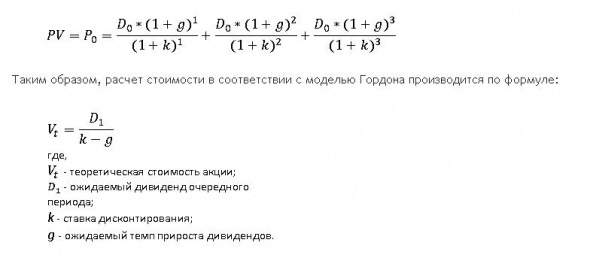

Классическая финансовая математика рассматривает акцию как бесконечный поток нарастающих платежей или как бесконечную облигацию с нарастающим купоном. И, в этом смысле, акция имеет только одну, финансовую (портфельную) стоимость, определяемую исключительно будущим потоком платежей которые она принесёт своему собственнику. Но помимо своей финансовой стоимости, акция обладает ещё и прямой стоимостью — той ценой, которую готовы заплатить прямые инвесторы ради получения контрольного пакета.

Модель Гордона

Исходя из предпосылки постоянного темпа роста дивидендов, правил дисконтирования потоков платежей, и суммы геометрической прогрессии получаем :

Однако, данная методика не может служить действительным финансовым оценкам по той простой причине, что уже для самых простых объектов (таких как недвижимость), рентные платежи которых растут быстрее ставки рефинансирования (g>k) она даёт априорно неверный результат — бесконечную или отрицательную текущую стоимость.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 6 )

Мои списки бумаг

- 25 июня 2019, 20:42

- |

Основная идея — учёт защищённости акционеров. Смысл в том, что акция — как фишка в казино — сама по себе она не имеет особой ценности, но даёт вероятностное право в будущем претендовать на приобретение целой компании. Итого, стоимость акции определяется как вероятность получения права собственности на финансовые потоки компании умноженная непосредственно на сами финансовые потоки. Эта вероятность оценивается по Free-Float коэффициенту и она же пропорциональна праву голоса миноритарных акционеров (в случае их объединения через представителя).

На основе этой идеи были построены 3 новых портфеля :

Широкий экономический индекс — отличается от S&P и MSCI тем, что в качестве капитализации учитывается выручка-прибыль, то есть финансовый поток, а не оценочная стоимость компании. Основу портфеля, на удивление, составляют акции Yandex и нефтегаза — как наиболее публичных АО. Остальные компании либо занимают слишком незначительную долю в экономике и потому выпадают из индекса, либо имеют слишком концентрированную акционерную собственность, ставящую под угрозу права миноритарных акционеров и институциональных портфельных инвесторов.

( Читать дальше )

Большой секрет маленькой компании.

- 21 июня 2019, 23:37

- |

Ответ для SergeyJu:

Мы — маленькая инвестиционно-консалтинговая компания, вот уже 78 лет занимающаяся вложениями в фондовый рынок США. Все эти годы мы используем простую и очень понятную стратегию — мы покупаем только «прозрачные» акции в расчете получить «среднюю» доходность по рынку. Мы не читаем книг о том, как сделать из 5 долларов 50 миллиардов, случайно подписанных именем У.Баффета, и не играем в рулетку. Это простое правило позволяет нам получать портфели лучшие подавляющего большинства профессиональных управляющих США и, возможно, даже лучшие самого У.Баффета.

Мы не покупаем акции прямых инвестиций — ценность таких акций определяется только местом в совете директоров и сопутствующей внутренней кухней компаний. Мы не покупаем акции у инсайдеров — инсайдеры никогда не дадут войти в рынок по хорошей цене. Мы не покупаем акции у компаний в расчете на их порядочность и честность их аудиторов. Правильнее сказать, что мы

( Читать дальше )

Одураченные случайностью.

- 17 июня 2019, 02:53

- |

В начале XIX века, наблюдая за революционным ходом истории (эпохой буржуазных революций) философия истории озадачилась новыми, не-классическими проблемами — как получается так, что развивающиеся и укрепляющиеся дворянство, вдруг, неожиданно терпит крах перед новыми буржуазными силами? Как получается так, что успешные управляющие, показывающие превосходный, стабильный рост состояния, вдруг оказываются ни с чем? Почему «лучшие» рано или поздно сходят с дистанции, а «середнячки» выживают?

Классическая философия дала на этот вопрос столь же классический «магический ответ» - на всё воля «абсолютного духа» (Бога), предполагая редкие, но катастрофические вмешательства в мирскую жизнь некоторого всесильного злого Рока — «Кукловода», «Маркет Мейкера» или просто господина Путина (президента Российской Федерации), нарушающего привычный ход вещей.

Другой, материалистический подход, не мог дать ответа. Получался замкнутый круг — если кто-то успешен сегодня, то он же должен быть успешен и завтра, если акции растут сегодня, то они должны расти и завтра. Потому что акции это то, что растёт (как бы само по себе), а успешные управляющие это те, кто выигрывает (как бы сами по себе, просто потому, что они «успешные»). Но в действительности всё происходит ровно наоборот — акции, вдруг, начинают падать, а успешные управляющие — разорятся. Потому что никаких вещей в себе, взятых изолированно, в природе не существует.

( Читать дальше )

Субботнее - обыграть Баффета.

- 16 июня 2019, 00:31

- |

Для любых спекулятивных игр (то есть игр с нулевой суммой) существует одно простое, широко известное ICM правило :

Вероятность забрать деньги противника = Собственный капитал / (Собственный капитал + Капитал Противника).

Поэтому любой трейдер на доверии, торгующий доверительным капиталом, скажем в 50 млн. долларов, имеет всего 0.1% вероятности не проиграть все доверенные ему деньги господину Баффету.

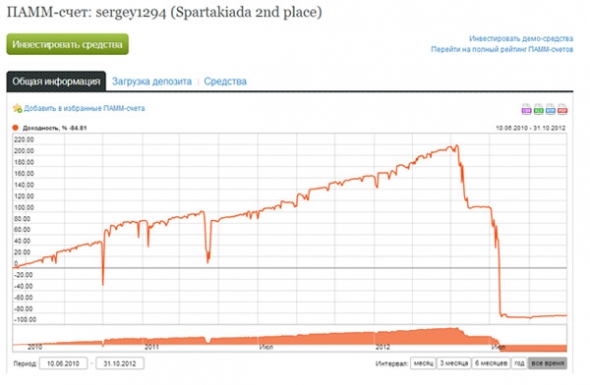

У господина Баффета, тем временем, обратная история — каждого нового трейдера на доверии он обыгрывает с вероятностью 99.9%, но при этом, на бесконечной дистанции этой игры его ждёт тот же закономерный итог — «великая кочерга».

Иллюстрация «Кочерги по счёту». Источник — Аlpari.ru.

Промоделируем успехи Уоррена Баффета при помощи элементарных испытаний:

( Читать дальше )

Сколько стоит S&P?

- 09 июня 2019, 15:40

- |

Демонстрация динамики ставок по 2-летним казначейским облигациям и процесса максимизации банковской прибыли через инструментарий «ФРС».

Если доверять гипотезе эффективного рынка и считать, что индекс поддержит текущее падение ставок, то цена фьючерса на индекс должна опуститься до уровня безрисковой доходности UST.

В качестве точки отсчёта возьмём 2010-2011 год — цена фьючерса на индекс SP500 составляла около 1050$-1200$.

«Безрисковая» доходность UST10 — около 14.8-16.9%- за 8-9 лет.

Итого, эффективная цена фьючерса = 1230$-1400$.

Или возможное падение 50-60%.

( Читать дальше )

Кому улыбается волатильность?

- 06 июня 2019, 14:39

- |

Волатильность, как хороший продавец — всегда улыбается своему покупателю. Шутка с долей шутки.

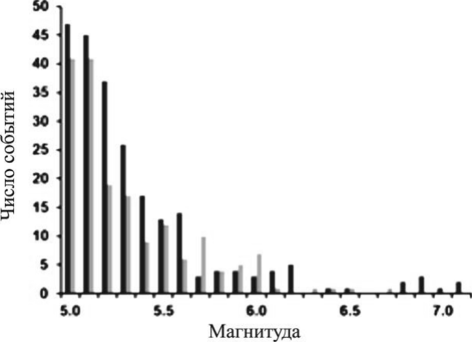

Предположим, что в качестве фундаментального сигнала (событийный ряд) у нас выступает некоторая случайная величина, обладающая следующими «катастрофическими» свойствами:

1. Существует некоторая средняя мощность событий во времени.

2. Если не произошло малого события, то, вероятно, произойдет большое, если не произошло большого, то, вероятно, произойдёт катастрофическое, если не произошло катастрофического — произойдёт ещё более катастрофическое. Как при землетрясениях и лавинах.

3. Сила события не зависит от уже произошедшей силы события (невозможность скальпинга), то есть отсутствуют ограничения и эффекты памяти для последующего роста мощности события, а функция плотности распределения моментальной мощности в каждой своей точке имеет самоподобную природу.

( Читать дальше )

Тестирование стратегий - Walk Forward Test vs CV Fold Test

- 02 мая 2019, 00:22

- |

В классических задачах прогнозирования используются в основном различные Fold тесты. Их логика весьма понятна и прозрачна – защитить алгоритм от переобучения и получить лучшие стационарные параметры регуляризации. Например, такие, как лямбда Тихонова, или, если речь идёт о бустинге на деревьях решений – минимальное количество листьев. Однако сообщество Smart Lab настоятельно рекомендовало нам провести Walk Forward тесты, логика которых нам мало понятна.

А если логика не понятна, то можно детально рассмотреть какой-нибудь простой пример.

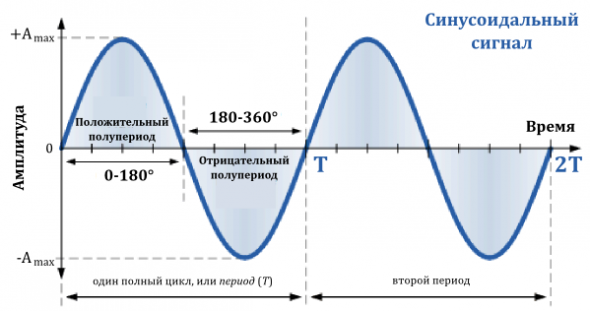

Пусть в качестве объекта прогнозирования у нас будет выступать простая синусоида с частотой ω и амплитудой А. Без применения сложных математических методов эта задача решается следующим образом:

- Берутся исторические данные

- На основе данных подбираются параметры амплитуды, частоты и фазы.

- Исходя из полученных «динамических» переменных модели строится прогноз на будущее.

( Читать дальше )

Портфельная оптимизация как бустинг на «слабых» моделях

- 29 апреля 2019, 22:09

- |

Часть 2.

В прошлой части мы подбирали такую комбинацию статистических оценок динамики акций, которая давала нам возможность стабильно выбирать портфель акций лучше среднерыночного, с показателем Шарпа на 26% выше индексного.

Мы также пробовали составлять портфель из портфелей и портфель на основе портфеля оценок, но в силу высокой линейной зависимости оценок и полученных на них портфелей друг от друга Bagging ожидаемо не дал никакого результата.

Тем не менее, этот важный этап подготовительных работ – построение портфеля (или композиции портфелей) на простых, статистических оценках дал нам некоторую отправную точку, относительно которой мы будем рассматривать эффективность всех наших последующих нововведений.

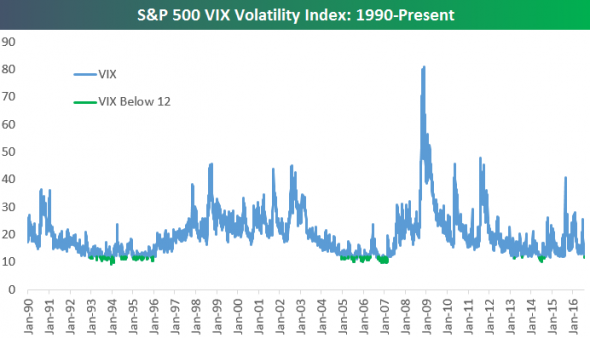

Рис. 6. Иллюстрация динамики волатильности акций США, входящих в состав индекса S&P 500.

Основную проблему стандартных методов мы видим в том, что они разработаны для стационарных стохастических процессов, в то время как любые финансовые (а зачастую природные, биологические и др.), временные ряды имеют нестационарную природу. Так, например, широко известно, что логарифмическое изменение стоимости акций является нестационарным процессом со склонностью к консолидации (кластеризации) волатильности.

( Читать дальше )

Машинное обучение в задачах распознавания образов.

- 29 апреля 2019, 19:19

- |

Пока одни математики пишут роботов по машинному виденью, другие математики (то есть я), пытаются это машинное виденье обмануть.

Вообще говоря, обмануть машину не так-то уж и сложно — слишком они глупые и неповоротливые, эти машины, чтобы полагаться на их «автопилот» (хотя романтики, конечно, заявляют обратное). Но в среднем, в среднем, машины достигают более скоростного, более точного и даже часто более устойчивого результата чем люди. Таково это человеческое проклятье — большой, обучаемый мозг. Он пластичен и адаптивен, но зато проигрывает в скорости и чёткости навыкам и нейро-инстинктам, реализуемым в «рефлексах» и аналогом которых является любой Machine Learning.

Вот, например, ребята из Бельгии обманывают систему автоматического распознавания людей :

( Читать дальше )

теги блога Kot_Begemot

- API

- cpp

- FORTS

- LUA

- Matlab

- NASDAQ

- open source

- Quik Lua

- S&P

- S&P500

- S&P500 фьючерс

- Vanguard Group

- VIX

- акции

- акции США

- алгоритмы

- алготрейдинг

- анализ временных рядов

- баффет

- волатильность

- Гордон

- доверительное управление

- долги

- игры

- инвестиции

- индекc

- интеграция

- искусственный интеллект

- Келли

- Книги

- книги о трейдинге

- корреляция

- кризис

- криптовалюта

- лудомания

- Марковиц

- матлаб

- машинное обучение

- ММВБ Акции

- наука

- нейронные сети

- облигации

- одураченные случайностью

- оптимизация

- оптимизация торговых систем

- опционы

- оффтоп

- оционы

- памм счета инвестиции

- паника

- пирамида

- ПИФы

- портфели

- Портфель

- портфельное инвестирование

- пузыри

- раздача

- рецензия

- Риски

- рэнкинг мосбиржи

- Сбербанк

- спекуляции

- статистика

- стоимостное инвестирование

- талеб

- теги не нужны

- теория игр

- торговая система

- торговые роботы

- трейдинг

- улыбка волатильности

- управляющая компания

- финанализ

- фундаментальный анализ

- фьючерс ртс

- Шарп

- шутка

- Экономика