Блог им. Kitten |Рейтинг Трампа падает. Обзор на предстоящую неделю от 21.06.2020

- 21 июня 2020, 22:25

- |

По ФА…

Выступления главы ФРБ Пауэлла

Риторика Пауэлла на уходящей неделе ничем не отличалась от риторики на пресс-конференции после июньского заседания ФРС.

Пауэлл решительно отверг возможность снижения ставок до отрицательных уровней, повторив, что опыт ЕЦБ и ВоЯ не применим на территории США.

Пауэлл высказался с сомнением в отношении введения контроля кривой доходности ГКО США, но заявил, что члены ФРС ещё не отказались от использования данного инструмента и если доходности ГКО США резко вырастут и ФРС решит, что рост чрезмерен, то введение таргета по доходностям ГКО США возможно.

Джей заявил, что ФРС не думает о повышении ставок, т.к. экономика США будет нуждаться в мягкой политике ФРС в течение длительного времени.

Пауэлл обратил внимание на сильный рост розничных продаж в США в мае, это стало вторым позитивным сюрпризом для ФРС после отчета по рынку труда, и не исключил, что рецессия в США может быть глубокой, но непродолжительной.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 9 )

Блог им. Kitten |Джонсон возвращается на путь Мэй. Обзор на предстоящую неделю от 14.06.2020

- 14 июня 2020, 23:08

- |

По ФА…

Заседание ФРС

Решение ФРС оказалось более ястребиным, нежели ожидали участники рынка, и привело к уходу от риска на фоне роста доллара.

ФРС не стала включать в «руководство вперед» гарантии по длительности сохранения ставок на текущих уровнях ни посредством календарного времени, ни посредством указаний пороговых уровней безработицы/инфляции.

ФРС также не огласила о запуске «традиционной» программы QE для снижения ставок, «руководство вперед» указывает на то, что ФРС продолжит покупки ГКО США и ипотечных облигаций в течение ближайших месяцев в текущем объеме с целью поддержания нормального функционирования рынков.

Единственным голубиным сигналом стали «точечные» прогнозы членов ФРС, которые указали на сохранение ставок неизменными в текущем диапазоне на всем прогнозируемом горизонте до конца 2022 года:

( Читать дальше )

Блог им. Kitten |ФРС. Раунд второй. Обзор на предстоящую неделю от 07.06.2020

- 07 июня 2020, 23:05

- |

По ФА…

— Заседание ЕЦБ

ЕЦБ принял решение о расширении программы PEPP на 600 млрд. евро с продлением её действия минимум до конца июня 2021 года с реинвестициями минимум до конца 2022 года.

Решение ЕЦБ превысило средние ожидания рынка по увеличению размера программы PEPP, что привело к росту евро на фоне сужения спрэда доходностей проблемных стран Еврозоны с доходностями ГКО Германии.

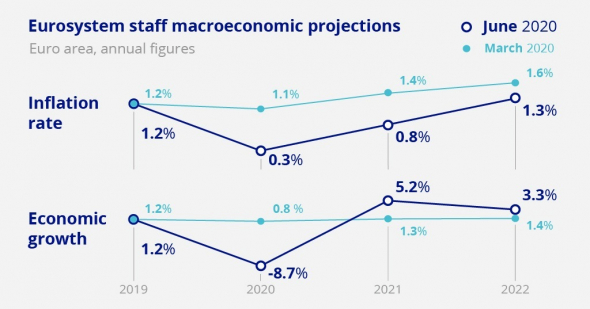

ЕЦБ представил прогнозы на 2020-2022 года, в которых рост ВВП Еврозоны был пересмотрен на понижение в 2020 году, но на повышение в последующих годах:

( Читать дальше )

Блог им. Kitten |ЕЦБ - Ноев ковчег для Италии. Обзор на предстоящую неделю от 31.05.2020

- 31 мая 2020, 22:40

- |

По ФА…

1. Заседание ЕЦБ, 4 июня

На текущий момент участники рынка рассматривают решения ЕЦБ исключительно через призму кризиса Еврозоны, т.е. чем больше QE, тем меньше спрэды доходностей ГКО проблемных стран Еврозоны по отношению к доходностям ГКО Германии, а значит тем меньше риски политического и долгового кризиса в Еврозоне, что способствует росту евро.

Абсолютно все банки ожидают расширения экстренной программы QE ЕЦБ PEPP и расходятся лишь по размеру, ожидания варьируются от 400 млрд. евро до 750 млрд. евро.

Выступления членов ЕЦБ, как и протокол от апрельского заседания, поощряют ожидания рынка по увеличению размера программы QE, но не факт, что решение будет принято на июньском заседании.

На текущий момент ЕЦБ купил активы на сумму 212 млрд. евро из общего оглашенного размера программы ЕЦБ PEPP в 750 млрд. евро:

( Читать дальше )

Блог им. Kitten |Урсула должна удовлетворить всех. Обзор на предстоящую неделю от 24.05.2020

- 24 мая 2020, 22:22

- |

По ФА…

На уходящей неделе:

Протокол ФРС

Протокол ФРС на удивление оказался информативным.

Видимо, члены ФРС настолько напуганы предстоящим падением ВВП США и ростом безработицы на фоне страха перед повторной волной пандемии и перспективой получения вакцины от коронавируса только в следующем году, что практически не сомневаются в необходимости продолжительного периода мягкой монетарной политики до конца 2021 года.

Члены ФРС видят риски дефляции, но рост сырья на фоне стремительного роста инфляционных ожиданий говорит об обратном и, если вакцина будет найдена и разрешена к использованию в ближайшие месяцы, то члены ФРС, как обычно, сядут в лужу с прогнозами по инфляции и им придется повышать ставки в темпе Гринспена, что вернет экономику США к рецессии.

Ключевые моменты протокола ФРС:

— Текущая политика ФРС является адекватной, но члены ФРС согласились, что могут уточнить свои намерения в отношении дальнейшей политики на ближайших заседаниях;

— ФРС может изменить свое «руководство вперед», дав гарантию сохранения ставок на текущих уровнях в течение определенного времени или до достижения определенных уровней безработицы/инфляции;

— Члены ФРС отметили, что может потребоваться большая ясность в отношении покупок ГКО и ипотечных облигаций в ходе программы QE;

— Программа QE может использоваться для поддержания ставок низкими;

— ФРС может использовать свой баланс через покупки ГКО США для удержания краткосрочных и среднесрочных ГКО на указанных уровнях доходностей в течение определенного периода времени.

( Читать дальше )

Блог им. Kitten |Весеннее обострение в Еврозоне. Обзор на предстоящую неделю от 17.05.2020

- 17 мая 2020, 21:34

- |

По ФА…

1. Кризис Еврозоны

Ожидается, что на предстоящей неделе Еврокомиссия представит план по фонду восстановления экономики проблемных стран Еврозоны.

Один раз оглашение плана уже переносили на две недели и нет никаких гарантий, что на этот раз задержки не будет, но более вероятно, что план по фонду восстановления будет представлен на саммите минфинов Еврозоны во вторник.

Остается неясным, будет ли план представлен только минфинам стран Еврозоны для одобрения или внесения корректировок или же его сразу представят для всеобщего обозрения, но в любом случае утечки информации будут, что может привести к сильным движениям на всех финансовых рынках стран Еврозоны, особенно сильным движение будет на долговом рынке и, как следствие, на валютном.

Важен как размер фонда, так и соотношение кредитов и грантов.

Более вероятен размер фонда 1 трлн. евро и эта цифра заложена в ожидания инвесторов, больший размер увеличит аппетит к риску, меньший станет негативом.

Но более важно соотношение грантов и кредитов, в идеальном для роста евро варианте кредиты и гранты будут в пропорции 50% на 50%, но 30% грантов тоже будет позитивом при размере фонда восстановления не менее 1 трлн. евро, главное, чтобы не меньше.

( Читать дальше )

Блог им. Kitten |Германия по-своему отметила День Победы. Обзор на предстоящую неделю от 10.05.2020

- 10 мая 2020, 22:41

- |

По ФА…

Nonfarm Payrolls

Апрельский отчет по рынку труда США вышел лучше ожиданий.

Реакция рынка была в соответствии с корреляцией аппетита к риску с перерывом на отыгрыш очередного спича Трампа по Китаю и методов лечения коронавируса в стиле «пандемия закончится вне зависимости от успеха по изготовлению вакцины».

Основные компоненты апрельского отчета по рынку труда США:

— Количество новых рабочих мест -20500К против -22000К прогноза, ревизия за два предыдущих месяца составила -214К: за февраль до 230К против 275К ранее, март до -870К против -701К ранее;

— Уровень безработицы U3 14,7% против 4,4% ранее;

— Уровень безработицы U6 22,8% против 8,7% ранее;

— Уровень участия в рабочей силе 60,2% против 62,7% ранее;

— Рост зарплат 7,9%гг против 3,3%гг ранее;

— Средняя продолжительность рабочей недели 34,2 против 34,1 ранее.

Сильных мест у отчета нет, т.к. падение рабочих мест стало историческим по своему масштабу, как и рост уровней безработицы:

( Читать дальше )

Блог им. Kitten |Выход из карантина. Обзор на предстоящую неделю от 03.05.2020

- 03 мая 2020, 22:16

- |

По ФА…

— Заседание ФРС

Сопроводительное заявление ФРС и пресс-конференция Пауэлла были голубиными, но новой информации рынок не получил, в связи с чем реакция на решение ФРС фактически отсутствовала.

ФРС ожидает беспрецедентное падение экономики во втором квартале, но в отношении темпов восстановления экономики с третьего квартала у ФРС есть несколько сценариев, в связи с чем ФРС намерена продолжать текущую политику до тех пор, пока не станут ясны темпы роста экономики после отмены карантина.

Пауэлл заявил, что риски в отношении экономики сохранятся в среднесрочной перспективе, что означает «следующий год или около того», сроки Джея очень схожи с прогнозами экспертов по изготовлению вакцины и запуску её в массовое производство.

Пауэлл заверил, что ФРС в любом из вариантов развития событий будет оставаться «терпеливой» в отношении ставок.

Но в отношении программы QE риторика Пауэлла настораживает, ибо он заявил, что на текущем этапе ФРС покупает ГКО США и ипотечные облигации ради поддержания правильного функционирования рынков, ФРС примет решение о необходимости проведения программы QE с целью снижения ставок после понимания темпов возвращения экономики США к росту по окончании карантина.

Это означает, что в случае резкого роста потребительских расходов, снижения уровней безработицы и отсутствия ипотечного кризиса ФРС очень быстро свернет программу QE, но если потребители будут склонны к экономии, уровень безработицы не продемонстрирует резкого отката, то ФРС может огласить о проведении программы QE для поддержки экономики, в этом случае программа покупки активов будет иметь сроки и размер.

( Читать дальше )

Блог им. Kitten |Старые песни о главном. Обзор на предстоящую неделю от 26.04.2020

- 26 апреля 2020, 22:20

- |

По ФА…

1. Заседание ФРС, 29 апреля

Многие члены ФРС в своих выступлениях заявляли о том, что на текущем этапе главной задачей ФРС является исполнение уже запущенных программ в ожидании экономических отчетов за второй квартал 2020 года, что говорит об отсутствии новых стимулов по поддержке экономики США.

Инсайд от WSJ гласит о намерении ФРС в ходе заседания 29 апреля расширить программу покупок муниципальных облигаций и программ кредитования, что не окажет значительного влияния на рынки.

Бывший член ФРС Кочерлакота в пятницу заявил, что ФРС на предстоящем заседании обязана снизить ставку до отрицательных значений, минимум до -0,25%, ибо ФРС не имеет права бездействовать в ситуации абсолютного понимания предстоящего обвала рынка труда США и у ФРС нет вменяемых аргументов против отрицательных ставок.

Но по мартовскому протоколу ФРС очевидно, что снижение ставок до отрицательных значений не рассматривается, а значит сюрприза не будет.

Одновременно с расширением программ кредитования в нарушение мандата, ФРС последовательно снижает покупки ГКО США в рамках программы QE, на предстоящей неделе ежедневные покупки ГКО США будут снижены до 10 млрд. долларов в день/50 млрд. долларов в неделю против изначальных 75 млрд. долларов в день/300 млрд. долларов в неделю.

ФРС наивно полагает, что она может избежать монетизации госдолга США, хотя принимает участие в этом процессе с сентября прошлого года, но Пауэлла ждет разочарование, ибо как только покупки ГКО США станут меньше размещений ГКО США минфином – очередных проблем на долговом рынке не избежать, а значит ФРС придется КУЯчить либо вечно, либо как минимум пока Трамп находится у власти, ибо администрация Трампа не допустит рост доходностей ГКО США, т.к. сие приведет к резкому росту расходов на обслуживание госдолга США и снижению рейтинга США.

( Читать дальше )

Блог им. Kitten |Трамп претендует на роль генсека ОПЕК. Обзор на предстоящую неделю от 12.04.2020

- 12 апреля 2020, 22:48

- |

По ФА…

Протокол ФРС

Протокол ФРС был устаревшим и представлял из себя перечень неприятностей на рынках, после которых члены ФРС экстренно решили снизить ставки до нуля и запустить программу QE в размере 750 млрд. долларов.

Новые экономические прогнозы члены ФРС не пожелали предоставить, поэтому рынки в полном праве проигнорировали мнения членов ФРС в протоколе, невзирая на наличие ястребиных ноток в стиле «ФРС запускает программу QE не для снижения доходностей ГКО США, а для урегулирования работы долгового рынка».

Отсутствие реакции на рынках после публикации протокола также можно объяснить оглашением ранее о запуске новой программы ФРС в размере 2,3 трлн. долларов для выкупа корпоративных облигаций на первичном и вторичном рынках, покупки муниципальных облигаций и для кредитования малого и среднего бизнеса в рамках программы Main Street Lending Program.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс