SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. JediMik |Какая вероятность выше? (гениальная задачка о нефти и энергии Солнца из 1980-го, США)

- 11 апреля 2021, 13:33

- |

Какая вероятность выше? (гениальная задачка о нефти и энергии Солнца из 1980-го, США)

- P1 вероятность того, что в течение 90-х станет необходимым нормирование топлива для граждан, учитывая, что в течение 80-х произойдет значительное увеличение использования энергии солнца для отопления домов

- P2 вероятность того, что в течение 90-х станет необходимым нормирование топлива для граждан, учитывая, что в течение 80-х НЕ произойдет никакого увеличения использования солнечной энергии для отопления домов

«Принятие решений в неопределенности.» Канеман Даниель, Словик Пауль, Тверски Амо

Внимание! дальше будет спойлер. Пожалуйста, читайте после ответа на вопрос выше.

Суть каузальности в следующем: как люди оценивают причинно-следственную связь. И ответ на вопрос вовсе не такой, каким кажется на первый каузальный взгляд :)

P1 (R/H), P2 (R/H') — различие в H — событии об увеличении использования энергии солнца или H' — событии об отсутствии увеличения...

Разгадка: Если энергию Солнца стали широко использовать, значит цены на нефть сильно выросли.

Солнечная энергия — это следствие, увеличение цен на нефть — причина.

Вместе с тем (и это даже в 1980-м не было секретом) даже значительное увеличение использования солнечной энергии в 80-х не могло бы вывести ВИЭ на сопоставимый уровень с использованием традиционного топлива. (тем более, если вспомнить про эффект низкой базы)

Как вам задачка?

- комментировать

- Комментарии ( 5 )

Блог им. JediMik |Дело житейское: продал перед главным ростом, а держал год

- 24 марта 2021, 22:20

- |

2:00 Когда купил и продал ViacomCBS

4:26 Почему и когда купил/продал Funko

10:39 пример с Lyft (упустил 100%)

12:00 пример с BBBY (тоже 100% )

14:00 поведенческая экономика в теле-шоу — про это напишу подробнее:

Бихевиористы проводили исследования с шоу, где нужно последовательно открывать ящики в поисках наименьшей суммы. Какая сумма останется в последнем — ту и заберешь. Хотя. в течении всей игры предлагают средневероятную сумму, которую можно забрать сразу. Но, люди, упуская большие суммы не хотят соглашаться на компромисс.

Такие уж мы люди.

Мне кажется, упущенная выгода тяжелее переживается, чем убыток и даже перекрывает позитив от полученной прибыли. (отравляет её)

Мир в экономике 24.03.21

4:26 Почему и когда купил/продал Funko

10:39 пример с Lyft (упустил 100%)

12:00 пример с BBBY (тоже 100% )

14:00 поведенческая экономика в теле-шоу — про это напишу подробнее:

Бихевиористы проводили исследования с шоу, где нужно последовательно открывать ящики в поисках наименьшей суммы. Какая сумма останется в последнем — ту и заберешь. Хотя. в течении всей игры предлагают средневероятную сумму, которую можно забрать сразу. Но, люди, упуская большие суммы не хотят соглашаться на компромисс.

Такие уж мы люди.

Мне кажется, упущенная выгода тяжелее переживается, чем убыток и даже перекрывает позитив от полученной прибыли. (отравляет её)

Мир в экономике 24.03.21

Блог им. JediMik |Главный риск на фонде - он самый близкий

- 09 февраля 2021, 10:10

- |

на фондовом рынке мы торгуем ожиданиями и рисками, их оценка занимает большую часть времени и отнимает много сил:

отраслевые и страновые, за летучих мышей и диктатуры… Но один риск намного ближе и опаснее — сам инвестор.

(пост про поведение и психологию, если что)

Толстеешь — не ешь, надо бросать курить — пробуй антиникотиновые… — в инвестициях люди так же используют искусственные ограничения:

etf, пиф — что бы снять с себя хоть часть ответственности. Комиссии за каждое движение по счёту — ограничение. Иногда помогает.

Правила. Можно выработать любые, торговать по строгой системе.

Человек останется человеком, рано или поздно он покажет свою сущность: набрать плечей, открыть сделку против тренда, залезть большой суммой в неликвид на ММВБ и т.п.

Что может помочь? — Я вам скажу: знание о триггере. Всегда есть триггер, который и выключает рационального инвестора. Товарищ, помни: если если вы не зафиксили хорошую прибыль или пришлось зафиксировать большой убыток — это не беда, это бывает. Но эти ситуации и много других «неуютных» могут подтолкнуть вас к по-настоящему убыточным сделкам.

Мир в экономике

отраслевые и страновые, за летучих мышей и диктатуры… Но один риск намного ближе и опаснее — сам инвестор.

(пост про поведение и психологию, если что)

Толстеешь — не ешь, надо бросать курить — пробуй антиникотиновые… — в инвестициях люди так же используют искусственные ограничения:

etf, пиф — что бы снять с себя хоть часть ответственности. Комиссии за каждое движение по счёту — ограничение. Иногда помогает.

Правила. Можно выработать любые, торговать по строгой системе.

Человек останется человеком, рано или поздно он покажет свою сущность: набрать плечей, открыть сделку против тренда, залезть большой суммой в неликвид на ММВБ и т.п.

Что может помочь? — Я вам скажу: знание о триггере. Всегда есть триггер, который и выключает рационального инвестора. Товарищ, помни: если если вы не зафиксили хорошую прибыль или пришлось зафиксировать большой убыток — это не беда, это бывает. Но эти ситуации и много других «неуютных» могут подтолкнуть вас к по-настоящему убыточным сделкам.

Мир в экономике

Блог им. JediMik |Психология интрадея на "очевидном" росте. Поведение трейдеров

- 27 января 2021, 14:17

- |

Вторую неделю на СПБ дичка-дичка: разные компании делают «планки» (как сказали б сидельцы ММВБ), потом корректируются, потом снова +20% (как вчера и сегодня BBBY)

Мои наблюдения: если сидишь в бумаге давно, то взять от роста по-максимуму шансов больше. Если зашёл на новости в «чужую» бумагу, то чаще хватаешь 5% в такой рост и уходишь довольный. Психология? — Поведение людей, отвечу я.

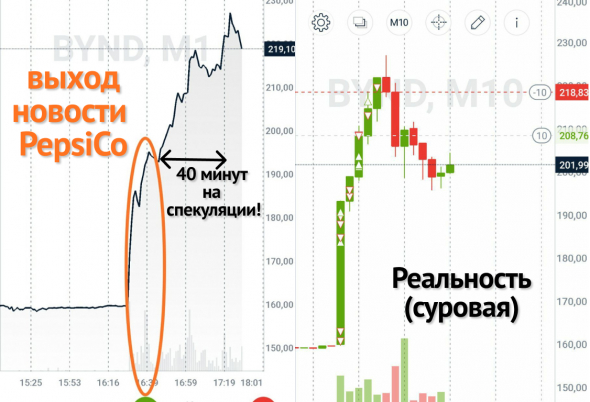

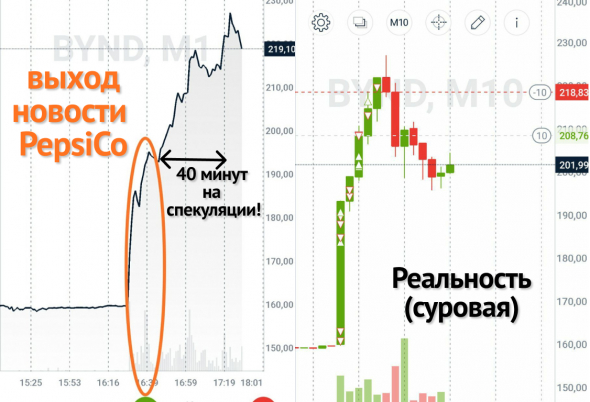

Вчерашний случай с BYND показателен. Я отметил оранжевым момент, когда вышла новость о совместном предприятии Beyond Meat и PepsiCo. На спекуляции было 30 минут, но я был чем-то занят… Я отмечу важное: рынок переваривает такие новости не сразу. Такие — это я про невозможность оценить в цифрах событие, увидеть его долгосрочные последствия...

Возвращаюсь к началу: на поступки трейдера влияет

Мои наблюдения: если сидишь в бумаге давно, то взять от роста по-максимуму шансов больше. Если зашёл на новости в «чужую» бумагу, то чаще хватаешь 5% в такой рост и уходишь довольный. Психология? — Поведение людей, отвечу я.

Вчерашний случай с BYND показателен. Я отметил оранжевым момент, когда вышла новость о совместном предприятии Beyond Meat и PepsiCo. На спекуляции было 30 минут, но я был чем-то занят… Я отмечу важное: рынок переваривает такие новости не сразу. Такие — это я про невозможность оценить в цифрах событие, увидеть его долгосрочные последствия...

Возвращаюсь к началу: на поступки трейдера влияет

- внутри он или снаружи (с акцией на руках/постоянно следит или зашёл на новости);

- история предыдущих сделок

Блог им. JediMik |Создал петицию за снижение НДС. Прошу поддержки

- 19 января 2021, 13:32

- |

видео, для привлечения внимания. спасибо за поддержку

0:00 петиция за снижение НДС с 20% до 18% (сама петиция здесь (change.org))

05:29 компании ММВБ за 11 лет (инфографика, об этом уже писал на смарт-лаб)

16:20 поведенческая экономика (читаю «принятие решений в неопределенности»)

( Читать дальше )

0:00 петиция за снижение НДС с 20% до 18% (сама петиция здесь (change.org))

05:29 компании ММВБ за 11 лет (инфографика, об этом уже писал на смарт-лаб)

16:20 поведенческая экономика (читаю «принятие решений в неопределенности»)

( Читать дальше )

Блог им. JediMik |Иллюзии на бирже. В чём считать движение цены? в $ или %

- 23 декабря 2020, 13:38

- |

Классический обман зрения: цена за первую неделю упала на 10%, и за вторую на 10%. И мы можем сказать, что во вторую неделю актив потерял в стоимости меньше.

Свежий пример:

Акции Moderna c 8.12 по 16.12 упали на 19% (на $32),

а с 16.12 по 22.12 на 8% ($11).

Вчера падение составило 9% или 12,4 доллара США.

Сейчас (23.12.20) на премаркете снижение ещё на 4,5% или $5,7.

Из вышеприведенного: если вы инвестор и никогда не усредняетесь (молодцы), то для вас основные потери в акциях MRNA произошли 1.5 недели назад ($32), а то, что наблюдаем сейчас — это убыток лишь в $16,7 (5,7+11). Психологически, это важная деталь.

Если считать убытки в базовой валюте инструмента, то просадки пережидать легче (если они вообще вас волнуют). А если смотреть на то, как актив ежедневно теряет 10%, то кажется, что вы каждый день теряете одинаковую сумму. А это совершенно не так.

Удачи, Мир в экономике

Свежий пример:

Акции Moderna c 8.12 по 16.12 упали на 19% (на $32),

а с 16.12 по 22.12 на 8% ($11).

Вчера падение составило 9% или 12,4 доллара США.

Сейчас (23.12.20) на премаркете снижение ещё на 4,5% или $5,7.

Из вышеприведенного: если вы инвестор и никогда не усредняетесь (молодцы), то для вас основные потери в акциях MRNA произошли 1.5 недели назад ($32), а то, что наблюдаем сейчас — это убыток лишь в $16,7 (5,7+11). Психологически, это важная деталь.

Если считать убытки в базовой валюте инструмента, то просадки пережидать легче (если они вообще вас волнуют). А если смотреть на то, как актив ежедневно теряет 10%, то кажется, что вы каждый день теряете одинаковую сумму. А это совершенно не так.

Удачи, Мир в экономике

Блог им. JediMik |Ипотека и рациональное потребление (которого в нас очень мало)

- 30 мая 2020, 13:11

- |

никогда не брал кредиты и, тем более, ипотечный кредит. В этом году пытался взять, но не одобряют кредитную, хотя тресни. Я подумал, что использование карты с льготным периодом будет выгоднее, чем плечи у брокера под 16%, но не срослось. Обойдусь.

Узнал недавно, что люди, которые привыкли к кредитам, часто мыслят иначе: не считают в голове абсолютный долг, а считают ежемесячные платежи. Привыкают к определенной долговой нагрузке в виде ежемесячных отчислений на обслуживание долга, и попадают в некую зону комфорта, которая скорее ловушка. Эта ловушка, считают бихевиористы, и надула пузырь, лопнувший в 2008м году — пузырь потребления.

За последние 5 лет, ставка по ипотеке снизилась на 4 пункта, а срок кредита на недвижимость вырос на 3 года, до 18 лет. Считается, что ради 2 процентных пунктов и более стоит заняться рефинансированием. Таким образом, ежемесячный платеж сократится. Вопрос: "куда потратит эти деньги рационал и обычный человек — иррациональный?". Было замечено, что редко, когда эти деньги идут на досрочное погашение долга. Вот такая штука.

( Читать дальше )

Узнал недавно, что люди, которые привыкли к кредитам, часто мыслят иначе: не считают в голове абсолютный долг, а считают ежемесячные платежи. Привыкают к определенной долговой нагрузке в виде ежемесячных отчислений на обслуживание долга, и попадают в некую зону комфорта, которая скорее ловушка. Эта ловушка, считают бихевиористы, и надула пузырь, лопнувший в 2008м году — пузырь потребления.

За последние 5 лет, ставка по ипотеке снизилась на 4 пункта, а срок кредита на недвижимость вырос на 3 года, до 18 лет. Считается, что ради 2 процентных пунктов и более стоит заняться рефинансированием. Таким образом, ежемесячный платеж сократится. Вопрос: "куда потратит эти деньги рационал и обычный человек — иррациональный?". Было замечено, что редко, когда эти деньги идут на досрочное погашение долга. Вот такая штука.

( Читать дальше )

Блог им. JediMik |Когда цена не должна иметь значения

- 19 апреля 2020, 11:08

- |

неделю назад сделал пост "Какая разница по какой цене человек зашёл в актив? — Никакой". Объяснил свою позицию плохо, был не понят. Исправлюсь.

Во-первых, надо было сразу обозначить, что речь о поведении людей и пост на тему Бихевиоризма.

Т.е. я говорю о субъективных факторах, которые не принято брать в расчет в классической экономике.

Во-вторых, сейчас кратко донесу свою мысль: Цена, по которой вы открыли позицию не должна влиять позже на решение закрывать её или нет. Согласны?

В-третьих, как бы мы ни старались, входящая цена позиции будет влиять на наше решение. Так уж мы устроены, иррациональные, живые существа :)

В видео (2 минуты) я постарался максимально сжато раскрыть эту тему с точки зрения поведенческой экономики.

( Читать дальше )

Во-первых, надо было сразу обозначить, что речь о поведении людей и пост на тему Бихевиоризма.

Т.е. я говорю о субъективных факторах, которые не принято брать в расчет в классической экономике.

Во-вторых, сейчас кратко донесу свою мысль: Цена, по которой вы открыли позицию не должна влиять позже на решение закрывать её или нет. Согласны?

В-третьих, как бы мы ни старались, входящая цена позиции будет влиять на наше решение. Так уж мы устроены, иррациональные, живые существа :)

В видео (2 минуты) я постарался максимально сжато раскрыть эту тему с точки зрения поведенческой экономики.

( Читать дальше )

Блог им. JediMik |Парадокс с банковскими вкладами ч.2

- 09 апреля 2020, 09:43

- |

Ещё до введения налога на прибыль с вкладов (вступит в силу, когда про корону все уже забудут, ха-ха) и снижения курса рубля, люди увидели новые ставки и говорят: «Что за дела?! Вклад в банке перестал быть выгодным!» Я долго ленился, но руки дошли проверить так ли это...

первый парадокс я увидел в 2016-году и он был связан с разницей в ставках по вкладам на 1 год и на 3-5 лет. Банки, будто чувствовали, что в будущем им понадобится меньше рублей или их можно будет привлечь под меньший процент...

и в 2016-м и спустя 4 года в центре внимания — инфляция. Вот только в 16-м я открыл для себя инфляционные ожидания, а сегодня обращаю внимание на наблюдаемую инфляцию. Обе «инфляции» ФОМ добывает через опросы населения по заказу ЦБ РФ с 2009 года, отчёты в открытом доступе на сайте ЦБ.

Итак, граждане не довольны: «вклад в банке открывать не выгодно».

— Что это значит?

— Люди не довольны доходностью.

— Относительно чего?

( Читать дальше )

первый парадокс я увидел в 2016-году и он был связан с разницей в ставках по вкладам на 1 год и на 3-5 лет. Банки, будто чувствовали, что в будущем им понадобится меньше рублей или их можно будет привлечь под меньший процент...

и в 2016-м и спустя 4 года в центре внимания — инфляция. Вот только в 16-м я открыл для себя инфляционные ожидания, а сегодня обращаю внимание на наблюдаемую инфляцию. Обе «инфляции» ФОМ добывает через опросы населения по заказу ЦБ РФ с 2009 года, отчёты в открытом доступе на сайте ЦБ.

Итак, граждане не довольны: «вклад в банке открывать не выгодно».

— Что это значит?

— Люди не довольны доходностью.

— Относительно чего?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс