Foudroyant

Что опаснее для алгоритмической торговой системы?

- 20 января 2019, 14:20

- |

На нетрендовых участках (которые, как правило, выявляются уже после того, как они начались) приходится делать выбор между двумя тактиками:

1. Постоянное попадание в «пилу» (узкий боковик, при котором прибыль небольшая и утекает обратно раньше, чем происходит плановое взятие прибыли по сигналу).

2. Увеличение стопов и допустимых просадок (чтобы «встать над „пилой“, не реагируя на ценовые движения на этом участке).

Пробовал и то, и то. И так и не могу понять, что лучше, а что опаснее, в общем случае.

- комментировать

- ★1

- Комментарии ( 3 )

Эксперимент: "Жёсткая школа трейдинга"

- 16 января 2019, 04:24

- |

Если коротко перечислить наиболее распространённые причины, по которым трейдер торгует в убыток, то получится примерно следующий список.

1. Низкий уровень знаний.

2. Неопытность.

3. Отсутствие контроля над собой.

4. Необучаемость.

5. Гордость.

6. Страх.

Может быть сюда можно добавить ещё что-то, но это основное. Эти причины сплетаются воедино и создают интересное для изучения явление «сливающего трейдера». Они образуют прочную железную клетку, запирающего такого трейдера внутри себя и держащую его на расстоянии от тех возможностей для заработка. которые предоставляет рынок.

Интересно было бы поставить следующий эксперимент: «Что будет, если заставить постоянно сливающего трейдера играть в игру, где ставкой будут не его деньги, а его жизнь?»

Подобный эксперимент можно было бы назвать «Жёсткая школа трейдинга».

( Читать дальше )

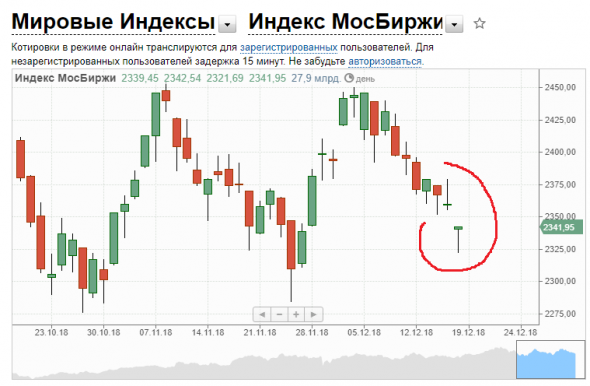

2 800 - новое многолетнее дно индекса Мосбиржи

- 13 января 2019, 01:05

- |

И уже от нескольких специалистов повезло услышать экзотическую точку зрения, объясняющую происходящее, с точки зрения ФА.

Вопрос:

«Почему российский рынок, находясь на уровне 2 500 пунктов, не падает ни на падении нефти, ни на падении американских рынков?»

Ответ:

«Потому что российский рынок акций сейчас на многолетнем дне».

Обоснование:

1. Те значения индекса, которые были достигнуты в 2014 году, до основной волны девальвации рубля, были многолетним дном нашего рынка, на тот момент. Это уровень около 1 400 пунктов по индексу МБ.

2. Весь рост 2015-2018 — это просто переоценка этого многолетнего дна под доллар по 60 руб. вместо доллара по 30 руб.

3. В этой системе координат, учитывающей фундаментальное влияние девальвации 2014 года, мы сейчас находимся на 2 500 и, в то же время, мы на дне. И существенно ниже уровней 2 500-2 800 мы не будем ещё много лет.

При достижении уровня 2 800 по индексу МБ переоценка рынка более-менее завершится. И на том уровне мы застрянем в боковике до тех пор, пока не появятся новые фундаментальные причины для роста. Связанные или с новыми девальвациями, или с новым циклом удорожания нефти, или, о чудо, с экономическим ростом в России.

Утренний гэп после ночного "ухода" Путина: анализ возможных сценариев

- 03 января 2019, 13:57

- |

Перед работающим сегодня поколением трейдеров стоит угроза, которая почему-то недооценивается большинством тех, с кем я говорил на эту тему.

Считаю, что нам всем нужно заранее иметь план действий на тот день, когда действующий президент нас «покинет». Его внезапный «уход» безусловно станет очередным «чёрным лебедем» для российского фондового рынка. Причём таким, с которым ещё не сталкивался никто из тех, кто сейчас работает на рынке — в том числе и те, кто имеет опыт более 20 лет.

Если описываемое событие произойдёт ночью, то утром будет сильный гэп. На этом гэпе за утро будет уничтожена половина всего «Смартлаба»: плечевые портфели акций, фьючерсные портфели, опционные конструкции… Десятки тысяч счетов обнулятся, у большинства читающих этот текст возникнут многомиллионные долги перед брокерами и т. д. Волатильность станет «рваной» и превысит все представляющиеся нам теоретически возможными значения.

А вот в какую сторону будет этот гэп, на сколько процентов, что будет происходить после него — это предлагаю обсудить.

( Читать дальше )

Торговля в "час дурака": быть или не быть?

- 03 января 2019, 03:08

- |

Есть мнение, что первые полчаса торгов и последние полчаса торгов основной сессии — это т. н. «час дурака», во время которого лучше не торговать ввиду рваной волатильности, неопределённости и ложных срабатываний сигналов ТА.

Причины этого приведены ниже.

Утром:

а. Отыгрываются накопившиеся с предыдущего торгового дня новости.

б. Открывают позиции внутридневные трейдеры.

в. Закрывают позиции (в прибыль или убыток) те, кто торгует с переносом через ночь.

г. Крупные компании проводят перестройку портфелей и исполнением заказов клиентов, пользуясь высокой волатильностью.

Вечером:

а. Открывают позиции те, кто торгует с переносом через ночь.

б. Закрывают позиции внутридневные трейдеры.

В обоих случаях значительная часть трейдеров ещё не выходит на торги или уже уходит с них, так что утренний и вечерний рынок, зачастую, можно считать «тонким».

Насколько справедлива точка зрения, что торги в это время содержат в себе дополнительные риски и снижают общую результативность торговли?

Что такое "сглаживание эквити при помощи опционов"?

- 26 декабря 2018, 13:05

- |

Где новое долгосрочное дно S&P 500?

- 24 декабря 2018, 21:11

- |

Может ли чтение "Смартлаба" заменить высшее образование в МГИМО или МГУ по рынку ценных бумаг?

- 23 декабря 2018, 14:44

- |

Экономическая задача: "Как быстрее всего обнулить счёт?"

- 17 декабря 2018, 20:00

- |

Обычно трейдеры посвящают большую часть своего времени попыткам заработать как можно больше и как можно быстрее.

Предполагаю, что такой подход сильно ограничивает наше понимание биржевого рынка. Поэтому предлагаю попробовать посмотреть на трейдинг с противоположной стороны.

И задаться вопросом: как можно было бы быстрее всего слить счёт, если бы задача стояла именно такая.

Причём нужно не ограничиваться отвлечёнными описаниями вроде «брать большие плечи», «вставать против тренда» «продавать опционы» и т. д., а попытаться вместе составить такую стратегию торговли, которая на конкурсе «Лучшая сливная стратегия» постоянно брала бы безоговорочное первое место.

Думаю, что понимание этого даст много ценных идей для создания прибыльных стратегий.

теги блога Foudroyant

- "плечи"

- S&P500

- S&P500 фьючерс

- акции

- алгоритмическая система

- алгоритмическая торговля

- алгоритмический трейдинг

- алгоритмы

- алготрейдинг

- анализ эквити

- биржа

- большие деньги

- брокеры

- волатильность

- ГО

- грааль

- доверительное управление

- Доллар рубль

- ДУ

- евро

- инвестирование

- инвестиции

- Инвестиции в недвижимость

- инвесторы

- индикаторы

- инфляция

- кванты

- кибербезопасность

- корреляции

- купил и держи

- ликвидность

- манипуляции

- маржа

- маржин колл

- маркет мейкер

- маркетинг

- маркетмейкеры

- математика

- математическая статистика

- математические модели

- математический анализ

- мобильный пост

- мошенники

- натуральный газ

- нефть

- новости

- обвал

- облигации

- оптимизация

- опционы

- ОФЗ

- оффтоп

- плечи

- портфели

- портфельная теория

- просадки

- психология

- психология торговли

- психология трейдинга

- пульс

- разворот

- разработка алгоритма

- риск менеджмент

- системная торговля

- слив

- срочный рынок

- стопы

- стратегии

- ТА

- таймфрейм

- технический анализ

- тинькофф

- торговая система

- торговые алгоритмы

- торговые роботы

- торговые системы

- торговые стратегии

- трейдинг

- трендовая система

- трендовая торговля

- трендовые системы

- тренды

- Украина

- умные деньги

- управление капиталом

- управление рисками

- управление риском

- уровень жизни

- Финам

- финансовая инженерия

- финансовая математика

- форекс

- фундаментальный анализ

- фьючерсы

- чёрный список

- шортокрыл

- эквити

- эконометрика

- экономика

- экономическая политика