Блог им. Eugeny8 |Доходность алгоритмического портфеля за 1-й квартал 2024. 📈💼💰

- 10 апреля 2024, 18:40

- |

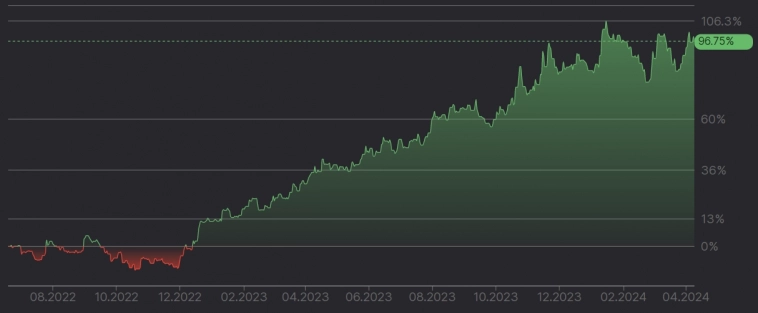

Доходность стратегии на Мосбирже за 1-й квартал — 4%.

Доходность за последние 12 месяцев — 42,8%.

Средняя доходность — 45% годовых.

Максимальная просадка — 15,5%.

Кальмар — 2,9.

С начала года валютный рынок находился в боковике и там не было хороших движений. Однако алгоритмам на российских акциях удалось заработать на росте акций и компенсировать потери по фьючерсам на валюту.

Мониторить динамику портфеля можно здесь.

Подключиться к данной стратегии вы можете от суммы 500 тыс.руб. через автоследование на комоне и все сделки автоматически будут копироваться с моего брокерского счета на ваш. Ну а для состоятельных клиентов возможно индивидуальное управление портфелем от 10 млн.руб. 💼😎

По вопросам подключения к стратегии пишите в телеграм: @voronchihin_evgeny

- комментировать

- Комментарии ( 13 )

Блог им. Eugeny8 |Мои итоги 2023 года

- 04 января 2024, 09:31

- |

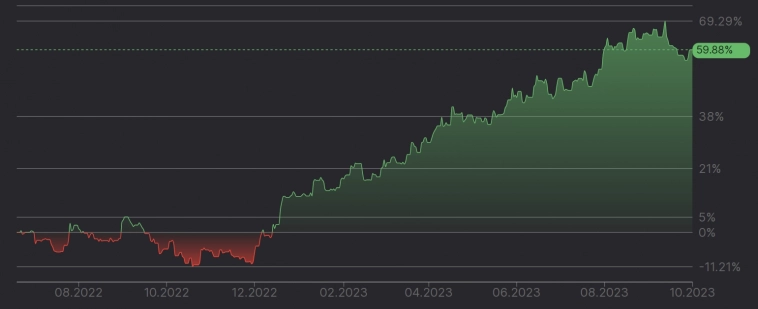

Доходность портфеля за 2023 год — 63,5%.

Доходность за 4 квартал — 14,4%

Доходность за 1,5 года — 81,8%.

Средняя доходность — 47% годовых.

Максимальная просадка — 14,5%.

Кальмар — 3,2.

Благодаря бычьему рынку на валюте и на российских акциях торговым роботам за 2023 год удалось показать хорошую прибыль. За этот год были отключены некоторые алгоритмы на баксе и евро к рублю. Зато были запущены алгоритмы на юане, как оказалось там работают те же параметры, что и на баксе. Также добавлены 4 стратегии на 50 ликвидных акций.

Мониторить динамику портфеля можно здесь:

https://www.comon.ru/strategies/109402/

Подключиться к стратегии вы можете от суммы 500 тыс.руб. и все сделки автоматически будут копироваться с моего брокерского счета на ваш. Ну а для состоятельных клиентов возможно индивидуальное управление портфелем от 10 млн.руб. 💼😎

По вопросам подключения к стратегии пишите в телеграм: @voronchihin_evgeny

Мой телеграм-канал: @alfa_quant

Блог им. Eugeny8 |Доходность портфеля за 3 квартал 2023. 📈💼💰

- 02 октября 2023, 22:56

- |

Подводим итоги управления алгоритмическим портфелем на Московской бирже. За 3-й квартал 2023 года доходность портфеля составила +6,2%. В этот период хорошо себя показали трендовые стратегии на валюте и на акциях.

Таким образом, доходность за 12 месяцев составила 69%.

Напоминаю, что в данной стратегии торгуется алгоритмический портфель из 30-ти торговых роботов на российских фьючерсах и акциях, а также часть средств размещается в инвестиционном портфеле (акции, золото, облигации). Сейчас на Комоне это моя флагманская стратегия Alfa-Quant Capital:

https://www.comon.ru/strategies/109402/

Мой телеграм-канал: @alfa_quant

Блог им. Eugeny8 |Технический дефолт банка ВТБ.

- 06 декабря 2022, 23:17

- |

Сегодня мы увидели по факту технический дефолт банка ВТБ, который приостановил выплаты по субординированным облигациям, не только в валюте, но даже в рублях. Отчётность ВТБ не публикует, масштаб дыры в балансе неизвестен. Но судя по заявлениям банка, ему не хватает достаточности капитала для выплаты купонов. В ближайшее время банк докапитализируют и он продолжит выплаты, но сам факт приостановки выплат говорит о больших проблемах внутри банка. В этом плане Сбер выглядит явно сильнее, который уже начал публиковать отчётность и вышел на траекторию прибыльности. Для вкладчиков ВТБ по сути риска нет, всё равно деньги напечатают и зальют дыру.

Мой телеграм-канал: @alfa_quant

Блог им. Eugeny8 |Куда вложить миллион долларов во время войны?

- 05 октября 2022, 12:22

- |

Когда все рынки летят в труху, когда рушится мировая финансовая система, когда растут риски 3-й мировой войны, особенно актуальным остается вопрос: как сохранить капитал? Конечно, если от него еще что-то осталось… Давайте поразмышляем, куда можно инвестировать деньги в смутные времена, когда не осталось за Земле «островков стабильности» и «тихой гавани», чтобы не только сберечь, но и приумножить капитал.

- Акции. Фондовые рынки все глубже погружаются в стагфляционный кризис. С одной стороны мы имеем, ужесточение монетарной политики мировых центральных банков и рост процентных ставок, с другой стороны инфляционный шок с энергетическим кризисом. Акции США и Европы сейчас не самые лучшие инструменты, чтобы переждать бурю, им еще падать и падать. Российские акции конечно сильно упали, но на фоне эскалации войны с Украиной бурного роста пока от них ждать тоже не приходится.

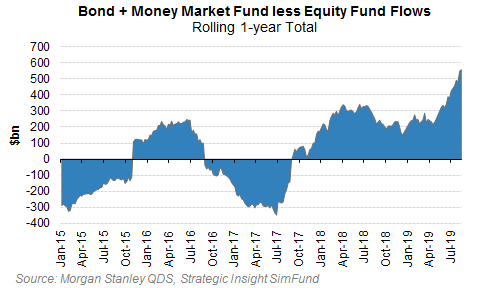

- Облигации. Ныне мировая экономика погружается еще и в долговой кризис, что сильно ударит по долговым инструментам, таким как облигации. За последние годы сильно увеличилась долговая масса в мировой системе, пока ставки были низкие, эти долги можно было легко обслуживать и рефинансировать. Но сейчас из-за роста ставок в мире бонды ждут непростые времена и нас ждет рост количества дефолтов компаний, банков и целых стран.

( Читать дальше )

Блог им. Eugeny8 |Бегство капитала в качество продолжается

- 26 августа 2019, 15:08

- |

Подписывайтесь на мой телеграм-канал, чтобы более оперативно получать актуальную аналитику по рынкам!:)

Ответы на вопросы |Где можно посмотреть динамику P/E (и других мультипликаторов) российский акций?

- 14 мая 2019, 14:34

- |

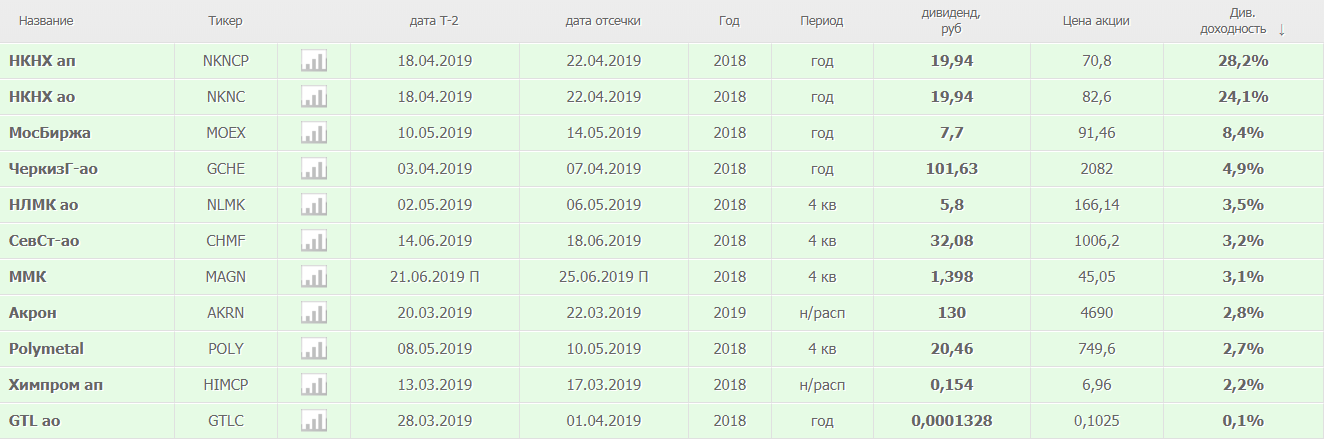

Блог им. Eugeny8 |Ожидаемые дивиденды в 2019 году. Нижнекамскнефтехим дарит 28%

- 14 марта 2019, 19:57

- |

( Читать дальше )

Блог им. Eugeny8 |P/E развивающихся рынков и неприлично дешевые российские акции

- 13 марта 2019, 12:45

- |

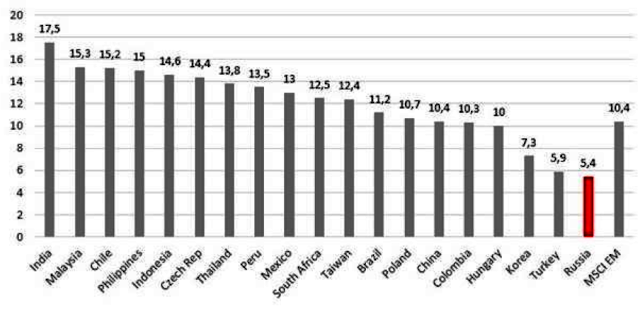

Мультипликатор P/E развивающихся стран

Стоит ли сейчас сломя голову бежать покупать отечественные акции? Наверно нет, т.к. они могут быть еще дешевле в случае падения рынков развитых стран, либо наш рынок еще долго может топтаться на одном месте.

( Читать дальше )

Блог им. Eugeny8 |Торговый робот "Power"

- 03 февраля 2018, 10:07

- |

Период тестирования 8 лет (2010-2017). В предыдущие годы тоже хорошо зарабатывает. В тестах учтена комиссия 0,1% (или 0,2% на круг). Во всем акциям параметры одинаковы, риск переподгонки параметров минимален. Тестирование осуществлялось без учета дивидендов, плечей и без реинвестирования. В случае портфельного тестирования проценты в Тслабе отображаются не корректно, поэтому необходимо считать доходности в пунктах от депозита в 100 тыс. руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс